中国铜产业月度景气指数监测模型结果显示,2023年11月份,中国铜产业月度景气指数为35,较上月持平,位于“正常”区间运行;先行合成指数为77.9,较上月上升1.5个点。近13个月中国铜产业月度景气指数见下表。

景气指数与上月持平

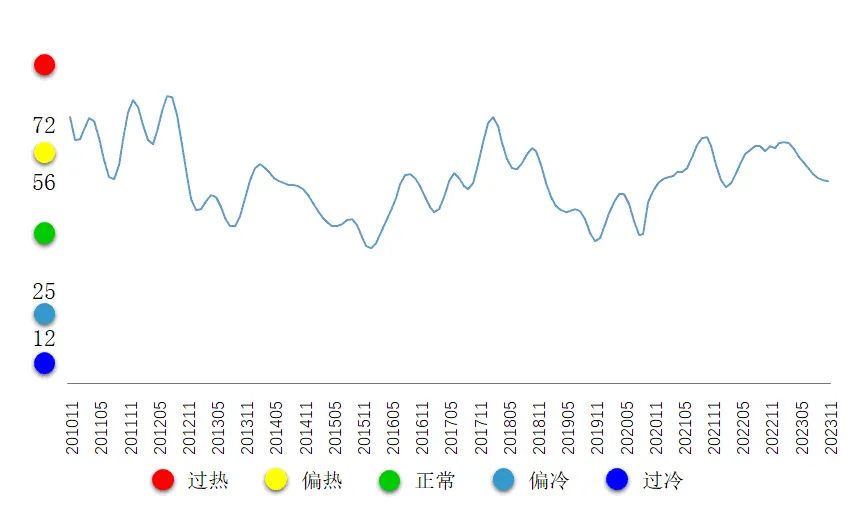

2023年11月份,中国铜产业月度景气指数为35,与上月持平,位于正常区间运行。中国铜产业月度景气指数变化趋势如图1所示。

图1 中国铜产业月度景气指数变化趋势图

图1 中国铜产业月度景气指数变化趋势图

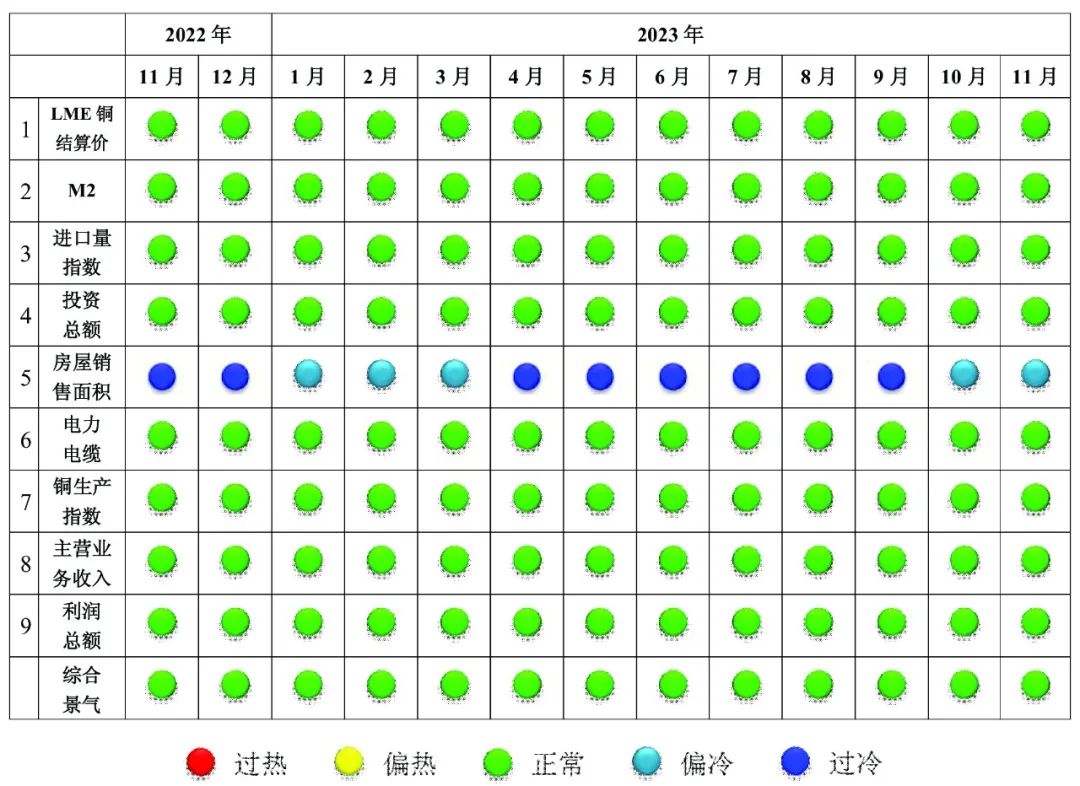

由图2中国铜产业景气信号灯可见,2023年11月份,在构成中国铜产业月度景气指数的9个指标中,除房屋销售面积1个指标位于“偏冷”区间之外,其余8个指标均位于“正常”区间。

图2 中国铜产业景气信号灯图

图2 中国铜产业景气信号灯图

先行合成指数略有上升

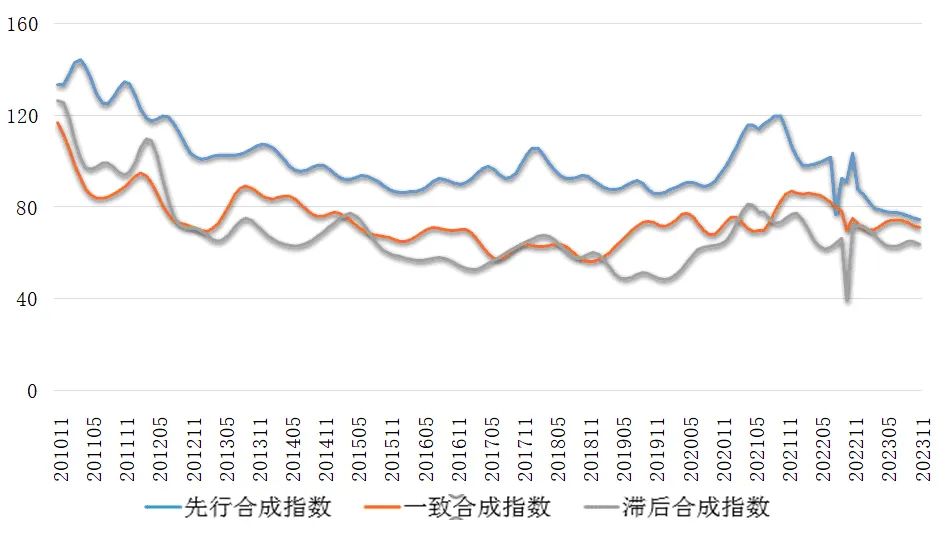

2023年11月份,中国铜产业先行合成指数为77.9,较上月上升1.5个点。中国铜产业合成指数曲线如图3所示。在构成中国铜产业先行合成指数的6个指标中(季调后数据),LME和进口量分别上升2.5%和8.5%。

图3 中国铜产业合成指数曲线图

图3 中国铜产业合成指数曲线图

产业运行态势分析

2023年11月份,中国铜产业运行呈现以下4个方面特点:

1. 铜冶炼企业生产经营基本平稳

11月份,国内铜冶炼行业整体保持了稳定的生产。受部分冶炼厂检修减产和个别新投项目产能输出不畅的影响,在粗铜、废铜等冷料供应紧张的情况下,各企业阴极铜产量整体低于上月预期。11月份,国内主要冶炼企业的阴极铜总产量出现环比下降、同比增长的情况。

图4 铜精矿现货TC价格走势图

图4 铜精矿现货TC价格走势图

11月份,铜精矿现货TC报价整体延续上月下滑趋势,在78.9美元~85.0美元/吨区间波动,月末为78.9美元/吨。近几个月,铜精矿整体供应趋紧,带动加工费下行。11月份,国内外铜精矿供应相对稳定,均有新供应来源;国内冶炼厂的生产积极性有所提升,对铜精矿的整体需求有所增加。

2. 下游生产、终端市场进入淡季

11月份,铜材行业整体开工率较上月有所下降。终端市场处于传统消费淡季,除了基建工程以外,家电产品消费需求不高,铜材企业的新订单量不及预期。各分类行业生产运营中,精铜制杆企业开工率较上月稍有下降,铜价上涨影响了企业备产积极性,但下滑趋势符合预期;铜板带订单增量不及预期,新能源行业的电池连接片和转接片订单出现疲软情况;受高铜价抑制需求的影响,铜管开工率低于预期,但整体行业开工率仍有增长。

从终端市场来看,我国电源工程投资进入主力时期,继续保持10月份以来的高增长态势;临近年末,政府积极出台各项促消费政策,推动新能源汽车销量增长;房地产市场虽有政府支持防止硬着陆,但市场整体对房地产未来信心欠缺,房地产成交量难有较大起色;空调行业排产减少、销售进入淡季,大促销活动对销量的提升也不及预期。

3. 铜价同比、环比均实现上涨

11月份,LME 3月期铜开盘于8101.5美元/吨,最高为 11月29日的8500美元/吨,最低为11月10日下探至 8020美元/吨,收盘于8469.5美元/吨,较上月上涨350美元/吨,涨幅4.3%。LME当月和3个月期铜均价分别为8173.5美元/吨和8265.4美元/吨,同比分别上涨1.8%和2.9%,环比分别上涨2.9%和3.1%。国内市场,SHFE当月和3月期铜均价分别为67963.3元/吨和67467.6元/吨,同比分别上涨3.6%和3.8%,环比分别上涨1.9%和1.5%。

4. 精铜、废铜进口均有增加

10月份,精铜进口量同比增幅约三分之一,主要因本月精废价差倒挂,精铜对废铜的替代效应增强,拉升精铜需求量。10月份,国内冶炼厂精铜产量下降,在需求增加而供给减少的前提下,精铜供需存在一定缺口,叠加进口窗口开启,本月精铜进口量上升。据海关数据统计,10月份,我国精铜进口量同、环比均有所上涨,进口量35.5万吨,同比上升33.8%,环比上升3.0%。

10月份,再生铜进口量为15.5万吨,同比增长37.7%,环比下降8.8%。10月份,废铜进口量环比减少是受假期影响,但同比增幅较大,主要因为当月精废价差基本处于倒挂状态,国内废铜流通收紧,再生铜杆等原料采购难度增大,而废铜进口盈利窗口开启,企业适量进口废铜弥补原料短缺,带动10月份废铜进口同比增加。

初步预计,中国铜产业景气指数仍将位于“正常”区间运行。(中国有色金属工业协会)