根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。

本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。

事项

近日我们参加了中炬高新投资者交流活动,会上公司主要领导出席,就过往问题、近期总结、远期规划等进行分享,并详尽回答投资者问题。核心反馈如下:

评论

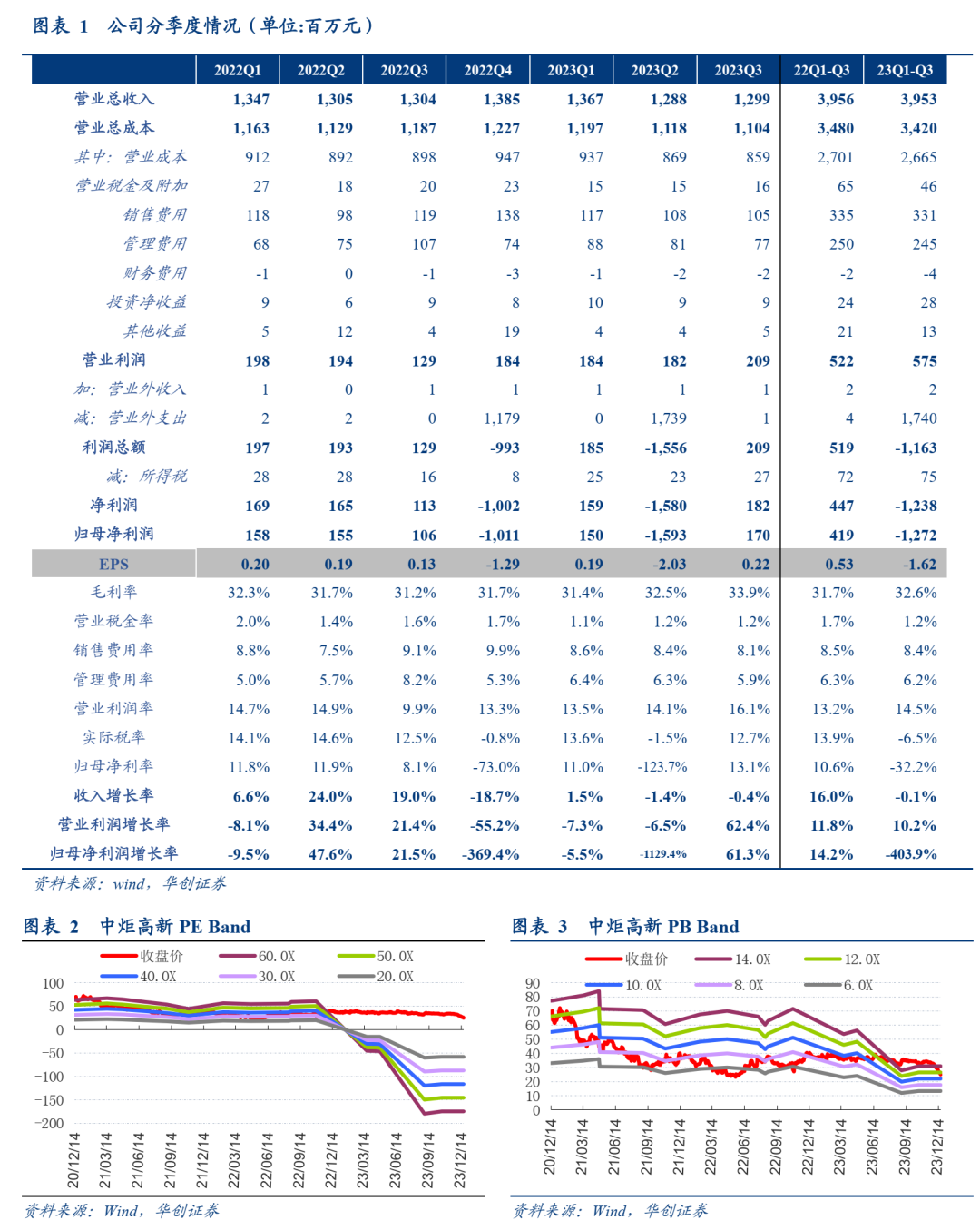

新管理层入职接近百天,期间持续复盘总结,调整动作已在稳健推进。新任高管入职后首先推进高层思想统一,从团队、组织能力、战略等五方面开展反思总结,同时锁定当前存在的八大问题(收入增长慢、产品组合缺乏高效单品、生产和供应链成本高于同行、产能利用低资本开支不合理、管理流程冗长低消、激励机制和绩效文化缺位、人效指标低以及非调味品业务资产重),成立四个专门小组进行梳理。10月起新领导班子深入一线调研,与各级人员开展战略研讨,11月举办全国经销商大会,向外传达“解放思想,聚力兴邦”积极信号,12月启动营销组织变革,开展事业部及大区人员竞聘动作,同时土地诉讼、股权激励等事项也陆续稳步推进。

会上公司总经理余总就公司后续发展策略做主题发言,我们针对性梳理如下:

渠道调整:调整组织架构,优化客户管理。架构方面,全国划分9大战区、29个大区和137个业务部,8大事业部划分为三大类型,一是存量优势,二是局部突破,三是白区弱势市场,分别针对性推进市场策略。经销商管理方面,从渠道数量将向质量转换,明确客户准入及分级管理,全体经销商均已开会沟通,制定一户一策三年发展规划,目标发展200-300个规模在300-500万体量客户。

产品策略:明确产品梯队,聚焦核心酱油单品。后续计划缩减冗杂SKU,聚焦核心酱油单品,此外重点发展鸡精鸡粉和蚝油品类。同时将产品整体分三大类,一是主销产品,二是主推产品,作为未来2-3年快速增长的大单品;三是辅助产品,即符合行业未来趋势或柔性生产个性化等品类。

供应链:减少采购损耗,提升生产效率。统筹生产基地产品组合,优化物流仓储环节,同时计划24M3上线新采购系统,减少临时采购、运输等损耗。此外未来3年投入技改项目,生产员工数量上存在一定优化空间。

人员管理:精简团队规模,优化激励政策。营销人员采取竞聘上岗,整体数量或有下降,后续计划重用一批、留储一批、优化一批、引进一批,同时计划24M6完成各部门系统的人员调整(营销端1月前,生产端3月前)。而在绩效和激励上,引入责任损益表管理工具,每个季度进行考核,年末按达成情况给予奖励。

投资建议

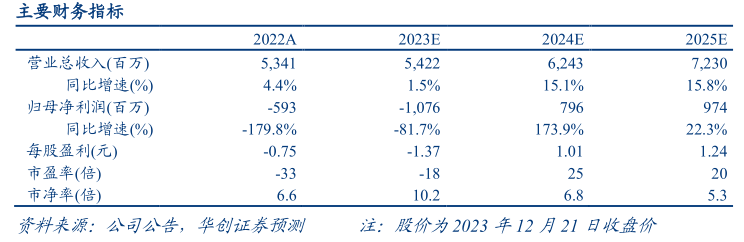

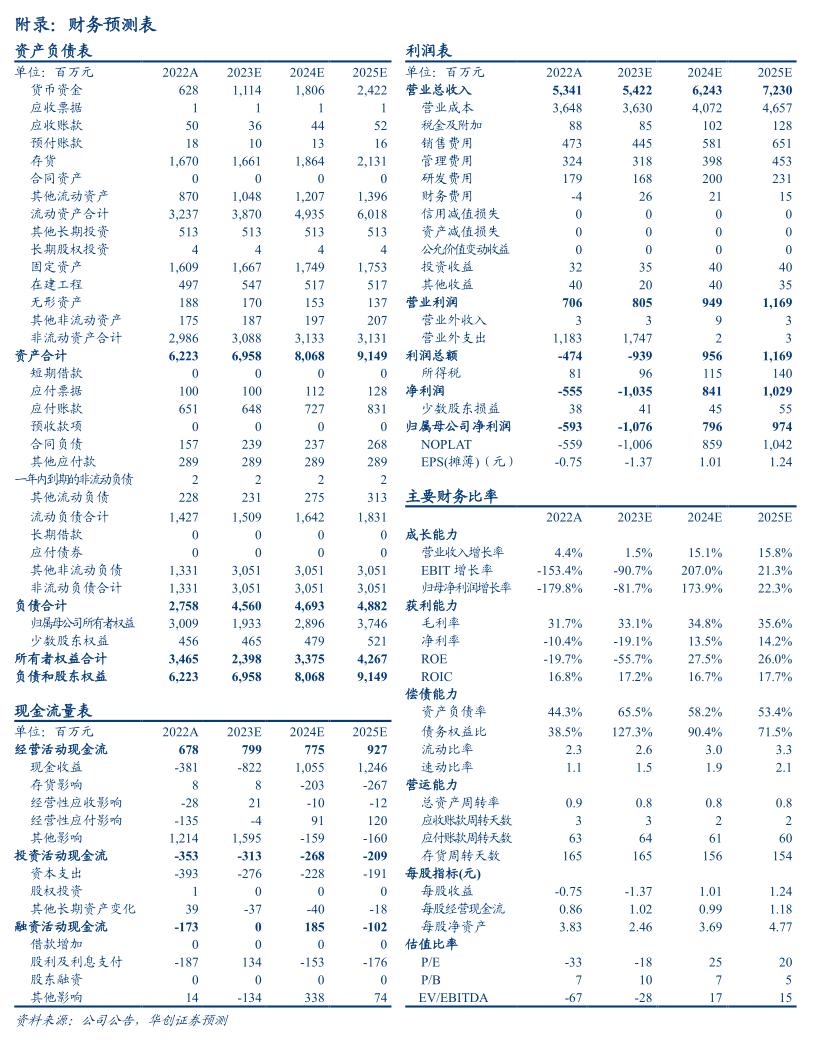

改革扎实推进,经营步入改善,维持“强推”评级。公司改革迈入实质性推进阶段,尽管短期从内部人员到经销商存在一些阵痛和负面反馈,但是纠偏效率短板、落实激励考核、聚焦单品突破、拉大渠道杠杆和强化渠道管理的发展思路已然清晰。我们维持23-25年EPS预测为-1.37/1.01/1.24元,其中23-24年主业利润预测为6.6/7.8亿,给予24年主业利润约35倍PE,并加回地产后对应一年目标市值近300亿/目标价38元。当下股价回落后值得以中期反转视角价值配置,未来有望先迎来事件催化,再迎来经营业绩逐步改善兑现,维持“强推”评级。

风险提示

下游需求低迷;市场竞争加剧;诉讼负债不确定;食品安全问题等

附录:财务预测表

团队介绍

——白酒研究组(白酒、红酒、黄酒、酒类流通行业)

组长、高级分析师:沈昊

澳大利亚国立大学硕士,5年食品饮料研究经验,2019年加入华创证券研究所。

分析师:田晨曦

英国伯明翰大学硕士,2020年加入华创证券研究所。

研究员:刘旭德

北京大学硕士,2021年加入华创证券研究所。

——大众品研究组(低度酒、软饮料、乳肉制品、烘焙休闲食品、食品配料等)

组长、高级分析师:范子盼

中国人民大学硕士,5年消费行业研究经验,曾任职于长江证券,2020 年加入华创证券研究所。

研究员:杨畅

南佛罗里达大学硕士,2020年加入华创证券研究所。

助理研究员:严晓思

上海交通大学金融学硕士。2022年加入华创证券研究所

助理研究员:柴苏苏

南京大学经济学硕士。2022年加入华创证券研究所。

——餐饮供应链研究组(调味品、预制食品、卤味餐饮连锁等)

分析师:彭俊霖

上海财经大学金融硕士,曾任职于国元证券,2020 年加入华创证券研究所。

助理研究员:严文炀

南京大学经济学硕士,2023年加入华创证券研究所。

执委会委员、副总裁、华创证券研究所所长、新财富白金分析师:董广阳

上海财经大学经济学硕士,15年食品饮料研究经验。曾任职于招商证券,瑞银证券。自2013至2023年,获得新财富最佳分析师七届第一,两届第二,一届第三,获金牛奖最佳分析师连续三届第一,连续三届全市场最具价值分析师,获水晶球最佳分析师连续三届第一,获新浪金麒麟、上证报最佳分析师评选连续五届第一。

长按识别二维码关注我们

相关研究报告:

【华创食饮】中炬高新:焕然一新,再启新程——股东大会调研反馈报告

具体内容详见华创证券研究所12月22日发布的报告《中炬高新(600872)调研报告:改革推进,聚力兴邦》

法律声明:

华创证券研究所定位为面向专业投资者的研究团队,本资料仅适用于经认可的专业投资者,仅供在新媒体背景下研究观点的及时交流。华创证券不因任何订阅本资料的行为而将订阅人视为公司的客户。普通投资者若使用本资料,有可能因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。

本资料来自华创证券研究所已经发布的研究报告,若对报告的摘编产生歧义,应以报告发布当日的完整内容为准。须注意的是,本资料仅代表报告发布当日的判断,相关的分析意见及推测可能会根据华创证券研究所后续发布的研究报告在不发出通知的情形下做出更改。华创证券的其他业务部门或附属机构可能独立做出与本资料的意见或建议不一致的投资决策。本资料所指的证券或金融工具的价格、价值及收入可涨可跌,以往的表现不应作为日后表现的显示及担保。本资料仅供订阅人参考之用,不是或不应被视为出售、购买或认购证券或其它金融工具的要约或要约邀请。订阅人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。华创证券不对使用本资料涉及的信息所产生的任何直接或间接损失或与此有关的其他损失承担任何责任。

本资料所载的证券市场研究信息通常基于特定的假设条件,提供中长期的价值判断,或者依据“相对指数表现”给出投资建议,并不涉及对具体证券或金融工具在具体价位、具体时点、具体市场表现的判断,因此不能够等同于带有针对性的、指导具体投资的操作意见。普通个人投资者如需使用本资料,须寻求专业投资顾问的指导及相关的后续解读服务。若因不当使用相关信息而造成任何直接或间接损失,华创证券对此不承担任何形式的责任。

未经华创证券事先书面授权,任何机构或个人不得以任何方式修改、发送或者复制本资料的内容。华创证券未曾对任何网络、平面媒体做出过允许转载的日常授权。除经华创证券认可的媒体约稿等情况外,其他一切转载行为均属违法。如因侵权行为给华创证券造成任何直接或间接的损失,华创证券保留追究相关法律责任的权利。

订阅人若有任何疑问,或欲获得完整报告内容,敬请联系华创证券的机构销售部门,或者发送邮件至jiedu@hcyjs.com。