“

在与大量的粉丝交流过程中我们发现,80%以上关注科学仪器的投资人都有IVD、医疗器械等方面的投资经验,大家问的最多的问题就是:

“科学仪器行业到底该怎么投?”

”

我们关注到,不少的IVD公司想要学习科学仪器完成多品类多领域的业务拓展,而科学仪器公司也在积极冲击临床市场希望获得更大的单品机会。但双向奔赴过程中都面临了巨大的困难。原因在哪?

本文希望从IVD与科学仪器的区别、两种公司的核心能力差异等角度来探讨不同赛道上的经营理念与投资逻辑上的差异。

01

—

他山之石,可以攻玉

1. 赛默飞

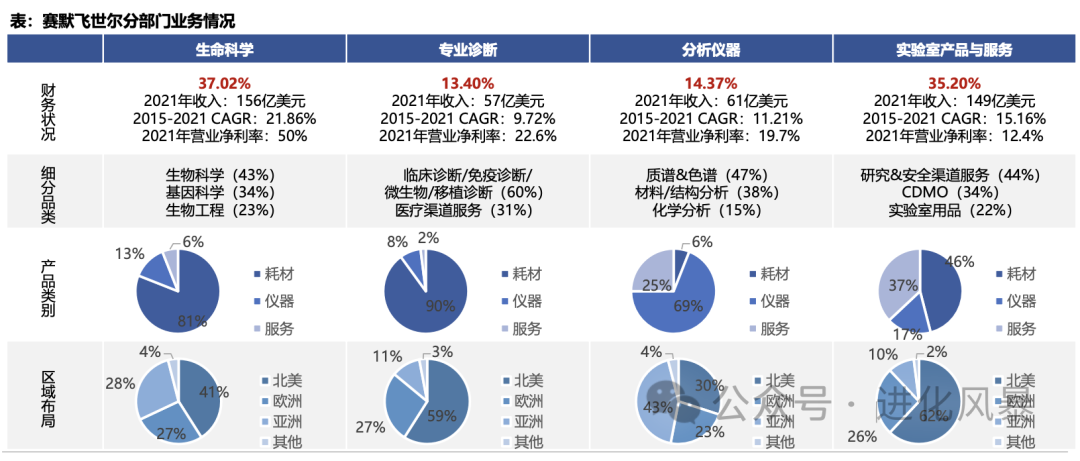

赛默飞将公司业务分为四大板块,每个板块都包含耗材试剂、仪器和服务,以2021年为例:

(1)生命科学业务:主要服务于药物研究、基因测序、制药工艺等领域。仪器产品占比13%(20.28亿美元),主要包括PCR、毛细管电泳、WB相关产品等。

(2)专业诊断:主要服务于医院、第三方检验中心等。仪器产品占比8%(4.56亿美元),仪器包括免疫测定分析仪、全自动临床生化分析仪等产品。

(3)分析仪器:主要服务于科研机构(包括生命科学行业用户)。仪器产品占比69%(42.09亿美元),主要包括色谱、质谱、光谱、自动化仪器、电镜等。

(4)实验室产品与服务:主要为各类实验室提供基础设备以及CDMO服务。仪器产品占比17%(25.33亿美元)。主要包括实验室冰箱、离心机、纯水系统等。

2. 丹纳赫

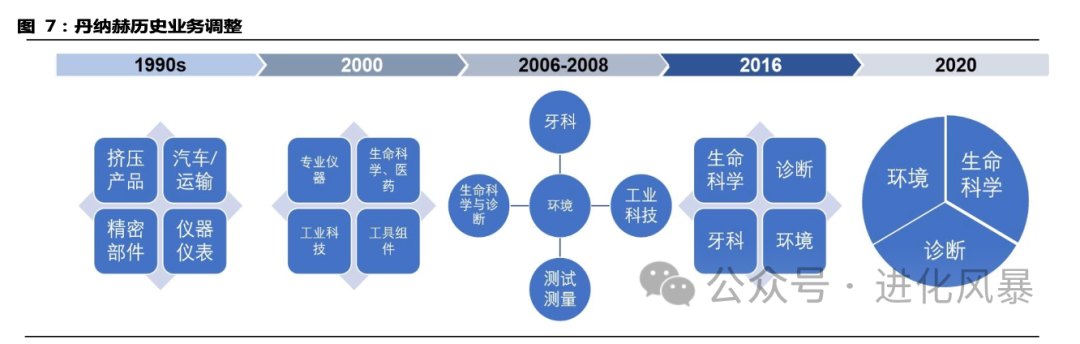

我们在前文《中国科学仪器壮大难——并购困局》中提到过丹纳赫在2016年对业务板块进行了调整,在2015年以148 亿美元收购PALL(分离纯化)以及2016年以40 亿美元收购分子诊断巨头Cepheid后,正式将生命科学业务与诊断业务分离。

赛默飞与丹纳赫都对旗下诊断仪器和科学仪器进行了不同的分类,这背后是两者在产品与商业模式上的区别的反映。

02

—

体外诊断仪器VS科学仪器

(1)产品定位与客户群体不同

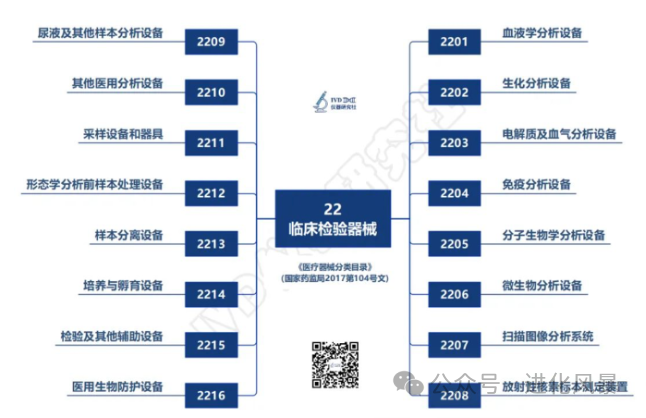

IVD仪器的最终客户群体是医院、疾控中心,它通过分析不同的人体样本(如血液、尿液等)对疾病进行诊断、监测,属于单一市场。

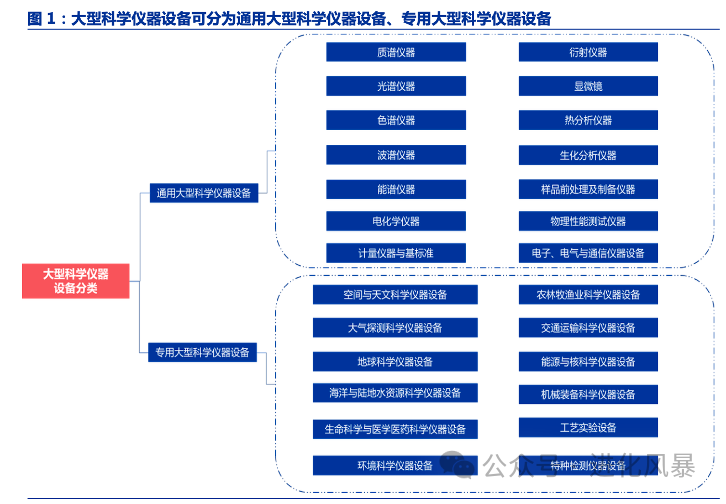

科学仪器的定义更宽泛,在所有涉及到科学研究的领域都有科学仪器的身影。它不仅是大学和研究机构进行科学研究的基础工具,也服务于工业生产、质量控制、环境监测等多个领域,具体可参见《科学服务无非是一门“做饭”的学问》。

投资提示:关注IVD与仪器公司渠道能力建设与销售策略的区别 产品定位与客户群体与采购习惯不同,这导致IVD公司和科学仪器公司在市场渠道建设上的策略也不同。

IVD公司的客户群体是“明牌”,对于不同等级的医院,每年采购的仪器、试剂都属于公开信息,对于IVD公司来说在具体的地域找到不同医疗机构的渠道公司就显得尤为重要。IVD公司的销售能力对资源、关系、渠道的依赖度较高,管理重点在渠道。投资时应当重点关注IVD公司是否具备关键领域的渠道资源。

科学仪器公司的主流用户群体包括高校科研机构、检验检测机构、企业研发中心,高校科研机构的采购决策类似于医院,一般采取招投标模式,而检验检测机构与企业研发中心一般采取直销模式。科学仪器公司目标客户的需求是极其分散的,需要建设一支直销与经销相结合的复合型销售团队,同时采取主动出击的模式挖掘客户需求,对销售人员的日常工作和能力提升的要求更高。投资时应当关注公司是否有体系化的销售管理能力,是否有能力构建面对不同应用领域的销售服务团队。 |

(2)种类数量与市场空间差异大

而科学仪器品种太过广泛。从广义分类来讲可以包含诊断仪器,事实也是绝大部分的临床诊断仪器脱胎于科学仪器。

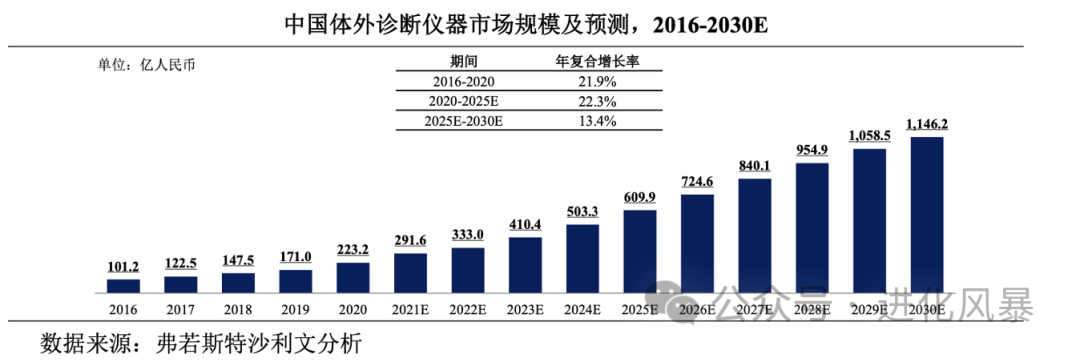

2022年中国IVD仪器整体市场规模约333亿元,细分品类少,属于典型的单品大市场。

投资提示:关注细分产品的市场规模以及扩品能力的差异

IVD仪器属于大市场、大单品逻辑,对于创业公司来说,寻找一个好品类,ALL IN ONE的模式是有可能成功的,一旦取得医疗器械许可证并配套耗材试剂具备前期市场拓展的基础。投入初期风险大、成本高,但拿证后壁垒也高,尤其是三类或创新医疗器械。在投资过程中我们更倾向于单品市场空间较大,产品有一定的创新性,在医疗器械研发生产报证上有成熟经验的团队。

科学仪器属于大市场,小单品逻辑,对于从业公司来说,很难通过某一单品实现较大的销售额。因此,科学仪器公司的初代产品对公司未来的发展潜力和形态并不具有根本性的影响,在考虑投资科学仪器公司时,我们更关注当前产品是否能实现快速的盈亏平衡,是否能帮助公司积累底层技术和核心人员,是否有利于构建营销体系。我们认为持续的基于市场导向的选品能力是科学仪器公司成功的关键。 |

投资提示:关注仪器开发的目标及研发能力建设的差异

基于IVD仪器的使用场景,IVD公司的产品开发有更明确的指向性。我们在投资IVD公司时更关注研发团队在本领域的开发经验,以及产品本身的性能是否稳定(比如某些基于光学检测的仪器,光路稳定性、光源衰减问题是否能得到有效解决)、自动化程度是否够高(比如对样品前处理的步骤是否需要频繁的人工干预,是否能做到样品进、结果出)、试剂匹配结果是否良好(能否基于仪器进行持续的试剂开发、能否形成有效的商业闭环)等。

但科学仪器由于使用场景的多元化,我们更关注研发团队是否具备一种方法论或体系化的管理能力,以建立不局限于某一单品的持续进化能力;是否有基于多用户场景的研发思路以及建设有专门的应用服务团队;是否具备灵活的开发策略以及时纠偏的能力。总体来说,科学仪器的开发难度在某种程度上比IVD仪器更难,体系化的要求更高。 |

投资提示:关注对经营性现金流要求的差异

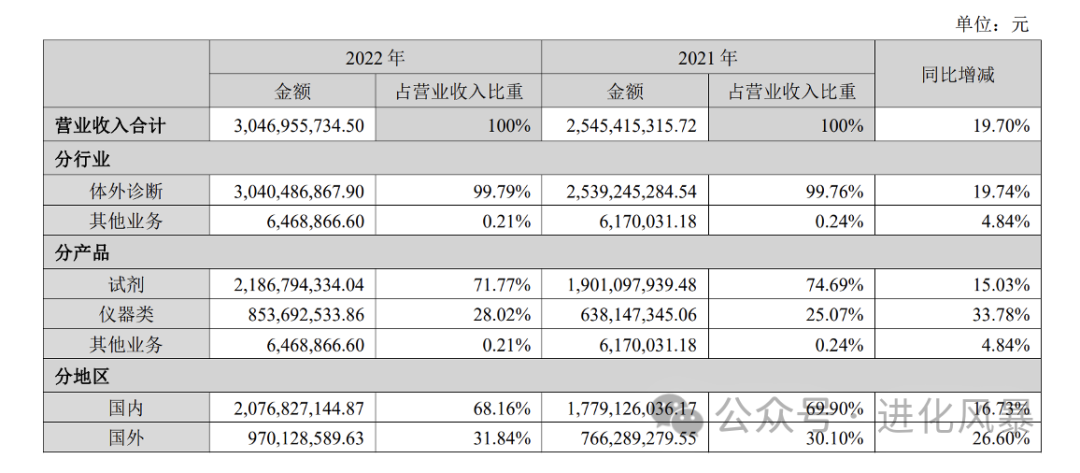

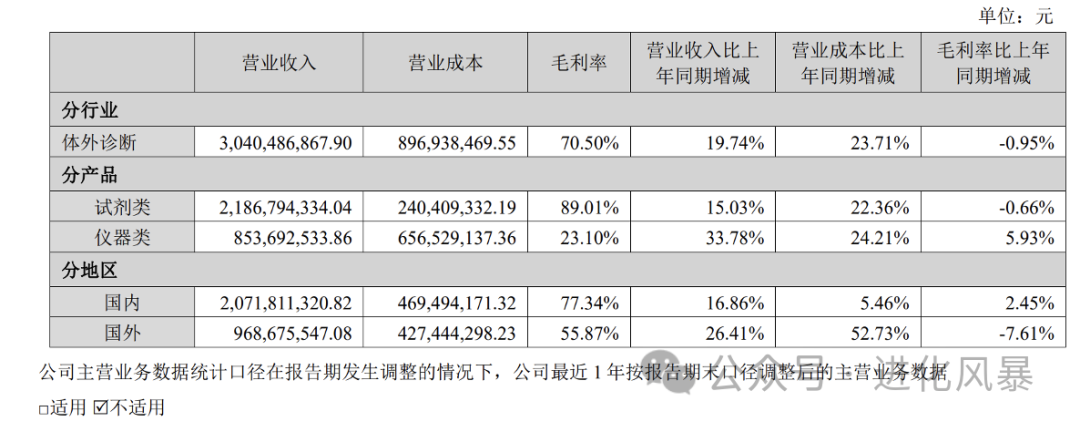

IVD公司的核心盈利点并不在仪器,他们更侧重于诊断试剂的开发。IVD企业的硬件研发关键要解决与试剂实现高度的匹配的问题,公司未来的盈利也来源于不同检测项目的试剂开发。因此IVD企业的仪器开发遵循快速高效、成本优先等原则,20%多的毛利意味着IVD公司对仪器业务的诉求是覆盖成本甚至允许亏损,公司要求在符合制造合规性的前提下尽可能缩减制造成本。在这种诉求的牵引下,以委托开发、代工生产、报证管理为核心模式的CDMO公司得以有一席之地。

科学仪器公司的业务基础和发展动力是持续的仪器开发能力,科学仪器也有试剂耗材,但与IVD行业不同的是,科学仪器的下游应用场景以研究性活动为主(除检验检测外),试剂耗材使用频率一般不高,而且往往较难形成持续的、批量的销售,一般属于附加收入而非主要来源。因此对于投资人来说,一定要以重视仪器本身的竞争力,烧钱模式在科学仪器行业不一定能构建核心壁垒。 |

投资提示:关注政策机会和风险给行业带来的影响

由于IVD公司的客户类型比较单一,而下游行业基本为公益事业部门,发展受政策影响较大。集采、监管升级、产品审批等都会直接影响公司产品的商业化进程。投资时风险控制比机会把握更重要。

科学仪器与IVD不同,科学仪器的下游市场广泛,每一次不同的产业变迁都带来不同的发展机会,例如2001年开始的重工业发展,2008年开始的环保产业发展,2012年后的生物制药发展等。由于对于仪器公司来说,能否提前布局符合产业需求的产品是成功的必要因素。 |

投资提示:关注投资阶段与退出时机选择

我们认为对于IVD仪器投资来说,赌的概率更大一些。由于技术产品化、拿证时间、商业化进程、监管政策等不确定性大,早期项目的失败概率较高。尤其是未能及时取得注册证的情况下,公司会因为缺少其他收入项而导致资金链断裂。但同时IVD公司的投资一旦成功IPO,则回报也较大。

对于科学仪器投资来说,我们认为早期项目的风险相对可控。科学仪器公司的下游场景多样,众多细分赛道的竞争不充分,同时仪器毛利较高,客户对价格不敏感,公司队伍也更加精干,项目活下来比较容易。但公司如果缺乏体系化的经营管理能力或持续扩品能力,则要做大也很难。具体可参考《科学仪器公司为什么很难壮大?》。因此对于早期投资者来说,针对专业性的单品型公司建议采用隔轮退出的模式,对于具备扩品能力和优秀经营能力的公司可以在实现盈亏平衡后持续持有。 |

03

—

结语

欢迎随时拨打热线400-006-9696与英诺德INNOTEG/制药视界交流行业热讯。

英诺德INNOTEG是德祥集团旗下自主研发品牌,专业从事科学仪器设备研发生产,可提供专业方案、高品质实验仪器及试剂耗材,满足制药、医疗、合成等多个领域的研发需求,助力企业实现结束技术突破。

*本公众号出于传递更多信息为目的转载该文章,为尊重原作者,亦明确注明来源和作者,不希望被转载的媒体或个人可与本号联系,我们将立即进行删除处理。