买方简介:某投资控股集团有限公司投资运营领域涉及矿产资源开发、类金融服务、基金投资管理、高端石油化工、新能源、新材料、先进制造、产业园区、资产管理等多行业,并科慧广场、工业互联网平台等城市资源设施的建设和运营任务。收购原因:基于地方产业链完善,投巨资孵化并购新能源领域优质资产。2.行业方向:锂电池产业链、储能、锂电池材料、氢能产业链、光伏组件等(以新能源电池上下游主材、辅材、 零部件、设备、锂电回收、氢能产业上游制氢和氢能装备、分布式能源为主要投资方向,以隔膜、正负极材料、 电解液、复合铜箔、吸附剂、导电剂、粘结剂、绝缘隔热材料、制氢、高端氢能设备、分布式光伏发电、储能电 站等为细分方向,重点与细分行业中的领先企业和优质企业进行接洽); 7.对原实控人的控股比例要求、集中还是分散:分散,考虑控制权稳定,希望与二号股东股比差距拉开 10%以上;9. 可以接受的支付方式与收购方式?协议转让+定增+二级市场+大宗+投票权委托等?ST 企业、当年亏损、保壳压力大的、高商誉等壳不看; 14.对财务的要求:最近一年度营业利润为正,且经营状况稳定,业绩增长具有可持续性,未来 2-3 年年均利润 3000 万以上; 15.拟注入上市公司的资产所属行业、所在区域:暂无,同步正在收购优质的目标资产,后续拟装入上市公司; 16.拟注入上市公司的资产的总资产、营收、利润:拟注入该板块上市公司适宜的资产营收 5 亿,利润 5000 万。以新能源电池上下游主材、辅材、零部件、设备、锂电回收、氢能产业上游制氢和氢能装备、分布式能源为主要投资方向,以隔膜、正负极材料、电解液、复合铜箔、吸附剂、导电剂、粘结剂、绝缘隔热材料、制氢、高端氢能设备、分布式光伏发电、储能电站等为细分方向,重点与细分行业中的领先企业和优质企业进行接洽;5、 财务数据:营收5亿元及以上,净利润3000万以上;6、 核心优势:有一定的专利技术,较高的毛利水平;10、 时间要求:希望2024年前完成该类项目收购;11、 其他特别要求:1、IPO撤回企业优先考虑;2、老股转让+增资,如果全部老股转让不考虑;3、二号股东与大股东比例能拉开;4、收购完成后,与电池产业链最好能形成互补,比如后期作为宁德时代上游供应商。1、买方深厚的矿产资源开发背景:国有投资集团投资运营领域涉及矿产资源开发、高端石油化工、新能源、新材料等领域,为买方提供得天独厚的产业资源;

2、国资买方产业涉及类金融服务、基金投资管理、先进制造、产业园区、资产管理等多行业等相关多元互补,产业资源雄厚,并形成为新能源企业提供基础资源的能力;

3、国资买方已与多家能源化工新材料巨头达成战略合作,未来被并购的企业可以获得同等合作机会;

4、国资买方有广泛的资源与渠道,可以助力被并购标的可以获得体系内资源协同机会;

5、国有投资集团国有产业资源背书,融资更方便;

6、收购价格及估值可根据项目情况开放式交流。

注:为促进收并购项目精准高效匹配,请标的方提供企业完整介绍材料。

个人微信:

公众号及主理人简介:

享并购是一家专注并购服务的信息发布平台,隶属于弘京资本。围绕产业并购与公司控制权转让需求,开展撮合交易、方案设计、并购融资、并购整合服务,成为公司并购业务伙伴!我们愿为成就一批有核心竞争力的高市值公司贡献绵薄之力!

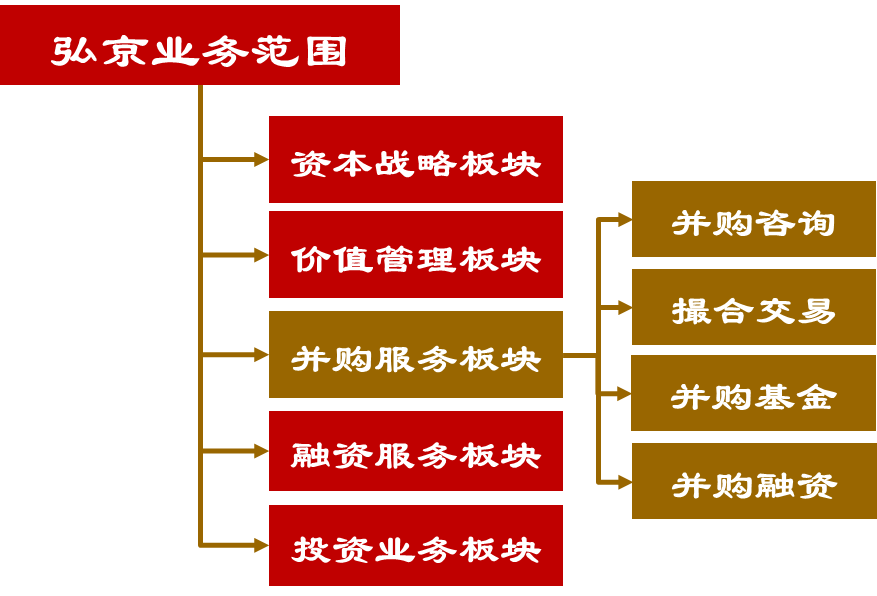

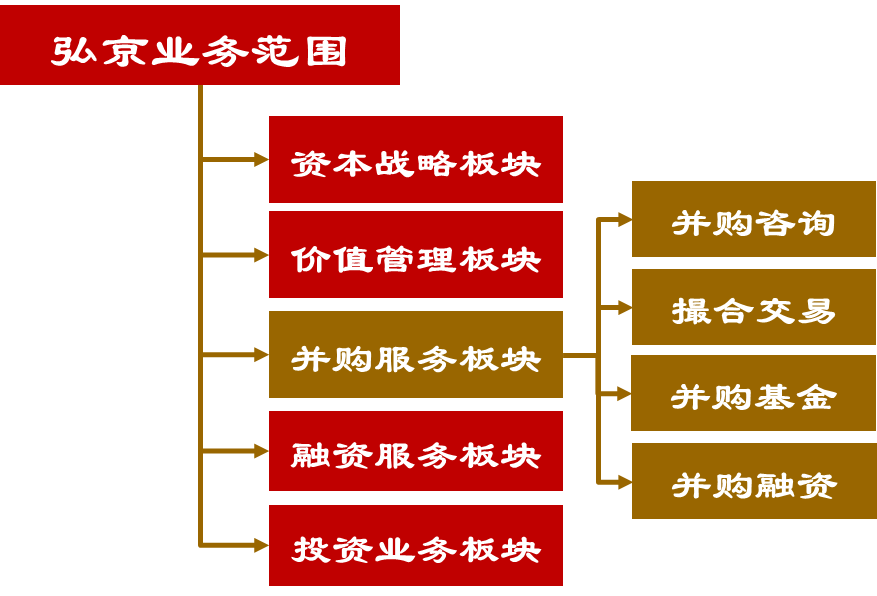

弘京资本隶属于专业化资本市场服务机构——弘京企业管理,弘京企业管理以上市公司为核心客户群体,开展综合服务,下设五大板块:资本战略板块、价值管理板块、并购重组板块、融资服务板块、投资业务板块。其中,并购重组板块是弘京开展上市公司综合服务最重要的抓手,下设四大业务条线。

弘京业务范围,如图:

弘京资本创始人:系资本市场资深人士、上市公司价值管理专家、全国性投资平台领导者、大型董秘组织的管理人,领导弘京资本“以辽阔的战略视野和复合化的专业能力,助力上市公司做大做强”。 弘京资本执行事务合伙人游传贵:系企业战略与并购整合资深顾问,是《市值战略四维模型》、《资本战略》、《产融大战略》、《产业整合》理论体系创建人;MBA、经济师,高级人力资源师,持基金、证券从业资格,涉猎CFA与投行保荐知识体系。二十余年工作履历:具备企业经营管理全面推动改善、融资上市和并购整合落地等复合化经验;曾任某上市公司首席战略官、金融项目负责人,某全国平台型企业战略投资与并购整合总经理。 本机构愿与各类企业、各专业机构合作,携手推进并购大业。免责声明:所载内容来源于出版著作/互联网/微信公众号等公开渠道,我们对文中观点保持中立,不代表自身立场和意见,仅供参考学习或研究,本公众号不对内容真实性承担任何责任。转载的稿件版权归原作者和机构所有,如有侵权,请联系我们删除。