经济低谷有现金流的企业是金矿。 出口呈现疲软态势,培育国内消费市场消化产能势在必行。 中国消费品牌的全球化趋势。

具备中国文化属性的消费品。 中等收入群体的刚需消费品。 具备供应链掌控能力的消费品。 掌控销售渠道,甚至打造销售生态的消费品。 成瘾性消费品。 规模效应缔造竞争优势。 主业清晰。

7、涪陵榨菜:渠道优势明显,且最近估值逐步走低。

下面进行行业研究框架和财务分析的第2部分——食品饮料行业的研究框架的讲解。

上一篇的总论部分偏理论,食品饮料行业部分加入了不少的实战案例。不过总论部分除了理论,还有50家龙头公司的名单,还没有读过的朋友不要错过哦:

行业研究框架和财务分析(1)—总论(附外资和公募重仓前50家龙头公司名单)

网上行业研究框架类的收费课程,收费基本都是4位数起步。秉着分享的原则,接下来《跳着踢踏舞去上班》公众号上的行业研究框架系列文章都将免费发送。

看到就是赚到,觉得不错的朋友欢迎转载或者转发给身边的朋友,与志同道合的朋友一起进步哈~~

从第一部分总论就可以看出来,这一系列文章内容丰富厚实,可能需要花些时间进行消化,大家可以点赞收藏下来慢慢看。

除了点击公众号文章进行阅读外,也可以在闲暇时,比如上下班的路上戴上耳机多听几遍,一定会有不一样的收获。

言归正传,现在,我们开始讲食品饮料行业的研究框架。

消费股,是普通投资者的基本盘。在公众号“跳着踢踏舞去上班”中,我持续分享看好调味品、化妆品、免税三大方向,一直持续分享看好高端白酒。

纵观我公众号文章的内容,无外乎就讲了两个方向:消费升级和产业升级。

伴随着啤酒行业,从2014年开始销量见顶,白酒行业,从2016年开始销量见顶,整个食品饮料行业大的投资逻辑,也已经变成了消费品牌化和行业集中度提升。

展望未来,食品饮料行业将有更多的品类步入存量时代,也就是行业需求不再增长,甚至出现小幅的下滑。

但存量时代,不代表没有投资机会。

居民可支配收入的增长、中产阶级的壮大、三四线消费的下沉、人口结构和消费观念的变化、消费信贷方兴未艾等因素,仍然会继续驱动消费行业快速发展。而外资的不断流入,也会正面影响消费类公司的估值和市值空间。

在未来,渠道对销售的影响力可能会出现下降,消费者开始回归品牌,这其中,销售高端产品的企业会强化品牌,增强粘性,销售大众品的企业会追求高周转来提升份额。

本文,我们主要讲三部分内容。

第一部分,是消费品行业的投资框架,也就是关于行业投资方法论的讲解。

第二部分,我会重点去讲白酒、调味品和乳制品三个赛道,同时简单聊聊啤酒和休闲食品,当然,在讲到具体的细分行业时,我还会分享对它们未来的投资观点。

第三部分,讲消费品行业的常见选股思路。

一、消费品行业投资框架

对于消费品行业,我们观察美国、日本股市,会发现其最大的特征就是长牛股多、长跑冠军多。

关于这个核心议题,我们主要讲6个数据或结论:

第一个:以美国和美股为例,按照西格尔教授书中的数据, 2003年之前的50年,美股前20支大牛股,11支是消费股,7支医药股,消费加医药占90%。

以日本和日股为例,91年泡沫经济破灭后的25年,前20支大牛股,消费股占了8支。

多说一句,最近20年,美股的科技股也有类似的长牛特征,所以我过去曾讲过,在A股,我们同时处于消费股和科技股投资的黄金时代。

第二个:长牛特征,就是从行业发展角度去看企业的发展,从净资产收益率和自由现金流贴现模型的角度去看企业的发展。而不再是,从成长和周期的角度去看企业的发展。

比如茅台2018年三季报发布后,投资者发现增长只有个位数,股价随之跌停,这就是典型的从成长和周期视角去看企业。

如果从周期的角度去看,当时会自然而然的认为,贵州茅台的发展出了大问题。

而如果大家意识到,茅台会在未来几十年,整体维持双位数的增长时,就会对这种短期业绩低于预期的情况,非常淡定。

而今年,在茅台三季报发布后,虽然相比一二季度的增速都出现了降速,但市场表现很淡定,就是从长期视角去看茅台的发展。

在投资中,霍华德马克思的第二层思维,是个非常有意思的方法论。

按照他的理论,比如看到优秀企业的业绩低于预期,看到企业的增发和减持压制了优秀企业的股价,这就是第一层思维。

但从第二层思维出发,我们会发现,正是因为这些利空的存在,才让我们有了布局这些好企业的机会。这也是我们常说的,当好公司因为系统性风险和阶段性利空而下跌时,反倒是布局的机会。

第三个:长期视角:比如我们看美股的消费牛股,年化15%的增长就是顶级,而年化复合20%的增速就是最顶级的个例。

如果看日本股市,这些顶级公司的年化增长在12%附近,原因是日本的消费内需市场小于美国。

从这个角度看,A股对消费股的长期视角,就是能维持15%到20%复合增长的消费品公司,就是最顶级的消费品企业。

长期视角、长期思维,简单说,就是接受企业中长期的、比较低的稳健增长。

而A股传统的成长和周期视角,动辄要求企业有30%到50%的增长,这对消费品企业并不现实。最终导致的结果,一定是强烈的周期和比较差的赚钱效应。

当然,资本市场也在进步,外资进来后,投资者更加关注良性的增速。

而企业层面,哪怕是消费品赛道中公认的周期性比较强的白酒行业,像茅台和五粮液等优秀企业,也开始采取各种措施,来平滑自己的周期。

而品牌商、渠道商和消费者的渐趋理性,也是白酒企业成长的逻辑,从强周期高成长,变成弱周期低增长的内在原因。关于这条关键逻辑的变化,大家要有一定的认识。

第四个:A股消费行业的长牛股赛道,基本都是美股的映射,也就是说,在美股,基本可以找到同一赛道的企业,这就是我经常讲的比较研究。唯一的例外是乳业,因为美股的乳业巨头,被菲莫给并购了。

第五个:估值层面:美股的消费品公司,长期估值多集中在15到30倍区间,这跟A股略有区别。比如海天等的50倍估值,跟盈利的稳定性和增速更高有关。

这是因为,当我们使用自由现金流贴现模型估值时,企业的存续时间和无风险利率对最终估值影响很大。如果对这种估值方法不理解,可以参考公众号的文章:

无风险利率,对整个市场的估值水平影响很大。按照巴菲特的观点,无风险利率和竞争格局,直接决定整个市场的估值水平和回报率。

对于具体企业,在使用自由现金流贴模型估值时,比如强周期企业,通常选取超过10%的折现率,但对品牌消费品龙头企业,折现率通常会低于8%,甚至更低。

第六个,A股特色:中国拥有比美国和日本更庞大的消费内需,所以很多行业都有着庞大的发展空间,导致多数消费行业都有机会成长出巨头企业,这在美日市场,尤其是在日本市场,是做不到的。

最简单的,我们看日本和中国作为东亚国家,特有的酱油这个赛道。日本的酱油龙头龟甲万的净资产收益率,目前只有国内酱油龙头海天味业的五分之一左右。

而我们知道,长期投资的理论回报率,约等于企业的净资产收益率。而像海天味业这种动辄30%净资产收益率的消费品企业,我们在A股的白酒等消费品赛道还能找到不少家。

从这个角度出发,我们会发现,国内的消费品企业,理论上会比美日、尤其是日本行业,获得更好的净资产收益率和业绩增速,以及与之伴随的投资回报率。

在A股,上市超15年的企业中,前20支大牛股,6支是食品饮料企业。而A股有记录以来,股价表现最好的一级行业是食品饮料、医药和家电。表现最好的二级行业,是白酒和家电,基本都在消费股的范畴。

在本部分,我们花了非常大的精力,去讲美国和日本的消费品行业所具有的一些特征。是因为在A股投资者来源趋于国际化的过程中,估值体系向海外成熟市场接轨的过程中,海外市场的发展历程对我们有很强的参考意义。

而从产业的视角观察,我们更会发现,各国的产业发展具有很多相似的特征。

通过这些系统的梳理,我们会发现,消费品整体是长牛赛道。

而对美国股市50年的研究、对日本股市泡沫破灭后25年的研究,对A股近15年的研究,我们都会发现,它们的表现都验证了我们的看法。

这些看似简单和不经意的结论,其实就是我们本文最重要的东西。

行业框架,主要讲了一个研究重点和大战略的问题。

对于消费股而言,必须高度重视其投资机会。在标的层面,一定要买能够形成寡头或者双寡头格局的行业,而且长期来看,买龙头一定是对的,因为后面的企业多数要被淘汰。

尤其是2016年之后,多数消费品子行业已经步入低速增长时代。换句话就是,这个行业本质上赚的是品牌等带来的垄断的钱。而所谓护城河,是巴菲特对垄断的一种表述,因为美国是有《反垄断法》的,直接说“垄断”是 违法的。

在存量时代,垄断之外,我们赚的更多是龙头的钱。比如在十年前,投资者随便买支白酒股,收益都会不错。但在2016年之后,买贵州茅台和五粮液等,收益会高达好几倍,而如果你买的是舍得酒业等,可能就完全没有收益。

二、食品饮料行业细分赛道

在A股,食品饮料行业被分为8个子行业,但做好白酒、调味品和乳业,基本就够了。关于这一点,其实在《跳着踢踏舞去上班》公众号上跟大家反复讲过了。

1.白酒行业:

对白酒行业的跟踪和研究,主要是两部分:

第一部分,是草根调研,主要是针对一批价、渠道库存和动销增速,这三个数据的具体情况,大家看食品饮料行业分析师的周报就可以了。

第二部分,是财务指标,主要针对预收账款和现金流的分析。

而这其中,主流观点是看第一部分,但大家一定不要低估对白酒企业财务指标的分析。

因为借助财务指标,比如查看行业预收账款和经营型现金流的正增长和负增长,会提前1到2个季度预判到行业见底和见顶,从而可以提前预判行业的牛市和熊市。

比如在 2015年,虽然销售很差,但茅台的预收和经营性现金流已经提前好转。这时候,股价不到200元,而且市场情绪极度悲观。

如果大家去看2019年的白酒企业中报,会发现汾酒的现金流等增长是最好的。而这种好转,超过公司利润数据的变化,也大幅超过了行业第二名的情况。

如果这时候,大家观察到了这种变化,再去看看终端的销售,就有很大的 概率能把握到其中的投资机会。

所以,通过分析白酒行业部分上市公司预收账款和现金流等的变化,是可以领先于财报一两个季度,去找到行业的拐点。这个分析方法,也可以套用到家电等其他消费赛道上,大的逻辑也是适用的。

一个简单的例子,在2018年中报后,我对白酒股的态度是:短期谨慎,中长期乐观。给的理由就是,当时中报的高增长,很多来自企业预收账款的降低,也就是部分企业调节了利润,当时的高增长不可持续。

现在回头看,不仅是白酒股在随后的三季报行情中大幅回调,当时中报高增长的次高端白酒企业,大多数更是在随后一年中都中枪倒地了。

整体而言就是,了解了企业的财务情况后,通过草根调研的方法,来验证数据的可靠性。这是比较好的,做白酒股投资的方法。

对于未来,大家需要注意的一点是,白酒企业也在做差异化竞争,所以每家白酒企业的成长周期会有一定的区别。

白酒企业,因为无需研发投入、不惧库存减值、具备持续的提价能力、品牌价值独一无二等特性,堪称A股最顶级的商业模式,所以对于白酒板块,大家一定要看懂,然后将它作为自己的基本盘。

对于白酒行业后面的投资机会,大家首先要降低投资回报的预期。毕竟在过去的几年,白酒的估值已经得到了修复,而在2024年及未来,大家主要赚的是企业盈利增长的钱。

那么,沿着这个角度出发,我们重点看两个方向,第一个是确定性最高的高端白酒方向。

为什么说高端白酒确定性高 ?

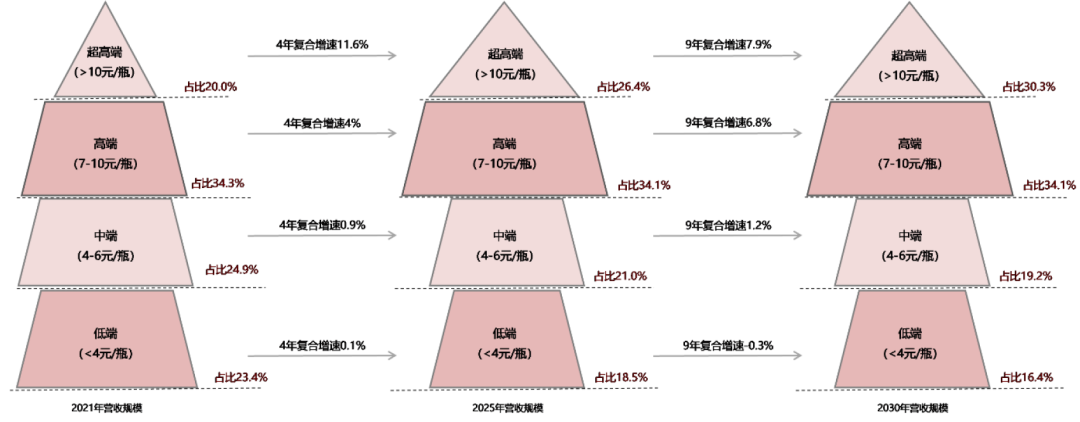

我们从供需两方面看。“少喝酒、喝好酒”已经成为整个社会对白酒消费的共识,等于需求受益于消费升级,但供给又受制于高端白酒只有茅五泸三家,加出酒率低、产周期长等因素,高端白酒的景气度大概率可以持续。

而既然是赚业绩增长的钱,从提价和放量两个角度来看,五粮液明年的业绩增速有可能是高端白酒中最快的。而贵州茅台,因为出场价和售价之间的超大价差,等于有着最高的增长定性。至于泸州老窖,也会受益于行业大趋势。

其实,我们来看目前增长态势比较强劲的白酒企业,也就是处于成长周期的企业,典型的比如古井贡酒、今世缘、山西汾酒、顺鑫农业等。

其中古井贡酒和今世缘,受益于省内的消费升级和份额提升,所带来的增长红利。而山西汾酒和顺鑫农业,更多是受益于光脖子酒趋势和品牌的全国化扩张所带来的增长红利。

至于在什么样的估值下进行介入,是一个见仁见智的东西。在我看来,白酒行业的大逻辑,是从强周期高增长,变为弱周期低增长,考虑到行业仍有一定的周期性,根据企业动销等的不同,以及正值2024年初,在企业估值处于15到20倍时进行布局,是比较合适的选择。

需要说明的是,我这里所说的15到20倍,指的是股价相当于2023年每股收益所对应的估值,而非行情软件所显示的估值。

最后,白酒企业的动销,对企业的估值和股价的短期走势,具有直接的影响。比如在我在去年五粮液就因为一批价从960回落到900附近,股价阶段性表现得相对萎靡。

2.调味品:

调味品的行业规模,目前处于3000多亿的水平。在过去5 年,行业整体维持着14%的需求增速。从行业竞争格局的角度看,海天味业是绝对的龙头,而几大龙头的份额都还不算太高,所以中长期仍有不错的发展。

而调味品行业,跟白酒企业一样,也是食品饮料板块的顶级赛道,主要是因为,调味品消费占家庭和餐饮企业支出的比重不大,但对饭菜口感有着较大的影响,所以消费者一旦接受某一品牌的调味品,轻易就不会更换。

参考日本调味品行业的发展 ,酱油等仍有品类升级的空间,加上低单价的特性,导致龙头企业具有很强的定价 。同时,这些特性还导致了,调味品消费基本不受经济周期的影响。

调味品行业中,主要看的是酱油。这是因为,酱油是调味品中最大的品类,酱油龙头对渠道具有较强的控制力,更容易进行品类扩展等。所以,对于整个行业的关注,可以重点关注海天味业、中炬高新和恒顺醋业的投资机会。

至于如何对酱油企业估值。虽然海天味业等的净资产收益率,与白酒龙头的不相上下,但更低的周期性和更高的增长确定性,使得酱油企业的估值水平整体高于白酒企业。

具体情况,我就不做进一步的拆分了,我自己认为,优秀的调味品企业,可以给予25倍的估值。然后在这个基础上,根据企业对渠道的掌控能力、管理层的进取心和品牌的溢价能力,再进行一定的调整。

比如海天味业,因为各方面都优秀,可以在25倍估值的基础上上浮10%。而中炬高新,有改革的加分和管理的减分,整体上合理估值可以取25倍估值。至于恒顺醋业,因为改革进展不明显等,合理估值应该略低于25倍。当然,以上我所说的,是我对调味品企业的分析框架。其他包括管理层等,本身也应当是一个动态变化的东西。

3.乳制品:

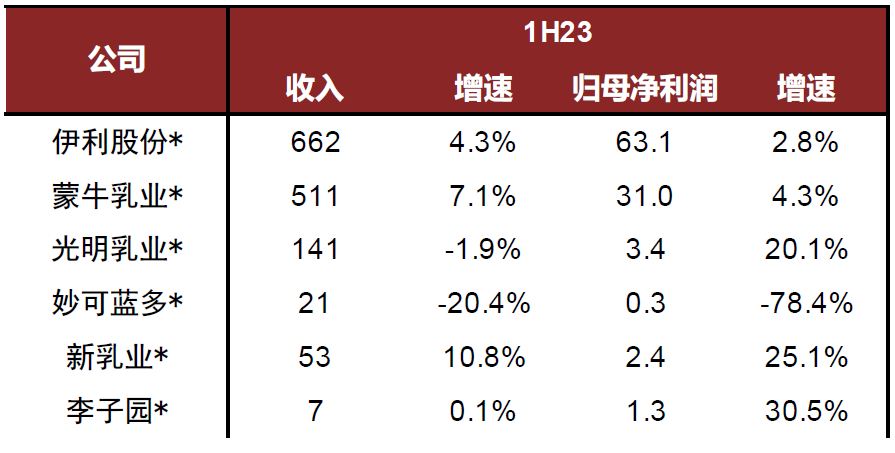

乳制品行业也有着3000多亿的市场规模,但伊利和蒙牛双寡头格局已经稳定,其他公司基本可以不看了。

对于乳制品行业的跟踪,首先是跟踪双寡头竞争格局是否稳定,关于这一点,跟对白电双雄格力美的的分析框架类似。

其次,成本端主要是跟踪原奶价格和伊利蒙牛的费用投入强度,对于需求端,主要是跟踪企业开发产品的能力等。

对于休闲食品行业,除了卤制品等,多数成熟度已经很高、而无法形成寡头格局的子赛道,那么投资机会将非常有限。整体上,只会诞生一些阶段性的成长股,和阶段性的投资机会。

对休闲食品行业,可以重点看看卤制品行业的绝味食品,依靠自己强大的管理能力和供应链管理能力,所进行的门店扩张和品类扩展。

此外,还可以看看三只松鼠等的品类扩展能力等,看公司能不能在目前高强度竞争的赛道之外,获得一些新的赋能和突破。

对于啤酒行业,我个人还是长期看好的。复盘国外啤酒行业的发展历程,我们会发现,啤酒企业做大做强的核心驱动力是并购,以及随之而来的垄断等。

啤酒因为对新鲜度的要求,使得难以长距离运输,导致了区域垄断格局的形成。

但当近几年,啤酒企业发现无论如何打价格战,都难以提振自身的销量和盈利时,进行产品升级,提高高端产品的占比,成为啤酒企业发展的主旋律。

但战略看好的同时,遗憾的是对于啤酒行业竞争格局的,以及盈利拐点的 判断,从来都非易事。

所以,大家重点看看华润啤酒和重庆啤酒的中长线投资机会就好,这两家企业,我也曾在公众号中多次提及。

第三部分、关于怎样选择优质消费股:

如果只用一个指标来选择消费股,就是净资产收益率,也就是ROE。因为对于产业投资者而言,投资的长期回报就是企业的ROE。

对于这些,芒格有过很详尽的论述。对于ROE,通常我们认为,可以稳定地获得15%以上ROE的公司,就是好公司,能获得20%到30%就更好了,太高的担心难以为继,而低于15%的,多数是垃圾公司。

如果用两个指标来选择消费股,就是ROE和毛利率。毛利率,代表着企业的护城河和竞争力。如果是低毛利率,意味着企业赚的是辛苦钱。从这个角度看,中国的白酒在全球都是最好的生意之一,因为白酒企业普遍都是高 利率和高ROE,唯一可以与之媲美的只有烟草。

我谈一点自己对消费股投资的理解,关于这一点,我也在冯柳的访谈中见到过。因为我们都知道,冯柳本人曾长期在娃哈哈从事消费品营销管理工作,所以在这里,我就直接引用用他的话,来表我与之类似的观点。

冯柳说,很多人把销售当作是一种稳定平衡的东西,认为这个季度多了下个季度就会少,这是完全错误的。

事实上做过快速消费品的人都应该知道,增长本身会带来增长,因为增长意味着新的市场、新的合作关系、 新的渠道方式和新的销售信心,并且产品本身的铺开就是最好的营销宣传方式。

它能够带来新增的消费体验和重复购买,这也是我过去为总是在消费品公司突破性增长后追高买入、在其停止增长时卖出的原因。

至此,关于食品饮料行业投资框架的三部分内容,我就全部讲完了。最后,我参考个人的经历,对消费品投资做一些中长期的展望。

在过去,机构投资者普遍认为,要不要投资美国,主要看美国的消费者信心指数,因为美国是消费主导型国家,消费好经济就好。投不投中国则是看制造业采购经理人指数,因为中国是生产型国家,制造业好经济就好。

但是在2019年,虽然中国的制造业PMI长期位于50%以下的增长区间,但是A股是大幅上涨的。我理解,这其中一个重要原因就在于,中国已经从 生产型国家转变为消费型国家,消费和服务业已经主导了中国经济的走势,这使得过去的经验渐趋失效。

而我说这些,还是希望让大家认识到,我们正处于消费股投资的美好时代。尤其对于普通消费者,消费股绝对是我们的粮仓和基本盘。

展望:2024年食品饮料行业投资

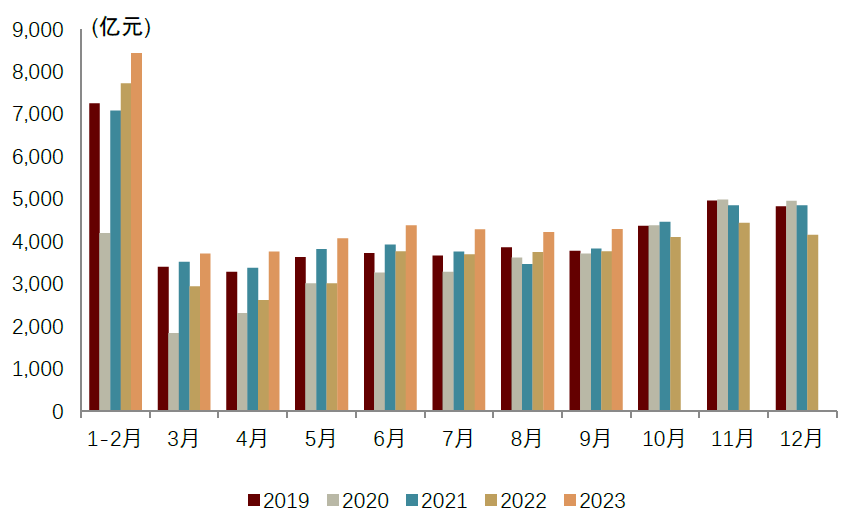

在经济弱复苏背景下,2023年大众食品复苏整体慢于预期,出行及餐饮等场景相关板块如饮料、啤酒及B端占比高的速冻食品表现相对较优,而白酒受益于宴席场景的回补、经济启动期高端商务场景则显现出更高的消费韧性。

2024年预计整体消费需求有望随消费力复苏实现逐步企稳,食品饮料龙头企业在品牌、产品及渠道多方面优势下,进一步获取市场份额、实现收入增长加速的前景,食品饮料行业整体竞争格局有望趋于理性,龙头盈利能力有望持续提升。

1、白酒

展望2024年,白酒行业预计随宏观经济平稳恢复,持续向上的趋势明确。

(1)从消费场景看,2024宴席回补效应或将减弱,商务场景有望贡献更多增量,带动行业整体价位向上修复。

图表:主要白酒企业渠道库存变化

(2)酒企经营进一步分化,压货式增长难度较大,经营能力优秀、市场保持良性的公司将进一步获取份额。

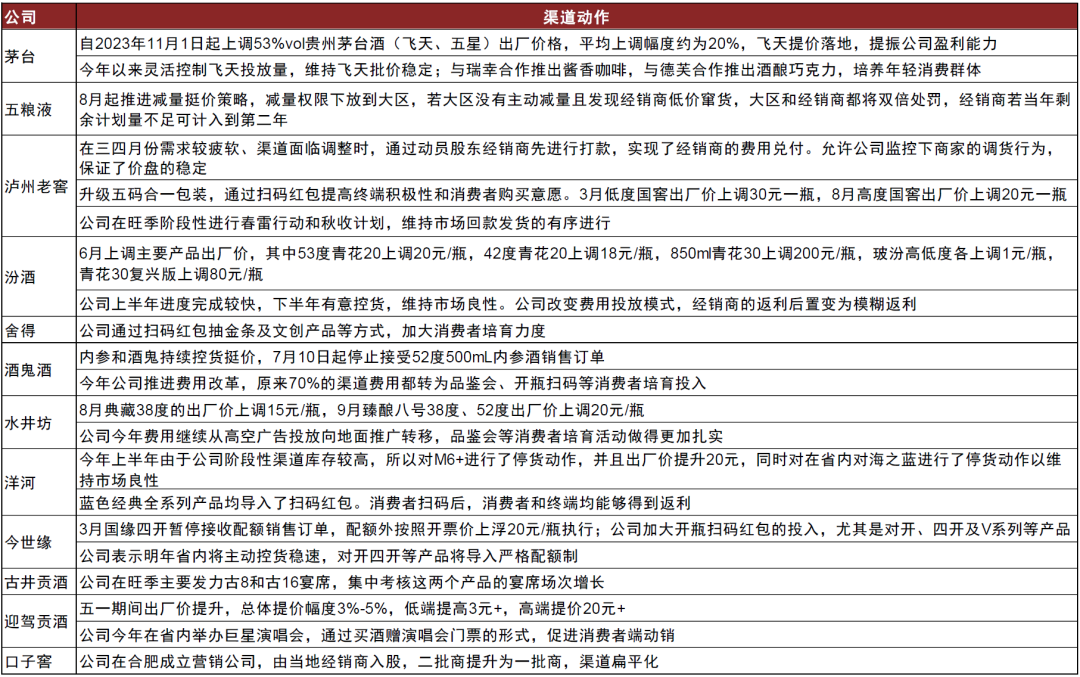

图表:主要白酒企业渠道动作

(3)分价位看,预计高端稳健、动销有望提速,地产酒延续稳健较快增长,次高端仍在恢复期。

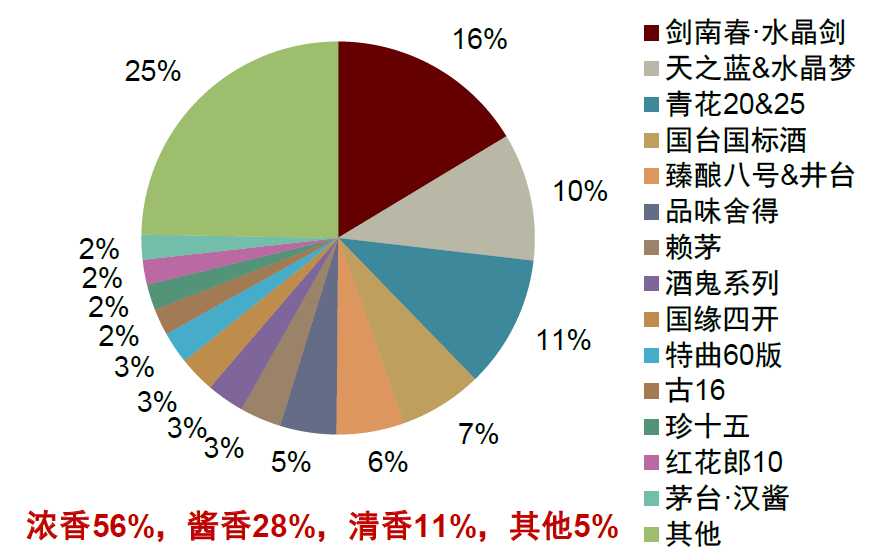

图表:300-500元价位产品竞争格局(2022年)

资料来源:公司公告,中金公司研究部

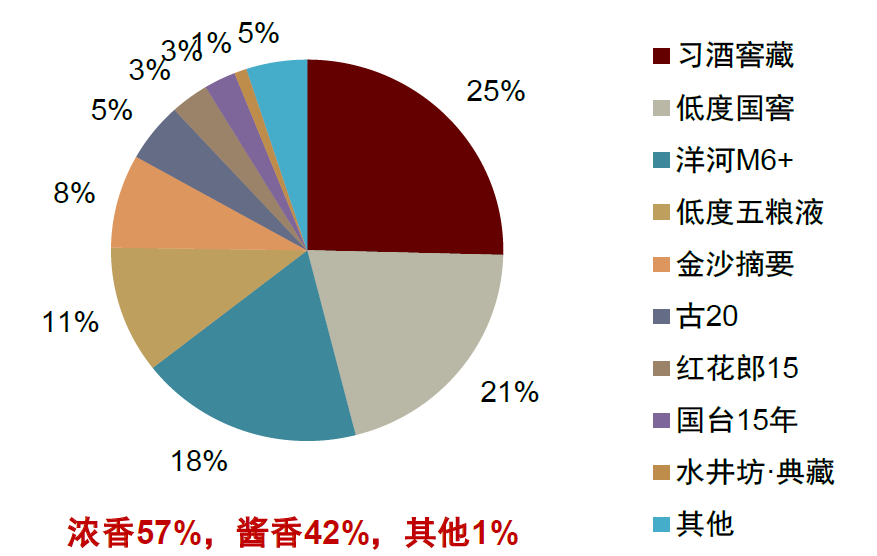

图表:500-800元价位产品竞争格局(2022年)

(4)白酒集中化红利仍在但惠及酒企减少,未来头部公司竞争更加激烈,拥有品牌和机制的龙头酒企较为受益。

白酒行业优秀的商业模式决定了其仍然具备较高投资价值,随着经济恢复,白酒行业向上趋势确定。

龙头公司具备高品牌壁垒,且疫情三年不断优化组织机制及管理能力,经营更加成熟,预计未来将延续稳健增长。

同时,在外部经济和需求环境不确定的情况下,投资对于确定性的青睐度提升,自身优势突出且能转化为业绩高确定性的龙头公司是较优选择。

2、啤酒

预计2024年啤酒行业整体销量保持平稳,趋势性结构升级仍可持续。

由于市场对于阶段性啤酒销量的担心,当前啤酒龙头估值已经跌至过去五年中枢偏下1-2倍标准差的水平,估值已较为充分反映了对于啤酒消费升级的悲观预期。

估计未来三年啤酒行业利润复合增速或将保持15-20%,当前龙头2024年估值仅略高于20x P/E,中长期已经具备吸引力。

3、乳制品

展望2024年,伴随经济及消费逐渐恢复,乳制品行业盈利能力随竞争态势趋于理性有望持续改善。

图表:2019-2022年白奶&酸奶零售额及同比增速

图表:1H23乳制品板块公司收入和业绩(亿元)

预计2024年乳制品行业需求有望逐步企稳回升,高端化趋势有望进一步延续。板块估值处于历史低点下安全边际充足。

4、速冻食品

2023年速冻食品行业收入端增速前高后低、B端好于C端,需求短期承压。

由于市场担心速冻食品需求增长斜率以及预制菜培育的不确定性,当前速冻食品龙头企业估值已经跌至较低位置,已经反映市场悲观预期。预计未来3年龙头企业利润复合增速仍有望保持20%以上。

2024年关注餐饮端需求复苏,估值性价比高的龙头。

5、调味品

2023年为调味品行业经营磨底期。

展望2024年,预计C端基数效应减弱、重回增长通道,B端实现稳健增长。

图表:从社零数据看,餐饮持续恢复

资料来源:Wind,中金公司研究部

图表:年初以来调味品零售表现弱于大盘

整体来看,2024年食品饮料行业向好发展的趋势不会改变。消费者更加理性,并不代表需求减弱,我们对价格更敏感,不代表对高端产品没需求,消费分层时代,个体也有不同的需求,如何找到并且满足,是品牌找到竞争力的关键。