据TrendForce集邦咨询中国光伏产业招投标数据库统计,2024年4月共公布了约22.1GW光伏组件招标,环比上月持平。结合3月国内装机数据来看,一季度大型地面电站装机尚未起量,同时传统区域的分布式项目开始面临消纳红线,影响装机积极性。

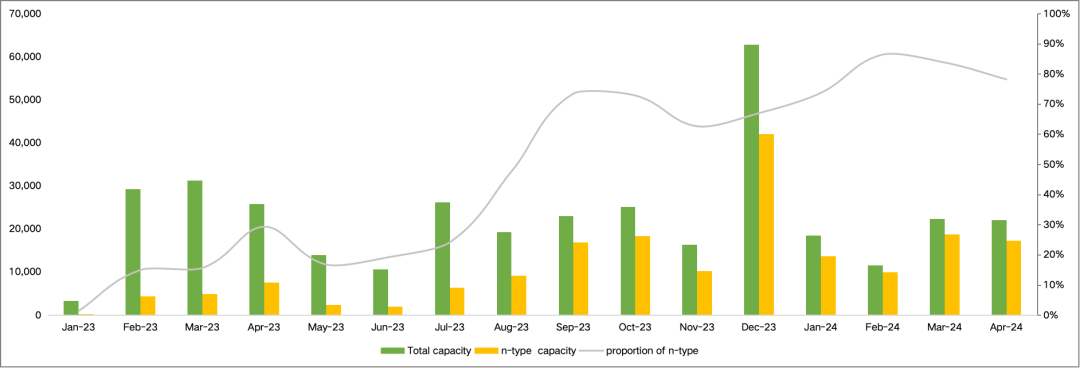

N型组件招标占比近8成

4月HJT组件招标量破GW

2024年1-4月光伏组件招标量约74.65GW;其中N型组件招标占比已达8成;2024年1-4月N型组件招标约59.8GW,占比80.1%;4月明确N型组件招标量达17.3GW,占比达78.3%。HJT组件继续发力,4月招标量破GW。据不完全统计,2024年以来光伏组件招标中明确HJT招标项目约3.34GW,需求有望加速释放。

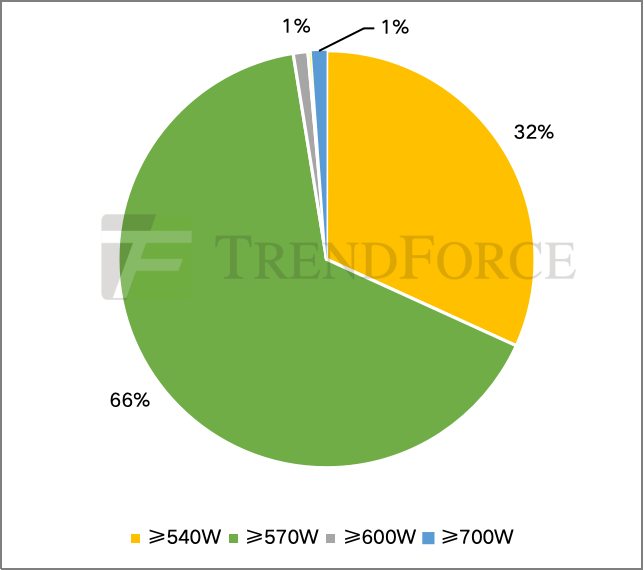

组件招标开启700W+高功率时代

210尺寸组件需求有望攀升

2024年1-4月,国内共有约74.65GW组件招标,540W及以上的组件招标规模约23.7GW(31.8%),570W及以上组件招标规模约49GW(65.6%),600Wp以上的组件招标规模1.9GW(2.56%)。值得注意的是,约有超一半项目(0.96GW)明确提出招标700W及以上组件,700W+高功率时代正式来临。

近期组件招标均为大尺寸招标,其中明确招标210尺寸组件约为1.26GW(1.7%),明确招标182尺寸组件约为2.67GW(3.6%)。值得注意的是,广东省电力开发有限公司发布2024年第二批光伏组件集中采购公告,共分为三个标段,其中前两个标段为N型210组件,共计120MW,第三个标段为N型182组件,共计40MW。从初始招标量来看,210尺寸已占据上风,但半个月后,该公司再次发布公告称因“实际需求发生重大变化”而取消了标段三(即182标段)的招标,至此,此次招标全部为210组件。

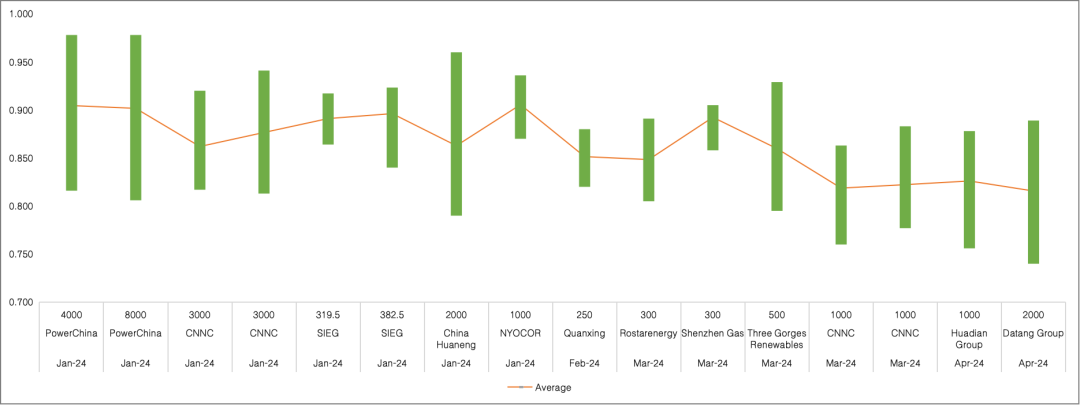

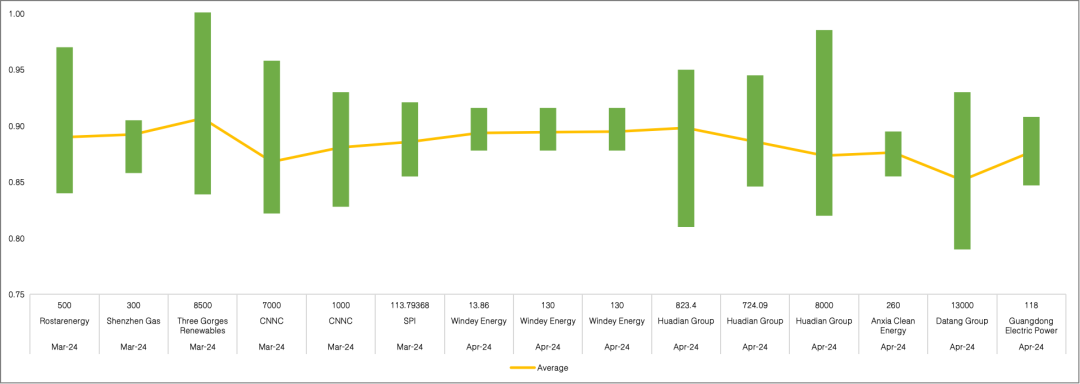

P/N组件投标价格持续下滑,创历史新低

4月P型组件投标价格区间继续扩大,低价持续下滑。4月华电集团及大唐集团共3GW P型组件集采项目开标,投标价格在0.74元/W-0.889元/W之间,投标均价0.821元/W。相较3月,投标价格区间继续扩大,且低价持续下滑,且这是首次有企业在央国企组件招标中报出PERC组件含税运0.75元/W以下价格。

4月共有约23.2GW N型TOPCon组件集采开标,投标价格在0.79-0.985元/W之间,投标均价为0.876元/W,与3月均价相比下滑1-2分/W。值得注意的是,在4月大唐集团2024-2025年度13GW N型TOPCon组件集中采购中,共49家企业参与,投标单价0.79-0.93元/W,平均为0.852元/W,这是首次有企业在央国企组件招标中报出TOPCon组件含税运0.8元/W以下价格。

受产业链价格下降影响,4月HJT组件投标价格为0.89元/W-1.08元/W,投标均价为0.951元/W,已跌破1元大关,最终实际交付价格仍有待进一步商议。据不完全统计,2024年1-4月共有2.2GWHJT组件项目开标,HJT组件投标企业数较少,竞争远不如TOPCon组件激烈,且与TOPCon组件投标企业重合较少,市场竞争环境良好,利润空间相对有保障。

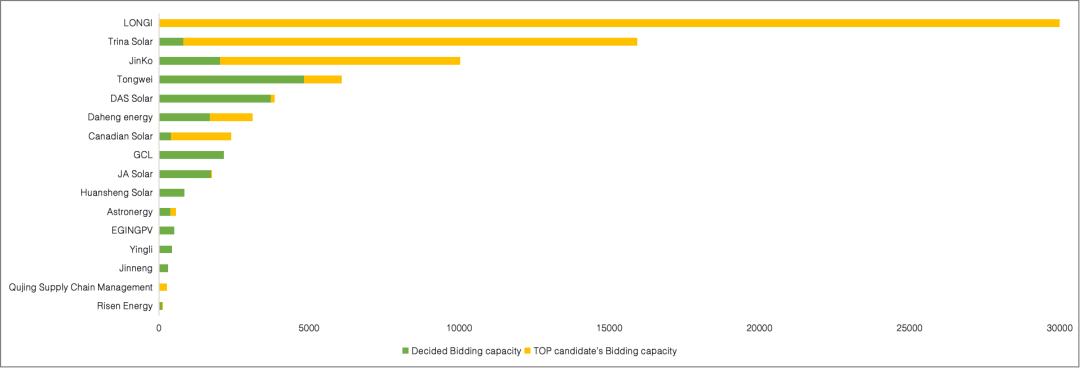

2024年1-4月公布中标规模达111.2GW

央国企订单更青睐头部企业

从组件中标结果(包含入围)来看:2024年1-4月已公布中标结果及中标候选人的规模达111.2GW,含已定标规模52.8GW,第一中标候选人规模58.4GW;在组件中标结果中(含定标及第一候选人中标),晶澳、晶科、隆基、天合四家一线企业中标规模达57.7GW,占比达52%;新一线企业(通威、一道新能源、阿特斯、东方日升、协鑫集成、环晟光伏、正泰新能、亿晶光电、英利能源)中标规模达16.97GW,占比15.26%。

据观察,央国企订单更多向头部企业集中。一线及部分新一线企业在手订单较多,即使在开标阶段,有三线企业投出低价,但考虑到实际供货能力等因素,最终仍是头部企业胜出;其他二三线企业开工率普遍偏低,代工业务占比增加。

整体来看,2024年4月光伏组件招标量环比上月持平,HJT组件继续发力,4月招标量破GW。功率尺寸上,组件招标开启700W+高功率时代,210尺寸组件需求有望攀升。价格上,P/N组件投标价格持续下滑,创历史新低,中标结果表明央国企订单更多向头部企业集中,一线企业中标规模占比52%。

本文由TrendForce集邦咨询旗下新能源研究中心原创;如需转载或引用数据,请标注来源。