财务小徐

申税小微,近年来国家针对高新技术企业出台了许多优惠政策,但我不是很确定我们是否属于高新技术企业,你能帮我讲讲怎么才能认定为高新技术企业吗?还有如果我们公司符合的话,又能享受哪些优惠政策呢?

没问题!什么是高新技术企业?高新技术企业有哪些优惠政策?今天就由我来带大家一起梳理一下~

申税小微

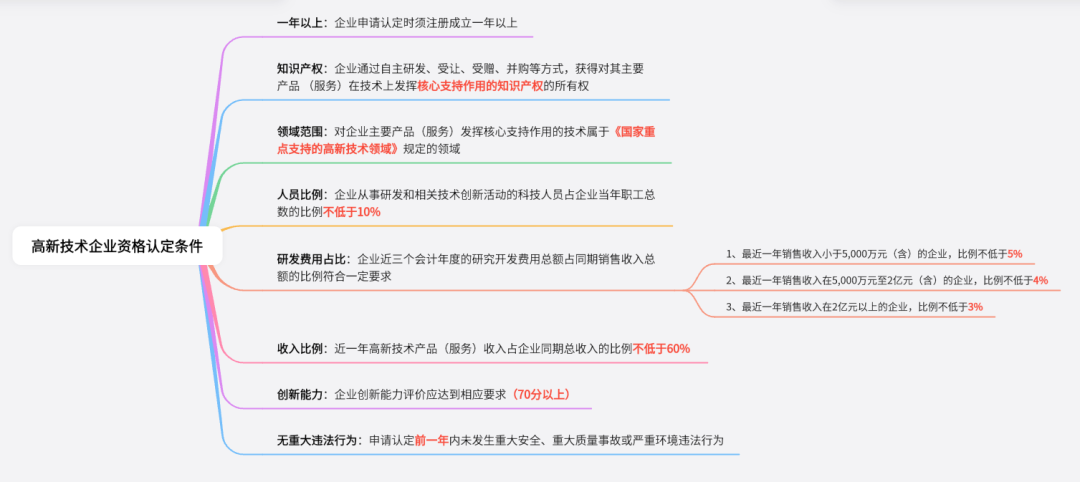

一、高新技术企业认定条件:

高新技术企业的认定需要同时满足以下8个条件!

左右滑动查看更多

二、高新技术企业优惠政策

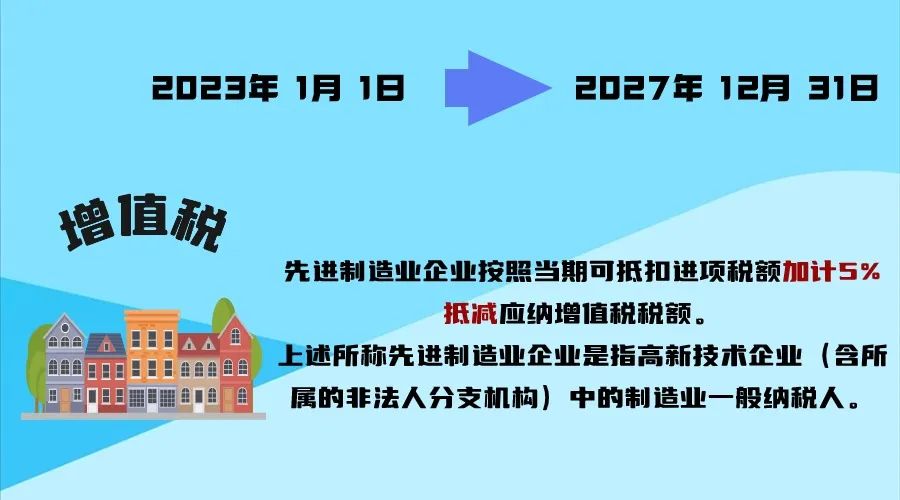

增值税加计抵减

政策内容:

自2023年1月1日至2027年12月31日,允许先进制造业企业按照当期可抵扣进项税额加计5%抵减应纳增值税税额。

上述所称先进制造业企业是指高新技术企业(含所属的非法人分支机构)中的制造业一般纳税人。

政策依据:

《工业和信息化部办公厅关于2023年度享受增值税加计抵减政策的先进制造业企业名单制定工作有关事项的通知》(工信厅财函﹝2023﹞ 267号)

《科技部 财政部 国家税务总局关于修订印发〈高新技术企业认定管理办法〉的通知》(国科发火〔2016〕32号)

《财政部 税务总局关于先进制造业企业增值税加计抵减政策的公告》(财政部 税务总局公告2023年第43号)

二、高新技术企业优惠政策

企业所得税税率优惠

政策内容:

国家需要重点扶持的高新技术企业,减按15%的税率征收企业所得税。

政策依据:

《中华人民共和国企业所得税法》(中华人民共和国主席令第63号)第28条

二、 高新技术企业优惠政策

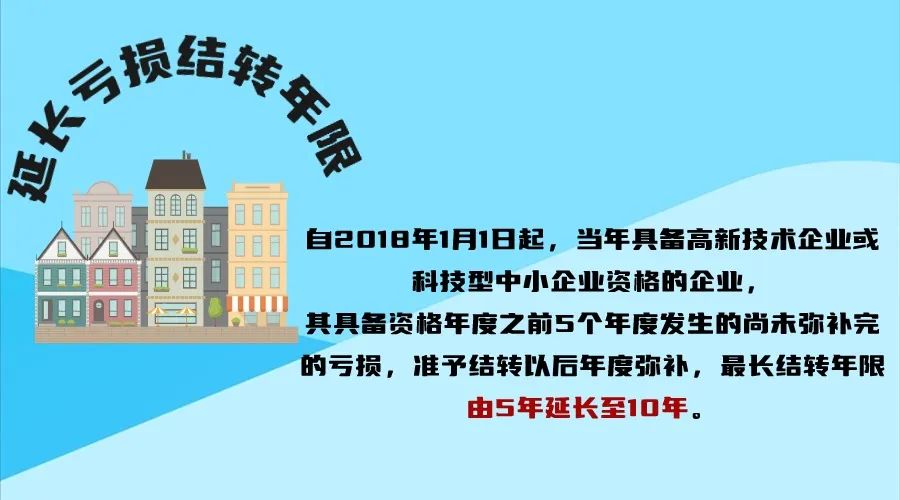

延长亏损结转年限

政策内容:

自2018年1月1日起,当年具备高新技术企业或科技型中小企业资格(以下统称资格)的企业,其具备资格年度之前5个年度发生的尚未弥补完的亏损,准予结转以后年度弥补,最长结转年限由5年延长至10年。

政策依据:

《关于延长高新技术企业和科技型中小企业亏损结转年限的通知》(财税〔2018〕76号)

二、 高新技术企业优惠政策

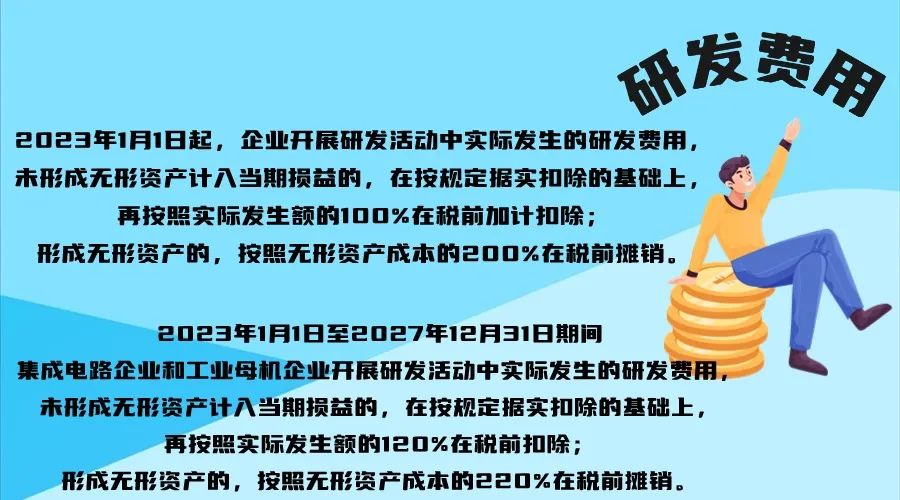

研发费用加计扣除

政策内容:

企业开展研发活动中实际发生的研发费用,未形成无形资产计入当期损益的,在按规定据实扣除的基础上,自2023年1月1日起,再按照实际发生额的100%在税前加计扣除;形成无形资产的,自2023年1月1日起,按照无形资产成本的200%在税前摊销。

集成电路企业和工业母机企业开展研发活动中实际发生的研发费用,未形成无形资产计入当期损益的,在按规定据实扣除的基础上,在2023年1月1日至2027年12月31日期间,再按照实际发生额的120%在税前扣除;形成无形资产的,在上述期间按照无形资产成本的220%在税前摊销。

政策依据:

《关于进一步完善研发费用税前加计扣除政策的公告》(财税〔2023〕7号)

《科技部关于完善研究开发费用税前加计扣除政策的通知》(财税〔2015〕119号)

《科技部关于企业委托境外研究开发费用税前加计扣除有关政策问题的通知》(财税〔2018〕64号)

《关于提高集成电路和工业母机企业研发费用加计扣除比例的公告》(财政部 税务总局 国家发展改革委 工业和信息化部公告〔2023〕44号)

二、 高新技术企业优惠政策

固定资产加速折旧

政策内容:

企业在2024年1月1日至2027年12月31日期间新购进的设备、器具,单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧;单位价值超过500万元的,仍按企业所得税法实施条例、《财政部 国家税务总局关于完善固定资产加速折旧企业所得税政策的通知》(财税〔2014〕75号)、《财政部 国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)等相关规定执行。

政策依据:

《财政部 税务总局关于设备、器具扣除有关企业所得税政策的公告》(财税〔2023〕37号)

《财政部 国家税务总局关于完善固定资产加速折旧企业所得税政策的通知》(财税〔2014〕75号)

《财政部 国家税务总局关于进一步完善固定资产加速折旧企业所得税政策的通知》(财税〔2015〕106号)

二、 高新技术企业优惠政策

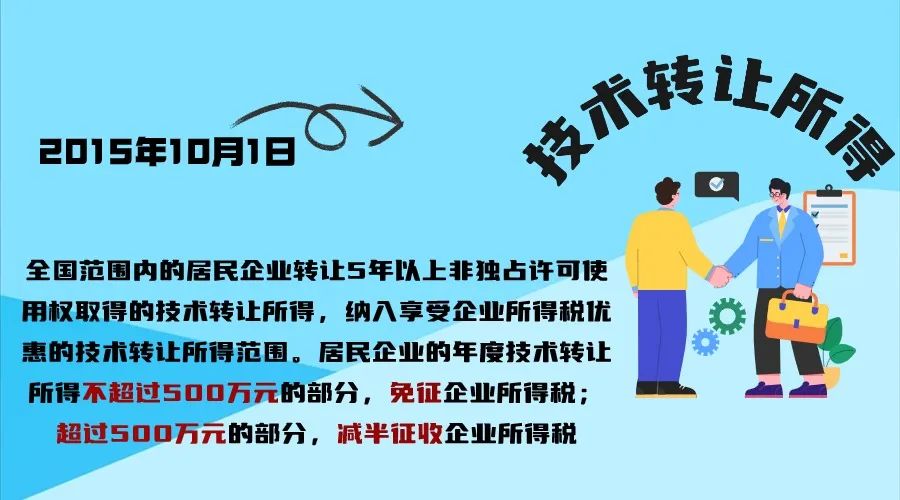

技术转让所得减免

政策内容:

自2015年10月1日起,全国范围内的居民企业转让5年以上非独占许可使用权取得的技术转让所得,纳入享受企业所得税优惠的技术转让所得范围。居民企业的年度技术转让所得不超过500万元的部分,免征企业所得税;超过500万元的部分,减半征收企业所得税。

政策依据:

《关于许可使用权技术转让所得企业所得税有关问题的公告》(国家税务总局公告〔2015〕82号)

需要注意的是,高新技术企业优惠政策开始享受和取消都有明确的规定。

申税小微

希望本文可以助您掌握政策红利,实现企业价值最大化~

申税小微

来源:上海税务