2024.5

摘要

1.业绩回顾

2023&1Q24业绩低于我们预期,我们统计了4家稀土企业及4家磁材企业的业绩,上游稀土,4家稀土企业2023年总营业收同比-6%,总归母净利润同比-61%。1Q24总营业收入同/环比-51%/-45%,总归母净利润同/环比-174%/-151%。下游磁材,4家磁材企业2023年总营业收入同比-11%,总归母净利润同比-54%。1Q24总营业收入同/环比-19%/-13%,总归母净利润同/环比-81%/-63%。由于稀土及磁材价格下滑,2023&1Q24稀土及磁材公司业绩均低于我们预期。

2.发展趋势

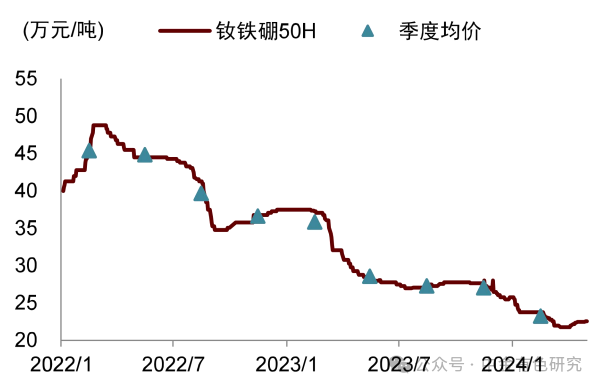

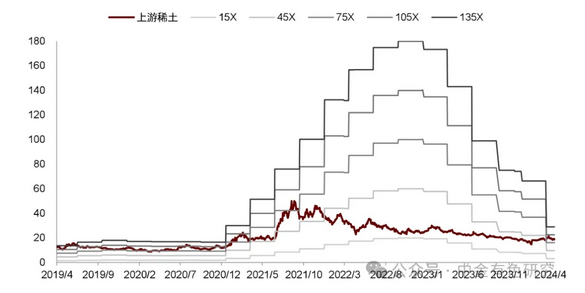

2023&1Q24稀土及磁材价格下滑,公司业绩普遍承压。一是2023年稀土行业供需偏宽松,导致稀土及磁材价格下滑。据亚洲金属网,2023年氧化镨钕、氧化镝、氧化铽、钕铁硼50H均价同比分别-36%、-8%、-34%、-29%。二是1Q24下游补库时点较往年后移致稀土价格继续下滑。据亚洲金属网,1Q24氧化镨钕均价同/环比-43%/-21%。

供需改善推动价格及估值修复,减值风险逐步出清。一是春季补库带动下游磁材需求回暖,在国内第一批指标增速放缓且海外产量整体趋稳的背景下,稀土价格逐步企稳回升,我们认为行业内公司减值风险有望逐步出清。二是供需改善推动行业估值修复,据iFinD数据及我们测算,4月30日稀土及磁材板块估值水平在近五年的分位线由年初以来的低点9%、11%分别修复至50%、34%。

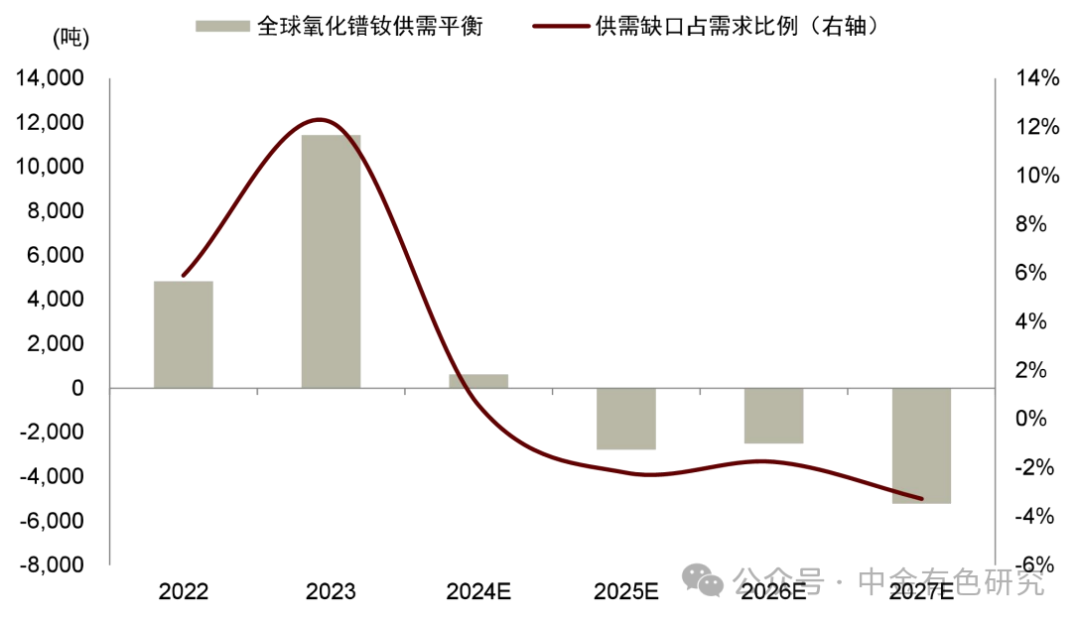

长期看,“万物电驱”时代已至,稀土永磁迎来发展新浪潮。据我们测算,2024-2027年全球氧化镨钕供需缺口分别为621、-2782、-2503、-5229吨,占需求比例分别为0.57%、-2.2%、-1.75%、-3.27%。我们认为全球氧化镨钕供需有望逐步从过剩转向紧缺,稀土价格有望实现温和上涨,推动稀土及磁材企业业绩实现稳定增长,稀土及磁材企业配置价值凸显。

3.风险

正文

1. 2023&1Q24稀土及磁材价格下滑,公司业绩普遍承压

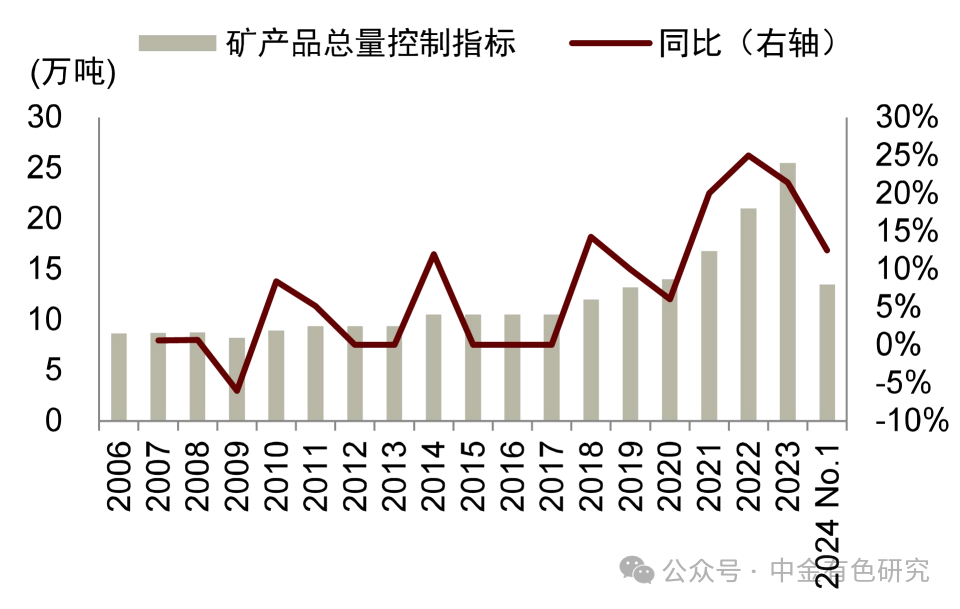

2023年稀土行业供需偏宽松,导致稀土及磁材价格下滑。供应侧,一是国内方面,根据工信部和自然资源部下达的2023年稀土开采、冶炼分离总量控制指标,矿产品指标25.5万吨,同比+21%。二是海外方面,2023年国内自缅甸进口REO合计5.1万吨,同比+230%,即使排除2022年低基数影响,2023年自缅甸累计进口量较2021年仍+111%。2023年美国MP、澳大利亚Lynas公司分别生产REO 4.2、1.4万吨,同比-2%、-15%。三是在国内指标、缅甸供应同比均有较大幅度提升的情况下,国内冶炼产量同步出现增长。根据亚洲金属网,2023年国内氧化镨钕产量4.7万吨,同比+26%。

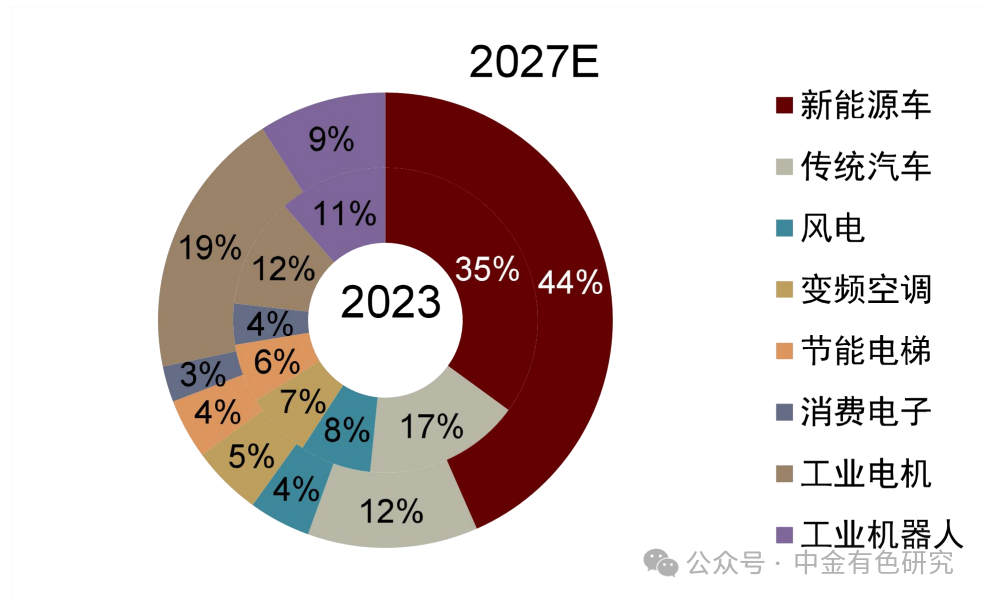

需求侧,一是根据iFinD,2023年国内新能源汽车销量、变频空调销量、风电装机量、工业机器人产量、智能手机出货量累计同比分别+37%、+15%、+101%、-6%、+5%,新能源车、家电领域磁材需求仍保持较高增速(风电由于技术路径切换,虽然装机量同比增速高,但对于磁材的需求增速表现一般),其他领域相对偏弱。二是根据海关数据,2023年中国累计出口磁材5.3万吨,同比-1.1%。三是根据百川盈孚,2023年国内钕铁硼毛坯产量约25万吨,同比+10%。

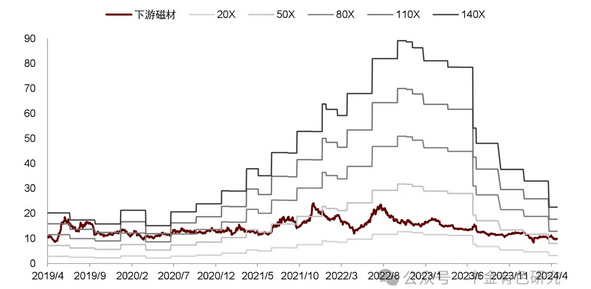

价格侧,根据亚洲金属网,2023年稀土上游原材料端氧化镨钕、氧化镝、氧化铽均价同比分别-36%、-8%、-34%;下游深加工端钕铁硼50H均价同比-29%。

1Q24下游补库时点较往年后移致稀土价格继续下滑。据百川盈孚,今年3月中旬之前下游磁材企业采购多以长协订单为主,新增订单较少,下游补库时点较往年后移致1Q24稀土价格继续下滑。根据亚洲金属网,1Q24氧化镨钕均价同/环比-43%/-21%。

势(资料来源:亚洲金属网,中金公司研究部)

势(资料来源:亚洲金属网,中金公司研究部)

图2:2022年以来氧化镝价格走势(资料来源:亚洲金属网,中金公司研究部)

图2:2022年以来氧化镝价格走势(资料来源:亚洲金属网,中金公司研究部) 图3:2022年以来氧化铽价格走势(资料来源:亚洲金属网,中金公司研究部)

图3:2022年以来氧化铽价格走势(资料来源:亚洲金属网,中金公司研究部) 图4:2022年以来钕铁硼50H价格走势(资料来源:亚洲金属网,中金公司研究部)

图4:2022年以来钕铁硼50H价格走势(资料来源:亚洲金属网,中金公司研究部)

稀土及磁材价格的下降导致稀土及磁材企业营收、盈利均有所下降。我们分别选取A股4家稀土、4家烧结钕铁硼上市公司的2023年年报进行统计。根据统计结果,这4家稀土企业2023年总营业收入为762亿元,同比-6%;总归母净利润为33亿元,同比-61%。4家烧结钕铁硼企业2023年总营业收入为263亿元,同比-11%;总归母净利润为11亿元,同比-54%。

大额存货减值准备的计提导致利润降幅远高于营收降幅,2023&1Q24业绩均不及我们预期。稀土及磁材价格的下降,导致稀土及磁材企业计提大额的存货减值准备,对各家公司的净利润造成较大影响,因此我们统计的稀土及磁材企业归母净利润总和同比降幅均高于总营业收入同期降幅。根据统计结果,4家稀土企业2023年总资产减值损失计提为7亿元,同比-32%;4家烧结钕铁硼企业2023年总资产减值损失计提为1.6亿元,同比+17%。稀土及磁材价格下降致公司业绩不及我们预期。

图5:4家A股稀土/烧结钕铁硼企业2022/23年营收/归母净利润/资产减值损失情况统计;注:4家稀土企业为北方稀土、广晟有色、中国稀土、盛和资源,4家烧结钕铁硼磁材企业为金力永磁、宁波韵升、正海磁材、中科三环(资料来源:各公司公告,中金公司研究部)

图5:4家A股稀土/烧结钕铁硼企业2022/23年营收/归母净利润/资产减值损失情况统计;注:4家稀土企业为北方稀土、广晟有色、中国稀土、盛和资源,4家烧结钕铁硼磁材企业为金力永磁、宁波韵升、正海磁材、中科三环(资料来源:各公司公告,中金公司研究部)

2.供需改善推动价格及估值修复,减值风险逐步出清

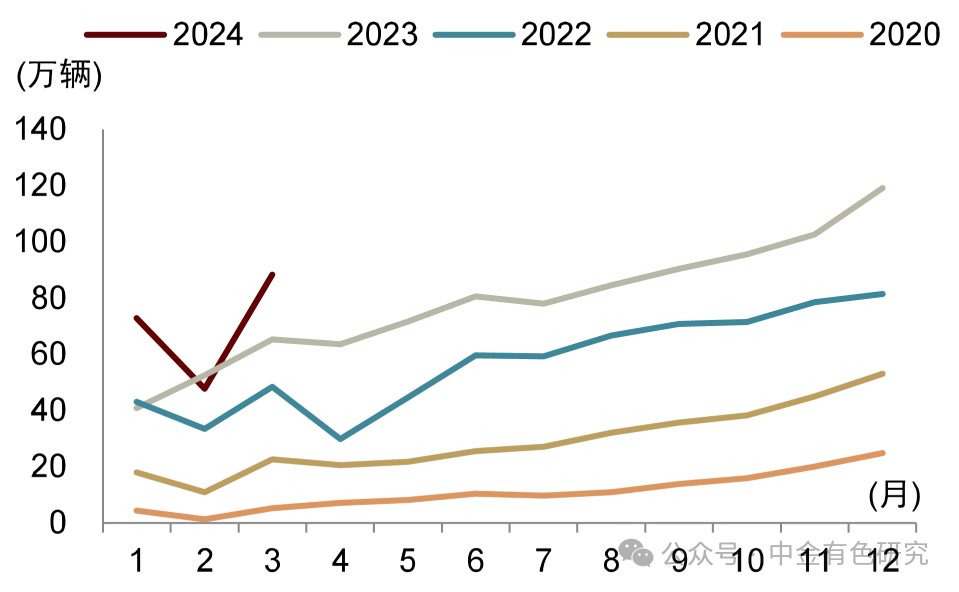

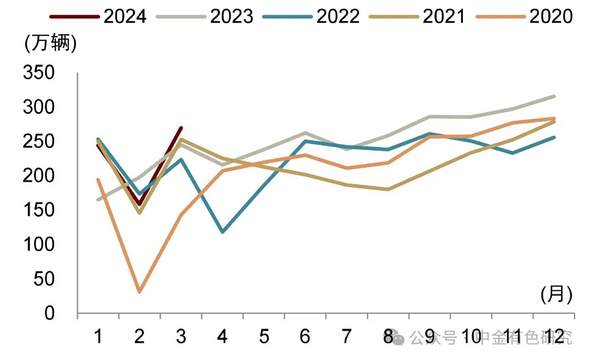

需求方面,春季补库带动磁材需求整体回暖,国内以旧换新政策有望进一步抬升需求。一是春季补库带动3月份稀土永磁下游主要应用领域需求环比实现显著增长。据iFinD,3月份国内新能源车/汽车销量环比+85%/+70%。二是3月份稀土永磁出口数量环比同步实现增长。据海关数据,3月份国内稀土永磁出口量环比+26%。三是3月7日,国务院正式发布《推动大规模设备更新和消费品以旧换新行动方案》[2]。4月12日,商务部等14部门印发《推动消费品以旧换新行动方案》的通知[3],对汽车、家电以旧换新工作做出细致安排,我们认为该方案的逐步落地及实施有望进一步抬升稀土永磁下游需求。

图6:中国新能源汽车销量月度情况(资料来源:iFind,中金公司研究部)

图6:中国新能源汽车销量月度情况(资料来源:iFind,中金公司研究部)

图7:中国汽车销量月度情况(资料来源:iFind,中金公司研究部)

图7:中国汽车销量月度情况(资料来源:iFind,中金公司研究部)

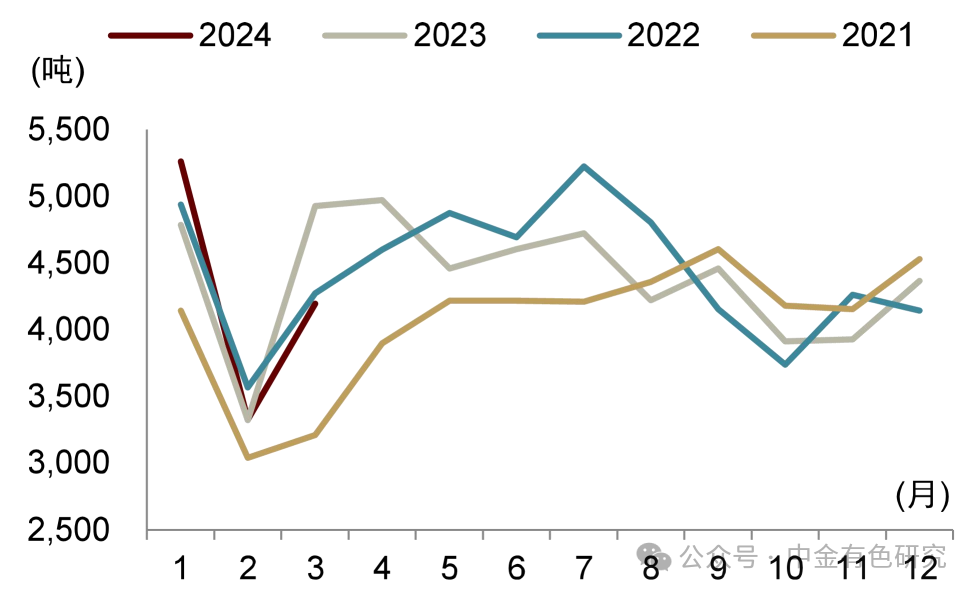

图8:中国磁材出口月度情况(资料来源,海关数据,中金公司研究部)

图8:中国磁材出口月度情况(资料来源,海关数据,中金公司研究部)

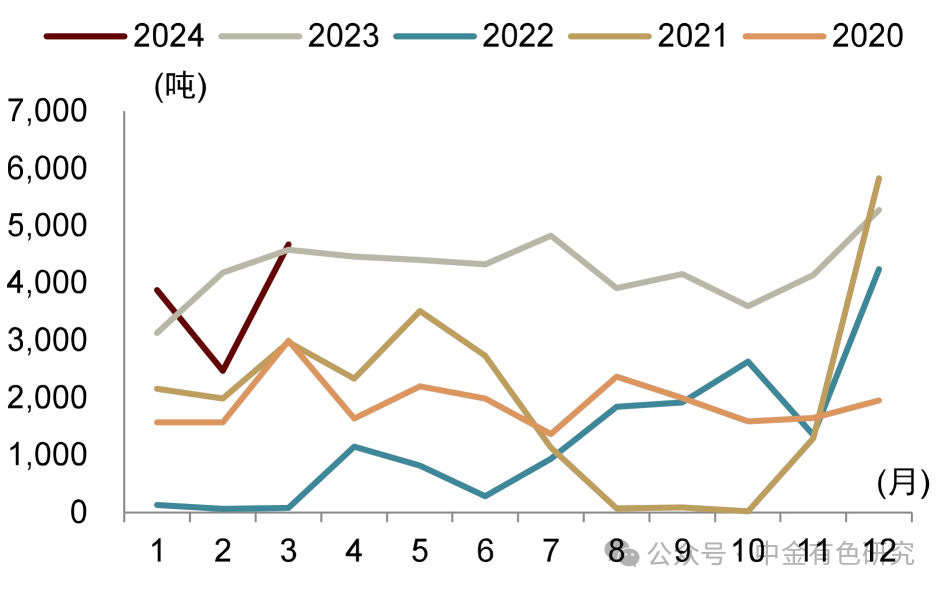

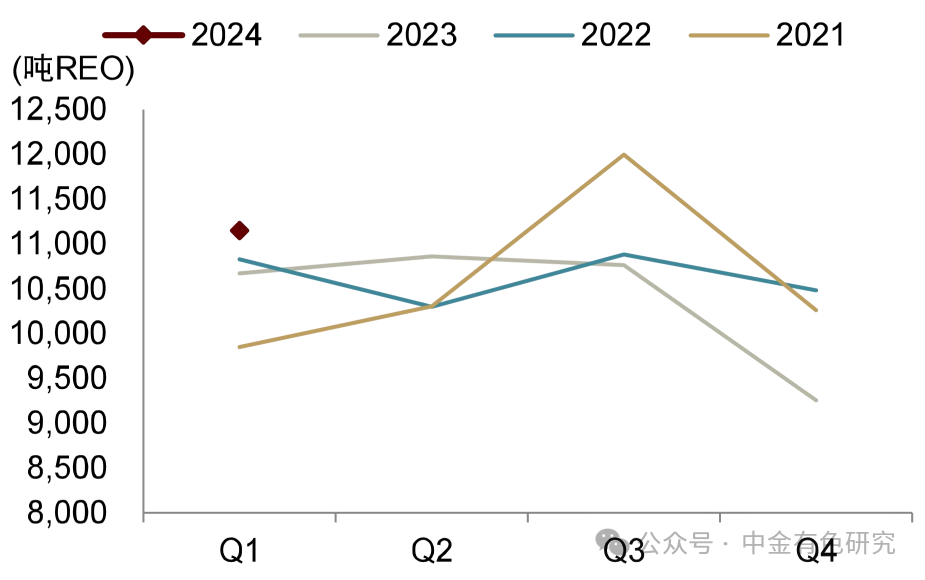

供应方面,国内第一批指标增速放缓,海外产量整体趋稳叠加成本支撑,供应增量相对有限。一是2月2日,工信部和自然资源部下达2024年第一批稀土开采、冶炼分离总量控制指标[4],矿产品、冶炼分离指标同比+13%/+10%,增速较去年同期-7ppt、-8ppt。二是据海关数据,1-3月我国自缅甸进口REO累计同比-7%。据各公司公告,美国MP、澳大利亚Lynas公司一季度REO产量同比分别+4%/-18%。三是据我们测算,3月中旬氧化镨钕价格低点贴近全球稀土矿成本曲线右侧。整体来看,我们认为中长期供应侧增量有限。

图表9:2024年第一批稀土矿产品指标同比+13%(资料来源:工信部,中金公司研究部)

图表9:2024年第一批稀土矿产品指标同比+13%(资料来源:工信部,中金公司研究部)

图表10:我国自缅甸进口稀土REO月度情况(资料来源,海关数据,中金公司研究部)

图表10:我国自缅甸进口稀土REO月度情况(资料来源,海关数据,中金公司研究部)

图表11:美国MP稀土REO产量季度情况(资料来源,海关数据,中金公司研究部)

图表11:美国MP稀土REO产量季度情况(资料来源,海关数据,中金公司研究部)

供需改善推动价格及估值修复,减值风险逐步出清。价格方面,截至4月30日,据亚洲金属网,氧化镨钕收报40.25万元/吨,较3月最低点回升16%;氧化铽收报645万元/吨,较3月最低点回升21%。价格企稳回升,我们认为稀土及磁材企业减值风险或逐步出清。估值方面,据iFinD数据及我们测算,4月30日稀土及磁材板块估值水平在近五年的分位线由年初以来的低点9%、11%分别修复至50%、34%。

图表13:氧化镨钕价格自3月下旬企稳回升(资料来源:亚洲金属网,中金公司研究部)

3. “万物电驱”时代已至,稀土永磁迎来发展新浪潮

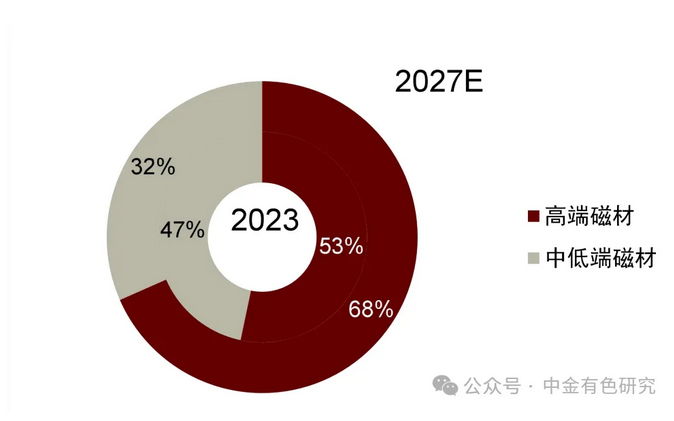

“万物电驱”时代的到来,各类电能与机械能相互转换的场景都有可能成为稀土永磁的潜在需求,稀土永磁需求成长空间广阔。根据电流的磁效应(电动机原理)和电磁感应现象(发电机原理),永磁体是电能与机械能相互转换不可或缺的元件。第三代稀土永磁体钕铁硼以其优异的磁能积和矫顽力等性质被称为“万磁之王”,自问世以来便广泛应用于3C、家电、传统汽车等领域,目前新能源车、节能电机等新兴需求方兴未艾,机器人再添需求亮点,我们认为,“万物电驱”时代下,稀土永磁需求成长空间广阔。

图16:中国新能源汽车销量月度情况(资料来源:iFind,中金公司研究部)图8:中国磁材出口月度情况(资料来源,海关数据中金公司研究部)

图表17:全球磁材高端及中低端占比变化;注:2027年为中金公司研究部预测数据(资料来源:亚洲金属网,中汽协,GWEC,中国风能协会,国家统计局,IDC,中金公司研究部)

一 END 一

本文为国家新材料产业资源共享公众号转载,不代表本公众号观点。如有任何异议,欢迎联系我们!