base

国家为鼓励渔业生产,对农产品执行低税赋,并规定渔业生产者销售自产农产品减免增值税。增值税环环抵扣,具备传导体系,国家对上游的高级农产品免税,假若不进行新政上的特殊规定,最直接的结果会造成下游企业没方法抵扣销项税或高征低抵,多缴增值税,整体看就是税赋转移,而不是扶植渔业了。对于购入农产品抵扣销项税,一种是凭票抵扣,一种是核定交纳。凭票抵扣又分依据票面税额抵扣、计算抵扣。

哪些是农产品

《财政部、国家地税总署关于简并增值税税赋有关新政的通告》(财税〔2017〕37号)附件1《适用11%增值税税赋货物范围注释》第一条规定,农产品,是指栽种业、养殖业、林业、牧业、水产业生产的各类动物、动物的高级产品。详细课税范围暂继续依照《财政部、国家国税总署关于印发〈农业产品课税范围注释〉的通告》(财税字〔1995〕52号)及现行相关规定执行,并包括面粉、干姜、姜黄、玉米胚芽、动物骨粒、按照《食品安全国家标准—巴氏灭菌乳》(—2010)生产的巴氏灭菌乳、按照《食品安全国家标准—灭菌乳》(—2010)生产的杀菌乳。

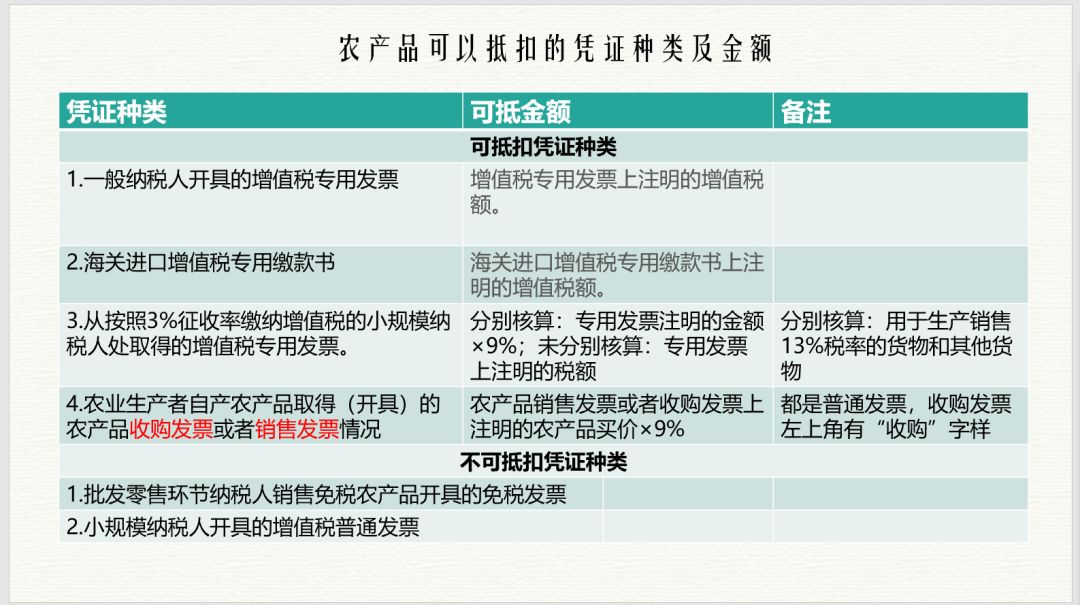

购入农产品的可以抵扣的收据种类

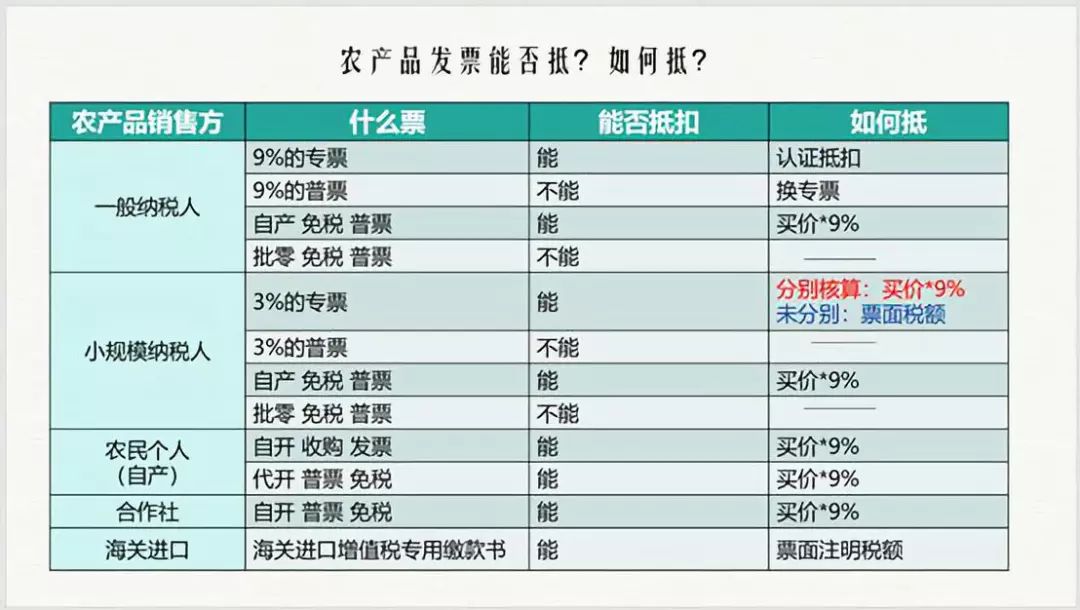

购入农产品可以抵扣的单据有:增值税专用收据、海关进口增值税专用缴款书、从渔业生产者(含农户专业合作社)购进免税农产品取得的农产品竞购收据或则销售收据。

【政策根据】《财政部、国家国税总署关于村民专业合作社有关税收新政的通告》(财税〔2008〕81号)第一条规定,对村民专业合作社销售本社成员生产的林业产品,视同渔业生产者销售自产林业产品减免增值税。

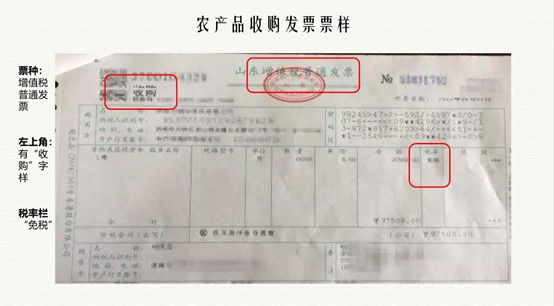

渔业生产者销售自产农产品减免增值税,不能出具专用收据,因此农产品竞购收据或则销售收据都是增值税普通收据。农产品销售收据,是指渔业生产者销售自产农产品适用免交增值税新政而出具的普通收据。农产品竞购收据是竞购方自己开给自己的,收据左上角手动复印“收购”字样,纳税人只好是向林业生产者个人订购自产农产品能够出具,向从事渔业生产的自然人以外的单位和个人购入农产品,应索要收据,不能自行出具农产品竞购收据。农产品销售收据和竞购收据作为扣税收据,仅限于纳税人从渔业生产者购进的自产免税农产品,自开的农产品竞购收据或渔业生产者出具的销售收据。

【政策根据】

《关于简并增值税税赋有关新政的通告》(财税〔2017〕37号)规定,《中华人民共和国增值税暂行细则》第八条第二款第(三)项和本通告所称销售收据,是指渔业生产者销售自产农产品适用免交增值税新政而出具的普通收据。

《国家地税总署关于全面推进增值税收据系统升级版有关问题的公告》(国家地税总署公告2015年第19号)第二条第(五)项规定,纳税人使用增值税普通收据出具竞购收据,系统在收据左上角手动复印“收购”字样。

现在可以出具农产品免税收据的情形有六种:一是渔业生产者销售的自产农产品;二是村民专业合作社销售本社成员生产的林业产品;三是采取”公司+农民“经营方式销售禽类;四是制种企业在特性生产经营方式下生产销售种籽;五是对从事水果批发、零售的纳税人销售的莴苣;六是从事农产品批发、零售的纳税人销售的部份鲜活肉蛋产品。

前四种都属于林业生产者销售自产林业产品,取得这四种免税收据,可以按农产品销售收据抵扣销项税。后两种情形属于流通环节对玉米、鲜活肉蛋的免税收据,不能抵扣销项税。

【政策根据】

《中华人民共和国增值税暂行细则》第十五条第(一)项规定,林业生产者销售的自产农产品减免增值税。

财税〔2008〕81号第一条规定,对村民专业合作社销售本社成员生产的林业产品,视同渔业生产者销售自产林业产品减免增值税。第二条规定,增值税通常纳税人从村民专业合作社购入的免税林业产品,可按13%(注:现为9%)的交纳率估算抵扣增值税销项税额。

国家国税总署公告2013年第8号规定,一些纳税人采取“公司+农民”经营方式从事家禽养殖,即公司与村民签署委托种植协议,向农民提供家禽苗、饲料、兽药及卡介苗等(所有权属于公司),农民驯养家畜苗至成品后交付公司回收,公司将回收的成品家畜适于销售。在上述经营方式下,纳税人回收再销售家畜,属于林业生产者销售自产农产品,应按照《中华人民共和国增值税暂行细则》的有关规定减免增值税。

国家地税总署公告2010年第17号规定,制种企业在下述生产经营方式下生产销售种籽,属于林业生产者销售自产林业产品,应按照《中华人民共和国增值税暂行细则》有关规定减免增值税:制种企业运用自有农地或承租农地,雇用农民或雇员进行种籽繁殖,再经干燥、脱粒、风筛等深加工后销售种籽。制种企业提供自交种籽委托农民饲养并从农民手中收回,再经干燥、脱粒、风筛等深加工后销售种籽。

财税〔2011〕137第一条规定,对从事水果批发、零售的纳税人销售的莴苣减免增值税。

财税〔2012〕75第一条规定,对从事农产品批发、零售的纳税人销售的部份鲜活肉蛋产品减免增值税。

农产品抵扣率的调整及加计农产品销项税额的规定

2016年4月30日曾经,增值税税赋有17%、13%,0%。购入农产品,可以按照增值税暂行细则的规定,除取得增值税专用收据或则海关进口增值税专用缴款书外,根据农产品竞购收据或则销售收据上标明的农产品买价和13%的交纳率估算的销项税额交纳。2016年5月1日至2017年7月1日,增值税税赋有17%、13%、11%、6%、0%。按照增值税暂行细则及财税〔2016〕36号附件1第二十五条的规定,购入农产品,除取得增值税专用收据或则海关进口增值税专用缴款书外农产品税收优惠政策,根据农产品竞购收据或则销售收据上标明的农产品买价13%的交纳率估算的销项税额。也就是说在2017年7月1日之前并没有加计农产品销项税额的新政。2017年7月1日以后,加计后的交纳率为13%、12%、10%(注:有或许是11%),详细状况见上图。11%的交纳率何种状况下或许出现呢?按照总署的答复,纳税人2019年3月31近日购入农产品已按10%交纳率交纳,2019年4月后领用时适于生产或委托加工13%税赋的货物,统一根据1%加计抵扣,不再分区所购入农产品是在4月1近日还是4月1日后,这时的交纳率就是10%+1%=11%。

自2017年起连续五年,农产品适用税赋实现三连降,从13%税赋上调至9%,每天税赋上调,农产品交纳率也相应进行了调整。2019年4月1日起,农产品深加工企业的进销税赋差从4%提高为3%,进项税赋与交纳率的差降低,相应的应纳税额也会降低,这对企业属于利空。

和先前一样,财政部国税总署海关总局公告2019年第39号也明晰了两方面内容:一是普遍性规定,伴随税赋调整,纳税人购入农产品,扣掉率同步从10%调整为9%。二是特殊规定,考虑到农产品深加工行业的特殊性,对于纳税人购入适于生产或委托加工13%税赋货物的农产品,准许其根据10%的交纳率估算销项税额。关于10%交纳率有以下几个要领:

(一)关于10%交纳率的适用范围问题

根据规定,10%交纳率仅限于纳税人生产或则委托加工13%税赋货物所购入的农产品。另外,根据核定交纳管理方法规定,适用核定交纳新政的纳税人购入的农产品,扣掉率为销售货物的适用税赋。

(二)纳税人根据10%交纳还要取得何种收据

可以享受农产品加计交纳新政的汇票有三种类别:一是农产品竞购收据或则销售收据,且应当是渔业生产者销售自产农产品适用免税新政出具的普通收据;二是取得通常纳税人出具的增值税专用收据或海关进口增值税专用缴款书;三是从根据3%征产率收取增值税的小规模纳税人处取得的增值税专用收据。还要说明的是,取得批发零售环节纳税人销售免税农产品出具的免税收据,以及小规模纳税人出具的增值税普通收据,均不得估算抵扣销项税额。

(三)纳税人在哪些时间加计农产品的销项税额

与2017年“四并三”改革时一样,纳税人在购入农产品时,应根据农产品抵扣的通常规定,根据9%估算抵扣销项税额。在领用农产品环节,假如农产品适于生产或则委托加工13%税赋货物,则再加计1%销项税额。例如,5月末购入一批农产品,购入时根据9%估算抵扣销项税额;6月末领用时,确定适于生产13%税赋货物,则在6月末再加计1%销项税额。

农产品收据抵扣的详细规定

【政策根据】

《增值税暂行细则》第八第二款第(三)项:购入农产品,除取得增值税专用收据或则海关进口增值税专用缴款书外,根据农产品竞购收据或则销售收据上标明的农产品买价和11%(注:现为9%)的交纳率估算的销项税额,国务院另有规定的除外。销项税额估算公式:

销项税额=买价×扣除率

《财政部国家地税总署关于全面推开营业减税征增值税试点的通告》(财税〔2016〕36号)附件1《营业减税征增值税试点推行方法》第二十五条规定,购入农产品,除取得增值税专用收据或则海关进口增值税专用缴款书外,根据农产品竞购收据或则销售收据上标明的农产品买价13%(注:现为9%)的交纳率估算的销项税额。估算公式为:

销项税额=买价×扣除率

买价,是指纳税人购入农产品在农产品竞购收据或则销售收据上标明的对价和根据规定收取的烤烟税。

购入农产品,根据《农产品增值税销项税额核定交纳试点推行方法》抵扣销项税额的除外。

自2017年7月1日起施行的《财政部、国家地税总署关于简并增值税税赋有关新政的通告》(财税〔2017〕37号)第二条规定,纳税人购入农产品,按下述规定抵扣销项税额:

(一)除第(二)项规定外,纳税人购入农产品,取得通常纳税人出具的增值税专用收据或海关进口增值税专用缴款书的,以增值税专用收据或海关进口增值税专用缴款书上标明的增值税额为销项税额;从根据简易计税方式根据3%征产率估算收取增值税的小规模纳税人取得增值税专用收据的,以增值税专用收据上标明的总额和11%(注:现为9%)的交纳率估算销项税额;取得(出具)农产品销售收据或竞购收据的,以农产品销售收据或竞购收据上标明的农产品买价和11%(注:现为9%)的交纳率估算销项税额。

(二)营业减税征增值税试点其间,纳税人购入适于生产销售或委托受托加工17%税赋货物的农产品维持原交纳力度13%不变(注:现为10%)。

(三)继续推动农产品增值税销项税额核定交纳试点,纳税人购入农产品销项税额已推行核定交纳的,仍依照《财政部国家地税总署关于在部份行业试行农产品增值税销项税额核定交纳方法的通告》(财税〔2012〕38号)、《财政部国家地税总署关于扩大农产品增值税销项税额核定交纳试点行业范围的通告》(财税〔2013〕57号)执行。其中,《农产品增值税销项税额核定交纳试点推行方法》(财税〔2012〕38号印发)第四条第(二)项规定的交纳率调整为11%;(注:现为9%)第(三)项规定的交纳率调整为按本条第(一)项、第(二)项规定执行。

(四)纳税人从批发、零售环节购入适用免交增值税新政的莴苣、部分鲜活肉蛋而取得的普通收据,不得作为估算抵扣销项税额的账簿。

(五)纳税人购入农产品既适于生产销售或委托受托加工17%(注:现为13%)税赋货物又适于生产销售其他货物服务的,必须分别核算适于生产销售或委托受托加工17%(注:现为13%)税赋货物和其他货物服务的农产品销项税额。未分别核算的,统一以增值税专用收据或海关进口增值税专用缴款书上标明的增值税额为销项税额,或以农产品竞购收据或销售收据上标明的农产品买价和11%(注:现为9%)的交纳率估算销项税额。

(六)《中华人民共和国增值税暂行细则》第八条第二款第(三)项和本通告所称销售收据,是指渔业生产者销售自产农产品适用免交增值税新政而出具的普通收据。

自2018年5月1日起施行的《财政部国税总署关于调整增值税税赋的通告》(财税〔2018〕32号)规定,纳税人发生增值税应税销售行为或则进口货物,原适用17%和11%税赋的,税赋分别调整为16%、10%;纳税人购入农产品,原适用11%交纳率的,扣掉率调整为10%(注:现为9%);纳税人购入适于生产销售或委托加工16%(注:现为13%)税赋货物的农产品,根据12%(注:现为10%)的交纳率估算销项税额。

自2019年4月1日起施行的《财政部国税总署海关总局关于推进增值税变革有关新政的公告》(财政部国税总署海关总局公告2019年第39号)第一条规定,增值税通常纳税人(以下称纳税人)发生增值税应税销售行为或则进口货物,原适用16%税赋的,税赋调整为13%;原适用10%税赋的,税赋调整为9%。第二条规定,纳税人购入农产品,原适用10%交纳率的,扣掉率调整为9%。纳税人购入适于生产或则委托加工13%税赋货物的农产品,根据10%的交纳率估算销项税额。

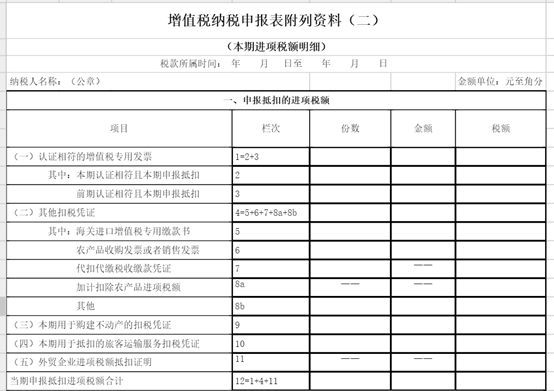

农产品抵扣的纳税报送表填写

(一)不同收据的报送表填列

1.取得增值税专用收据

(1)从通常纳税人处取得的增值税专用收据,填写在2或3栏农产品税收优惠政策,记入第1栏。

(2)从小规模纳税人处取得的增值税专用收据。假如分别核算适于生产销售13%的税赋货物和其他货物服务的农产品销项税额的,根据增值税专用收据上标明的总额×9%来抵扣,9%足额填写在第6栏“农产品竞购收据或则销售收据”,记入第4栏。假如没有分别核算适于生产销售13%的税赋货物和其他货物服务的农产品销项税额的,根据统一增值税专用收据上标明的增值税额为销项税额,即根据增值税专用收据上标明的总额×3%来抵扣,填写在2或3栏,记入第1栏。

2.取得的“海关进口增值税专用缴款书”填写在第5栏,记入第4栏。

3.取得的“农产品竞购收据或则销售收据”填写在第6栏,记入第4栏。

(二)农产品核定交纳。执行农产品增值税销项税额核定交纳方法的,填写在第6栏,填写当期容许抵扣的农产品增值税销项税额,不填写“份数”“金额”。

(三)加计交纳农产品销项税额。第8a栏“加计交纳农产品销项税额”:填写纳税人将购入的农产品适于生产销售或委托受托加工13%税赋货物时加计交纳的农产品销项税额。该栏不填写“份数”“金额”。

【政策根据】

《国家地税总署关于调整增值税纳税报送有关事项的公告》(国家地税总署公告2019年第15号)《增值税纳税报送表附列资料(二)》(本期销项税额明细)填写说明

1.第1栏“(一)认证相符的增值税专用收据”:反映纳税人取得的认证相符本期报送抵扣的增值税专用收据状况。该栏应等于第2栏“本期认证相符且本期报送抵扣”与第3栏“前期认证相符且本期报送抵扣”数据之和。适用取消增值税收据认证规定的纳税人,通过增值税收据选择确认平台选择适于抵扣的增值税专用收据,视为“认证相符”(下同)。

2.第2栏“其中:本期认证相符且本期报送抵扣”:反映本期认证相符且本期报送抵扣的增值税专用收据的状况。本栏是第1栏的其中数,本栏只填写本期认证相符且本期报送抵扣的部份。

3.第3栏“前期认证相符且本期报送抵扣”:反映前期认证相符且本期报送抵扣的增值税专用收据的状况。

补习期纳税人根据地税机关告知的对帐比对结果通告书及明细清单标明的对帐相符的增值税专用收据填写本栏。本栏是第1栏的其中数。

……

第1至3栏中牵涉的增值税专用收据均不包含从小规模纳税人处购入农产品时取得的专用收据,但购入农产品未分别核算适于生产销售13%税赋货物和其他货物服务的农产品销项税额状况除外。

4.第4栏“(二)其他扣税收据”:反映本期报送抵扣的除增值税专用收据此外的其他扣税收据的状况。详细包括:海关进口增值税专用缴款书、农产品竞购收据或则销售收据(含农产品核定交纳的销项税额)、代扣缴交税赋完税收据、加计交纳农产品销项税额和其他符合新政规定的扣税凭证。该栏应等于第5至8b栏之和。

5.第5栏“海关进口增值税专用缴款书”:反映本期报送抵扣的海关进口增值税专用缴款书的状况。按规定执行海关进口增值税专用缴款书先比对后抵扣的,纳税人需根据国税机关告知的内控比对结果通告书及明细清单标明的内控相符的海关进口增值税专用缴款书填写本栏。

6.第6栏“农产品竞购收据或则销售收据”:反映纳税人本期购入渔业生产者自产农产品取得(出具)的农产品竞购收据或则销售收据状况。从小规模纳税人处购入农产品时取得增值税专用收据状况填写在本栏,但购入农产品未分别核算适于生产销售13%税赋货物和其他货物服务的农产品销项税额状况除外。

“税额”栏=农产品销售收据或则竞购收据上标明的农产品买价×9%+增值税专用收据上标明的总额×9%。

上述公式中的“增值税专用收据”是指纳税人从小规模纳税人处购入农产品时取得的专用收据。

执行农产品增值税销项税额核定交纳方法的,填写当期容许抵扣的农产品增值税销项税额,不填写“份数”“金额”。

……

8.第8a栏“加计交纳农产品销项税额”:填写纳税人将购入的农产品适于生产销售或委托受托加工13%税赋货物时加计交纳的农产品销项税额。该栏不填写“份数”“金额”。

农产品抵扣的财会处理

(一)采购环节

1.取得通常纳税人出具的增值税专用收据、海关进口增值税专用缴款书:

例:通常纳税人的A公司从通常纳税人的B,购入农产品,取得增值税专用收据,票面显示,价税总计109,对价100,税额9。

借:原材料等100

应交税金—应交增值税(销项税额)9

贷:应付账款等109

2.取得农产品竞购收据或则销售收据。根据农产品竞购收据或则销售收据上标明的农产品买价9%的交纳率估算的销项税额。估算公式为:销项税额=买价×扣除率

例:通常纳税人的A公司从村民处采购其自产的农产品,取得增值税普通收据,买价为100,票面显示价税总计,对价100,税额0。

借:原材料等91(100-9)

应交税金—应交增值税(销项税额)9

贷:应付账款等100

3.从小规模纳税人处取得增值税专用收据。

例:某通常纳税人不是适用农产品核定交纳的企业,从小规模纳税人处采购农产品,价税总计103亿元,取得3%的增值税专用收据。收据帐单与原材料同时抵达,物资初验出库,但未能支付款项。企业应根据是否分别核算进行不同的帐目处理。

状况一:假如分别核算适于生产销售13%的税赋货物和其他货物服务的农产品销项税额的,根据增值税专用收据上标明的总额×9%来抵扣:

借:原材料94

应交税金—应交增值税(销项税额)9

贷:应付账款103

留意:

借:应交增值税-销项税额(贷方)估算抵扣X元(9%)

贷:应付账款X元(9%)

那样的帐目处理是不正确的。应付账款是企业的负债,假如可按9%抵扣,不能由于多抵6%销项,就多计6亿元的应付账款。

状况二:假如没有分别核算适于生产销售13%的税赋货物和其他货物服务的农产品销项税额的,根据增值税专用收据上标明的增值税额为销项税额,即根据增值税专用收据上标明的总额×3%来抵扣:

借:原材料100万

应交税金—应交增值税(销项税额)3万

贷:应付账款103万

(二)生产领用环节加计销项税额

采购的农产品假如适于生产或则委托加工13%税赋货物所购入的农产品,可以在生产领用环节加计交纳1%的销项。加计交纳时,再估算1%的销项税额记入“应交税金—应交增值税(销项税额)”,这1%的销项税额会降低生产费用。

例:5月末从根据3%征产率收取增值税的小规模纳税人处购入一批农产品,取得的增值税专用收据,价税总计为103,购入时根据9%估算抵扣销项税额。

借:原材料94万

应交税金—应交增值税(销项税额)9万

贷:应付账款103万

6月末领用时,确定适于生产13%税赋货物,则在6月末再加计1%销项税额。

借:生产费用93万

应交税金—应交增值税(销项税额)1万

贷:原材料94万

一个企业或单位在创立初时

就会面临一个问题:建账

这实则非常简略

但建账过程可以看出一个人财会业务的能力

和对企业业务的熟悉状况

小编特意为你们整理了一套

《会计实务建账大全》

整整30页纸,两万零五百个字

再也不用害怕建账啦!

这也是目录部份

正文内容太长

你们想看可以添加小编的微讯号索要