戳上方蓝字或下方卡片关注我,一起踏上进阶之路。

文字 | 百灵

图片 | 原创

欢迎分享,留言交流,转载请注明出处

本文共计约2000字,建议阅读时间3分钟

目录

快递行业分析(五)——通达系的2023年 总体市场情况 当前快递行业竞争格局 三通一达对比 未来展望 快递行业分析(六)——顺丰的全业务覆盖 背景 顺丰发展历程 各业务分析 展望未来 快递行业分析(七)——京东物流&菜鸟网络

快递行业分析——通达系的2023年

概览

看完商业模式和市场规模之后,接下来我们计划具体分析快递行业的几家公司。这里我们先从中低端快递开始,看看通达系的情况。通达系相对来说业务比较简单,他们搭上电商业务增速巨大的一段时期,努力扩张规模,主打低价快递,通过性价比在市场上占据一席之地。

总体市场情况

2022年,快递服务收入为1万亿左右,同比增长2.3%,随着增速放缓,快递行业进一步向头部集中,三通一达+顺丰的快递服务收入为3000亿,同比增长12.2%。头部企业的增速明显是快于行业整体的。

从目前这几家公司局面和下面的分析结果来看,预期2023年中通将继续保持龙头地位,圆通与韵达之争从现在的数据来看,本人更看好圆通,顺丰也有可能趁机进一步降低成本提升份额。

当前快递行业竞争格局

营收

2022年,顺丰快递服务收入1700亿元,圆通460亿,韵达449亿,申通325亿,中通325亿。其中申通增速最快(32.4%),顺丰增速最慢(5.6%)。

单量

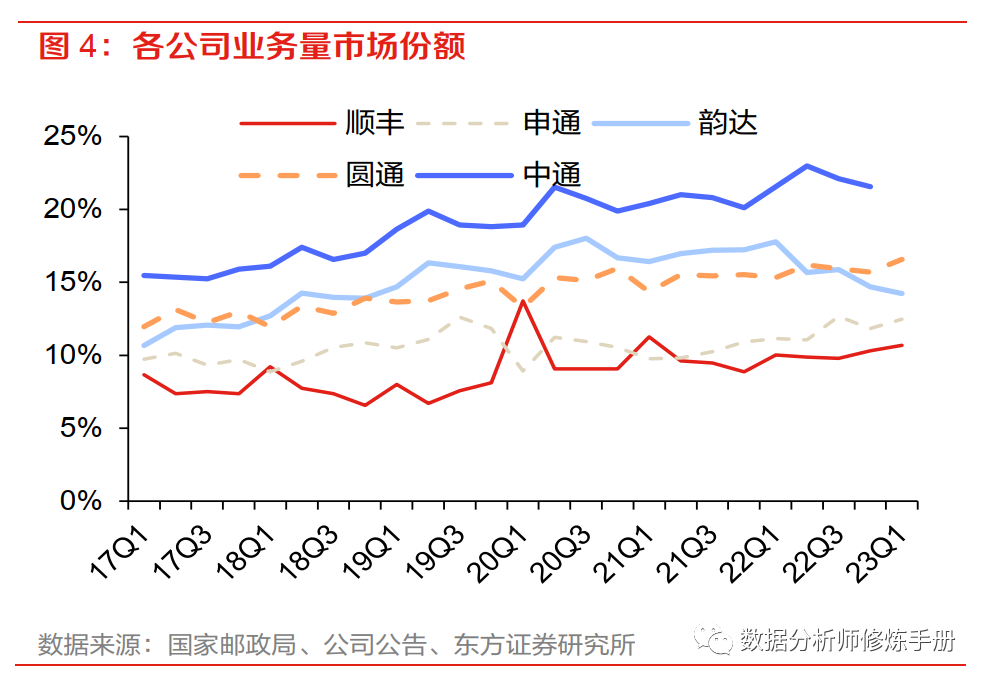

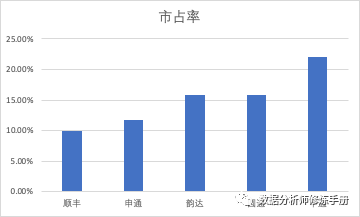

2022年,快递单量一共1100亿件,同比上升2.1%。其中三通一达+顺丰单量综合为834亿件,同比上升5.9%,单量来看同样也存在向头部公司集中的现象。各个公司单量方面,中通243亿,韵达176亿,圆通174亿,申通129亿,顺丰110亿单,其中申通增速最快,达到了16.9%,韵达则为-4.3%。中通的市占率稳居第一,韵达和圆通接近持平,三通一达的市占率之和搭到75.5%。

这里可以简单跟前面营收数据对应一下,顺丰基本每单都超过10元的营收,其他的比如中通虽然单量很多,但营收并不高。接下来我们看各个公司的单票收入。

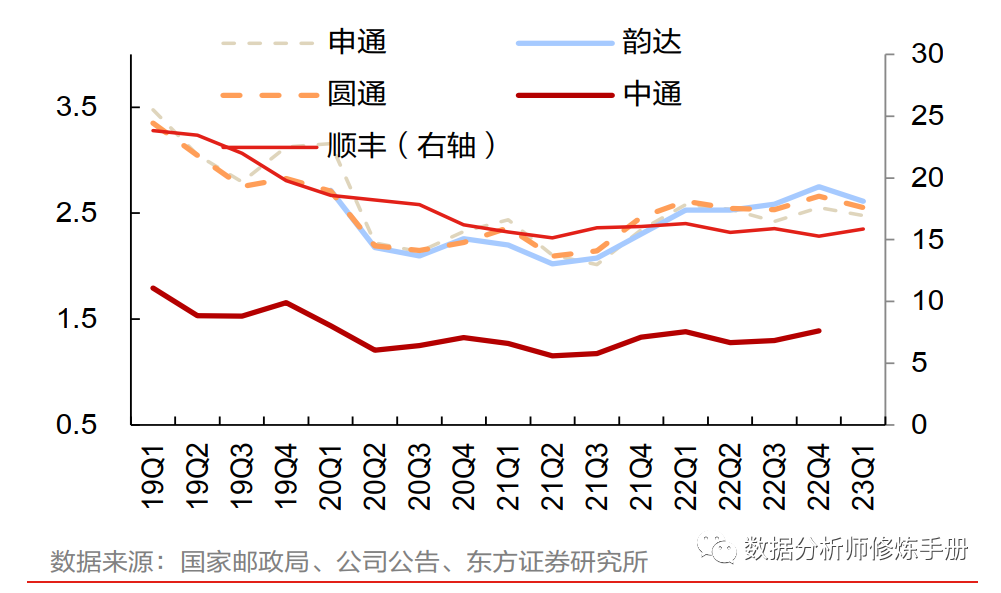

单票收入

在前面相关背景的文章中有提到,快递行业是需要通过走量来降成本的,经过一番价格战的争夺之后,监管介入,单票价格趋于平稳。全国平均单票收入为 9.56 元,同比升高 0.2%,为近十年来快递行业年度单票收入首次出现正增长。通达系单票收入同比均大幅增长:2022 年三通一达+顺丰平均单票收入为 4.0 元,同比增长 5.9%。分公司来看,2022 年单票收入顺丰(15.73 元)>圆通(2.59 元)>韵达(2.55 元)>申通(2.52 元)>中通(1.34 元)。这一数据与前面营收和件数基本能形成对应关系。

单票收入增速方面,韵达19.1%,圆通14.6%,申通13.3%,中通8.5%,顺丰0.4%,可以看出顺丰聚焦中高端快递,单票收入和增速与其他三通一达并不在同一基准上。

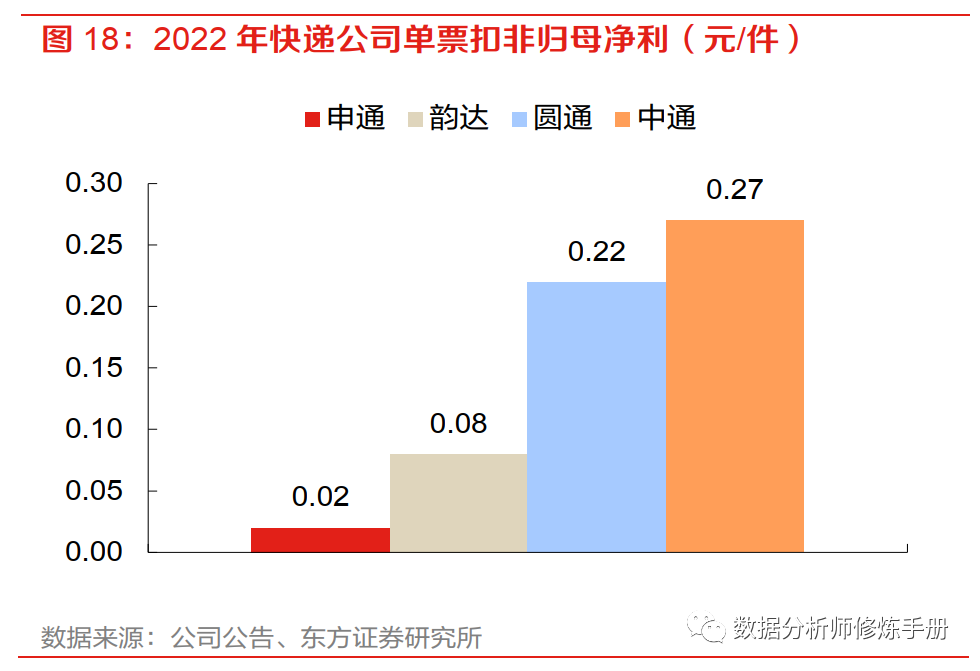

单票利润

上面有看到每一件快递收入在几块到十几块不等,那么扣去成本之后的利润有多少呢。2022 年三通一达+顺丰平均单票扣非净利为 0.21 元。分公司来看,顺丰(0.48 元)>中通(0.27 元)>圆通(0.22 元)>韵达(0.08 元)>申通(0.02 元),其中申通扭亏为盈。基本上各家快递公司的单票利润也并不丰厚,因此在监管政策出来之后纷纷给快递员每件增加0.1元已经是比较可观的一笔钱了。

快递业务在公司业务中的比重

在这几家公司中,三通一达快递业务在营收中的占比都在85%以上,最低的圆通也占有86%。对于顺丰来说,2022年总营收为2674亿元,其中快递业务1741亿元,快递业务只占有其总应收的65%。

三通一达+顺丰 | 顺丰 | 申通 | 韵达 | 圆通 | 中通 | |

营业收入(亿元) | 4375.11 | 2674.9 | 336.7 | 474.3 | 535.4 | 353.8 |

同比 | 25.10% | 29.10% | 33.30% | 13.70% | 18.60% | 16.30% |

快递服务收入(亿元) | 3303.85 | 1741.3 | 325.8 | 449.6 | 461.4 | 325.8 |

同比 | 12.20% | 5.60% | 32.40% | 14.00% | 21.00% | 18.70% |

快递业务占比 | 75.51% | 65.10% | 96.76% | 94.79% | 86.18% | 92.09% |

业务量(亿件) | 834.95 | 110.7 | 129.5 | 176.1 | 174.8 | 243.89 |

同比 | 5.90% | 5.20% | 16.90% | -4.30% | 5.70% | 9.40% |

行业业务量(亿件) | 1106 | 1106 | 1106 | 1106 | 1106 | 1106 |

市占率 | 75.50% | 10.00% | 11.70% | 15.90% | 15.80% | 22.10% |

单票收入(元) | 4 | 15.73 | 2.52 | 2.55 | 2.59 | 1.34 |

同比 | 5.90% | 0.40% | 13.30% | 19.10% | 14.60% | 8.50% |

从数据上也能明显感觉到,三通一达和顺丰并不在一个赛道上,三通一达在低价快递上争抢份额的同时,顺丰主要是守住高端快递并且扩张其他业务。

三通一达对比

利润差异逐渐拉大

单件快递利润差异在三通一达之间也逐渐拉大,值得注意的是,圆通和韵达市场份额相近,但单票利润却有明显不同。

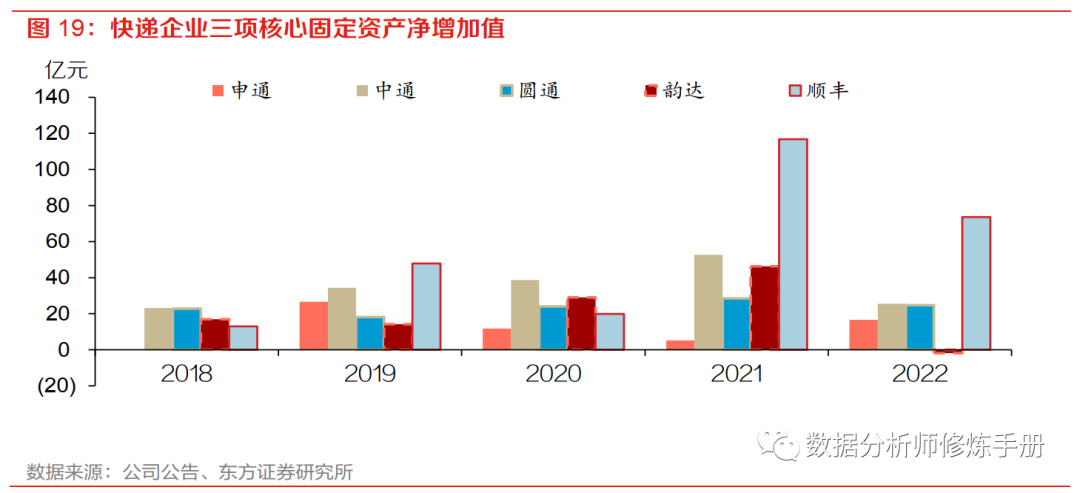

固定资产投入差异

前期资本开支金额较大的顺丰、中通、韵达、圆通的资本开支高峰均已出现在 21 年,申通则由于启动三年百亿资本开支投入计划,处于投入上升高峰期。23 年申通仍将通过增加核心资产投入提升自身服务与成本竞争力。圆通由于部分建设项目受 22年推迟影响,预计 23 年资本开支将与 22 年基本持平。顺丰、中通、韵达的资本开支已明确进入下行区间,其中顺丰随着 23 年鄂州机场项目完全投入运营,资本开支有望进一步下降。

市场份额差异

从市场份额来看,随着顺丰降成本的努力,顺丰的份额可能进一步扩大。而韵达和圆通当前处于持平状态,最终应该会有一个胜出者。而中通则凭借较大的利润和市占率优势应当会继续领跑。

未来展望

对未来市场总量而言,2023年直播电商和生鲜电商预期将继续保持增长,工业快件随着制造业复苏也会有一定增长。据东方证券预测2023年件量增速将处于 10%-15%区间。

数据来自东方证券研报

2020 | 2021 | 2022 | 2023E | |

全国总人口数(亿人) | 14.25 | 14.26 | 14.26 | 14.26 |

全国人口增速 | 0.22% | 0.07% | 0.00% | -0.02% |

网购用户渗透率 | 55.40% | 59.10% | 60.10% | 60.70% |

网购用户渗透率增加值 | 3.90% | 3.70% | 1.10% | 0.50% |

网络购物人数(亿人) | 7.89 | 8.42 | 8.57 | 8.65 |

网购人数增速 | 7.80% | 6.70% | 1.80% | 0.90% |

人均网购包裹数(件) | 84.5 | 108.1 | 108.1 | 122.5 |

人均网购包裹增速 | 28.60% | 27.90% | 0.10% | 13.30% |

电商快递业务量(亿件) | 667 | 910 | 927 | 1060 |

电商快递业务量增速 | 38.60% | 36.50% | 1.90% | 14.30% |

非电商快递业务量(亿件) | 166.7 | 173 | 178.7 | 188 |

非电商快递业务量增速 | 8.10% | 3.80% | 3.30% | 5.20% |

快递业务量(亿件) | 833.6 | 1083 | 1105.8 | 1247.7 |

快递业务量增速 | 31.20% | 29.90% | 2.10% | 12.80% |

从目前这几家公司局面来看,预期2023年中通将继续保持龙头地位,圆通与韵达之争从现在的数据来看,本人更看好圆通,顺丰也有可能趁机进一步降低成本提升份额。

当然如果大家感兴趣的话可以继续深入学习,有任何问题或者还有啥想了解的,欢迎私信我。

往期推荐