低基数下内外销全面好转,5月冰洗销量分别同比+21.3%/+19.3%,其中5月冰箱/洗衣机内销量分别同比+13.2%/+2.0%;5月冰箱/洗衣机出口量分别同比+28.7%/+43.0%。受618大促影响,5月内销同比增速相较4月略微回落,出口表现较为积极。冰洗5月内销较2019年同期分别-9.9%/-6.0%;5月出口较2019年同期分别+12.9%/+36.3%。受22年同期低基数影响,冰洗出货恢复在预期之中,同比稳定增长。其中冰箱618期间线上零售额表现较好,加之高温天气影响预计6月内销表现积极;洗衣机618期间表现较低迷,4月内销需求释放较多,预计6月内销增速仍趋平缓。此外,考虑到22年6月基数仍较低,我们对于冰洗6月外销出货仍偏乐观。

冰箱:5月内外销量分别同比+13.2%/+28.7%

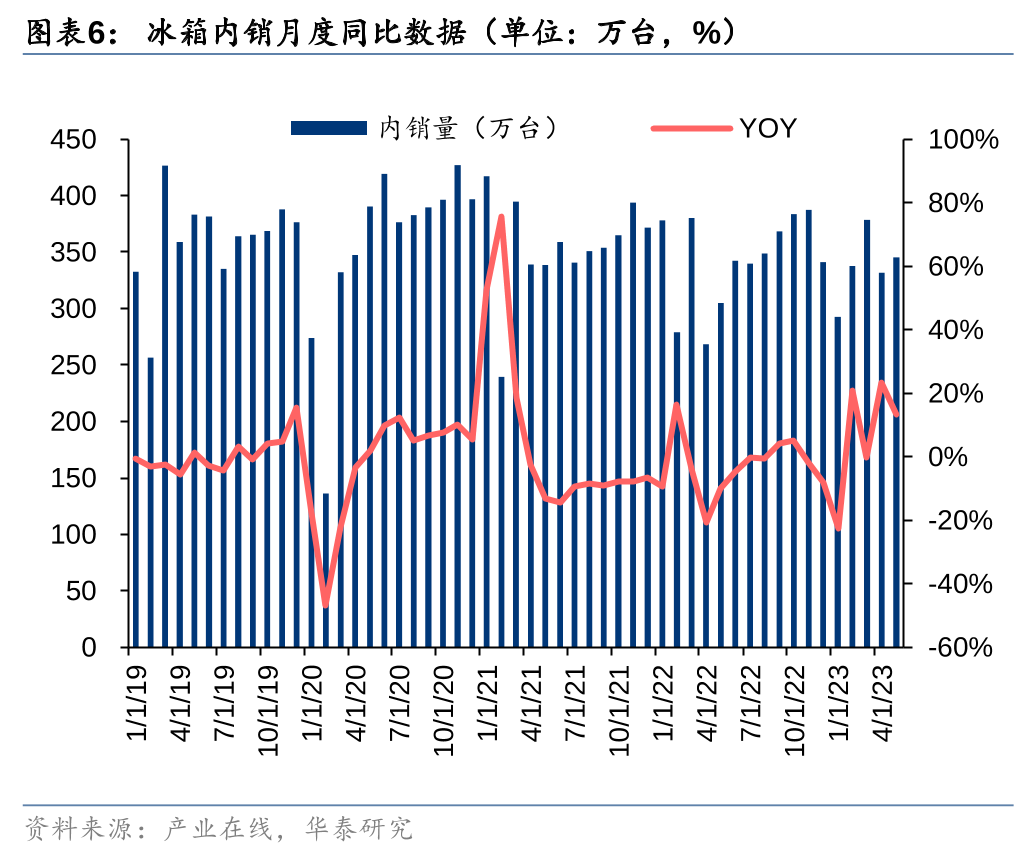

基数较弱及需求温和恢复背景下,5月冰箱内销量明显好转(同比+13.2%),考虑到2022年6月内销依然维持较低的基数,叠加618大促需求释放以及炎夏来袭,我们对于6月冰箱内销预期相对乐观。而出口受益于欧美市场通胀压力下降,5月出口同比增速环比提升20pct,且6月也有较明显的低基数效应,我们预计6月冰箱出口压力或仍较弱。

洗衣机:5月内外销量分别同比+2.0%/+43.0%

洗衣机内销市场表现弱于冰箱,且由于6月大促即将来临等因素短期需求下降,内销同比增速环比下落,同比+2.0%(4月份内销+12.6%)。中国洗衣机出口最大目的地为日本,美洲市场占比较低,受到美国等地高通胀影响相对更小,出口延续高增长态势,5月出口实现同比+43.0%(4月份出口+44.0%)。同时6月低基数效应仍将存在,我们对于6月的洗衣机内外销表现预期相对乐观。

5月冰箱、洗衣机龙头表现分化

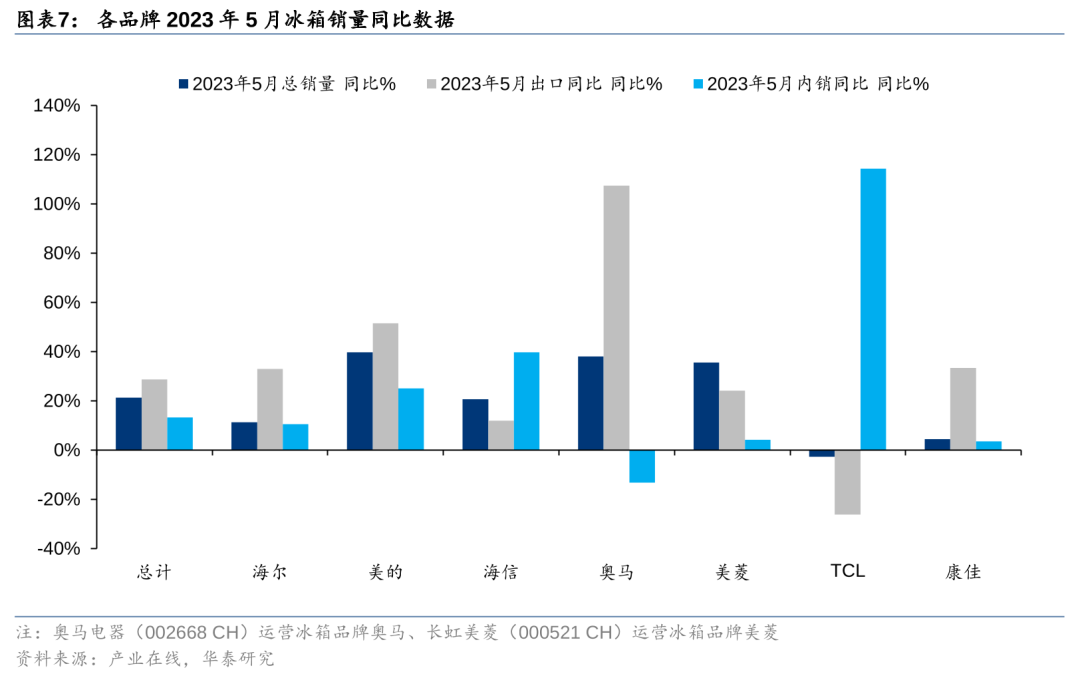

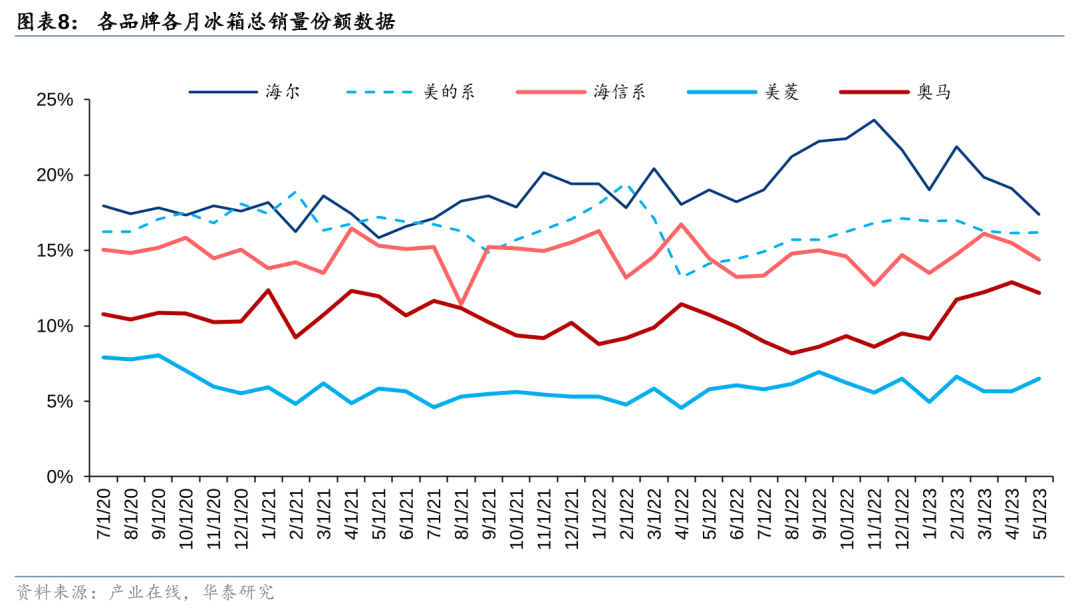

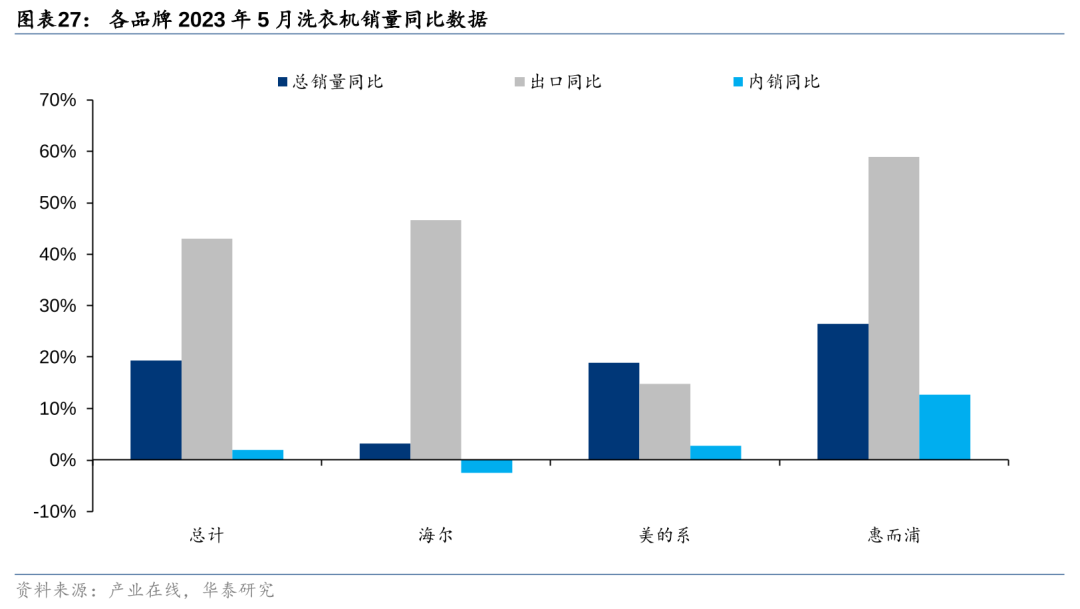

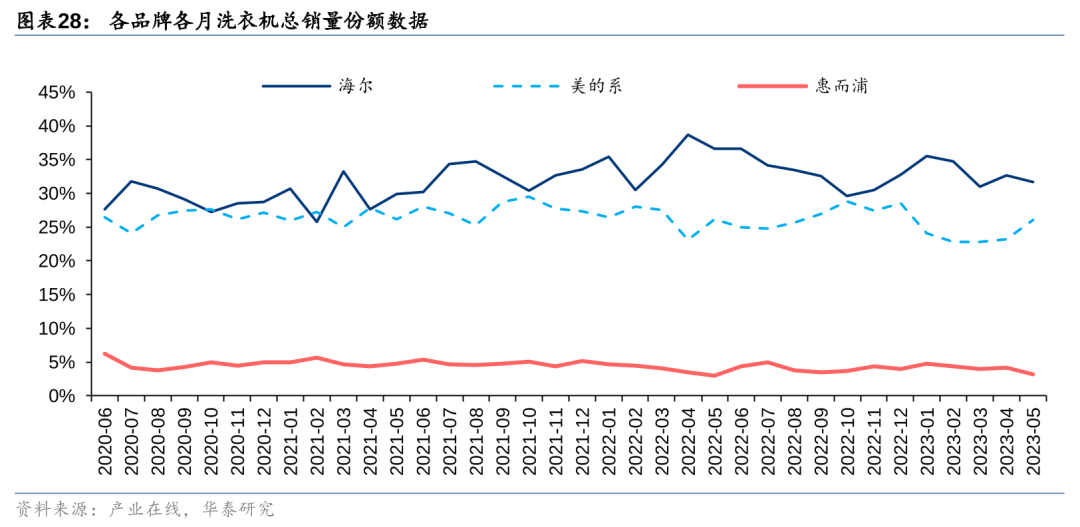

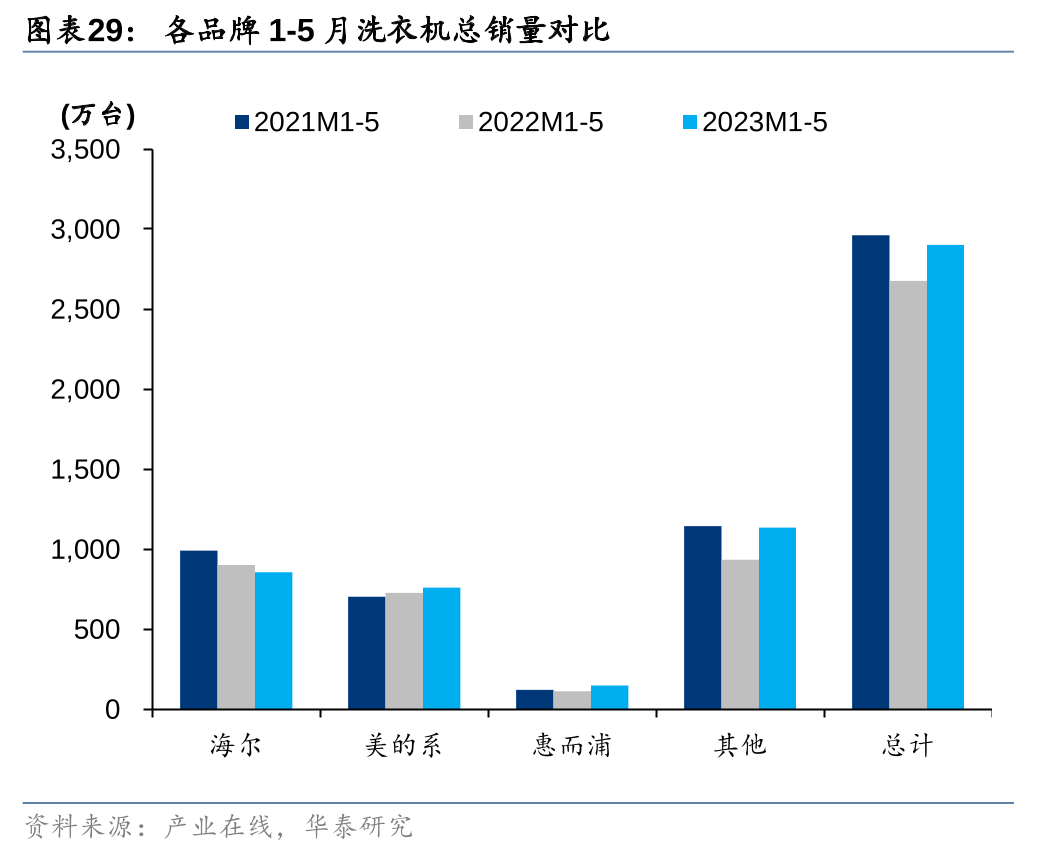

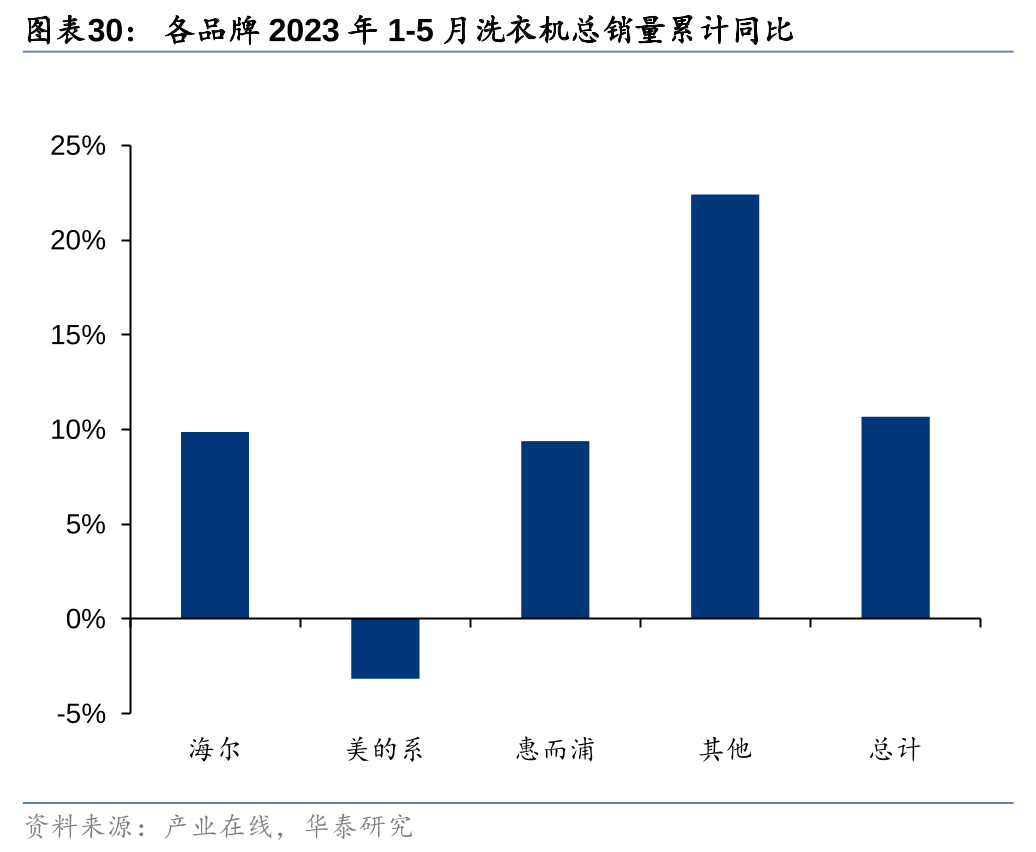

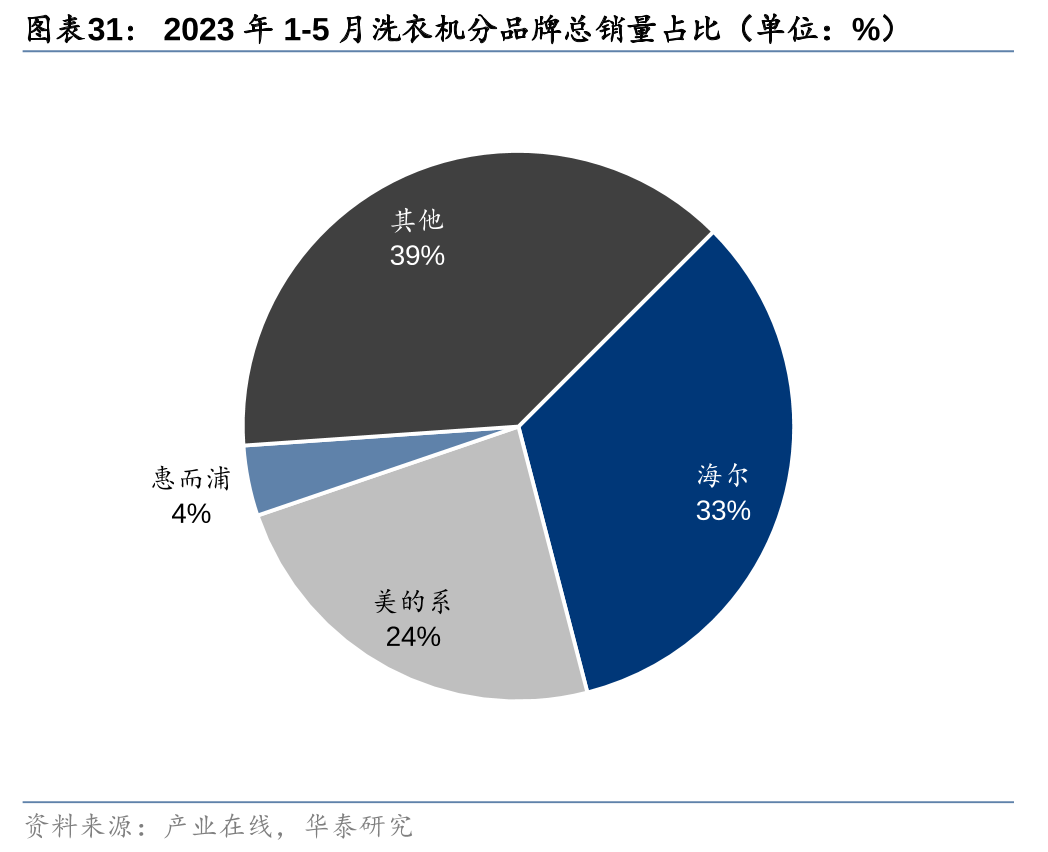

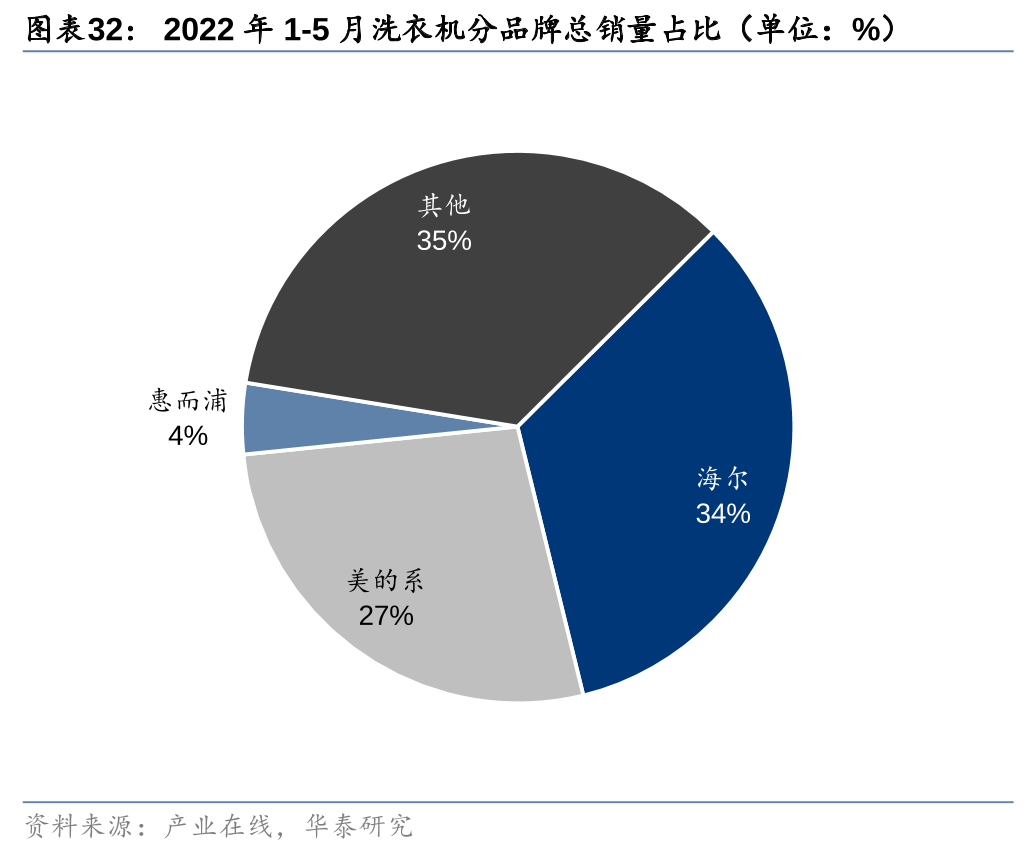

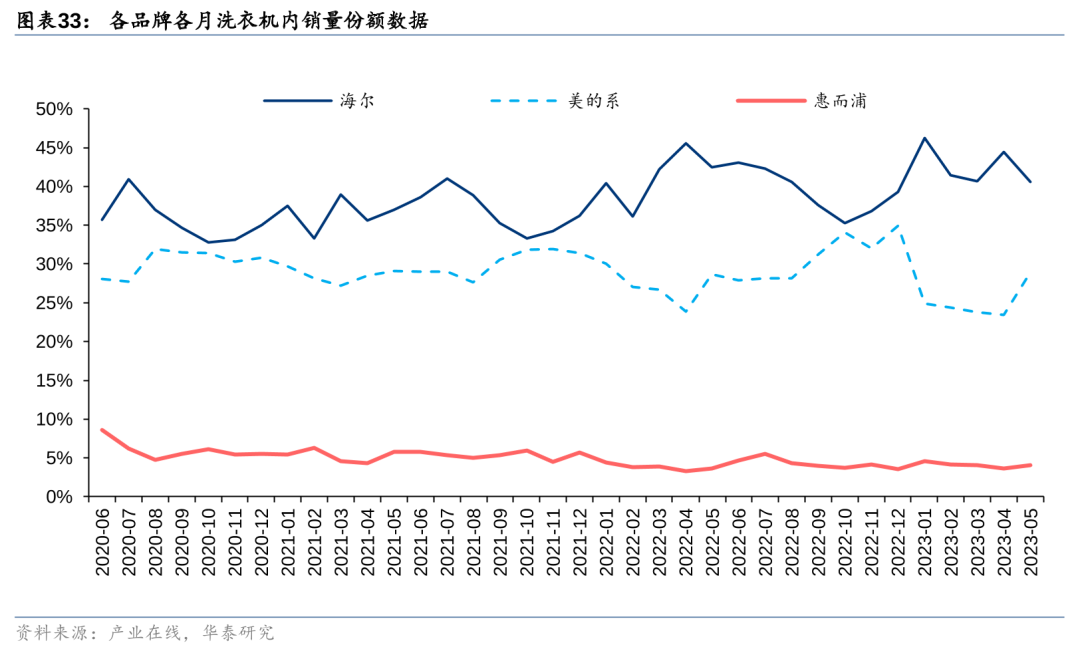

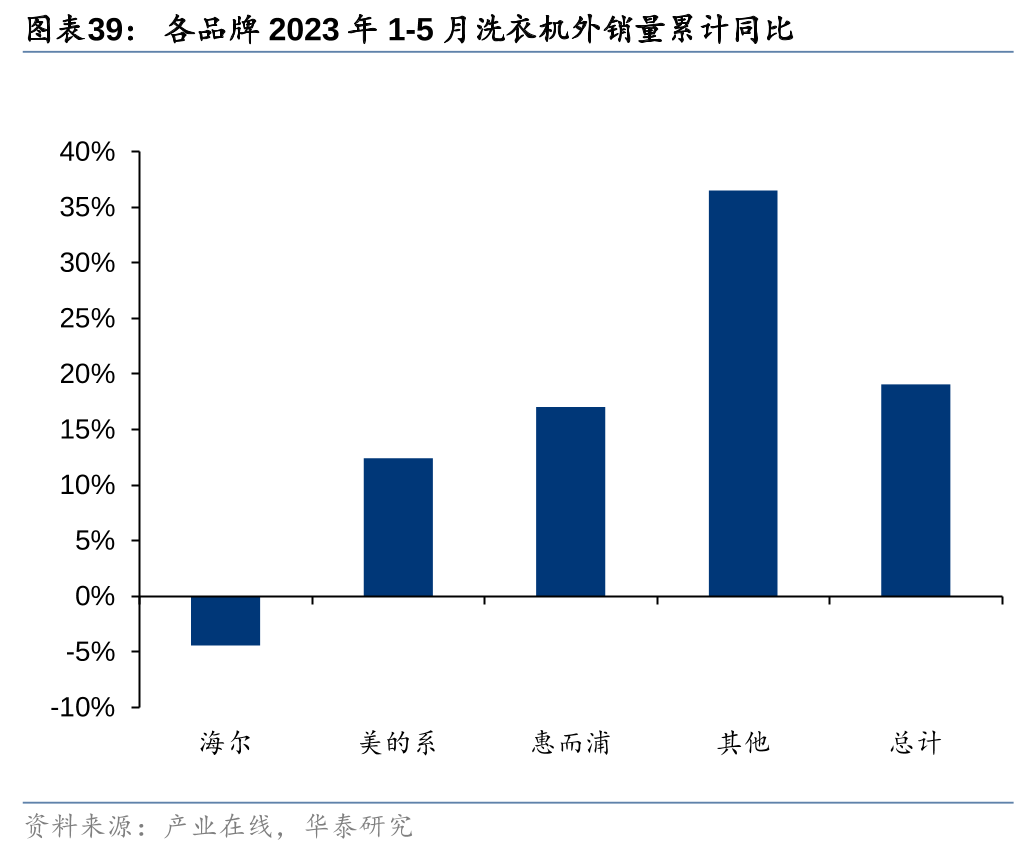

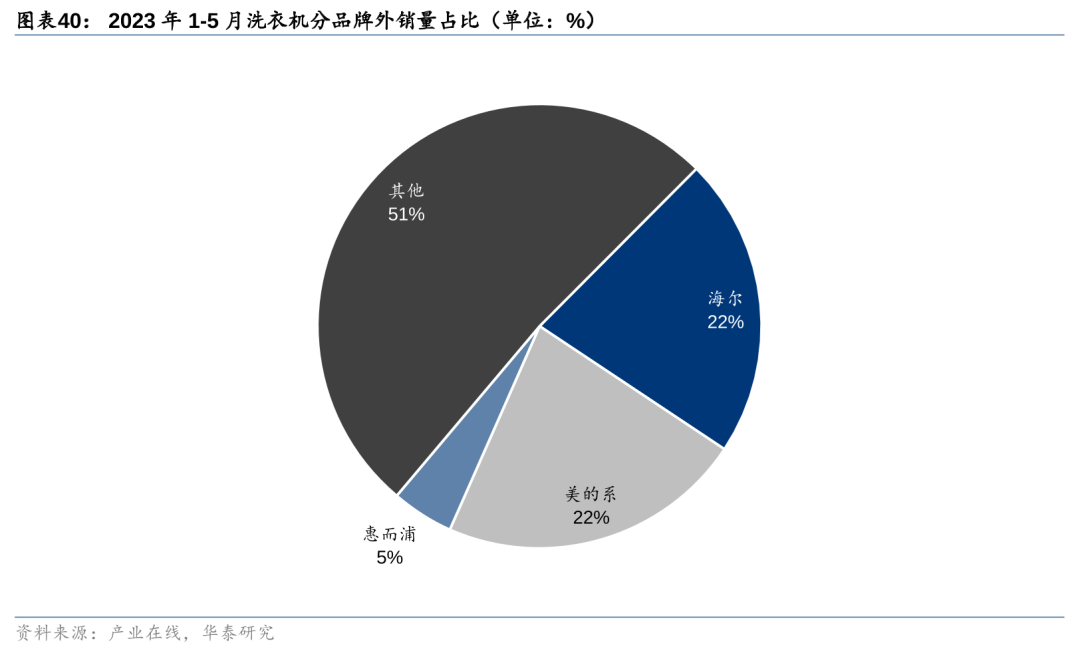

2023年5月冰箱CR3总销量份额同比+0.4pct,其中美的在内外销的出色表现影响下,份额提升较为明显,同期洗衣机CR2国内总销量份额同比-5.0pct,海尔在洗衣机内销市场表现相对偏弱,且二三线品牌在中低端市场表现出色,挤占了出货份额。

零售数据仍需紧密观察

根据奥维云网,今年前25周冰箱品类线上/线下销售量累计同比降幅仍趋势性收窄;同时,618释放短期需求,今年618期间(W22-W25)冰箱线上/零售额同比+13.3%。根据奥维云网,今年前25周洗衣机品类线上销售量累计同比增速持续下降,线下销售量累计同比降幅环比小幅收窄;同时,今年618期间(W22-W25),洗衣机线上/线下零售额分别同比-8.2%/-3.2%,表现较为低迷。6月以来,需求进一步释放加之炎夏效应,冰箱零售恢复态势较为积极;但因地产承压等因素,洗衣机内销同比增速预计趋缓。竞争格局或有一定波动,但市场仍处于恢复的过程中。

风险提示:冰洗行业景气度下行;行业竞争加剧;原材料价格持续提升。

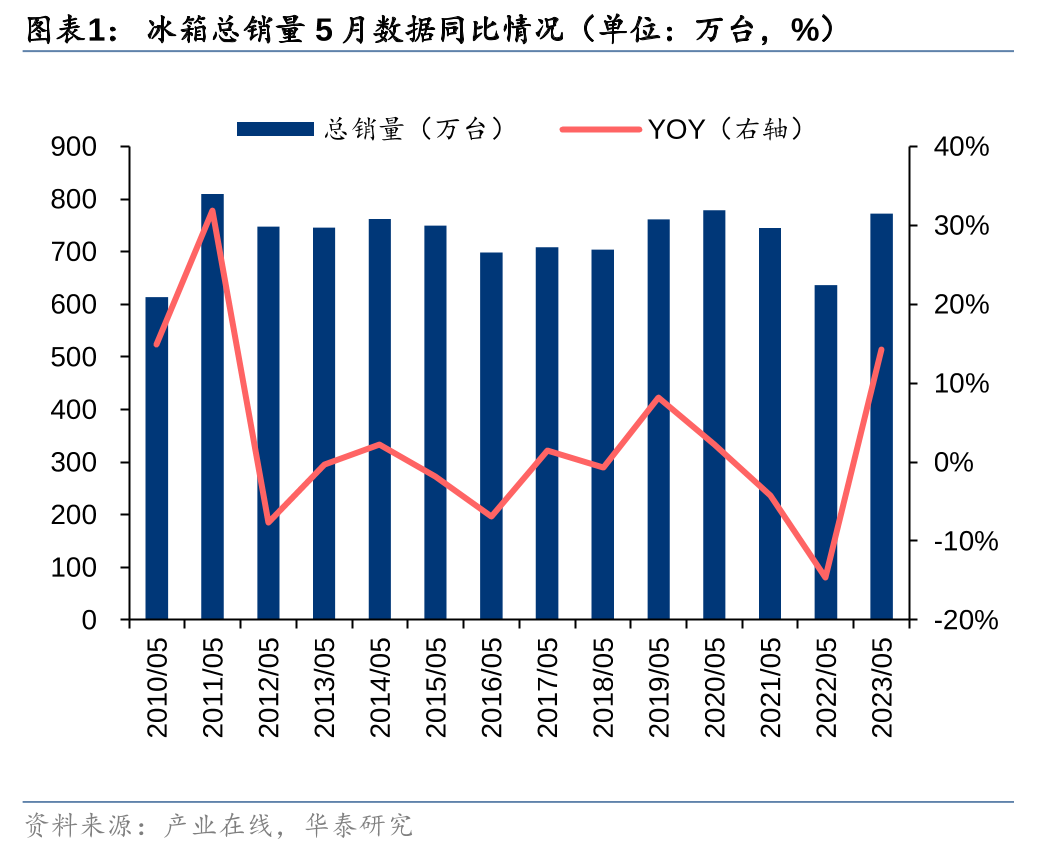

5月冰箱总销量同比+21.3%

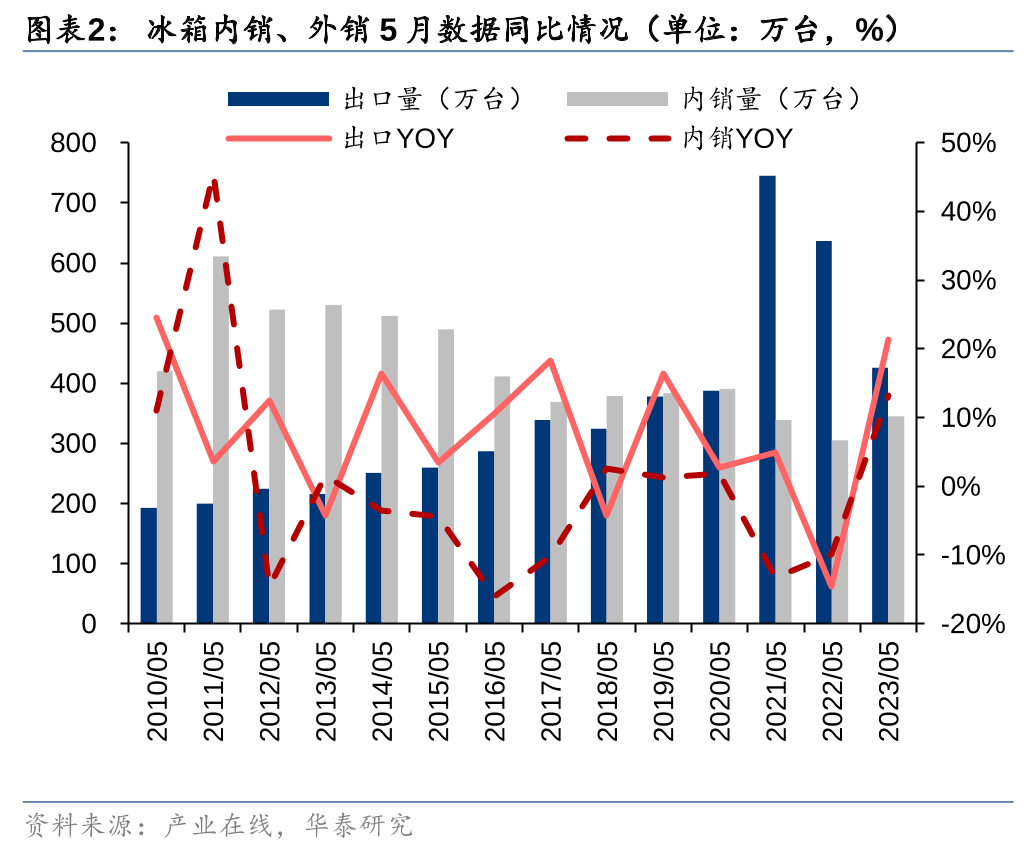

5月冰箱内外销量分别同比+13.2%/+28.7%

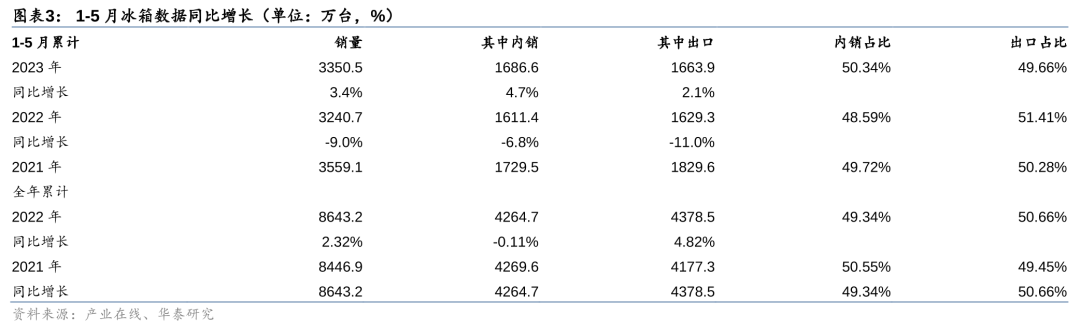

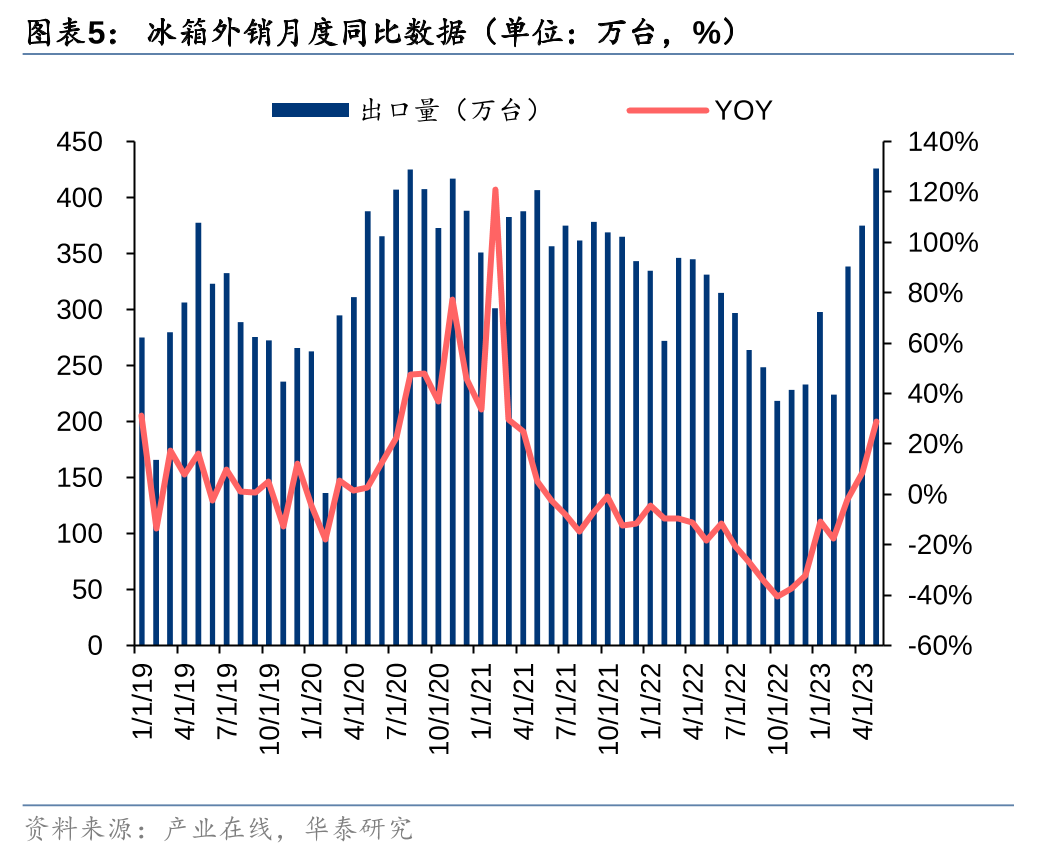

2023年5月冰箱总销量771.9万台,同比+21.3%,内销345.4万台,同比+13.2%;出口426.5万台,同比+28.7%;受618大促即将来临影响,内销短期需求待释放,同比增速环比下滑(4月份内销同比+23.6%,出口同比增速环比上升明显(4月份出口同比+8.7%)。相较2019年5月而言,冰箱总销量/内销/出口分别同比+1.4%/-9.9%/+12.9%,内销相较2019年同期增速环比收窄(4月份三者较2019年同期分别同比+10%/-11.9%/+41.1%)。基数效应下,5月冰箱出货持续恢复,出口表现较积极。

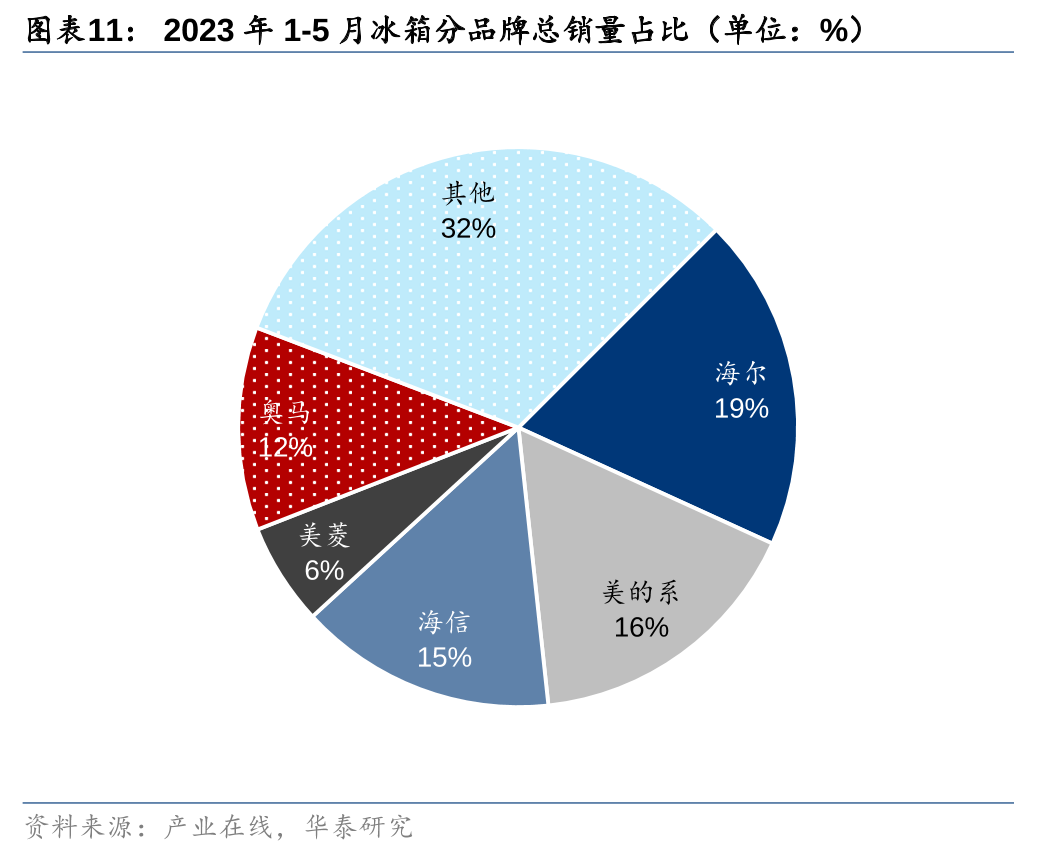

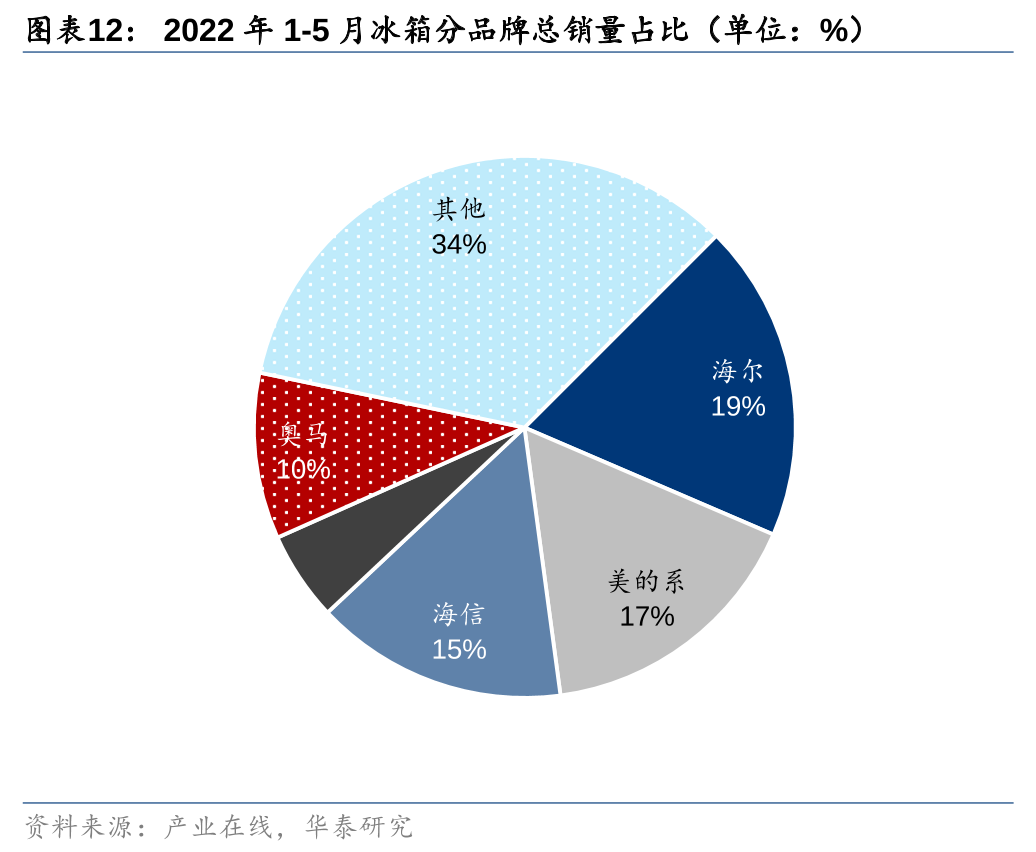

2023年1-5月累计冰箱销量3350.5万台,同比+3.4%,内销1686.6万台,同比+4.7%;出口1663.9万台,同比+2.1%;较2019年1-5月分别+5.9%/-4.1%/+18.4%。

展望23年6月,从国内前25周的累计零售数据来看,冰箱品类线上/线下销售量同比降幅相比前22周仍趋势性收窄(根据奥维云网,前25周冰箱线上/线下KA累计销售量分别同比-2.66%/-6.01%)。作为上半年唯一大促,618释放短期需求。根据奥维云网,今年618期间(W22-W25),冰箱线上/零售额同比+13.3%。且22年6月基数较低,因此我们预计6月冰箱内销出货或有所增长。考虑到在过去几年中冰箱需求集中释放,全年冰箱内销出货量仍将有压力。

6月冰箱出口能见度仍较低,但是考虑到2023年9月1日欧洲冰箱新能效标准实施,叠加炎夏来临,冰箱出口有望回升。

5月龙头份额变化显分化

2023年5月:

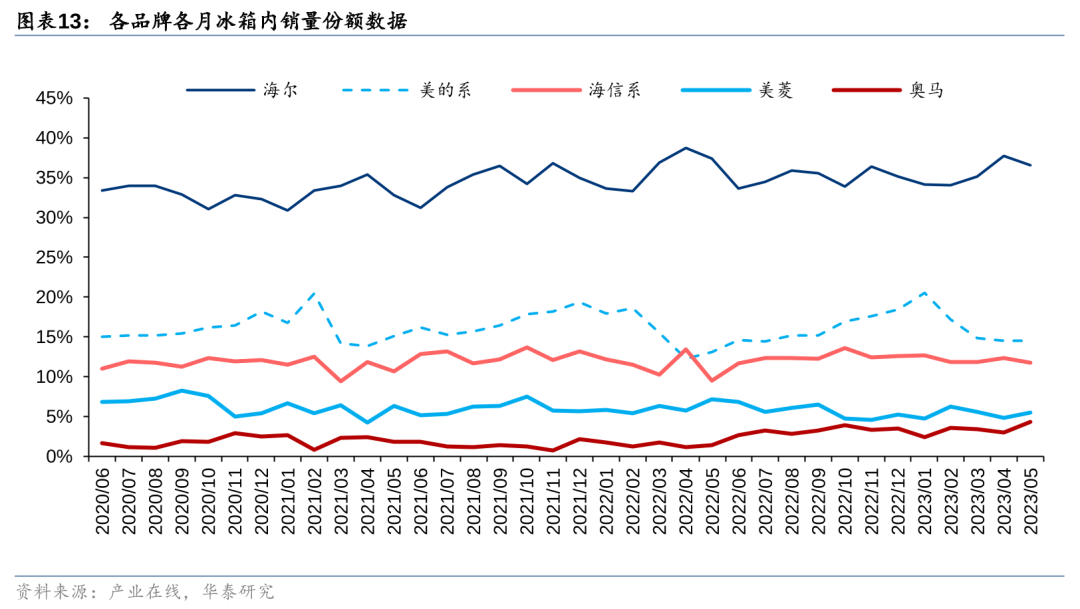

海尔智家(600690 CH)总销量同比+11.3%(内销同比+10.5%、外销同比+24.1%),国内总销量份额同比-1.6pct。

美的集团(000333 CH)总销量同比+39.7%(内销同比+25.0%、外销同比+51.5%),国内总销量份额同比+2.1pct。

海信家电(000921 CH)总销量同比+20.7%(内销同比+39.7%、外销同比+11.9%),国内总销量份额同比-0.1pct。

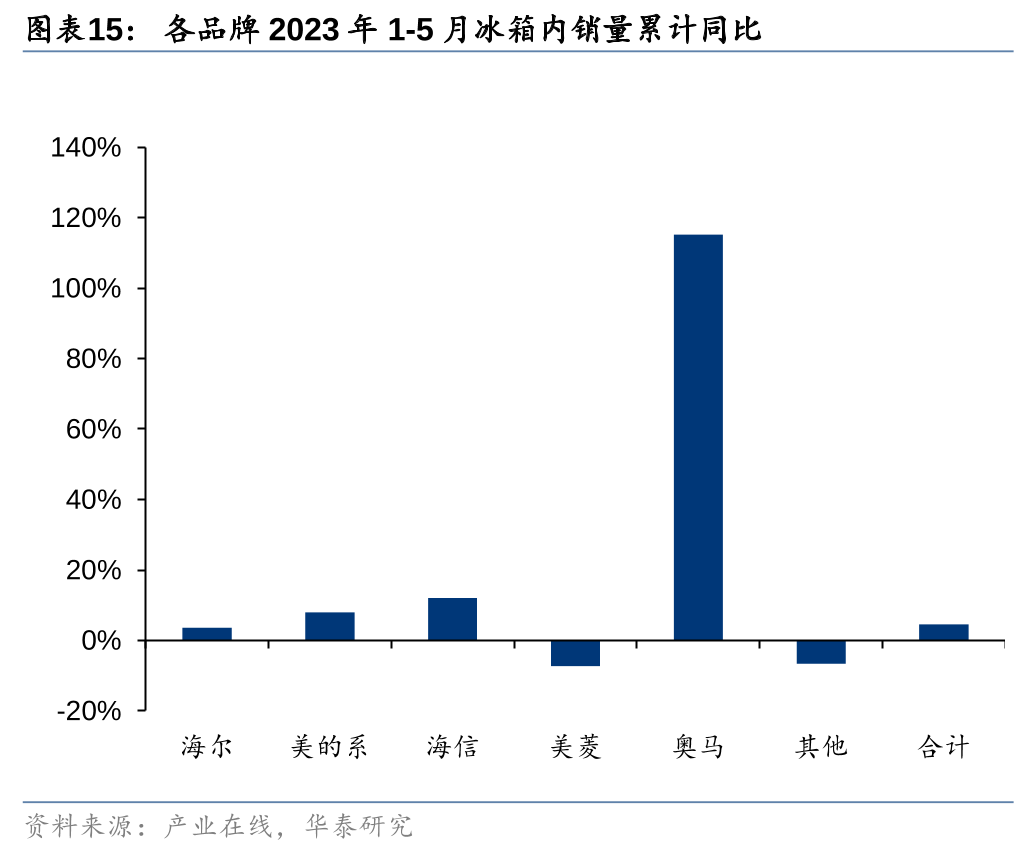

此外,奥马电器(002668 CH)、长虹美菱(000521 CH)份额持续提升,国内总销量份额分别同比+1.5/+0.7pct(4月份额分别同比提升1.5/1.1pct)。

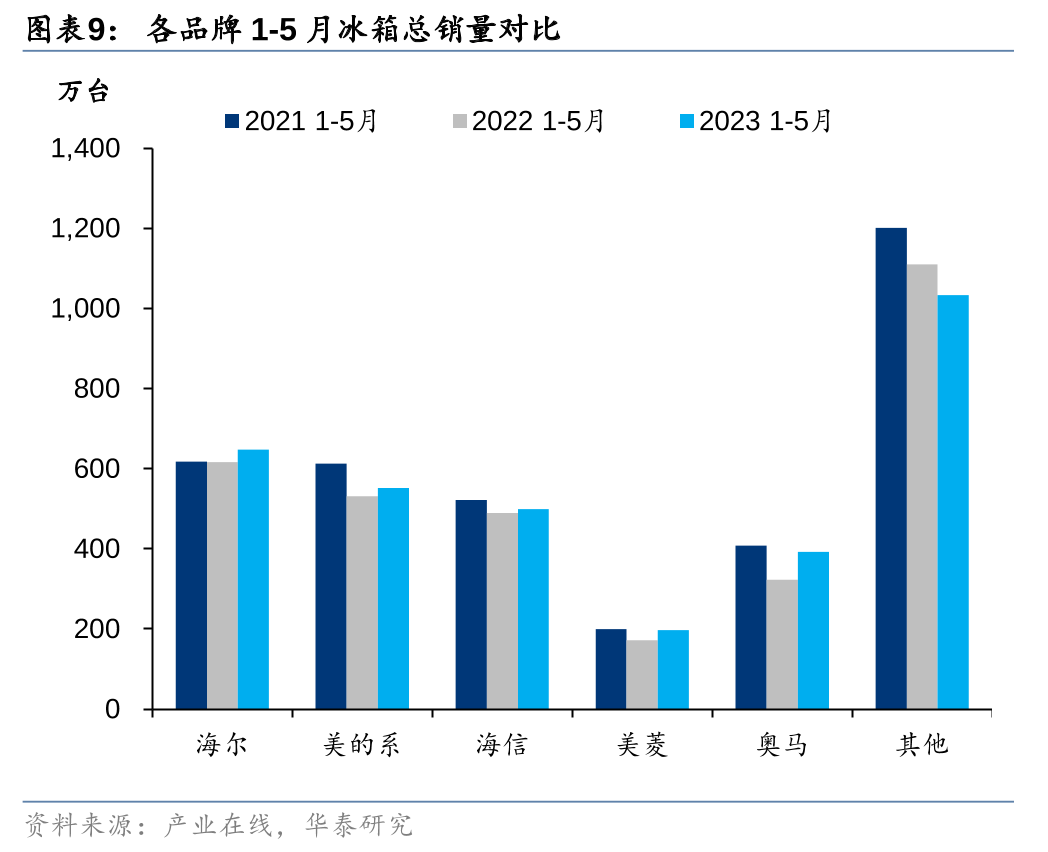

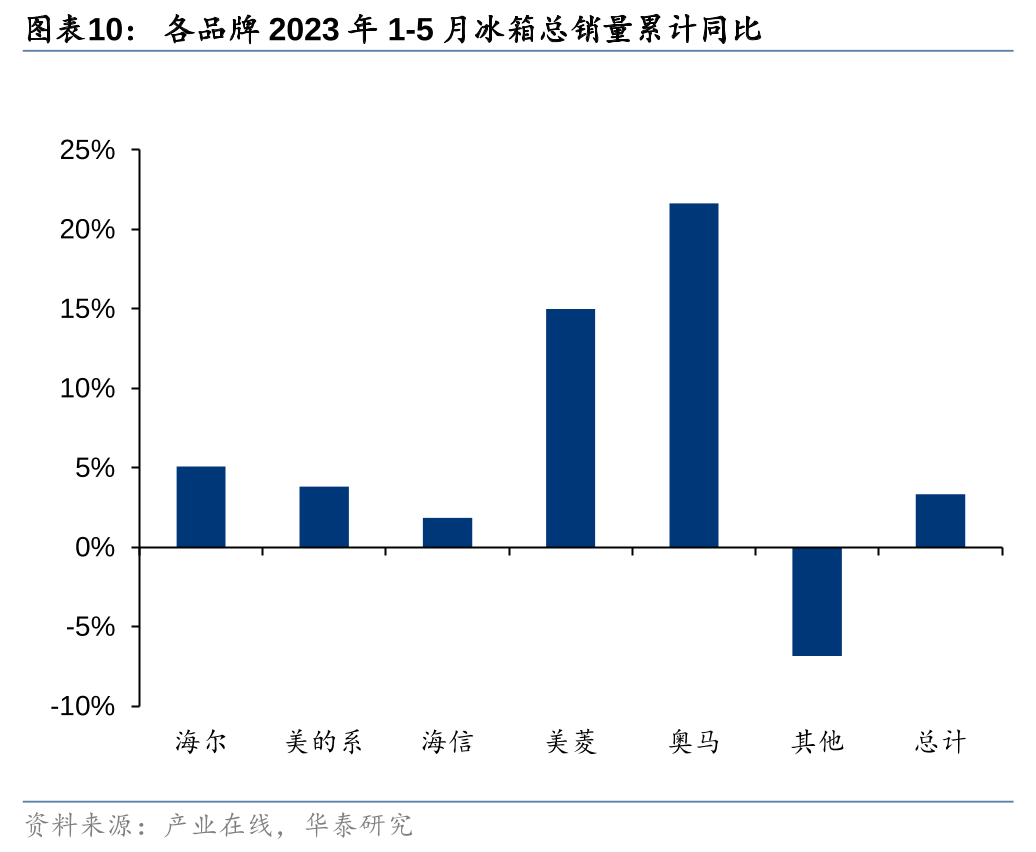

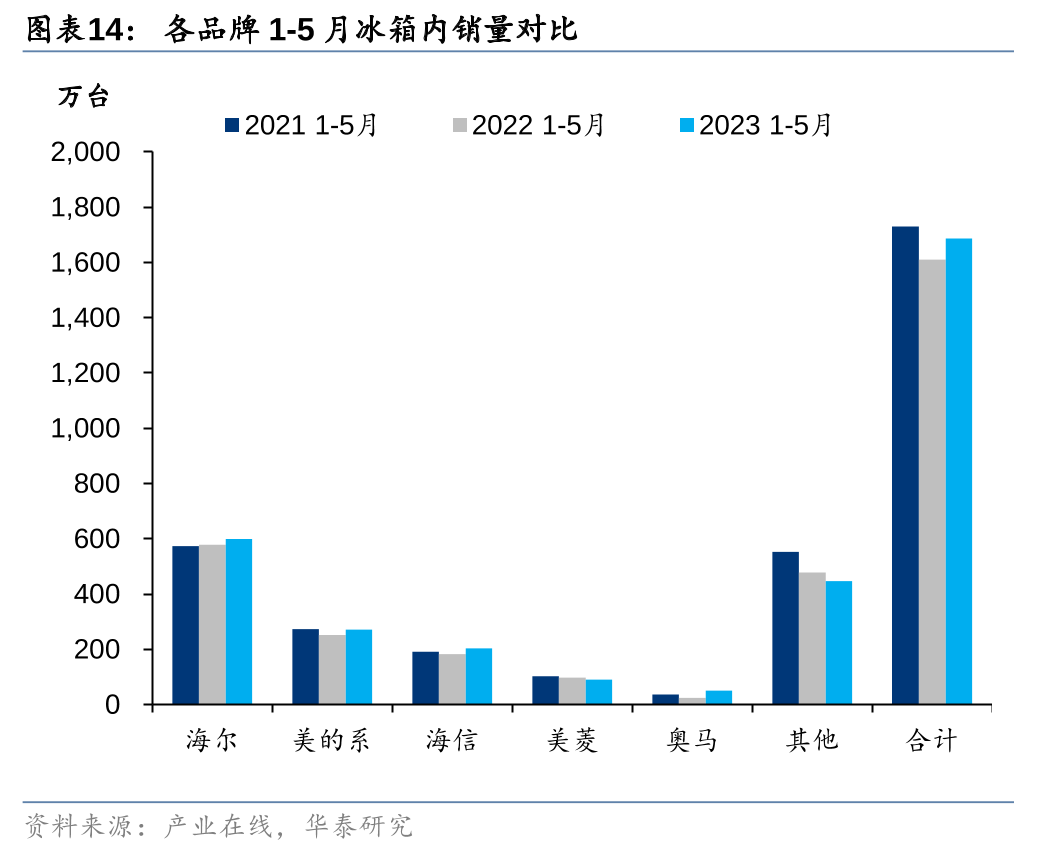

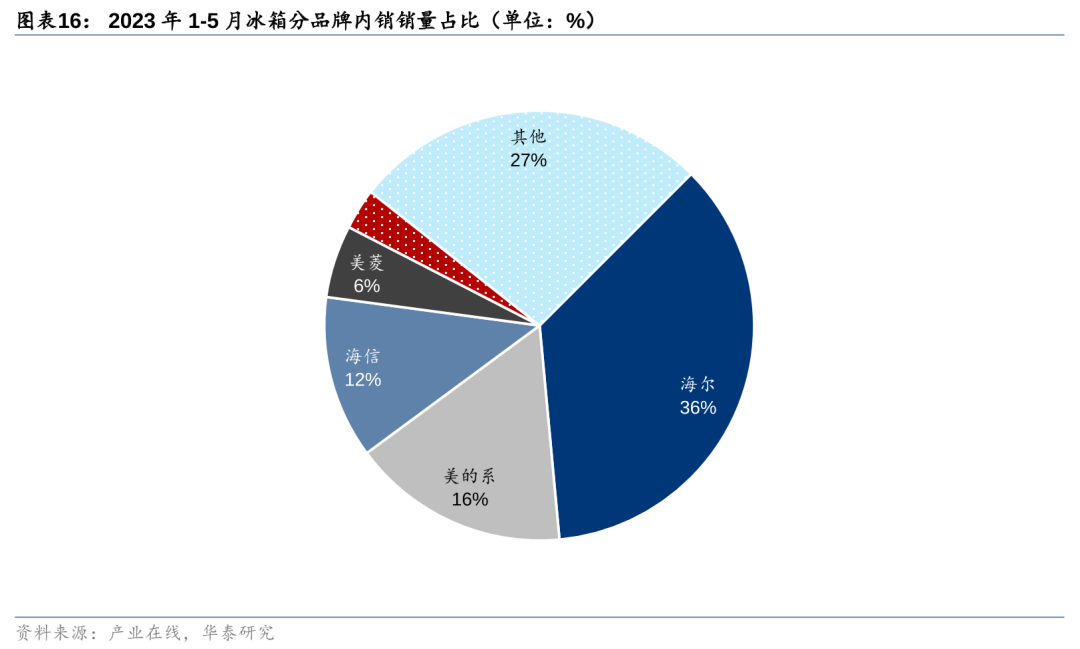

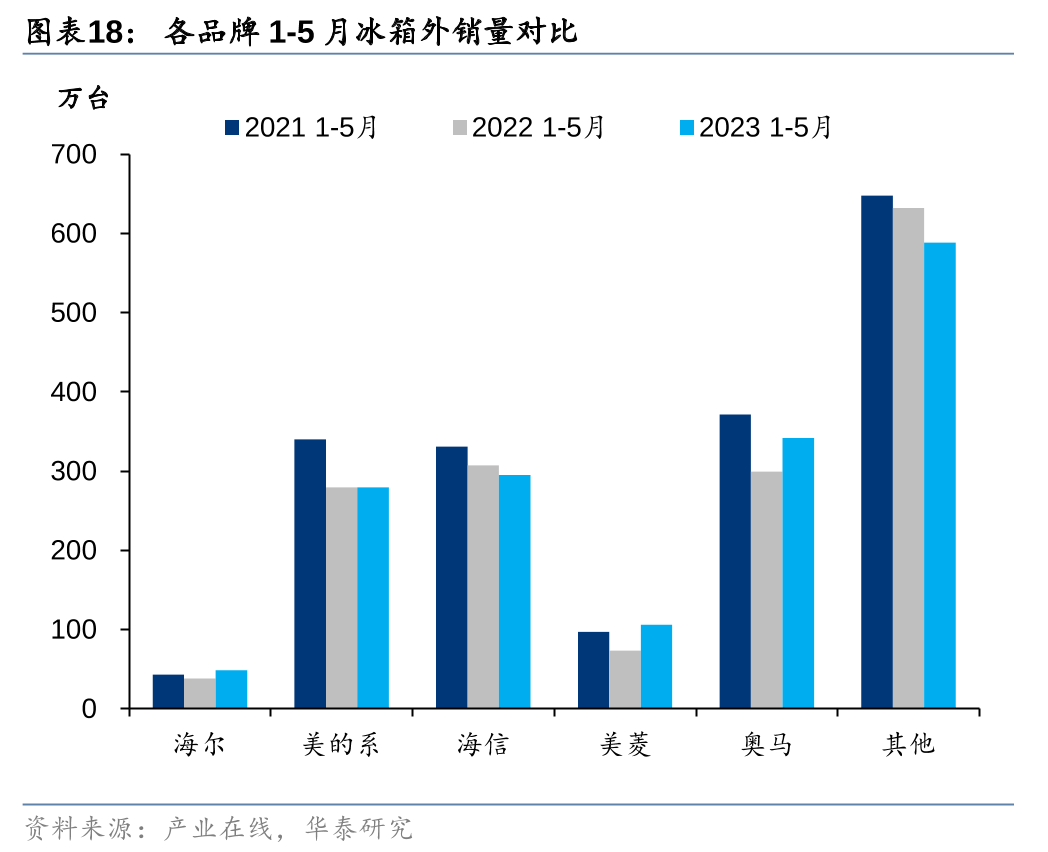

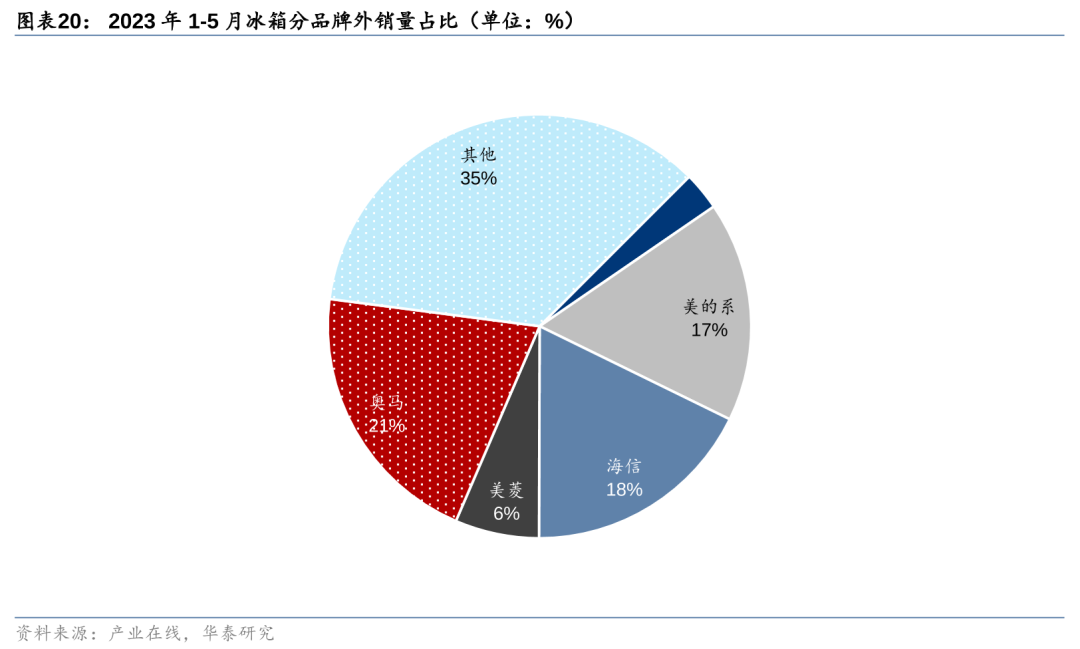

2023年1-5月海尔总销量同比+5.0%,总销量份额同比+0.3pct。美的总销量同比+3.9%,总销量份额同比+0.1pct。海信系总销量同比+1.8%,总销量份额同比-0.2pct。

2023年5月海尔内销同比+10.5%,内销量份额同比-0.9pct;美的内销同比+25.0%,内销量份额同比+1.4pct;海信系内销同比+39.7%,内销量份额同比+2.2pct。

2023年1-5月海尔内销量同比+3.6%,内销量份额同比-0.4pct;美的内销量同比+7.9%,内销量份额同比+0.5pct;海信系内销量同比+11.8%,内销量份额同比+0.8pct。

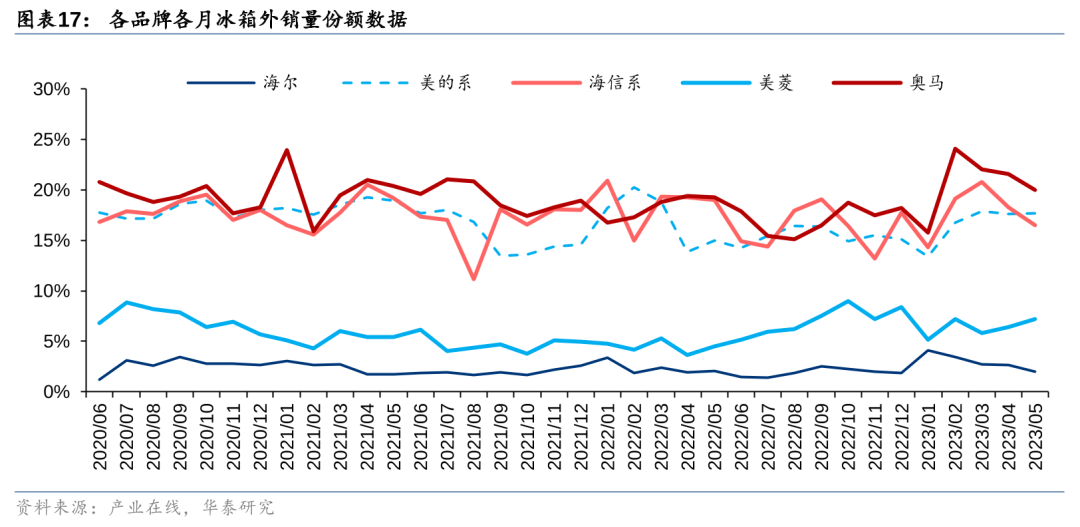

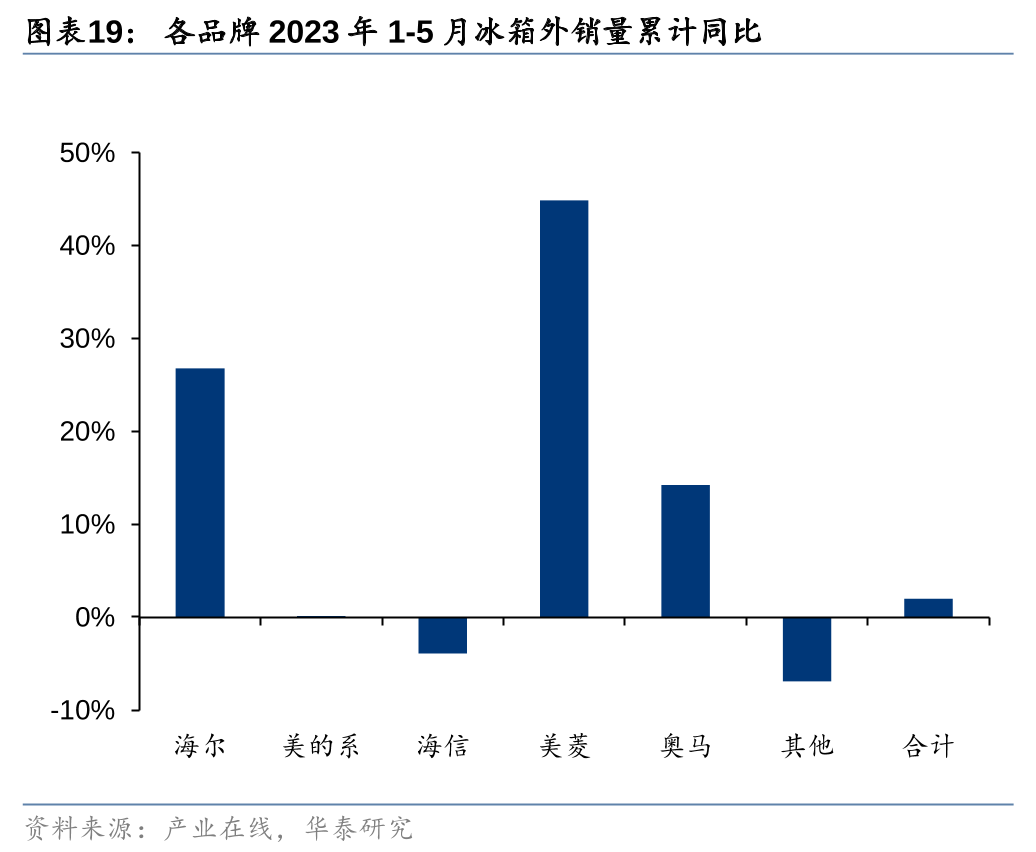

2023年5月海尔外销同比+24.1%,外销量份额同比-0.1pct;美的外销同比+51.5%,外销量份额同比+2.7pct;海信系外销同比+11.9%,外销量份额同比-2.5pct。

2023年1-5月海尔外销量同比+25.8%,外销量份额同比+0.5pct;美的外销量同比+0.2%,外销量份额同比-0.3pct;海信系外销量同比-4.1%,外销量份额同比-1.1pct。

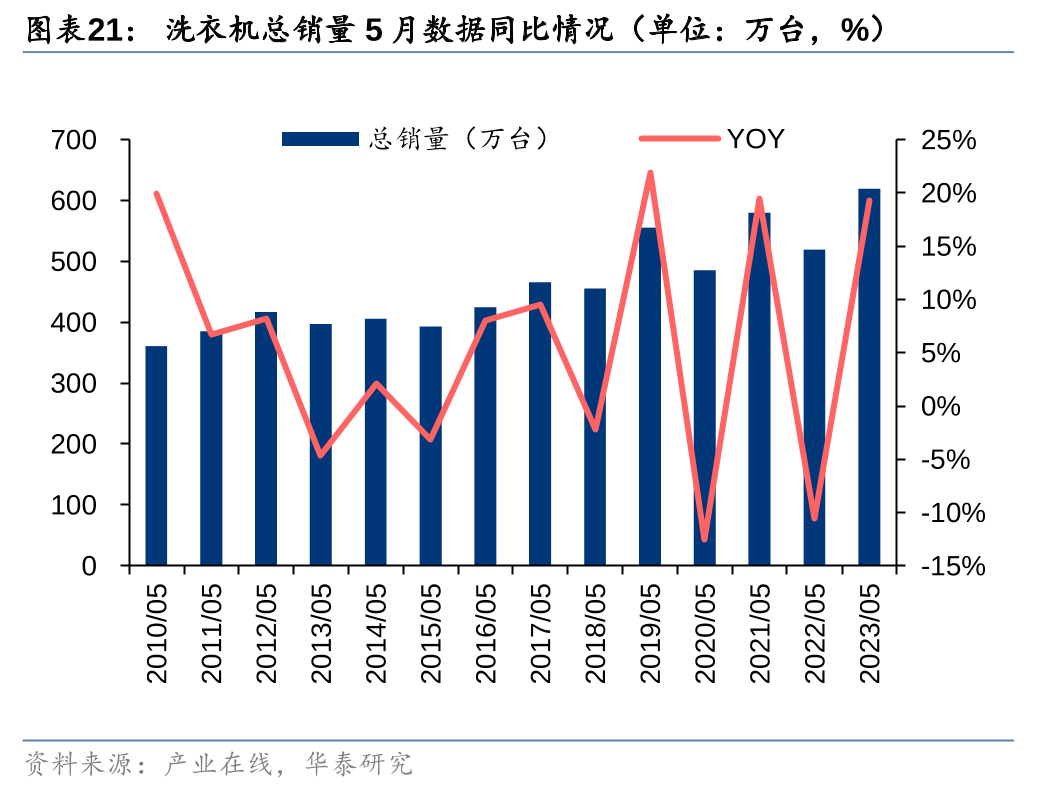

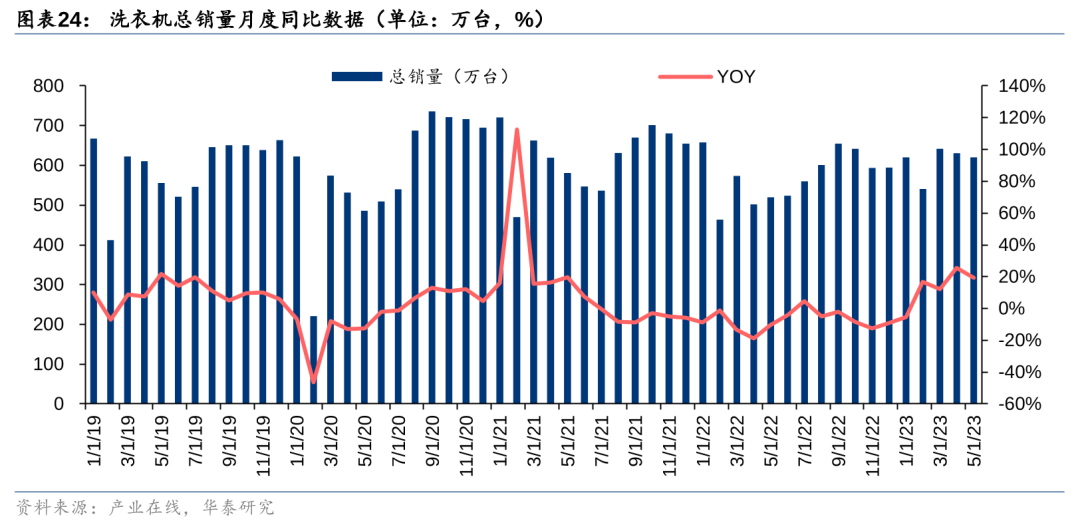

5月洗衣机总销量同比+19.3%

5月洗衣机内外销量分别同比+2.0%/+43.0%

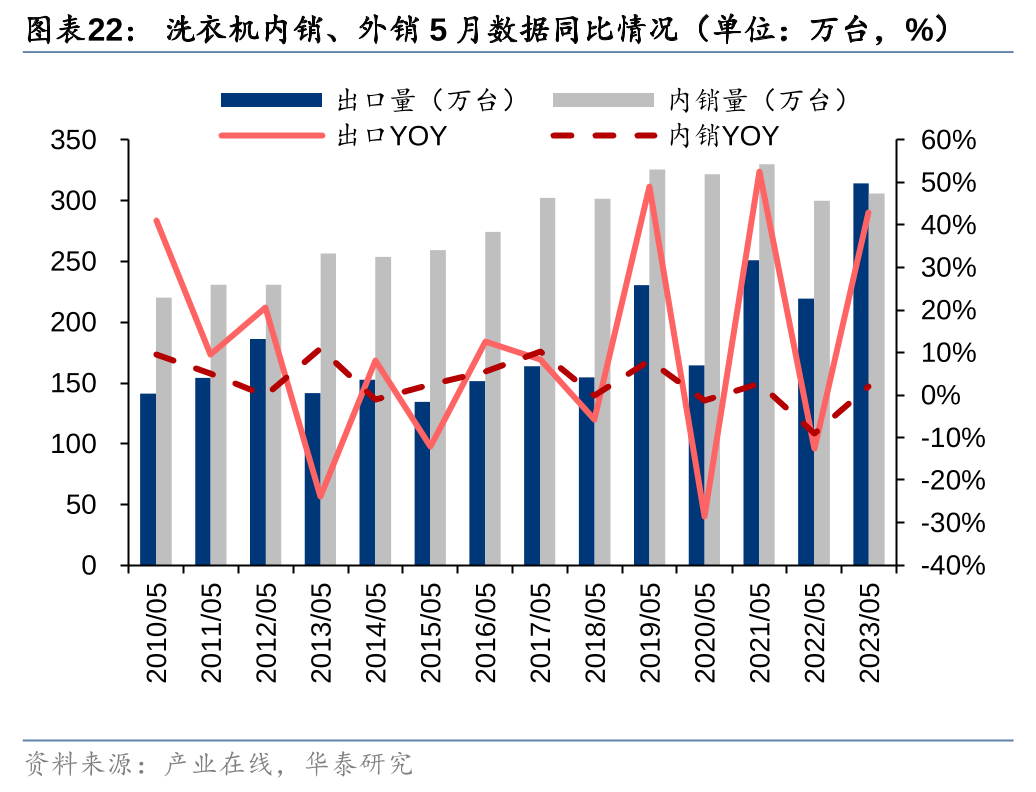

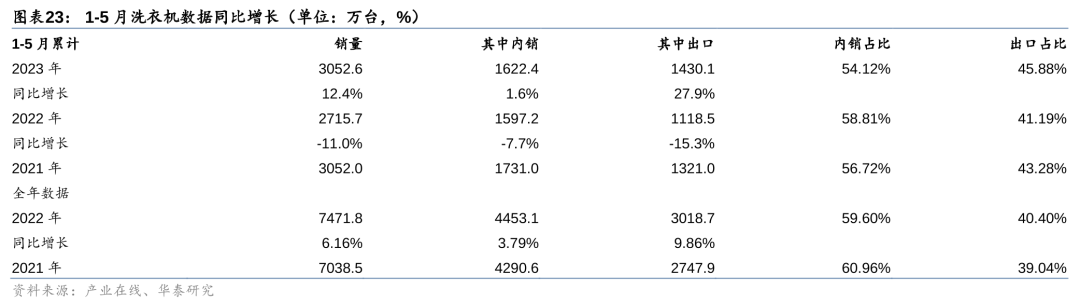

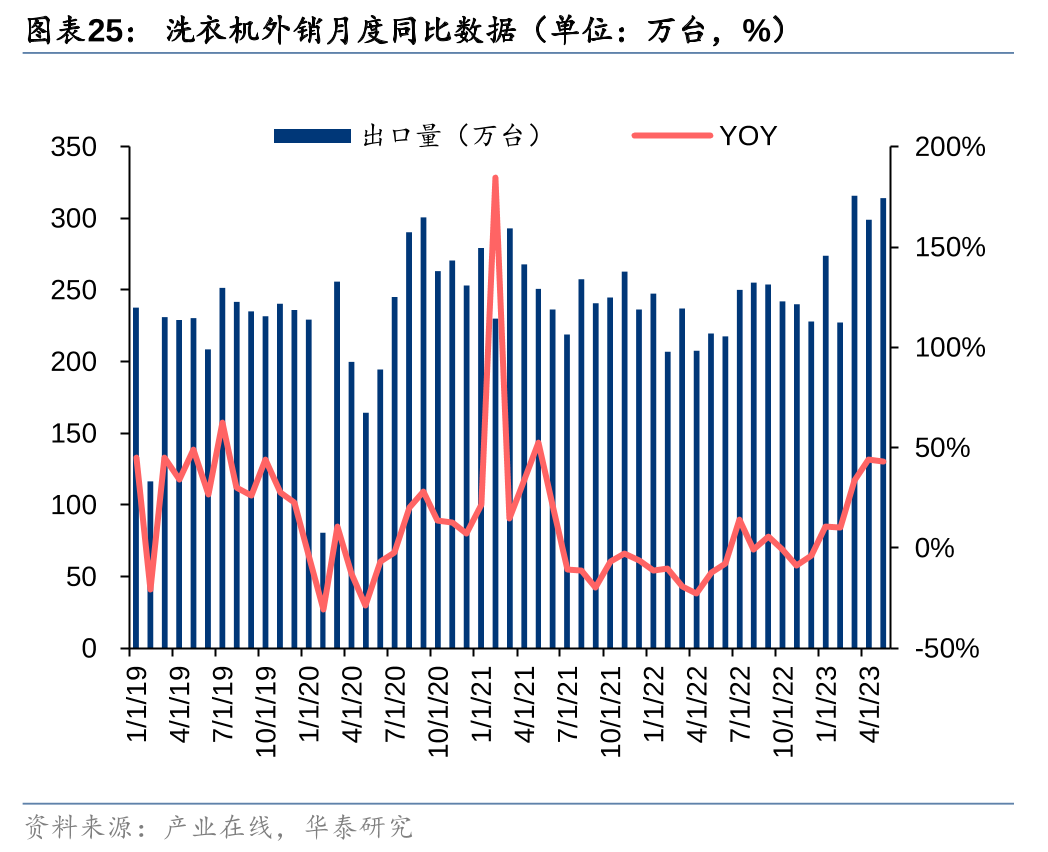

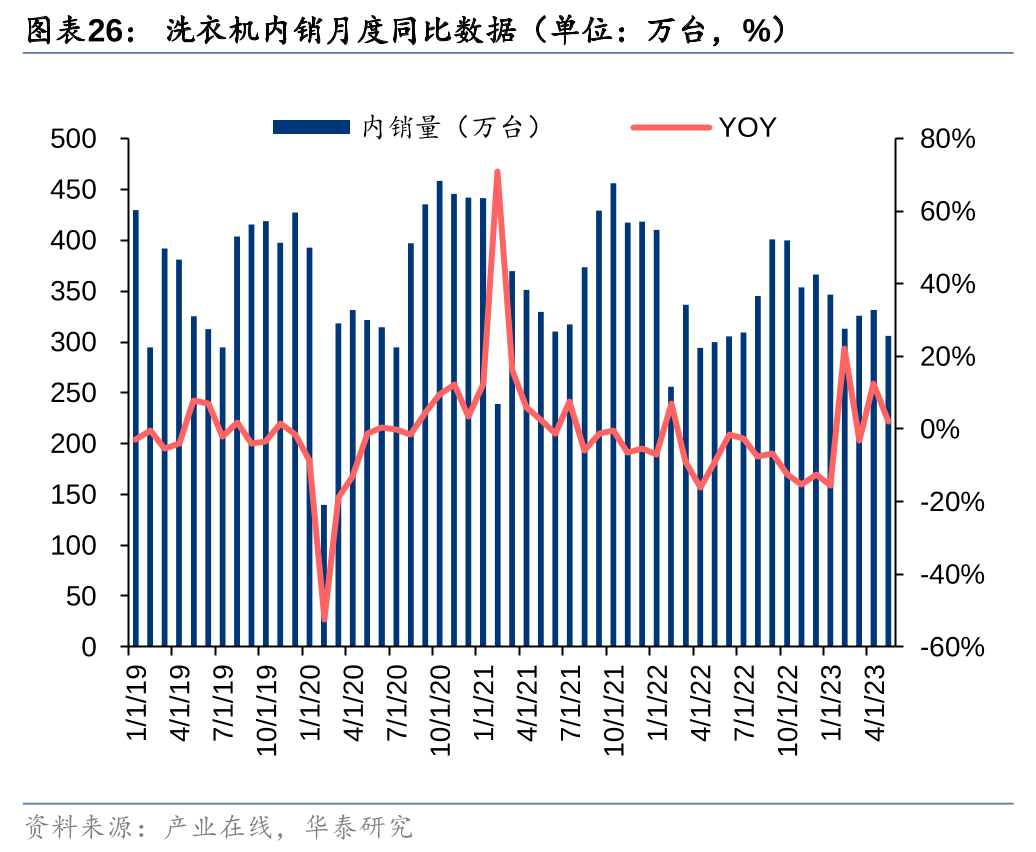

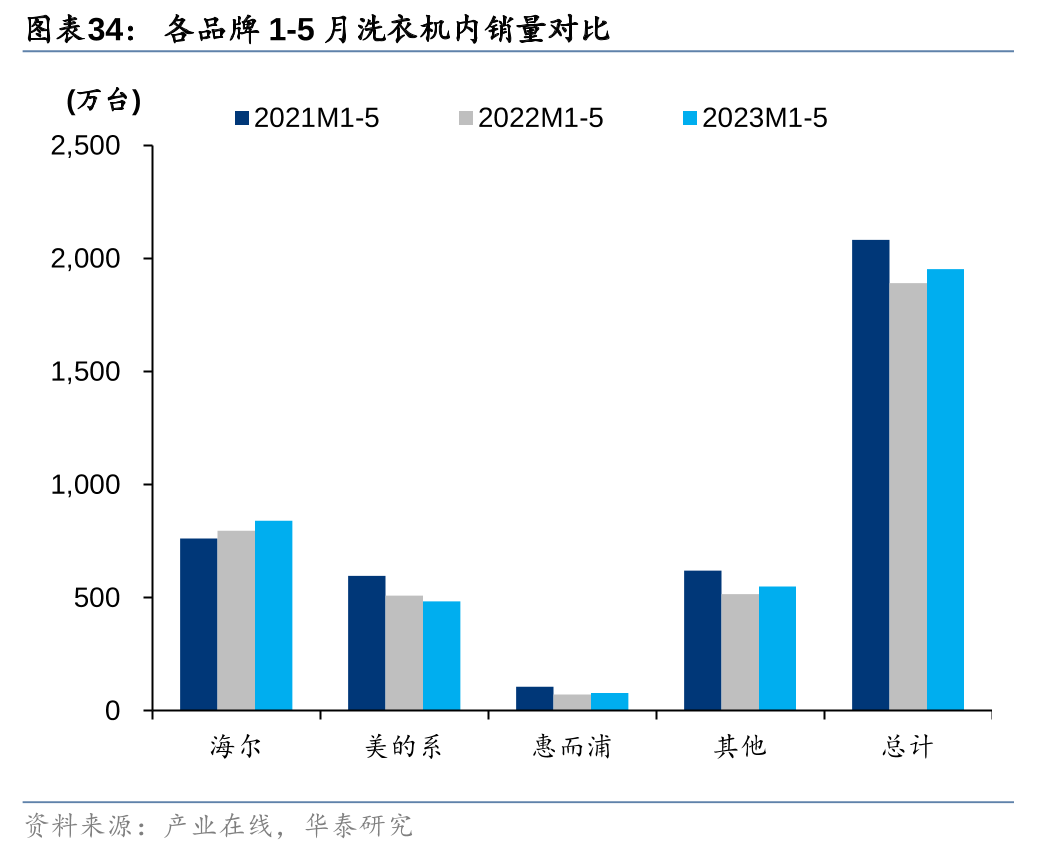

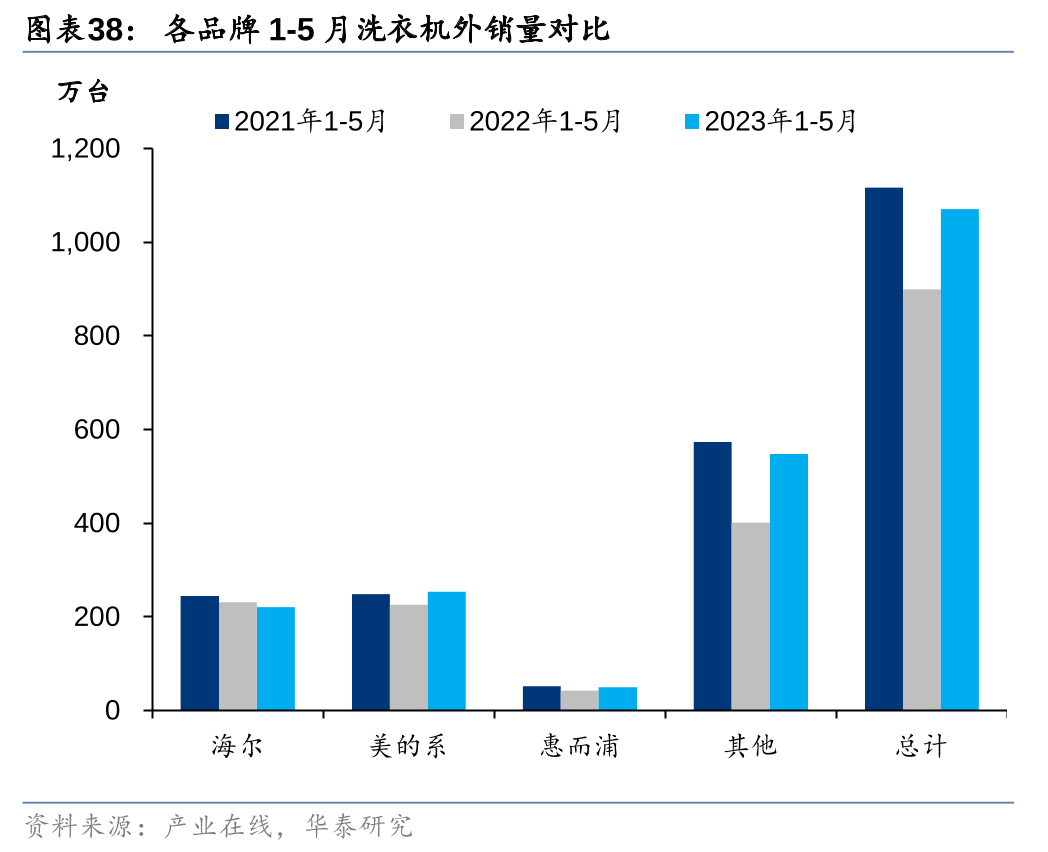

产业在线数据显示,2023年5月洗衣机总销量619.9万台,同比+19.3%,内销306.0万台,同比+2.0%;出口314.0万台,同比+43.0%。较2019年5月而言,洗衣机总销量/内销/出口分别同比+11.5%/-6.0%/+36.3%(4月份三者较2019年同期分别同比-5%/-22.5%/+26.8%),其中总销量同比增速回正,内销同比降幅大幅收窄,出口同比增幅环比上升。4月份洗衣机需求释放较多,加之618大促抑制短期需求,故5月内销增长曲线较为平缓。此外,根据UN comtrade数据,过去5年中国最大的洗衣机出口市场为日本,受到欧美通胀影响较弱,故洗衣机出口大幅提升。

2023年1-5月累计洗衣机销量3052.6万台,同比+12.4%,内销1622.4万台,同比+1.6%;出口1430.1万台,同比+27.9%,较2019年1-5月分别同比+5.4%/-11.0%/+36.8%。

展望23年6月,从国内前25周的累计零售数据来看,洗衣机品类线上/线下KA销售量同比分化较大,但均为负增长。其中线上销售量累计同比持续下降,线下销售量累计同比降幅环比小幅收窄。此外,618期间洗衣机品类仍表现较为低迷。根据奥维云网,今年618期间(W22-W25),洗衣机线上/线下零售额分别同比-8.2%/-3.2%。考虑到4月份洗衣机内销恢复较好,需求释放较多,我们预计6月份洗衣机内销同比增速仍较平缓。

考虑到中国洗衣机出口仍将受到区域间需求差异影响,亚洲及欧洲区域表现相对积极,我们预计6月洗衣机出口或仍相对较强。

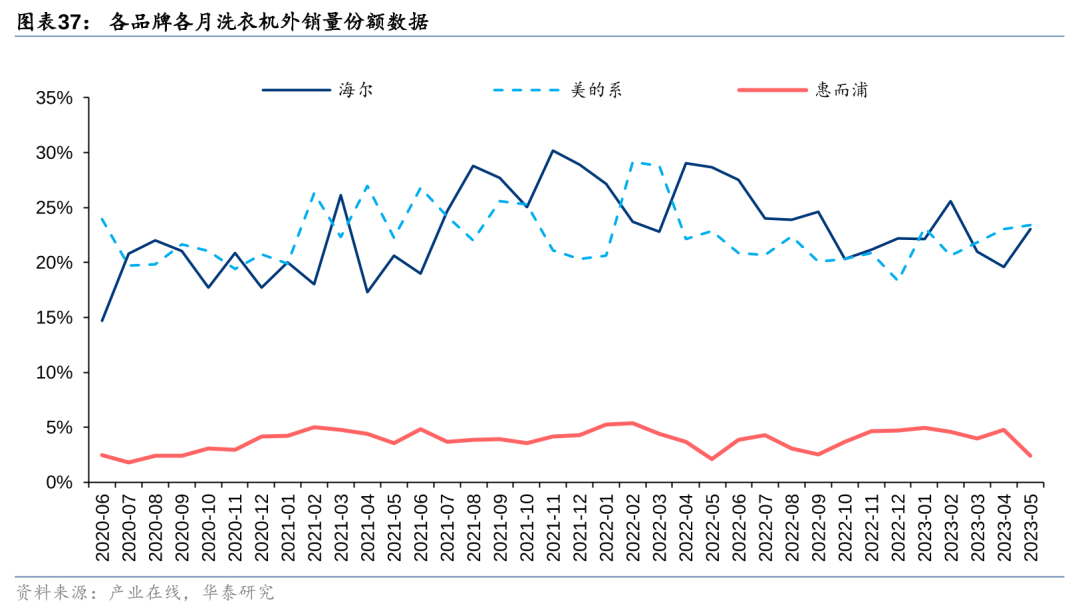

龙头份额有所波动

2023年5月:

海尔智家(600690 CH)总销量同比+3.2%(内销同比-2.5%、外销同比+14.8%),国内总销量份额同比-4.9pct;

美的集团(000333 CH)总销量同比+18.9%(内销同比+2.8%、外销同比+46.6%),国内总销量份额同比-0.1pct;

惠而浦(600983 CH)总销量同比+26.5%(内销同比+12.7%、外销同比+58.9%),国内总销量份额同比+0.2pct。

2023年1-5月海尔总销量同比+5.7%,总销量份额同比-2.1pct;美的总销量同比+1.9%,总销量份额同比-2.5pct;惠而浦总销量同比+15.4%,总销量份额同比+0.1pct。

2023年5月海尔内销同比-2.5%,内销量份额同比-1.9pct;美的内销同比+2.8%,内销量份额同比+0.2pct;惠而浦内销同比+12.7%,内销量份额同比+0.4pct。

2023年1-5月海尔内销量同比+4.9%,内销量份额同比+1.3pct;美的内销量同比-7.4%,内销量份额同比-2.4pct;惠而浦内销量同比+8.3%,内销量份额同比+0.3pct。

2023年5月海尔外销同比+14.8%,外销量份额同比-5.6pct;美的外销同比+46.6%,外销量份额同比+0.6pct;惠而浦外销同比+58.9%、外销量份额同比+0.2pct。

2023年1-5月海尔外销量同比+7.7%,外销量份额同比-4.1pct;美的外销量同比+16.7%,外销量份额同比-2.2pct;惠而浦外销量同比+24.7%,外销量份额同比-0.1pct。

风险提示

1) 冰洗行业景气度下行。冰洗已经处于保有量较高水平,目前行业需求以更新需求为主,消费需求结构面临由商品消费向服务消费的转换压力。同时出口盈利依赖于人民币汇率变化,若人民币升值,可能存在出口订单盈利下滑的风险。

2) 行业竞争加剧。冰洗存量博弈及原材料涨价背景下,各厂商均加大力度调整产品结构,发力高端产品,竞争从中低端向中高端蔓延,厂商或面临被动加大营销费用投入的压力。

3) 原材料价格持续提升。出口企业调价难度更高,面临较大的产品盈利压力,而内销产品提价或延缓更新替代需求,导致经销商提货动力减弱。

相关研报

林寰宇 S0570518110001 | BQO796

王森泉 S0570518120001 | BPX070

周衍峰 S0570521100002

点击“阅读原文”,看华泰大消费系列研究

关注我们

https://inst.htsc.com/research

访问权限:国内机构客户

https://intl.inst.htsc.com/mainland

免责声明