音频版:

半导体行业及其供应链无论在贸易规模还是面向未来的发展应用领域方面,其在新兴技术发展中起到的关键、基础支撑作用可堪比作为战略资源的石油和天然气。鉴于特殊且日益重要的地位,其在国际关系、地缘政治中的作用也日益突出,受到主要生产国政府和企业领导层的高度关注,甚至有国家不惜动用外交政策工具,扩大和优化本国产业投资规模和投资环境,巩固本国产业优势地位。

2023年5月,美国智库战略与国际研究中心(CSIS)发布了两篇有关印太地区半导体的报告——《绘制半导体供应链:印太地区的关键作用》(Mapping the Semiconductor Supply Chain: The Critical Role of the Indo-Pacific Region)和《确保印太经济框架中的半导体供应链繁荣发展》(Securing Semiconductor Supply Chains in the Indo-Pacific Economic Framework for Prosperity),凸显印太地区在美国半导体产业战略中的地位。

一、半导体产业规模及其价值链

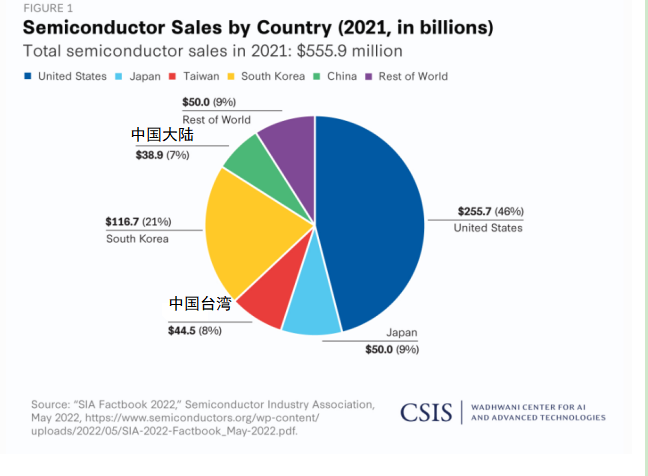

2022年,全球半导体销售额超过5000亿美元,是全球经济活动不可替代的推动者。

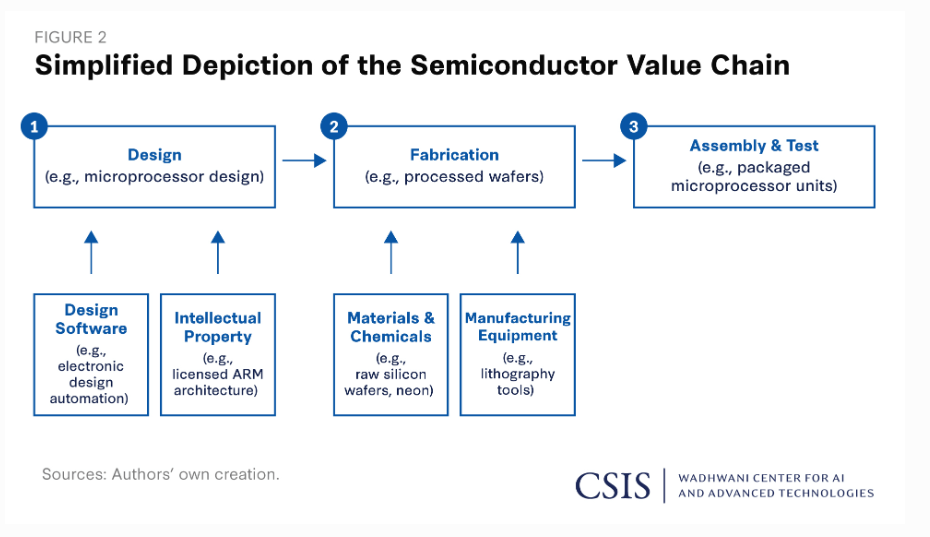

据埃森哲公司估算,传统IC芯片生产必须跨越70多个国家(地区)才能将最终产品交付给消费者。领先的芯片销售商通常拥有数以万计,且分布在世界各地的供应商。对于政策制定者而言,了解全球半导体制造格局的结构至关重要,因为他们的目标是要驾驭不断变化的、遍布全球的供应链。

二、全球半导体供应链情况

(一)设计

美国在半导体设计领域处于领先地位,美国公司占据了全球IC设计市场份额的40%以上,其中包括EDA,半导体IP和设计服务。根据乔治城大学安全与新兴技术中心(CSET)的数据,美国公司控制了2019年核心IP市场份额的50%以上。

2021年全球EDA市场收入总额为82.7亿美元。美国在EDA方面也处于领先地位。2021年,三家美国公司——Cadence、Synopsys 和 Mentor Graphics(德国西门子的美国子公司)占据了EDA市场的70%。

芯片设计软件高度集中,在价值链中起着至关重要的作用。没有最新的软件,就无法设计最新的先进芯片。2021年,美国商务部对某些类型的EDA软件实施出口管制,限制中国公司获得美国EDA技术。

与EDA软件类似,美国在核心IP的生产和授权方面也处于领先地位。美国和英国的公司,如英特尔、Cadence和ARM,是半导体IP的领导者。根据CSET的估计,2019年美国和英国合计占据全球核心IP市场的90%以上。

(二)制造

1. 半导体材料和化学品

原材料和人造材料,如硅晶圆、光掩模和光刻胶,以及半导体材料用化学品,是半导体制造过程中的必要投入。2021年,全球半导体材料市场规模超过400亿美元,集中在美国、德国、日本、中国台湾、韩国和中国大陆。2021年,中国台湾按销售额计算占全球材料市场份额的25%。欧洲(9%)和中国大陆(15%)的市场份额相对小。虽然欧洲的总销售额不高,但它在材料供应链中占据关键地位,特别是在化学品供应方面。中国大陆主要提供制作半导体所需的镓、钨和镁等初级产品。

硅晶圆占材料市场的最大份额,占2021年半导体材料总销售额的1/3。过去20年,硅晶圆供应商市场集中度不断提高。提供关键供应的公司数量从1990年的20多家减少到2020年的5家。这5家公司控制着全球硅晶圆大约95%的市场份额。直径300mm(约等于12英寸)的硅片是尖端芯片的代表,由总部位于日本、中国台湾、德国和韩国的公司提供。日本信越(Shin-Etsu)是全球最大的硅片制造商,在2020年占据全球29.4%的市场份额。Sumco(日本)、GlobalWafers(美国)、世创电子材料(德国)、SK世创电子材料(韩国)和Soitec(法国)合计占全球硅片市场的65%。中国大陆生产300mm/12英寸硅片的能力相对有限,延缓了其在材料供应链中的发展。

光掩模和光刻胶的供应主要由日本、中国台湾和韩国公司主导。光掩模市场在2021年达到55亿美元,光刻胶市场达到27亿美元。中国无法生产最先进的光掩模,生产先进光刻胶的能力也较为有限。

2. 制造设备

世界上大多数的晶圆厂位于印太地区和美国,总部设在印太地区的设备供应商占据全球半导体制造设备(SME)市场销售额的77%。此外,印太地区的公司也是最大的SME采购商——2021年,该地区共购买了价值超过1040亿美元的晶圆制造、封装和测试设备(不包括先进的封装设备)。

美国和日本在SME行业的规模占有率最大,仅美国企业就占据了全球SME市场40%以上的份额,其次是日本企业,占比29%。与荷兰一起,这三个国家的企业主导了SME的供应。中国台湾和中国大陆没有强大的SME供应商。在印太地区主要半导体制造国(地区)中,中国台湾是SME产业规模最小的地区,中国大陆生产的SME不到全球供应量的2%。韩国生产规模虽小,但其技术较为成熟,在SME行业中占全球销售额的4.8%。

在SME中,美国在晶圆厂和先进封装设备方面处于领先地位,日本在封装和测试设备方面处于领先地位。美国和日本为全球半导体生产供应了70%以上的晶圆厂设备。韩国虽然仅占全球市场份额的4.2%,但仍扮演着重要的角色。

在封装设备方面,日本的实力仅次于欧洲。日本在测试设备方面处于领先地位,约占全球市场份额的43%。美国和韩国分别占据35.3%和10.8%。

美国和日本是印太地区SME的主要生产国,为其他印太地区企业提供设备;美国和日本生产的SME 90%销往印太地区。中国大陆和韩国的设备制造商虽然也有少量设备供应,但通常主要服务于各自的国内市场。虽然销量很少,但中国大陆生产的SME中98%全部卖给了本土企业。韩国SME制造商将大约73%的产品卖给了韩国公司(其中一些公司的生产设施位于韩国境外)。领先的韩国SME制造商包括SEMES、Wonik IPS、PSK和Eugene Tech。

近年来,中国一直是印太地区最大的SME市场,2021年采购了超过280亿美元的设备。值得注意的是,美国、日本和韩国SME销售额的30%、29%和20%分别卖给了中国的客户。中国从美国购买了其SME总量的45%,从日本购买了其SME总量的28%。预计在2023年,韩国将超过中国,成为SME的最大采购国。

(1)晶圆制造设备

按晶圆制造设备(WFE)的销售额计算,美国占全球市场份额的44%。中国大陆是美国WFE的最大买家,其次是韩国和中国台湾。中国大陆晶圆厂一半以上的WFE来自美国,其中大部分来自三家公司:应用材料、LAM Research和KLA Tencent。美国WFE在中国的绝大部分销售额由沉积和相关工具、蚀刻和清洁工具以及工艺诊断设备组成。过去五年,美国WFE供应商从中国市场获得的收入几乎增加了两倍,从2017年的37亿美元增加到2021年的124亿美元。

继中国大陆之后,韩国和中国台湾是印太地区第二大WFE进口国(地区),2021年的采购额均超过了200亿美元,其中42%和40%分别来自美国。日本虽然采购量较为有限,2021年采购规模仅为79亿美元,但也依赖美国,48%从美国采购。

日本是光刻和掩模设备、蚀刻和清洁工具以及沉积和相关工具的主要生产国。荷兰ASML是最新一代光刻扫描设备(深紫外线DUV或极紫外线EUV光刻机)的独家供应商,但日本的尼康和佳能可提供非EUV光刻机和扫描设备。日本是中国大陆第二大光刻和掩模设备供应国,仅次于荷兰。中国大陆的光刻设备主要来自ASML和日本公司,从2017年到2021年采购量增长了两倍多。

日本的WFE制造商在韩国(2021年的销售额为46亿美元)和中国台湾(2021年的销售额为45亿美元)也有大量业务,而在非印太地区的业务相对较少(2021年的总销售额不到20亿美元)。

(2)组装、测试和封装设备

半导体制造后端——组装、测试和封装 (ATP)——的资本密集度通常低于晶圆制造。ATP设备市场的规模相对较小,2021年总计152亿美元,而WFE为908亿美元。

日本是印太地区最大的封装设备供应商,2021年的出口额超过20亿美元,生产的封装设备在本国的市场占有率达66%,在中国台湾地区的占有率为40%、美国为24%、中国大陆为29%、韩国为29%。日本的主要生产商包括DISCO Corporation、TOWA Corporation和Accretech (Tokyo Seimitsu)。

日本在测试设备市场上的地位也至关重要。中国大陆和中国台湾拥有世界上大部分的ATP工厂,其中大部分配备了Advantest、东京电子和Accretech生产的日本设备。日本生产的测试设备占中国台湾市场的47%,中国大陆的53%,韩国的35%。

美国拥有全球测试设备市场35%的份额,落后于日本。韩国以11%的份额位居第三。

3. 晶圆制造厂

印太地区(包括美国)拥有世界上绝大多数半导体晶圆制造厂。在全球已确认的1470家晶圆制造厂中,1215家位于印太地区,1229家由总部设在印太地区的公司运营(包括美国)。

已宣布建设的晶圆厂主要集中在美国、中国大陆和中国台湾,分别有24家、19家和17家新厂计划在2024年12月之前开工建设。

然而,只有少数晶圆厂具备制造先进节点半导体所需的能力和基础设施。对于人工智能、量子和高性能计算以及其他关键和计算密集型技术(compute-heavy technologies)的高级应用,先进节点芯片(16nm或更小)是必不可少的。据美国半导体行业协会SEMI的数据显示,美国企业拥有或经营能够生产先进晶圆厂的数量最多,达61家。这些企业能够加工12英寸或更大尺寸的硅晶圆。中国台湾紧随其后,达44家。

截至2022年1月,美国公司在中国大陆运营着11家晶圆厂,其中1家具备生产12英寸晶圆的能力。韩国公司,主要是三星和SK海力士,也在中国经营着11家晶圆厂,大多数(7家)可以生产直径为12英寸的晶圆。中国台湾在大陆拥有13家晶圆厂,其中8家能处理6英寸以下晶圆,2家有能力处理8英寸以下晶圆。

(三)组装、测试和封装

如今,绝大多数(95%以上)的ATP厂部署在印太地区,OSAT供应商大量集中在中国台湾、中国大陆和东南亚(特别是新加坡、马来西亚、越南和菲律宾)地区。在SEMI统计的484家工厂中(2021年),有134家位于中国大陆,占总数的28%。

三、结论

(一)主要国家高度重视半导体产业政策

主要国家纷纷出台国家层面的发展倡议,强调加强半导体供应链,实现国家安全和地缘政治目标。

2022年8月,美国通过《芯片与科学法案》,并拨款近500亿美元,以提高美国的半导体制造能力。

2022年5月,日本政府通过了促进“经济安全”的立法,其中包括一系列举措:保护包括半导体在内的关键产品的供应链;保护基础设施;通过研发支持创新和技术发展;以及创建保密的专利制度。

2023年3月, 韩国新一轮芯片刺激计划取得进展。韩国国民议会在首尔举行全体会议,通过了《K-芯片法案》(K-Chips Act),旨在通过给予企业税收优惠来刺激投资,以提振韩国本土的芯片产业。

2023年4月,《欧洲芯片法案》获得欧洲议会、欧盟理事会和欧盟委员会达成的三方共识,将向半导体行业投资430亿欧元,目标是到2030年将欧洲制造的芯片份额升至全球的20%。

2023年5月,英国承诺在未来十年内投入10亿英镑(12.4 亿美元)来支持其国内半导体产业,为参与全球芯片市场主导地位争夺战的长期预期战略提供资金。

对于全球半导体行业的未来,CSIS的报告认为,这些政策将演化为未来的市场竞争。当前和拟议的未来政策中涉及大量政府补贴。这些补贴已超出当前政府可承受的能力,但如果被赋予国家安全和技术主权的“新使命”,将加速全球半导体产业的变革。这些变革在印太地区将表现得更为激烈,政策制定者应评估印太地区在全球半导体供应链中的地位和作用。

(二)美国将拉拢更多盟友重建半导体供应链

当前,在技术和经济层面的各类限制措施已使全球半导体供应链变得极为复杂,也加速了产业的专业化转型需求。但到目前为止,还没有一个国家(地区)能够真正实现半导体制造领域的自给自足。为了巩固美国对全球半导体供应链的主导地位并降低风险,美国致力于构建一个健康、富有弹性的半导体生态,将盟友和合作伙伴纳入生态系统中,并发挥关键作用。与主要盟友,特别是印太地区盟友持续开展对话,对于最大限度地减少重复投资,增强每个国家(地区)国内产业比较优势,降低风险,都是至关重要的。

(未完待续)

责任编辑:鲁欣