作者:郑贤玲

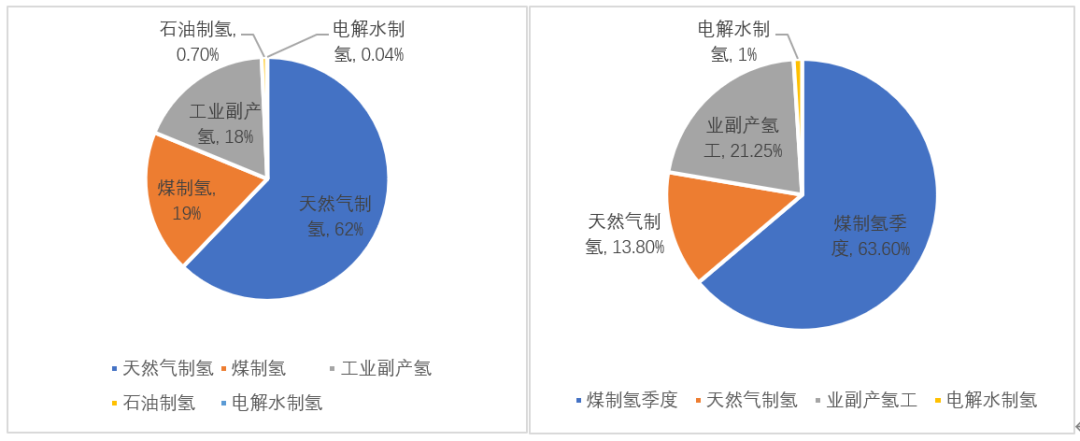

全球用氢量9400万吨,这不是一个小数字,不过据IEA统计,低排放氢气产量不到100万吨(0.7%),只有35千吨氢气来自水电解。据煤炭工业协会统计,中国是世界第一产氢大国,年产氢大约3300万吨,但主要以煤制氢、工业副产氢为主,2021年我国煤制氢、工业副产氢和天然气制氢分别占比63.6%、21.2%、13.8%,电解水制氢仅1%。所以,全球水电解槽工厂规模都不太大,而且基本上都是手工装备的“小作坊”模式,成立于1927年的全球电解槽龙头NEL2021年收入也不过7.95亿挪威克朗,相当于5.69亿人民币,不到1亿美元。

图1 2021年国际国内氢气来源

2022年下半年以来,由于可再生能源的消纳和欧洲能源危机,绿电制绿氢市场爆发,2021年全球电解槽出货量仅458MW。2021年1月隆基氢能成立,当年10月公司首台碱性水电解槽下线,并宣布未来五年产能达5-10GW,这在行业内产生了巨大的震动。然而,这个当时看上去非常夸张的规划却正变得越来越可靠。

尽管我们2022年4月的报告《电解槽:迎接属于绿氢产业的美好时代》已经预期到绿氢时代的到来,但去年下半年以来,行业的变化还是远远超出了我们的预期。

今年1~5月,中国总计超过510MW绿氢项目公开招标,加上未公开招标项目,总计市场需求超过650MW,在建及规划合计超19GW,在建的超过2.8GW,今年氢能市场需求乐观预测有望突破1.5GW。

而国际市场上更是出现单个项目装机规划超过3GW,海外累计可统计项目合计约22GW,来自国外的电解槽企业称,NEL、普拉格、蒂森克虏伯、西门子、HydrogenPro等企业在手订单均超过2GW;海湾国家目前有300亿美元的绿氢项目正在展开;碱性电解槽头部厂商蒂森克虏伯的积压订单达10亿欧元,订单普遍已经排至2024年-2025年。

按照IEA的预测:2030年全球需氢1.8亿吨,绿氢占比达35%,电解槽累计装机达500GW,主要用于氢化工替代工艺和工业原料;预计2050年全球需氢5.3亿吨,绿氢占比达65%,电解槽装机量将达5722GW,主要用于氢交通,例如海上长途运输以及航空业。

原本小规模制造行业突然面临一个巨大的市场,企业不得不改变原有的生产方式。目前隆基氢能已经建成400人的团队,其中研发人员就有100人,并且正在开发二代产品,并改变原有的生产流程。三一电解槽团队也已经达到180人,他们正在研究全自动化生产线,特别是碱性电解槽的维护,更需要改变工艺来提高效率。

按照传统管理,电解槽出现运行故障无法现场解决,需要返厂维修,一般维护时间达到30天,原本竞争就导致电解槽价格大幅下降,如果加上维修成本企业更是无利可图,所以三一计划改变维修流程,实施现场维修,第一步将30天压缩至15天,第二步采用局部更换,单槽单片,将维护时间压缩至1天。

2022年NEL投建全球首条碱性电解槽全自动生产线,产能达到2GW,近期,又从美国国防部获得560万美元资金加速开发PEM电解槽技术。

随着生产方式的改变和工艺流程的再造,行业的竞争格局将很快发生改变。过去的行业龙头718、大陆和考克利尔竞立、赛克赛斯、中电丰业等基本都是小规模制造企业,但新进入的隆基、三一、阳光电源则属于大规模制造企业,他们资金雄厚,具备大规模制造的工艺能力和装备能力。目前隆基和三一已经开始半自动化生产线,并计划逐步实现全自动化,这也必然使得全行业从原来的技术与品牌竞争到技术、品牌、制造工艺、服务等全方位的竞争。

2 入行即是红海,传统产业如何创新?

2 入行即是红海,传统产业如何创新?据不完全统计,目前国内制氢相关企业已经超过200家,其中电解槽企业已经超过150家,入行即是红海。目前市场电解槽企业可以归纳为六大类:

第一类企业是传统电解槽品牌企业,有技术源头,有工业品牌,这包括中船718所的派瑞氢能、考克利尔竞立、天津大陆、中电丰业、赛克赛斯、扬州中电(现中集集电)、瑞麟等,因为有历史业绩,订单具有一定的持续性。还有国外的NEL、康明斯、蒂森克虏伯、西门子等。

第二类是能源企业新业务拓展,是电解槽甲方单位自己的装备制造,如中石化、国电投、华电、华能等企业,他们需要通过氢能调整公司能源业务结构,电解槽业务部门更有条件拿到集团内部的氢能项目。

第三类是新能源企业,如隆基、阳光电源、三一重工、明阳智能等光伏、风电企业,本来光伏行业就需要用到氢气,从长远来看他们更加深知目前所从事的光伏、风电领域存在波动性和间歇性发展瓶颈,氢是使可再生能源续发展的最大支持。而且,这些企业都有很强的制造能力,特别是智能制造能力,是目前非常有竞争力的一个群体,隆基去年出货量第三,今年上半年订单在国内排第一。

第四类企业是从产业链出发,为客户提供制储运加解决方案,这包括中集氢能、国富氢能、奥扬科技、东方电气、上海电气、双良节能等。

第五类企业是看准氢能商机或投机性企业,一部分人进入这个领域是想拓展新业务或蹭热度融资,原以为氢能行业比较新,能够掌握电解槽技术便可以沾上“氢能”概念,但目前看起来并不那么容易。

第六类企业是从燃料电池和氯碱电解槽派生出来的电解槽企业,燃料电池派生的代表企业如康明斯、丰田、国电投、爱德曼、亿华通等,氯碱电解槽派生的有蒂森克虏伯、蓝星北化机、旭化成、宏泽科技等。

如果从资金来源和技术来源的角度,和燃料电池行业一样,外资企业也是一股非常强大的竞争力量,康明斯已经与中石化成立合资公司康明斯恩泽;NEL收购的普顿在中国市场有广泛的业绩基础;蒂森克虏伯是常压电解槽的龙头;西门子是世界一流工业品牌,在国内曾为冬奥会提供绿氢装备;挪威上市公司Hydrogen Pro在德国和美国设有生产基地,2021年与天津瀚氢源制氢设备有限公司建立合资企业,2022年成立汉卓浦(天津)氢能科技有限公司,目前团队已经220人。

康明斯原本收购水吉能的时候是以燃料电池为主,但公司很快将重点转向PEM电解槽;丰田在今年3月份的国际氢能展发布电解槽产品;国电投主打燃料电池和PEM电解槽两大产品;今年6月6日北京亿华通氢能科技公司正式成立,核心产品包括质子交换膜(PEM)电解水制氢系统和燃料电池热电联供系统,欧阳明高院士团队还成立了海德氢能,专注方形碱性电解槽;7月12日,爱德曼“超级碱性电解槽”在乌兰察布正式召开发布会,公司仅用一年的时间完成了全部的产品制造工艺和产线建设,并推出与电解槽逆反应的离子膜电解槽。

蓝星北化机是1975年成立的氯碱电解槽企业,1984年引进旭化成技术,从2018年-2019年也开始研究可再生能源制氢,现在已经做了100Nm3的中试-产业化产品;6月18日,宏泽科技和宏泽海槿氢能在江阴市临港开发区发布了100~2000标方/小时的Hz系列碱性水制氢电解槽,并同时下线了我国首台2000标方/小时常压碱性水制氢电解槽。

市场上很多人比较电解槽的时候都会拿出碱性、PEM、SOEC、AEM四条技术路线,但事实上,仅碱性电解槽就出现了四条技术路线,第一条是通用的加压圆柱型电解槽,代表企业是以718派瑞氢能、考克利尔竞立、天津大陆以及由此派生出来的大量的新进企业,NEL也是这条路线;第二条技术路线是蒂森克虏伯、旭化成、蓝星北化机等沿袭氯碱电解槽技术的常压方形电解槽;第三条是以瑞麟为代表的塑料极框电解槽,公司称其具有“PEM性能,碱性成本”;第四条技术路线就是现在爱德曼推出的“超级碱性电解槽”。

目前,常压氯碱电解槽、塑料极框电解槽及爱德曼“超级碱性电解槽”在传统碱性电解槽的3000-4000A/m²的3倍以上,达到10000 A/m²左右甚至更好;直流耗电也低于传统碱性电解槽到4.4kWh/Nm³,5%-110%宽功率范围。不过,为了提高技术指标,减少度电成本,传统电解槽也在催化剂中加入了贵金属。但有一点是肯定的,方形电解槽更易实现自动化生产线,维修服务也更便利。

其实电解槽行业依然面临一定的不确定性,目前市场的主流产品1000Nm³/h加压碱性电解槽2019年才开始投放市场,历史上更没有像现在大规模应用过,所以设备的可靠性、稳定性和寿命都有待考验。

因此,在大家都会做电解槽的形势下,未来的竞争不是将电解槽做出来,而是怎样做出电解槽,做怎样的电解槽。这势必导致进一步的两极分化,小企业连设备测试的费用都不够,所以,很快就有很多企业退出。目前比较确定的是隆基氢能、阳光氢能、718、赛克赛斯都计划上市(暂时没有三一氢能独立上市的信息),他们资金比较充裕,且研发投入比较多,被列在第一阵容。康明斯、国电投和提森克虏伯技术路线不同,具有品牌优势。

对传统品牌企业来说具有市场先机的优势,需要充分利用现阶段的融资窗口期,并且根据市场形势调整战略,充分利用基础业绩和品牌优势拓展海外市场,建立自动化生产线,加强研发投入,构建更加安全和高效的研发体系。

3 绿氢市场启动,中外机制有何不同?

3 绿氢市场启动,中外机制有何不同?过去几十年市场需求很小,行业创新不多,现在市场突然暴发,各种技术路线都开始进入。过去很多年,中国的电解槽都是中船718、苏州竞立和天津大陆三足鼎立,随着隆基、三一、阳光、中集、双良、东方电气、上海电气等大企业大举进入,电解槽行业资金和人才流向都出现了巨大的变化,相比传统电解槽企业,新进入的制造企业通过技术升级和工艺流程的改变正在颠覆原来的竞争格局,传统企业必须通过资金投入和流程再造来保持相对优势。

4 以少对多,核心零部件率先获得规模经济效应

4 以少对多,核心零部件率先获得规模经济效应

保时来可以溯源到1964年成立的统明机械,是全亚洲首批开展表面增材业务(热喷涂等)的厂家,2001年率先开展碱性电解水电解槽电极网喷涂业务,是国内碱性电极的龙头企业,近期完成A轮融资。

国外主要电极企业有De Nora(迪诺拉)、Giner(PLug收购)、Nouryon(诺力昂)等,国内主要有保时来、扬州昱峰、盈锐、青骐骥、铄石、力炻、莒纳等。迪诺拉是一家意大利百年企业,目前是蒂森克虏伯的独家供应商,也是蒂森克虏伯新纪元的股东。

碱性电解槽的隔膜也是一个非常重要的配套材料,海外企业主要是比利时Agfa公司和日本东丽,国内PPS隔膜供应商除了东丽只有天津工大实验工厂,复合隔膜则有北京碳能、中科氢易、元泰、刻沃刻等企业。天津工大的单明景已经从学校辞去专职教师的职务,并成立了技术服务公司。

湖北英特力董事长贺明智曾经就职于北京京仪椿树整流器有限责任公司。椿树整流器成立于1960年,是我国最早生产电力电子半导体器件和电力电子变流装置的企业,是中国变流行业的骨干企业之一。2017年贺明智教授创办英特利,并专注氢能领域,目前在国内电解槽整流器业务市场份额超过60%,并出口到包括美国、加拿大、德国、韩国、英国、俄罗斯、哈萨克斯坦、智利、印度等 53个国家。

贺明智说:“电解槽产品单价高,适合大企业做,我们肯定不做电解槽,但一定为电解槽企业做好配套服务。”基于20多年的行业经验和对可再生能源与氢耦合的理解,目前英特利是国内乃至全球对电解槽与绿氢耦合系统理解最深的企业之一。近期,英特利已经完成首轮融资。

7月10日中集氢能中标了内蒙古华电包头市达茂旗制氢项目储氢设施的EPC项目。这个项目是内蒙古首个采用中压球罐储氢技术的项目,也是今年以来内蒙古首个进行氢气球罐招标的绿氢项目。不过这对行业来说并不意外,中集是全球气体储运装备的龙头企业,在绿氢项目中球储氢罐能与中集竞争的企业的确不多。

氢能产业的行情一波接着一波,一开始是燃料电池,燃料电池的核心零部件,质子交换膜、碳纸、催化剂、双极板、膜电极、空压机、氢循环泵等备受关注,开始仿佛只要会做就值钱,但经过几年的配套竞争,因为下游空间没有打开,燃料电池竞争依然激烈,尽管竞争不是完全市场化,燃料电池企业努力通过维系与地方政府的关系来度过示范过渡期,但每家公司依然还是如履薄冰,核心零部件则在配套过程中显然分出了伯仲。比如鸿基创能、唐锋能源、武理工的膜电极,东岳未来的质子交换膜,上海嘉质的碳纸,济平的催化剂,势加透博、金士顿的空压机,东德实业、瑞驱科技的氢循环泵。其中双极板企业治臻股份和质子交换膜企业东岳未来都已经在做上市准备。

第二波氢能行情是加氢站,中石化、地方能源企业(如浙能、佛然)投资加氢站,总包企业如氢枫能源、舜华、厚普、国富、中集等竞争加氢站业务,也是核心配套企业如中鼎恒盛(隔膜压缩机)、青岛康普瑞斯(液驱压缩机)、海德利森(液驱压缩机代理)、瀚氢(阀门)等企业更受关注,中鼎恒盛更是已经发布招股说明书。

氢能的第三波热钱进入电解槽,系统企业迅速上升到150多家,供应商比较成熟,而且市场地位相对明确,头部企业更容易获得资本市场的青睐。

不过PEM电解槽与燃料电池的技术亲近度达到90%以上,其中催化剂、质子交换膜、扩散层、双极板及膜电极都有很强的重合度。贵金属催化剂依然是PEM电解槽的核心,不过对PEM电解槽来说好消息是碱槽为了提升性能增加贵金属,而PEM为降低成本则在保障性能的基础上减少贵金属用量,此前我了解一个科研团队已经降低了50%的铱载量,而近期普顿公司称他们很快就会推出只有传统铱载量19%的催化剂方案。

绿氢行业刚刚启动,发展过程中可能还会遭遇技术和商业模式上的一些挫折,但趋势已经明朗,这是一个巨大的新增能源市场,下一步是要拓展绿氢产业的应用空间。因为有传统成熟技术作为基础,所以竞争会非常激烈,先行企业需要建立持续创新的体系,而新进入的企业则需权衡自身的资源与能力。