关于我们

【华税】中国第一家专业化税法律师事务所,5A级税务师事务所集团,成立于2006年,总部位于北京购买免税农产品增值税,专注于税务争议解决、税务稽查应对、税务规划、税务风险管理等领域的专业服务。

【网址】

◎华税律师事务所 税务争议部

编者按:我国是农业大国,“三农问题”向来被党和国家领导人所重视。为了促进农业发展,盘活农村经济,国家在税收上给与农业的优惠力度是其他各行各业无可比拟的。农业生产者销售自产农产品实行免税政策。那么,购进的免税农产品能否抵扣增值税进项税额成为了很多购货商挥之不去的疑团。针对这个问题,华税律师从国家的税收法律法规入手,与你一道分析免税农产品进项税抵扣中应当注意的事项。

一、关于销售农产品免税的规定

按照《中华人民共和国增值税暂行条例》及其实施细则的规定,从事农业生产的单位和个人自产自销的初级农业产品免征增值税。

“农业生产者销售的自产农业产品”是指直接从事植物的种植、收割和动物的饲料、捕捞的单位和个人销售的注释所列的自产农业产品;对上述单位和个人销售的外购的农业产品,以及单位和个人外购农业产品生产、加工后销售的仍然属于税法注释所列的农业产品,不属于免税的范围,应当按照规定税率征收增值税。对农民专业合作社向本社成员批发和零售的种子、种苗、化肥、农药、农机免征增值税。

二、购进免税农产品能否抵扣进项税

《增值税暂行条例》第四条,除本条例第十一条规定外,纳税人销售货物或者提供应税劳务(以下简称销售货物或者应税劳务),应纳税额为当期销项税额抵扣当期进项税额后的余额。

应纳税额计算公式:应纳税额=当期销项税额-当期进项税额

第十五条,农业生产者销售的自产农产品免征增值税。

根据以上二个条款可以看出购买免税农产品增值税,一般产品按照销项减进项的模式计算应纳税额,但是由于自产农产品免征增值税,那么购货方在采购自产农产品的过程中就丧失了正常的增值税抵扣链条。为了扶持农业产业的发展,税法对免税农产品抵扣环节作出了特殊的规定。

根据《营业税改征增值税试点实施办法》财税〔2016〕36号文第二十五条的规定,下列进项税额准予从销项税额中抵扣:

……

(三)购进农产品,除取得增值税专用发票或者海关进口增值税专用缴款书外,按照农产品收购发票或者销售发票上注明的农产品买价和13%的扣除率计算的进项税额。计算公式为:进项税额=买价×扣除率

上文所称 “农业产品”主要是指,直接从事植物的种植、收割和动物的饲养、捕捞的单位和个人销售的自产而且免征增值税的农业产品,农业产品所包括的具体品目按照1995年6月财政部、国家税务总局印发的《农业产品征税范围注释》执行。

因此,单位和个人销售的自产而且免征增值税的农业产品可以按照农产品收购发票或者销售发票上注明的农产品买价和13%的扣除率计算的进项税额。

国家出于减轻农民负担,促进农业生产考虑,农产品生产者销售自产农产品予以免税。然后,考虑到市场流通环节的规律,如果农产品也像其他产品一样进项不允许抵扣,就会影响收购方向农业生产者进行收购的积极性,不利于调动农业生产者的劳动积极性。所以,一方面为了促进农产品的流通,促进农业发展,为农民增加收入,另一方面为了减轻农产品收购企业的税负,针对农业产品才有了此种特殊规定,允许按照买价的13%扣除率进行抵扣,其中也包括自产免税的农产品。

三、无专用发票,购进免税农产品如何抵扣进项税

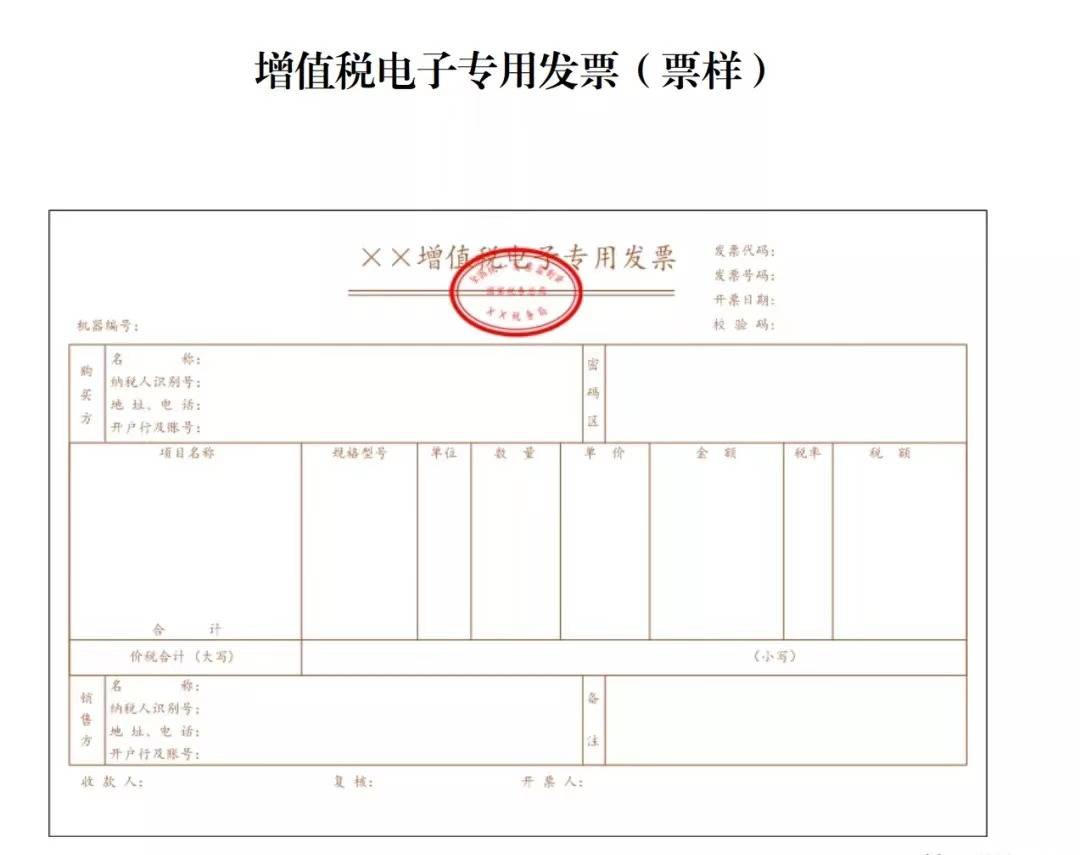

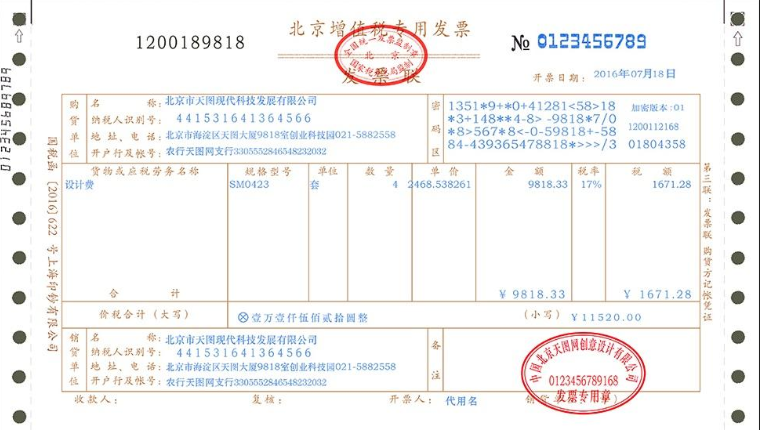

《增值税专用发票使用规定》第十条规定,一般纳税人销售货物或者提供应税劳务,应向购买方开具专用发票,……销售免税货物不得开具专用发票,法律、法规及国家税务总局另有规定的除外。自产农产品属于免税货物,自当不得开具专用发票。既然无专用发票,那么购进免税农产品如何抵扣进项税呢?

《增值税暂行条例》第八条第三款规定,购进农产品,除取得增值税专用发票或者海关进口增值税专用缴款书外,按照农产品收购发票或者销售发票上注明的农产品买价和13%的扣除率计算的进项税额。进项税额计算公式:进项税额=买价×扣除率。

从以上内容可以看出,一般纳税人购进农产品抵扣进项税额存在如下5 种情况:

(1)从一般纳税人购进农产品,按照取得的增值税专用发票上注明的增值税额,从销项税额中抵扣。

(2)进口农产品,按照取得的海关进口增值税专用缴款书上注明的增值税额,从销项税额中抵扣。

(3)购进农产品,按照取得的农产品收购发票或者销售发票上注明的农产品买价和13%的扣除率计算的进项税额,从销项税额中抵扣。

(4)从农业生产者手中收购的自产农产品,按照收购单位自行开具农产品收购发票上注明的农产品买价和13%的扣除率计算的进项税额,从销项税额中抵扣。

(5)按照《财政部国家税务总局关于在部分行业试行农产品增值税进项税额核定扣除办法的通知》(财税〔2012〕38 号)规定,生产销售液体乳及乳制品、酒及酒精、植物油实行核定扣除。《国家税务总局关于在部分行业试行农产品增值税进项税额核定扣除办法有关问题的公告》(国家税务总局公告2012 年第35 号)明确了具体核定方法。

《增值税暂行条例》实施细则第十九条规定,《增值税暂行条例》第九条所称增值税扣税凭证,是指增值税专用发票、海关进口增值税专用缴款书、农产品收购发票和农产品销售发票以及运输费用结算单据。

《财政部、国家税务总局关于免征部分鲜活肉蛋产品流通环节增值税政策的通知》(财税〔2012〕75号)第三条对增值税暂行条例第八条所列准予从销项税额中扣除的进项税额的第(三)项所称的“销售发票”进行了明确,仅指小规模纳税人销售农产品,依照3%征收率按简易办法计算缴纳增值税而自行开具或委托税务机关代开的普通发票。批发、零售纳税人享受免税政策后开具的普通发票,不得作为计算抵扣进项税额的凭证。值得注意的是,这里所说的普通发票,并不包括增值税普通发票,增值税普通发票是一般纳税人在向非增值税一般纳税人销售产(商)品时使用的,小规模纳税人不得使用。

从以上内容可以看出,购进农产品,除取得增值税专用发票或者海关进口增值税专用缴款书外,还可以凭收购发票或者农产品销售发票以及运输费用结算单据作为进项抵扣凭证。

小结:

国务院总理李克强4月19日主持召开国务院常务会议指出,从今年7月1日起,将增值税税率由四档减至17%、11%和6%三档,取消13%这一档税率;将农产品、天然气等增值税税率从13%降至11%。同时,对农产品深加工企业购入农产品维持原扣除力度不变,避免因进项抵扣减少而增加税负。未来,农产品深加工企业购入免税农产品仍可按照13%的扣除率抵扣增值税进项税额。实践中,很多购货方不注意取得的增值税扣税凭证是否合法,随意计算抵扣农产品进项税额,埋下重大税法隐患。因此,购货方在购入货物时不仅应分清购进的货物是否属于免税农产品,而且还应当同时取得合法有效的扣除凭证。

华税微信已经开始接受投稿希望各位踊跃参加,您可以通过回复关键字“3”了解投稿须知