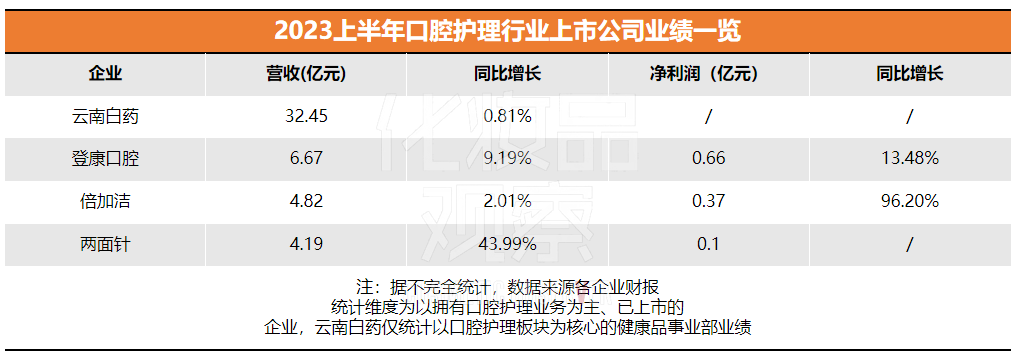

随着云南白药集团2023上半年财报的发布,口腔护理行业上市企业的2023上半年成绩单皆已出炉。云南白药龙头地位依旧稳固,两面针净利润扭亏为盈,四大上市公司均实现业绩增长。

从财报数据来看,今年1-6月,这四大口腔护理企业总销售额达到48.13亿元,即将突破50亿元大关。其中,云南白药以32.45亿元的营收,贡献了67%的占比。

云南白药连续三年第一

口腔护理行业整体缓慢恢复

今年上半年,口腔护理行业头部企业呈整体上扬态势。

其中,云南白药健康品事业部营收 32.45 亿元,位列四大企业之首。并且,根据尼尔森零售研究数据,在口腔护理板块,云南白药牙膏依旧保持行业市场份额第一,占据了四分之一的市场份额 。

登康口腔、倍加洁实现业绩、净利双增长。上半年,登康口腔营业收入为6.67亿元,同比增长9.19%,净利润则增长13.48%至6597万元。倍加洁则为净利润涨幅最高企业,上半年净利润大涨96.2%。

老牌日化企业两面针触底反弹,上半年实现营业收入4.19亿元,同比增长43.99%。净利润为100万元,对比2022年的亏损2947.54万元,实现了扭亏为盈。

从几家企业披露的数据来看,当前口腔护理行业呈现出两大特征:

其一,对比化妆品行业,口腔护理行业增长恢复更为缓慢。如云南白药上半年业绩对比同期仅增长0.81%,倍加洁仅增长2.01%。

尼尔森零售研究数据也显示,2023年上半年,国内线下牙膏市场整体销售规模对比去年同期下滑了6.5%;牙刷市场销售规模同比增长1.1%,较上年同期止跌回升。而在线上市场,口腔护理行业零售额则小幅增长了4.6%。由此来看,口腔护理行业仍处于缓慢恢复期。

其二,云南白药占据绝对性领先优势,行业内强者愈强,“寡头效应”进一步凸显。

从云南白药历年的财报数据来看,其龙头地位稳固不倒,且市场份额逐年上升。2020-2022年,云南白药牙膏市场份额依次为22.2%、23%、24.4%,今年上半年则为提升至25%,持续稳居全国第一。

并且,头部企业集中度逐渐增强。根据尼尔森零售研究数据,2023 年上半年,牙膏前十厂商线下零售市场份额合计达 81.0%,包括云南白药、登康口腔(冷酸灵母公司)在内的行业前四厂商市场份额合计达 60.6%,且较上年同期的 59.9%进一步提升。

线下依旧为口腔护理品牌主阵地

即时零售成布局重点

与大部分头部美妆企业的渠道重心转移至线上不同,口腔护理企业的主力渠道依旧在线下。

云南白药在财报中提到,今年上半年,云南白药健康产品(口腔护理板块+防脱洗护板块)线上渠道收入占比进一步提升至 16%。由此来看,其线下渠道占比则超过80%。

并且,财报显示,截止2022 年度,云南白药牙膏保持在大卖场、大超市、小超市、便利店以及食杂店全渠道销售份额第一,在口腔品类拥有较高品牌渗透力。

登康口腔也提及,电商及其他新零售渠道上半年营收为1.54亿元,占公司总营收的23%。根据尼尔森零售研究数据显示,冷酸灵牙膏线下零售额市场份额已经提升至 7.83%,稳居行业第四。

在此基础上,布局“线上+线下+新兴渠道”的全链路渠道仍然是这几大企业的重要战略。两面针表示,公司正在积极顺应新的渠道变革,在巩固原有的经销商和直供渠道的基础上,大力开拓新兴渠道。

在不断发展的新兴渠道中,即时零售、社区团购成为口腔品牌们的布局重点。

云南白药表示,将在巩固传统线下渠道优势的同时,对即时零售、社区团购、兴趣电商等新兴业态,保持高度开发。

登康口腔也提出,公司正在积极探索,抢抓新增量、搭建新生态,在 O2O、社区团购、团购等渠道形成了公司新的增长曲线。“通过购物者洞察和数字化管理工具,积极打造全渠道高效协同的运作模式,形成线上线下多渠道协同发展的良好态势,更好地满足消费者从‘到店’转向‘到店+到家’的购物习惯变化。”

TOP5所占市场份额中

本土公司占比超60%

近几年,随着“国货国潮”之风的盛行,国产品牌逐渐获得本消费者更多关注。在化妆品行业,由于国产品牌贴近国内客户消费需求,产品功效多样化进一步抢占本土消费者心智,产品受认可度也不断走高。

口腔护理市场亦是如此。在新的市场机遇下,本土企业逐渐发力,积极把握机会抢占国内市场。其中,主打“止血”功效的云南白药、“抗敏感”功效的登康口腔以及

“酵素美白”功效的薇美姿等,凭借产品功效精准捕捉和满足本土客户口腔消费需求,其国内市场份额近年来得以持续提升。

不仅如此,华西证券数据显示,2019-2021年,中国口腔护理市场业务规模前五名的公司所占的市场份额中,本土公司比例从59.2%提升至60.8%,市场表现较好,随着未来行业竞争的进一步加剧,具有本土优势的国内企业有望进一步提高国内市场渗透率,逐渐占据行业主导地位。

不过,新契机到来的同时,也对巨头们带来了新的挑战。

随着消费需求的多元化和个性化发展,消费趋势呈现出产品功效需求多元化、品类需求多样化、口味需差异化等趋势。面对新消费人群和新消费趋势,传统的牙膏和牙刷品类略显后劲不足。

与此同时,电动牙刷、漱口水和冲牙器等细分品类崛起,资本纷纷押注口腔赛道的“搅局者”。2020年至今,口腔护理赛道已发生数十起融资事件,如参半、贝医生、BOP、呼噶、moqi、茶佳、usmile等。

面对激烈的市场竞争,巨头们需要在品牌建设、核心技术突破、产品力提升、营销模式创新以及客户高水平服务等方面不断提升竞争力,“做好产品,讲新故事” 。

相关阅读

1 | |

2 | |

3 |

更多精彩内容

☞品牌创新:欧莱雅 | 雅诗兰黛 | 宝洁 | 资生堂 | 强生 | 珀莱雅 | 华熙生物 | 薇诺娜 | 福瑞达 | 上海家化 | 上美 | 丸美 | 巨子生物 | 水羊股份 | 伽蓝 | 百雀羚 | 欧诗漫 | 卡姿兰 | 环亚 | 养生堂 | 花西子 | 完美日记 | 橘朵 | HBN | 谷雨 | 独特艾琳 | 优时颜 | Mistine | 绽媄娅

☞电商大潮:天猫 | 淘系 | 抖音 | 快手 | 小红书 | 京东 | 美团 | 直播电商 | 丽人丽妆 | 壹网壹创 | 悠可 | 若羽臣

☞红人时代:美腕 | 谦寻 | 天下秀 | 无忧传媒 | 如涵文化 | 遥望科技 | 缇苏文化 | 宸帆 | 大禹网络 | 仙梓文化 | 二咖传媒 | 华星酷娱 | 五月美妆 |李佳琦 | 薇娅 | 张沫凡 | 张大奕

☞零售进化:丝芙兰 | 屈臣氏 | 调色师 | 妍丽 | 话梅 | 喜燃 | 东点西点 | 苏宁极物 | 玛莉娜 | 三福 | 娇兰佳人 | 唐三彩 | 金甲虫 | 美林美妆 | 洛阳色彩 | 泊伊美汇 | 惠之琳 | 恒美 | WOW COLOUR

☞原料创新:巴斯夫 | 帝斯曼 | 德之馨 | 奇华顿 | 法国纳图 | 天赐材料 | 芬美意 | IFF | 铭康 | 科思股份 | 丽臣实业 | 赞宇科技 | 亚香股份 | 华业香料 | 新瀚新材 | 金三江 | 中科欣扬 | 爱美客 | 胶原蛋白 | 玻尿酸 | 烟酰胺 | 水杨酸 | A醇 | NMN | 积雪草 | 光果甘草 | 熊果苷 | 茶叶提取 | 阿魏酸 | 蓝铜肽

☞研发生产:科丝美诗 | 诺斯贝尔 | 莹特丽 | 贝豪 | 上海臻臣 | 伟博海泰 | 太和生技 | 莱博科技 | 美中生物 | 中通生化 | 乐美达生物 | 雅妍 | 芭薇 | 利妍 | 彭氏 | 可尚生物 | 伊斯佳 | 通产丽星 | 英硕集团 | 柏星龙 | 锦盛新材 | 中荣印刷 | 嘉亨家化

☞趋势洞察:投融资 | IPO | 监管 | 营销 | 护肤 | 彩妆 | 洗护 | 香氛 | CiE美妆创新展 | 中国化妆品大会 | 中国化妆品年会 | 走出少年 | 进口品

☞产业人物:钟睒睒 | 崔京 | 赵燕 | 郭振宇 | 方玉友 | 陈冰 | 孙怀庆 | 吕义雄 | 潘秋生 | 郑春颖 | 唐锡隆 | 毛戈平 | 解勇 | 范展华 | 沈伟良

☟点这里,上品观APP了解更多资讯