【报告导读】

一、日本经验:无糖茶穿越40年周期,消费分级时代最具弹性

二、国内映射:消费分级时代,无糖茶步入繁荣期

三、投资建议:品类渗透率提升背景下关注不同价格带的扩张

核心观点

品类属性:1)常青品种:茶叶含有茶多酚与咖啡因等物质,因此无糖茶口味粘性较强、产品复购率较高,是饮料内能够穿越长周期的优秀品种;2)消费场景广阔:无糖茶不仅具备饮料的基本属性(解渴与口味),还具备保健与减脂等功能性,因此可通过场景扩容、功能细分与价格带延展实现品类持续扩张;3)竞争激烈度较低:无糖茶的口味粘性较强以及品牌文化存在一定区隔,因此产品易形成差异化竞争,且价格带更加广阔,竞争激烈度或低于其他饮品。

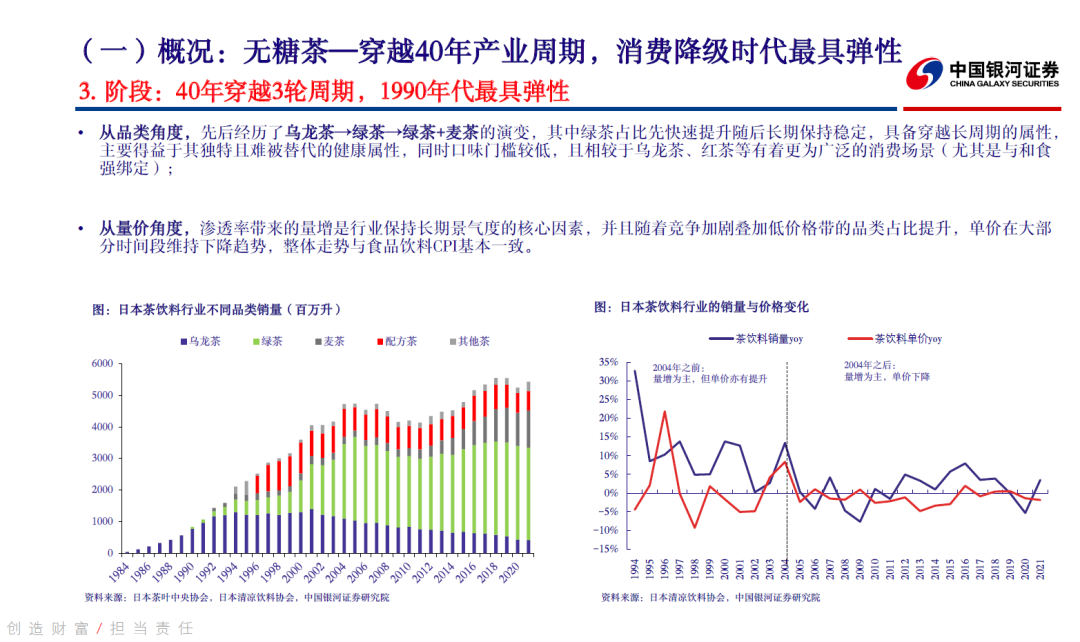

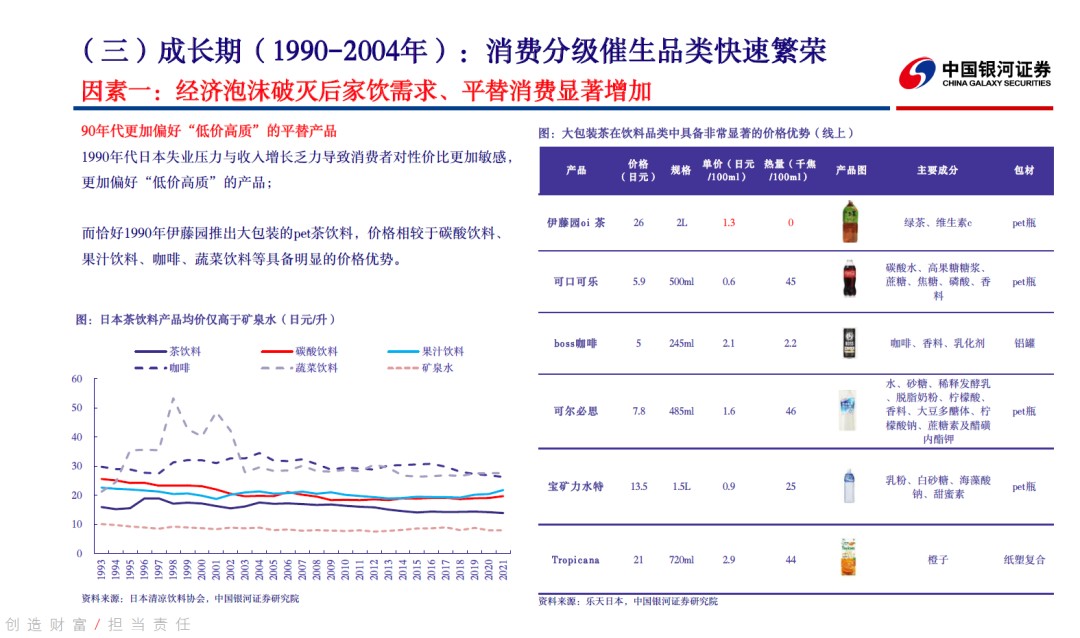

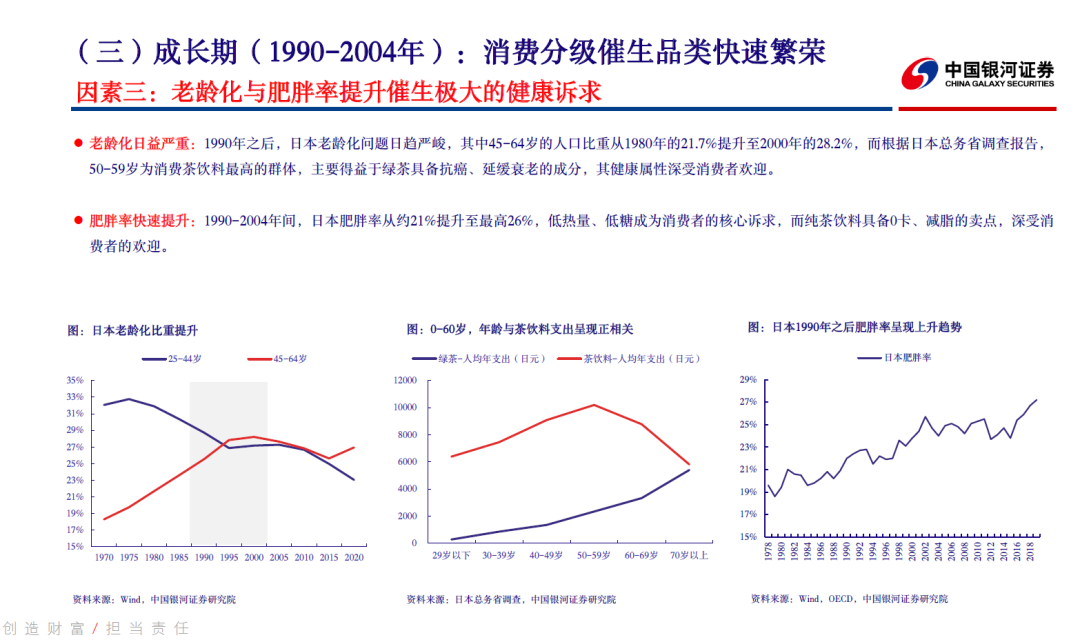

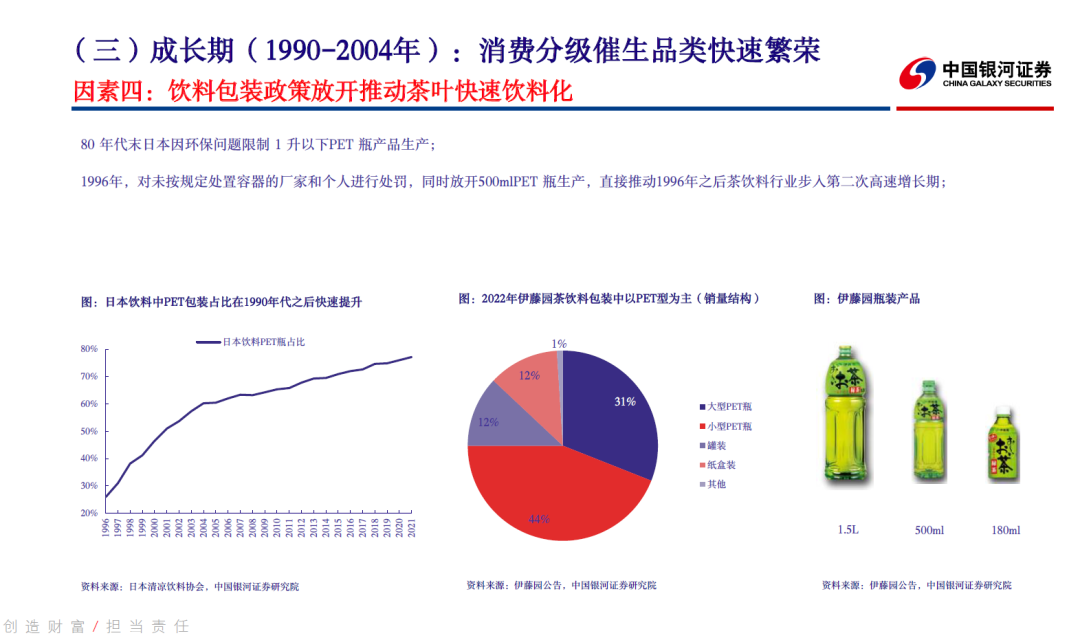

日本经验:无糖茶穿越40年周期,消费分级时代最具弹性。日本茶饮料(无糖茶为主)是最大的饮料品类,并且穿越40年产业周期,期间销量实现185倍增长,竞争格局呈现“一超四强”的稳态竞争特征,诞生了长期领跑行业的头部企业伊藤园,戴维斯双击推动公司股价最高涨幅约2900%。从行业周期来看,日本无糖茶诞生于1980年代的泡沫经济,但最终在1990年代消费分级背景下进入长达10年的景气周期,主要得益于:1)经济泡沫破灭后家饮需求、平替消费显著增加;2)家庭小型化、户外消费催生便捷的包装化饮料需求;3)老龄化与肥胖率提升催生极大的健康诉求;4)饮料包材政策放开推动茶叶快速饮料化。

国内映射:消费分级大时代,无糖茶逐渐步入繁荣期。国内无糖茶在2010年前后问市,2017年后在消费升级背景下逐渐起势,但2020-2022年增速被疫情因素所压制,2023年品类终迎来高速增长,底层驱动力是中国丰富的茶文化底蕴,以及消费分级时代无糖茶具备高性价比(口味好于包装水+价格低于现制饮品),而无糖化、零添加以及户外场景修复则起到催化作用。从空间来看,无糖茶零售口径规模约220亿元以上,谨慎/乐观假设下远期空间约545/1885亿元;从格局来看,目前特征为“双寡头竞争+南北区域竞争”(东方树叶+三得利),5元仍为主流价格带,我们预计未来随着消费场景扩容与市场下沉,将在不同价格带诞生多个大单品,或逐渐演变为“一超多强”的格局。

投资建议

品类渗透率提升背景下关注不同价格带的扩张。农夫山泉(未覆盖),卡位5元主流价格带,先发优势明显,渠道密度与品牌价值形成竞争壁垒,未来有望充分受益于品类红利;东鹏饮料,布局4元价格带,产品主打性价比,渠道复用能力较强,目前正处于新品导入期,建议关注2024年旺季单店动销与铺货速度,预计2023~2025 年归母净利润分别为20.3/26.3/33.1亿元,同比+40.7%/29.6%/26.1%,根据最新收盘价计算,PE分别为35/27/21X,维持“推荐”评级。

风险提示

品类在下沉市场动销不及预期的风险;现制饮品加大促销力度后分散终端需求的风险;行业竞争加剧的风险。

正文

如需获取报告全文,请联系您的客户经理,谢谢!

本文摘自:中国银河证券2023年12月27日发布的研究报告《无糖茶:消费分级与品类繁荣——软饮料行业深度报告(系列一)》

分析师:刘光意