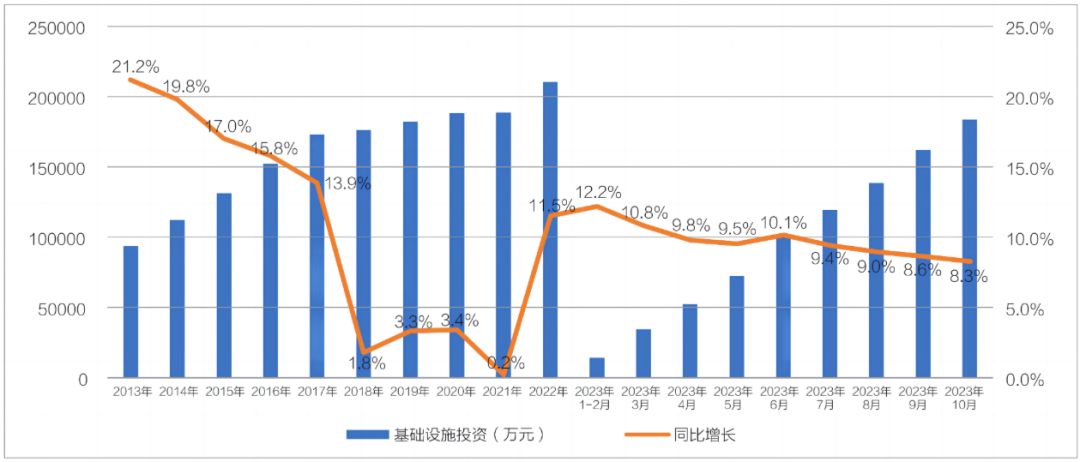

2023年基础设施投资保持较高增速

2023年以来,基础设施投资在高水平下增速有所回落。增速的回落和地方财政有一定关联。2023年,土地市场成交低迷,土地出让金收入持续下行,拖累政府性基金收入。2023年1–10月,地方政府性基金收入同比下降16.8%,国有土地使用权出让收入同比下降20.5%。总体来看,2023年基础设施投资仍将保持较高增速,预计全年同比增长8%左右。

基础设施投资领域有所分化

基础设施投资三大分项方面,2023年1–10月,电力、热力、燃气及水的生产和供应业投资同比增长25.0%,增速与1–9月持平。交通运输、仓储和邮政业投资同比增长11.1%,增速下调0.5个百分点,其中,铁路运输业投资同比增长24.8%,道路运输业投资同比持平。水利、环境和公共设施管理业投资同比下降0.8%,增速比1–9月的–0.1%进一步下滑;其中,水利管理业投资增长5.7%,公共设施管理业投资同比下降2.2%。

具体投资领域方面,根据国家能源局数据,2023年1–10月,全国主要发电企业电源工程完成投资6621亿元,同比增长43.7%,其中,太阳能发电2694亿元,同比增长71.2%;风电1717亿元,同比增长42.5%;核电670亿元,同比增长41.5%。电网工程完成投资3731亿元,同比增长6.3%。

根据交通运输部数据,2023年1–9月,公路水路交通固定资产投资完成22888亿元,同比增长5.5%,其中,公路建设投资21447亿元,同比增长4.3%;水运建设投资1441亿元,同比增长28.2%。铁路固定资产投资完成5089亿元,同比增长7.1%。

根据水利部数据,2023年1–10月,水利建设投资完成9748亿元,同比增长5.8%。

从稳经济角度出发,2024年基础设施投资将保持高位增长

2024年基础设施投资能否持续增长,一方面在于稳经济的需求强度,另一方面在于配套资金的到位情况。

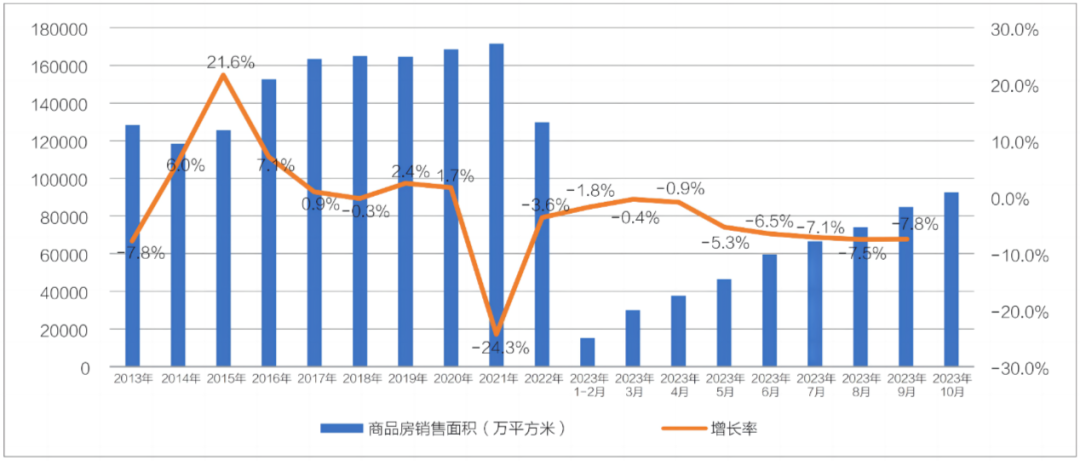

经济增长的三驾马车为投资、消费和净出口。投资方面,2023年1–10月,房地产投资同比下降9.3%,预计2024年房地产投资延续负增长。消费方面,2023年1–10月,社会消费品零售总额同比增长6.9%,居民消费支出逐步回升,但由于居民收入恢复偏慢,消费增长持续性仍显不足。净出口方面,总体来看,我国全球出口份额保持韧性,但2023年1–10月贸易顺差同比下降0.4%。从稳经济角度出发,2024年仍旧需要基础设施投资托底。

在当前经济增长基础仍未稳固的背景下,需要通过稳投资促进稳经济。2023年10月,第十四届全国人民代表大会常务委员会第六次会议决定,授权国务院到2027年底前在当年新增地方政府债务限额的60%以内,提前下达下一年度新增地方政府债务限额。2023年11月,国家发改委要求各地抓紧梳理一批符合条件的项目,以推动增发的1万亿元国债资金尽快落实到符合条件的项目上。这些政策均表明,2024年我国仍将延续发力基础设施投资。

从资金端来看,2023年10月,全国人大常委会批准增发1万亿元国债,赤字率预计由3%上调至3.8%左右,表明短期内中央财政支出力度明显增强,2024年赤字率预计仍将保持在3%以上。同月召开的中央金融工作会议提出“建立防范化解地方债务风险长效机制,建立同高质量发展相适应的政府债务管理机制,优化中央和地方政府债务结构。”预计2024年中央和地方的债务结构会进一步优化,中央以财政扩张为主,而地方以防范风险为主。中央财政将成为2024年拉动基础设施投资的重要动力。专项债方面,预计2024年新增专项债限额有望达到4万亿元,成为基础设施投资的重要支撑。综合预计,2024年基础设施投资增速或将保持在5%以上。

交通、水利、能源、市政是发力领域,区域差异日益显著

从基础设施投资方向来看,交通、水利、能源、市政是主要发力领域。从2023年前三季度专项债投向领域来看,产业园区占比25.0%,市政基础设施占比18.6%,交通运输占比14.0%,是占比最大的三个领域。与2022年专项债投向同期对比,2023年专项债投向比例有所增加的有产业园区(0.1%)、市政基础设施(2.5%)、交通运输(1.5%)。

从各主管部门表态来看,2023年10月水利部表示,将全力抓好第四季度水利基础设施建设,力争再开工一批重大水利工程。增发的1万亿元国债中水利相关项目的额度超过一半,有望在2024年形成实际完成投资额。2023年11月,交通运输部、财政部在广州联合组织召开座谈会,推动国家综合交通枢纽城市完善功能布局,推进综合客运枢纽规划建设,有序推进国家综合货运枢纽补链强链。同月,国家发展改革委、财政部发布《关于规范实施政府和社会资本合作新机制的指导意见》,提出“政府和社会资本合作应限定于有经营性收益的项目,主要包括公路、铁路、民航基础设施和交通枢纽等交通项目,物流枢纽、物流园区项目,城镇供水、供气、供热、停车场等市政项目,城镇污水垃圾收集处理及资源化利用等生态保护和环境治理项目,具有发电功能的水利项目,体育、旅游公共服务等社会项目,智慧城市、智慧交通、智慧农业等新型基础设施项目,城市更新、综合交通枢纽改造等盘活存量和改扩建有机结合的项目。”

就区域而言,地方政府债务成为未来地方基础设施投资的主要障碍。根据企业预警通数据,2022年全国31个省市平均宽口径债务率为318.7%。2023年7月中央政治局会议提出“要有效防范化解地方债务风险,制定实施一揽子化债方案”。从特殊再融资一般债及专项债发行情况来看,西南、华北、东北地区分别发行特殊再融资一般债及专项债合计3710亿元、2348亿元、2201亿元,是特别再融资债券发行的主要地区。其中,西南的云南、贵州,华北的内蒙古、天津,东北三省等地区特殊再融资债券发行总量已超过结余限额,这些地区后续缺乏新增发债空间,这也意味着当地政府未来难以大规模开展新增基础设施投资。展望2024年,基础设施投资地区差异日益显著,财政相对健康的华东、华南等地区的部分省份将是基础设施投资发力的主要地区。

2023年是相对艰难的一年,勘察设计各细分行业或多或少都面临着需求下降、项目减少、回款缓慢等问题。不过,我国城镇化进程仍在继续,勘察设计企业一方面需要坚定信心,看清前景,未来仍有中长期建设需求;另一方面需要主动应对,积极求变,寻求破局的机会。

一是加强战略引领。在市场环境日新月异的当下,勘察设计企业需要摆脱路径依赖,通过创新思考、对标交流等方法积极探索可持续发展路径。勘察设计企业需要提升市场敏感度,提高迭代频率,细化行动措施颗粒度,提高战略实施的精准度和灵活性。勘察设计企业需要建立终局思维,站在未来布局今天的行动。对于当前投资还处于高位的交通、水利行业的设计企业,需要认识到投资顶峰很快就会到来,应该加快转型步伐,及早谋划“第二曲线”。

二是调整经营思维。勘察设计企业需要从只会做增量市场转向挖掘存量市场。绿色低碳、数字中国、城乡协同、产业升级等四大国家战略为勘察设计行业提供了大量存量市场的新机遇,需要积极探索新业务和新模式。勘察设计企业需要树立长期主义,从经营项目转向经营市场和经营客户,选择好目标市场,开展市场深耕和客户关系管理,提高经营效率。勘察设计企业需要从技术思维为主转向“技术+营销”,加强市场研究和产品研究,创造更多价值。

三是提升创新能力。当行业逐渐步入存量时代,规模增长不再是主要目标,勘察设计企业高质量发展应注重提升效率和引领产业。提升效率要求勘察设计企业升级业务能力、升级业务模式、提高组织效率、提高人员效率;引领产业要求勘察设计企业提升策划咨询能力、科技创新能力、全过程服务能力、资源整合能力。勘察设计企业需要回归知识密集型行业的本质,大力开展技术创新和管理创新,通过创新,为企业高质量发展提供源源不断的新动力。

排版|崔蕴菲 校审|颜晗

静待山花烂漫时——2024年勘察设计行业发展展望

展望2024:建筑市场将会出现小阳春

2024年基础设施投资展望

2024年房地产行业展望