вҖңВ

и®°еҫ—第дёҖж¬Ўе…Ҙ科еӯҰд»ӘеҷЁиЎҢдёҡж—¶пјҢжҲ‘жҳҜеҫҲиҝ·иҢ«зҡ„гҖӮеӨ§еӯҰеӯҰзҡ„жі•еҫӢе’Ңз»ҸжөҺеӯҰдёҺ科еӯҰд»ӘеҷЁе…«жқҶеӯҗжү“дёҚзқҖгҖӮиҰҒдёҚжҳҜиў«жҜ”жҲ‘иҝҳиғҪвҖңеҝҪжӮ вҖқзҡ„й’ҹж–ҮжҳҺе…Ҳз”ҹз»ҷеёҰиҝӣдәҶд»ӘеҷЁиЎҢдёҡзҡ„еӨ©еқ‘пјҢжғіжқҘжҲ‘д№ҹе·Із»ҸеңЁеӣҪдә§жүӢжңәиЎҢдёҡж··еҫ—дёҖдәӣеҗҚеЈ°гҖӮиҮіе°‘дёҚдјҡжІҰиҗҪиҮідёүеҚҒеҘҪеҮ зҡ„дәәдәҶпјҢеӨ©еӨ©иҝҳзӣҜзқҖе…¬дј—еҸ·еҗҺеҸ°дёәжҜҸеӨ©еўһеҠ еҮ дёӘзІүдёқиҖҢж®ҡзІҫз«ӯиҷ‘гҖӮ

з»ҸиҝҮиҝ‘еҚҒе№ҙзҡ„зЈЁз әпјҢжҲ‘и·ҹй’ҹжҖ»дёҖиө·жӢңи®ҝдәҶж•°зҷҫ家д»ӘеҷЁе…¬еҸёпјҢжҠ•иө„иҝҮгҖҒ并иҙӯиҝҮпјҢд№ҹж·ұеәҰеҸӮдёҺз»ҸиҗҘиҝҮгҖӮиҝҷд»ҪзӢ¬зү№зҡ„з»ҸеҺҶи®©жҲ‘们жңүжңәдјҡи§ҒиҜҒдәҶдёӯеӣҪ科еӯҰд»ӘеҷЁдә§дёҡзҡ„еҸ‘еұ•пјҢи§ҒиҜҒдәҶд»ҺзҗҶеҢ–еҲҶжһҗжөӢиҜ•еҲ°з”ҹе‘Ҫ科еӯҰз ”з©¶пјҢд»Һй«ҳз«ҜеҲҶжһҗд»ӘеҷЁеҲ°иҮӘеҠЁеҢ–дёҺж ·е“ҒеӨ„зҗҶпјҢд»ҺеӣҪжңүдјҒдёҡж”№еҲ¶еҲ°ж–°ж—¶д»ЈеҲӣдёҡзҫӨдҪ“зҡ„иө·иө·дјҸдјҸгҖӮ

вҖқ

йҰ–е…ҲиҜҙиҜҙз»“и®әпјҢжҲ‘们и®Өдёә科еӯҰд»ӘеҷЁиЎҢдёҡжҳҜе°‘жңүзҡ„еҖјеҫ—й•ҝжңҹжҠ•иө„зҡ„еҘҪиөӣйҒ“гҖӮд»ӘеҷЁиЎҢдёҡи¶іеӨҹеӨ§пјҢз»ҶеҲҶе“Ғзұ»и¶іеӨҹеӨҡпјҢеҲ©ж¶Ұз©әй—ҙзӣёеҜ№дё°еҺҡпјҢеӣҪдә§еҢ–зҺҮеҸҲеҫҲдҪҺпјҢиҝҷжҳҜдёҖдёӘеҝ…然дјҡеҮәзҺ°дёҖ家дјҹеӨ§е…¬еҸёзҡ„иөӣйҒ“гҖӮ

еҗҢ时科еӯҰд»ӘеҷЁиЎҢдёҡеҸҲеҫҲйҡҫжҠ•гҖӮд»ҺжҠ•иө„и§’еәҰзңӢпјҢж•ҙдёӘиөӣйҒ“иў«е…іжіЁзҡ„ж—¶й—ҙеӨӘзҹӯпјҢи®ёеӨҡе•ҶдёҡжЁЎејҸзҡ„йӘҢиҜҒиҝҳеңЁи·ҜдёҠпјӣд»ҺиЎҢдёҡжң¬иә«зңӢпјҢеёӮеңәеӨӘеҲҶж•ЈпјҢжҠҖжңҜи·ҜзәҝеҸҲз№ҒеӨҡпјҢе•Ҷдёҡи·Ҝеҫ„еҫҲжј«й•ҝгҖӮиҰҒжҲҗдёәдјҳз§Җзҡ„科еӯҰд»ӘеҷЁжҠ•жүӢпјҢжҲ‘们йҷӨдәҶиҰҒжңүж…§зңјпјҢжӣҙйҮҚиҰҒзҡ„жҳҜеӯҰдјҡйҒҝеқ‘гҖӮ

д»ҠеӨ©жҲ‘们иҜ•зқҖз«ҷеңЁжҠ•иө„дәәзҡ„и§’еәҰпјҢж•ҙзҗҶдёҖдәӣд»ӘеҷЁиЎҢдёҡжҠ•иө„зҡ„иҜҜеҢәпјҢдҫӣеӨ§е®¶и®Ёи®әдёҺжҢҮжӯЈгҖӮ

01

вҖ”

дёҚиҰҒиҝ·жҒӢеӨ§иөӣйҒ“

е®ўи§Ӯең°и®ІпјҢ科еӯҰд»ӘеҷЁиЎҢдёҡд№ҹзңҹзҡ„жІЎеҮ дёӘеӨ§иөӣйҒ“гҖӮ

иҙЁи°ұиЎҢдёҡеӨ§еҗ—пјҹеҗ¬иө·жқҘеҫҲеӨ§пјҢдёҚз®—дёҠе°ҡжңӘжҲҗеһӢзҡ„дёҙеәҠиҙЁи°ұеёӮеңәпјҢеӯҳйҮҸе°ұжңү100еӨҡдәҝгҖӮдҪҶд»”з»ҶдёҖжӢҶпјҢдҪ дјҡеҸ‘зҺ°зңӢиө·жқҘеӨ§зҡ„иӣӢзі•пјҢжҲ‘们иғҪеҗғеҲ°зҡ„е…¶е®һжҜ”иҫғжңүйҷҗгҖӮ

жҠ•иө„зҡ„зҒ«зғӯиҝҳеҜјиҮҙд»ӘеҷЁе…¬еҸёйҷ·е…ҘдәҶеӣҡеҫ’еӣ°еўғгҖӮ

дёҖиҲ¬жҠ•иө„йғҪдјҡзәҰе®ҡдёҡз»©жқЎд»¶жҲ–дёҠеёӮпјҢдј°еҖји¶Ҡй«ҳпјҢжңҹжңӣе°ұи¶Ҡй«ҳгҖӮиҝҷеҜјиҮҙиЎҢдёҡеҮәзҺ°дәҶдёҖдёӘеҘҮи‘©зҡ„зҺ°иұЎпјҢжңүдәӣе…¬еҸёдёәдәҶе®ҢжҲҗдёҡз»©зӣ®ж ҮпјҢж— еә•зәҝйҷҚд»·й”Җе”®пјҢз”ҡиҮідәҸжң¬й”Җе”®пјҢе®Ңе…ЁжҠҠдјҒдёҡзӣҲеҲ©зҡ„еёҢжңӣеҜ„жүҳеңЁеҚ йўҶеёӮеңәеҗҺеҪўжҲҗзҡ„规模ж•Ҳеә”пјҢжғіжҠҠдә’иҒ”зҪ‘з»Ҹе…ёзҡ„зҺ©жі•з§»жӨҚеҲ°з§‘еӯҰд»ӘеҷЁиЎҢдёҡгҖӮ

д»ҘиӣӢзҷҪзәҜеҢ–д»ӘеёӮеңәдёәдҫӢпјҢеҺҹжң¬Cytivaзҡ„AKTAдёҖ家зӢ¬еӨ§пјҢВ 70дёҮд»ҘдёҠзҡ„иҝӣеҸЈе®ҡд»·з»ҷеӣҪдә§д»ӘеҷЁз•ҷдёӢдәҶи¶іеӨҹзҡ„еҲ©ж¶Ұз©әй—ҙгҖӮеҲҶжһҗеһӢиӣӢзҷҪзәҜеҢ–еҺҹжң¬жҳҜдёҖдёӘ15пҪһ20дәҝеёӮеңәз©әй—ҙзҡ„иөӣйҒ“пјҢд»Һж ҮеҮҶеҢ–еҚ•е“Ғи§’еәҰжқҘзңӢ并дёҚз®—е°ҸгҖӮеҸҜиҮӘд»Һиө„жң¬еҜҶйӣҶеёғеұҖиҝҷдёӘиөӣйҒ“пјҢеҺҹжң¬30пҪһ40дёҮе®ҡд»·зҡ„еӣҪдә§е“ҒзүҢжҠҠд»·ж јжү“еҲ°15-20дёҮ/еҸ°пјҢ2023е№ҙеҸҲеҸ еҠ дёӢжёёиЎҢдёҡйңҖжұӮиҗҺзј©пјҢеёӮеңәе®№йҮҸж–ӯеҙ–ејҸдёӢйҷҚпјҢд»·ж јжҲҳд№ҹж„Ҳжј”ж„ҲзғҲпјҢзғ§жӯ»дәҶеҗҢиЎҢпјҢд№ҹйҖјжӯ»дәҶиҮӘе·ұпјҢдёҚеҶҚиөҡй’ұзҡ„иЎҢдёҡиҝҳжҳҜдёӘеҘҪиЎҢдёҡеҗ—пјҹ

жҲ‘们и®ӨдёәдҪңдёәе№ҝд№үзҡ„е·Ҙдёҡе“ҒпјҢеӨ§йғЁеҲҶ科еӯҰд»ӘеҷЁзҡ„еёӮеңә并дёҚдјҡйҡҸзқҖд»·ж јдёӢйҷҚиҖҢеҮәзҺ°жҳҺжҳҫзҡ„дёҠеҚҮпјҢ科еӯҰд»ӘеҷЁдҪңдёәдё“з”Ёи®ҫеӨҮпјҢеҸ—дј—е°ҸпјҢеҗҢж—¶еҜ№дәҺд»·ж јзҡ„ж•Ҹж„ҹжҖ§д№ҹиҫғдҪҺпјҢз”ЁжҲ·еңЁжІЎжңүжҳҺзЎ®дҪҝз”ЁеңәжҷҜзҡ„жғ…еҶөдёӢдёҚдјҡеӣ дёәдә§е“Ғд»·ж јйҷҚдҪҺиҖҢдә§з”ҹиҙӯд№°йңҖжұӮгҖӮ

жҲ‘们жҡӮдё”дёҚи®әеңЁиҝҷд№ҲеҚ·зҡ„еёӮеңәдёӯеҲӣдёҡе…¬еҸёиғҪдёҚиғҪжҙ»дёӢжқҘпјҢеҚідҪҝжҙ»дёӢжқҘдәҶпјҢеӨ§жҰӮзҺҮд№ҹжҳҜвҖңдёҖе°ҶеҠҹжҲҗдёҮйӘЁжһҜвҖқпјҢйӮЈдҪңдёәжҠ•иө„жңәжһ„еҸҲеҰӮдҪ•еҠҹжҲҗиә«йҖҖе‘ўпјҹ

еҒҡ科еӯҰд»ӘеҷЁжҠ•иө„пјҢеҚғдёҮдёҚиҰҒиҝ·дҝЎз ”жҠҘйҮҢжүҖи°“зҡ„еӨ§иөӣйҒ“гҖӮдёҖжҳҜеӣ дёәеӨ§иөӣйҒ“еҸҜиғҪдјҡеҫҲжӢҘжҢӨпјҢдәҢжҳҜеӨ§иөӣйҒ“д№ҹдёҚзӯүдәҺиөҡеӨ§й’ұпјҢзңӢиө·жқҘи¶ҠжҖ§ж„ҹи¶ҠиҰҒжҸҗйҳІиҝҷжҳҜдёӘзҫҺдёҪзҡ„йҷ·йҳұгҖӮ

02

вҖ”

дёҚиҰҒиҝ·дҝЎй«ҳ科жҠҖ

еҝ…йЎ»еЈ°жҳҺзҡ„жҳҜпјҢжҲ‘们и®Өдёәзҡ„дёҚиҰҒиҝ·дҝЎй«ҳ科жҠҖдёҚжҳҜеҗҰе®ҡ科жҠҖжң¬иә«еңЁд»ӘеҷЁеҲӣдёҡдёӯзҡ„йҮҚиҰҒжҖ§пјҢзӣёеҸҚжҲ‘们жҜ”дёҖиҲ¬дјҒдёҡ家жӣҙе°ҠйҮҚжҠҖжңҜеҲӣж–°гҖӮ

еҲқе…ҘиЎҢдёҡж—¶пјҢжҲ‘们з»ҸеёёйҒҮеҲ°жҠҖжңҜ专家еҮәиә«зҡ„еҲӣдёҡеӣўйҳҹпјҢд№ҹжӣҫйҷ·е…ҘеҲ°еҜ№жҠҖжңҜзҡ„иҝҮеәҰжұӮиҜҒдёӯгҖӮдҪҶдҪңдёәдёҖеҗҚжҠ•иө„дәәпјҢе°Өе…¶жҳҜ科еӯҰд»ӘеҷЁиЎҢдёҡзҡ„жҠ•иө„дәәпјҢжҲ‘们永иҝңдёҚеҸҜиғҪеҜ№жүҖжңүжҠҖжңҜйғҪжңүж·ұеҲ»зҡ„и®ӨзҹҘпјҢеҚідҪҝжҳҜдҪ жңүиҝҮеҚ•дёҖжҠҖжңҜзҡ„еӯҰд№ з»ҸеҺҶпјҢд№ҹеҫҲйҡҫеҲ°иҫҫеҲӣдёҡеӣўйҳҹжҠҖжңҜ专家зҡ„ж°ҙе№ігҖӮ

иҝҷз§Қж—¶еҖҷжҲ‘们еҸҲжҖҺд№ҲеҺ»е®ўи§ӮеҲӨж–ӯиҝҷйЎ№вҖңжҠҖжңҜвҖқжҳҜеҗҰеҖјеҫ—жҠ•иө„е‘ўпјҹ

е…¶е®һй—®йўҳеҮәеңЁвҖңй—®йўҳвҖқйҮҢгҖӮ

жҲ‘们иҰҒжҠ•иө„зҡ„д»ҺжқҘдёҚжҳҜжҠҖжңҜжң¬иә«пјҢиҖҢжҳҜжҠҖжңҜдә§е“ҒеҢ–зҡ„еҸҜиғҪжҖ§д»ҘеҸҠйў„жңҹзҡ„еёӮеңәз«һдәүеҠӣгҖӮеңЁз§‘еӯҰд»ӘеҷЁйўҶеҹҹпјҢжҠҖжңҜеңЁжҹҗдәӣйҳ¶ж®өжһҒе…¶йҮҚиҰҒпјҢдҪҶдёҚжҳҜе”ҜдёҖпјҡ

пјҲ1пјүжҠҖжңҜйўҶе…ҲжҳҜдёҖз§Қиө„жәҗз§ҜзҙҜ

жҲ‘们常常иҜҜе°ҶеҲӣе§ӢдәәдёӘдәәзҡ„жҲҗеҠҹзҗҶи§Јдёәж•ҙдёӘз»„з»Үзҡ„жҲҗеҠҹпјҢе…¶е®һдҫқйқ дёӘдәәиғҪеҠӣзҡ„иө„жәҗзҙҜз§ҜжҖ§е’ҢжҢҒз»ӯжҖ§жҳҜйқһеёёе·®зҡ„пјҢз”ҡиҮіжҳҜи„Ҷејұзҡ„гҖӮжҲ‘们关注жҠҖжңҜеңЁеҪ“дёӢзҡ„йўҶе…ҲжҖ§пјҢжӣҙе…іжіЁдјҒдёҡжҳҜеҗҰе…·еӨҮжҢҒз»ӯзҡ„гҖҒдҪ“зі»еҢ–зҡ„еҲӣж–°иғҪеҠӣгҖӮеҢ…жӢ¬жҲ‘们еңЁеҜ»жүҫжҠҖжңҜеҗҲдјҷдәәзҡ„иҝҮзЁӢдёӯпјҢд№ҹжӣҙе…іжіЁд»–жҳҜеҗҰе…·еӨҮдҪ“зі»еҢ–зҡ„з ”еҸ‘з®ЎзҗҶиғҪеҠӣпјҢжҳҜеҗҰдёҚеҸ—еӣ°дәҺжҹҗдёҖйЎ№еҚ•дёҖжҠҖжңҜгҖӮ

пјҲ2пјү专家еһӢеҲӣдёҡжңүеӨ©з„¶зҡ„зҹӯжқҝ

жҲ‘们и§ҒиҝҮеҫҲеӨҡдјҒдёҡзҡ„еҲӣе§ӢдәәжҳҜжҹҗдёҖйўҶеҹҹзҡ„жҠҖжңҜеӨ§е’–пјҢеҪ“дёҖдёӘдәәеңЁд»–ж“…й•ҝзҡ„йўҶеҹҹй’»еҫ—и¶Ҡж·ұпјҢд»–жЁӘеҗ‘зҡ„жү©еұ•иғҪеҠӣеӨ§жҰӮзҺҮе°ұдјҡи¶ҠејұгҖӮиҝҷдёҺд»ӘеҷЁе…¬еҸёзҡ„жҲҗй•ҝйңҖиҰҒдёҚж–ӯжү©е“Ғзҡ„йҖ»иҫ‘жҳҜеӨ©з„¶зӣёиғҢзҡ„гҖӮ

жҲ‘们д№ҹеҸ‘зҺ°еңЁжҹҗдәӣжҠҖжңҜ专家еҲӣдёҡзҡ„з ”еҸ‘еӣўйҳҹдёӯпјҢж ёеҝғжҲҗе‘ҳз”ұ专家зҡ„еӯҰз”ҹгҖҒеёҲе…„ејҹжһ„жҲҗгҖӮиҝҷзұ»дјҒдёҡеңЁжҠҖжңҜзҡ„дј жүҝдёҠгҖҒејҖеҸ‘зҡ„ж•ҲзҺҮдёҠжҳҜжңүдјҳеҠҝзҡ„пјҢдҪҶд№ҹйҡҗи—ҸдәҶдёҖдёӘжҪңеңЁзҡ„йЈҺйҷ©пјҡжҠҖжңҜз ”еҸ‘зјәд№ҸзӢ¬з«ӢжҖ§гҖӮеӨ§е®¶иҝ·дҝЎдәҺиҖҒеёҲзҡ„жқғеЁҒпјҢдёҖиҲ¬дёҚдјҡе°ұжҠҖжңҜи·ҜзәҝгҖҒе®һж–Ҫз»ҶиҠӮгҖҒе•ҶдёҡеҶізӯ–жҸҗдҫӣејӮи§ҒпјҢе…¬еҸёжҲҗеҠҹдёҺеҗҰе®Ңе…Ёдҫқиө–дәҺдёӘдәәиғҪеҠӣе’ҢеҲӨж–ӯгҖӮиҝӣеҢ–йЈҺжҡҙзҡ„и§ӮзӮ№жҳҜ科еӯҰд»ӘеҷЁжҠ•иө„дёҖе®ҡеҲҮеҝҢжҠҖжңҜиөҢеҚҡгҖӮ

пјҲ3пјүд»ҺжҠҖжңҜеҲ°дә§е“ҒиҰҒз»ҸеҺҶе·ҘзЁӢеҢ–зҡ„иҖғйӘҢ

жҠҖжңҜйўҶе…ҲиҪ¬еҸҳдёәдә§е“ҒйўҶе…ҲйңҖиҰҒи§ЈеҶіе·ҘзЁӢеҢ–гҖҒе•Ҷе“ҒеҢ–зҡ„иҜёеӨҡйҡҫйўҳгҖӮдә§е“ҒдјҳеҠҝйңҖиҰҒе°ҶжҠҖжңҜиғҪеҠӣиҪ¬еҢ–дёәдә§е“Ғзү№жҖ§е’Ңз”ЁжҲ·дҪ“йӘҢзӯүе®һйҷ…д»·еҖјгҖӮдёҖйЎ№е…Ҳиҝӣзҡ„жҠҖжңҜйңҖиҰҒи®ҫи®ЎгҖҒиЈ…й…Қе·ҘиүәгҖҒйӣ¶йғЁд»¶зӯүе…Ёж–№йқўй…ҚеҗҲгҖӮе®һзҺ°дә§е“Ғзҡ„дә§дёҡеҢ–иҰҒи§ЈеҶійӣ¶д»¶иүҜе“ҒзҺҮгҖҒж•ҙдҪ“жҲҗжң¬жҺ§еҲ¶гҖҒжҳ“иЈ…жҖ§гҖҒжҳ“з”ЁжҖ§зӯүдёҖзі»еҲ—й—®йўҳгҖӮеҺҹзҗҶж ·жңәзҡ„жҲҗеҠҹ并дёҚзӯүдәҺе•Ҷе“Ғзҡ„жҲҗеҠҹгҖӮ

пјҲ4пјү硬件зҡ„зӘҒз ҙжҳҜе…ЁиЎҢдёҡзҡ„зӘҒз ҙ

科еӯҰд»ӘеҷЁиҰҒе®һзҺ°еӣҪдә§еҢ–еҫҲеӨ§зЁӢеәҰдёҠдҫқиө–дәҺе…ғеҷЁд»¶зҡ„еӣҪдә§еҢ–гҖӮеӣҪеҶ…еҫҲеӨҡиҙЁи°ұгҖҒиүІи°ұзҡ„еҲӣдёҡе…¬еҸёпјҢд»Һдә§е“Ғз»ҙеәҰдёҠе…¶е®һе·®ејӮ并дёҚеӨ§гҖӮ科еӯҰд»ӘеҷЁжң¬иҙЁдёҠиҝҳжҳҜйӣҶжҲҗејҸеҲӣж–°пјҢд»ӘеҷЁжҖ§иғҪжҳҜеҗҰйўҶе…ҲпјҢиҝҗиЎҢжҳҜеҗҰзЁіе®ҡеҫҲеӨ§зЁӢеәҰдёҠдҫқиө–дәҺж ёеҝғе…ғеҷЁд»¶еҺӮе•ҶгҖӮеҸҜд»Ҙйў„и§Ғзҡ„жҳҜпјҢйҡҸзқҖдёӢжёёдё»жңәеҺӮе•Ҷи¶ҠжқҘи¶ҠеӨҡпјҢеӣҪдә§йӣ¶йғЁд»¶зҡ„зӘҒз ҙд№ҹеҸӘжҳҜж—¶й—ҙй—®йўҳпјҢиҖҢдёҖж—Ұж ёеҝғйӣ¶йғЁд»¶е®һзҺ°зӘҒз ҙпјҢе°ұжҳҜе…ЁиЎҢдёҡзҡ„зӘҒз ҙгҖӮеҰӮжһңдёҖ家公еҸёзҡ„дјҳеҠҝеҸӘжҳҜеңЁзЎ¬д»¶дёҠйўҶе…ҲеҚҠжӯҘпјҢйӮЈиҝҷз§ҚдјҳеҠҝдјҡйҡҸзқҖдҫӣеә”й“ҫзҡ„зӘҒз ҙиҖҢйҖҗжёҗж¶ҲеӨұгҖӮ

жҠ•иө„科еӯҰд»ӘеҷЁиЎҢдёҡйңҖиҰҒжҺҘеҸ—дёҖдёӘзҺ°е®һпјҡж— и®әеҰӮдҪ•йҖүпјҢеӨ§йғЁеҲҶз»ҶеҲҶдә§е“Ғзҡ„еёӮеңәз©әй—ҙйғҪеҫҲжңүйҷҗпјҢжҜ”иө·жІүиҝ·дәҺеҚ•дёҖжҠҖжңҜзҡ„д»·еҖјпјҢжӣҙеә”иҜҘе…іжіЁдјҒдёҡеңЁйҖүе“Ғжү©е“ҒгҖҒеёӮеңәејҖжӢ“гҖҒ并иҙӯжү©еј ж–№йқўзҡ„еҹәеӣ гҖӮ

ж‘Ҷи„ұеҜ№жҠҖжңҜзҡ„иҝ·дҝЎжҳҜеҒҡеҘҪ科еӯҰд»ӘеҷЁжҠ•иө„зҡ„е…ій”®гҖӮ

03

вҖ”

дёҚиҰҒеҰ„жғідёҖжңқжҲҗ

科еӯҰд»ӘеҷЁжңүиҝҮдёҖжңқжҡҙеҜҢзҡ„зҘһиҜқпјҢжҜ”еҰӮиҚ§е…үе®ҡйҮҸPCRпјҢжҜ”еҰӮе…ЁиҮӘеҠЁж ёй…ёжҸҗеҸ–д»ӘпјҢжҜ”еҰӮе…ЁиҮӘеҠЁж ·е“ҒеӨ„зҗҶе·ҘдҪңз«ҷгҖӮжҲ‘д»Қжё…жҷ°ең°и®°еҫ—еҒҡиҮӘеҠЁеҢ–зҡ„еҮ дёӘжңӢеҸӢпјҢ2020е№ҙд»ҘеүҚпјҢж—ҘеӯҗиҝҮеҫ—йӮЈеҸ«дёҖдёӘжё…иӢҰе•ҠпјҢиҫӣиҫӣиӢҰиӢҰе…»зқҖдёүдёӨдёӘжҠҖжңҜдәәе‘ҳпјҢдёәдәҶи®ўеҚ•и…ҶзқҖиҖҒи„ёдёңеҘ”иҘҝиө°гҖӮ然иҖҢдёүе№ҙз–«жғ…и®©жҜҚйёЎеҸҳеҮӨеҮ°пјҢеҗ„дёӘи…°зј дёҮиҙҜпјҢиө°и·ҜеёҰйЈҺгҖӮ

иҝҷз§ҚжңәйҒҮдёҚжҳҜиҜҙдёҚдјҡеҶҚжңүпјҢдҪҶиҮіе°‘д№ҹжҳҜзҘ–еқҹеҶ’йқ’зғҹзә§еҲ«зҡ„гҖӮ科еӯҰд»ӘеҷЁиЎҢдёҡжҠ•иө„зҡ„йӯ…еҠӣеҸҚиҖҢжҳҜз©ҝи¶Ҡе‘Ёжңҹзҡ„зЁіе®ҡ收зӣҠгҖӮж— и®әжҳҜиөӣй»ҳйЈһгҖҒдё№зәіиө«иҝҳжҳҜе®үжҚ·дјҰпјҢд»ҺжңҲзәҝз»ҙеәҰзңӢйғҪдҝқжҢҒдәҶжҢҒз»ӯзҡ„зЁіе®ҡеўһй•ҝпјҢеҸҚиҖҢжҳҜз–«жғ…дёүе№ҙеңЁеҠ йҖҹеўһй•ҝеҗҺиҝӣе…ҘдәҶдёҖдёӘеӣһиҗҪзҡ„й•ҝе‘ЁжңҹгҖӮ

д№ӢеүҚпјҢиҝӣеҢ–йЈҺжҡҙеҶҷиҝҮдёҖзҜҮж–Үз« гҖҠ科еӯҰд»ӘеҷЁе…¬еҸёдёәд»Җд№ҲеҫҲйҡҫеЈ®еӨ§гҖӢпјҢдё“й—ЁжҺўи®ЁдәҶеӨ§йғЁеҲҶ科еӯҰд»ӘеҷЁйҡҫд»ҘеҒҡеӨ§зҡ„еҺҹеӣ пјҢжҲ‘们жҳҜеҫҲжҺЁиҚҗеӨ§е®¶д»”з»Ҷйҳ…иҜ»ж¶ҲеҢ–зҡ„гҖӮеҜ№дәҺеӨ§йғЁеҲҶд»ӘеҷЁе…¬еҸёиҖҢиЁҖпјҡ

пјҲ1пјүеӨҡдә§е“Ғзҹ©йҳөжҳҜд»ӘеҷЁе…¬еҸёжҠ•иө„д»·еҖјзҡ„еә•еұӮеҹәзЎҖ

科еӯҰд»ӘеҷЁиЎҢдёҡзҡ„дјҳз§Җе…¬еҸёд№ӢжүҖд»Ҙе…·еӨҮй•ҝжңҹжҠ•иө„д»·еҖјпјҢжҳҜеҹәдәҺе…¶дёҡеҠЎзҡ„еӨҡе…ғжҖ§е’Ңдә§е“Ғзҡ„еӨҡж ·жҖ§еҹәзЎҖдёҠгҖӮд»ӘеҷЁиЎҢдёҡжңүдёӘеҫҲйҮҚиҰҒзҡ„规еҫӢпјҡ

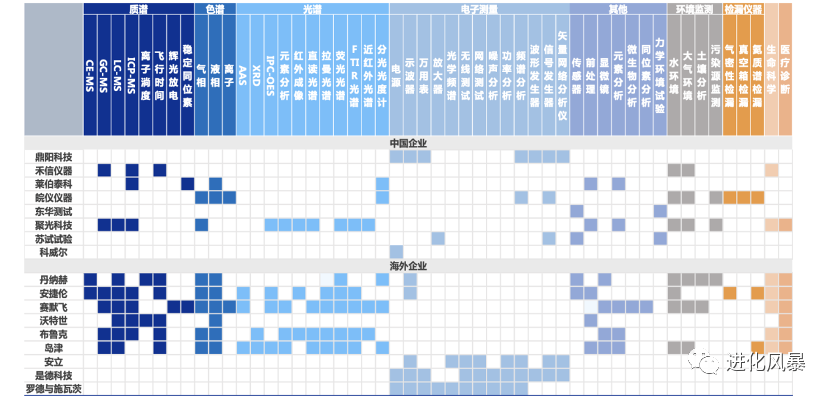

еӨ§е“Ғзұ»д»ӘеҷЁпјҢеүҚдёүиғҪеҗғиӮүпјҢеүҚеҚҒиғҪе–қжұӨпјӣдёӯе°Ҹе“Ғзұ»д»ӘеҷЁйҷӨдәҶNo.1еҮ д№ҺжІЎжңүеӨӘеӨ§зҡ„жҠ•иө„д»·еҖјгҖӮгҖҠдёӯеӣҪ科еӯҰд»ӘеҷЁеЈ®еӨ§йҡҫвҖ”вҖ”并иҙӯеӣ°еұҖгҖӢгҖҒгҖҠ科еӯҰжңҚеҠЎеҶ…еҚ·ж—¶д»ЈпјҢе…ҲжҲҗдёәжңүд»·еҖјзҡ„并иҙӯж Үзҡ„гҖӢдёӨзҜҮж–Үз« дёӯд№ҹжҸҗеҮәиҝҮзӣёе…ізҡ„и§ӮзӮ№пјҢеңЁз§‘еӯҰд»ӘеҷЁз»ҶеҲҶйўҶеҹҹдёӯеҸӘжңүе°‘ж•°еӨҙйғЁдјҒдёҡжүҚе…·еӨҮдёҖе®ҡзҡ„жҠ•иө„е’Ң并иҙӯзҡ„д»·еҖјгҖӮжңүдәӣе…¬еҸёеҒҡдәҶдёҖе Ҷзҡ„дә§е“ҒпјҢжІЎжңүдёҖж ·иғҪеңЁз»ҶеҲҶе“Ғзұ»дёӯеҚ жҚ®з»қеҜ№дјҳеҠҝең°дҪҚпјҢиҝҷзұ»дјҒдёҡеғҸдёӘжӢјзӣҳпјҢд»·еҖјжҳҜеҫҲжңүйҷҗзҡ„гҖӮ

дҫӢеҰӮдё№зәіиө«зҡ„зүҲеӣҫдёӯпјҢеҫ•еҚЎзҡ„жҳҫеҫ®жҲҗеғҸзі»з»ҹгҖҒPALLзҡ„еҲҶзҰ»иҝҮж»Өи®ҫеӨҮгҖҒзҫҺи°·еҲҶеӯҗзҡ„еҫ®еӯ”жқҝеҲҶжһҗгҖҒSCIEXзҡ„иҙЁи°ұйғҪжҳҜиЎҢдёҡз»қеҜ№зҡ„йўҶе…Ҳдә§е“ҒпјҢжҳҜдёҖзі»еҲ—з»ҶеҲҶйўҶеҹҹзҡ„дјҳеҠҝдә§е“ҒйҖ е°ұдәҶе…¶еәһеӨ§зҡ„е•Ҷдёҡд»·еҖјгҖӮ

дә§е“ҒзәҝеёғеұҖзҡ„е№ҝеәҰе’Ңж·ұеәҰеңЁеҫҲеӨ§зЁӢеәҰдёҠеҶіе®ҡдәҶе…¬еҸёдёҡз»©зҡ„зЁіе®ҡжҖ§гҖӮзәөи§Ӯж•ҙдёӘ科еӯҰд»ӘеҷЁеҸ‘еұ•еҸІпјҢжҲ‘们еҫҲйҡҫзңӢеҲ°жңүе…¬еҸёиғҪиҝһз»ӯе®һзҺ°й«ҳйҖҹзҡ„еӨҚеҗҲеўһй•ҝпјҢд№ҹжһҒе°‘и§ҒеҲ°е…¬еҸёдёҡз»©еҮәзҺ°е·Ёе№…зҡ„е№ҙеәҰжіўеҠЁпјҢиҝҷжң¬иҙЁдёҠжҳҜз”ұдёӢжёёеёӮеңәйңҖжұӮе’Ңе…¬еҸёдә§е“Ғз»„еҗҲеҶіе®ҡзҡ„гҖӮеҪ“е…¬еҸёзҡ„дә§е“ҒзәҝиЎҢдёҡе№ҝеәҰи¶іеӨҹпјҢзәөж·ұд№ҹеӨҹй•ҝж—¶пјҢеҚ•дёҖе“Ғзұ»еҸ—еҲ°дёӢжёёиЎҢдёҡжҲ–ж”ҝзӯ–еҸҳеҢ–еҜјиҮҙзҡ„и„үеҶІеҶІеҮ»е°ұдјҡиў«ејұеҢ–пјҢе…¬еҸёж•ҙдҪ“дёҡз»©д№ҹдјҡи¶ӢдәҺе№іж»‘пјҢжҠ•иө„йЈҺйҷ©е°ұдјҡйҷҚдҪҺгҖӮ

еӣҪдә§д»ӘеҷЁе…¬еҸёж— и®әеңЁдә§е“Ғзәҝзҡ„дё°еәҰиҝҳжҳҜеҚ•е“Ғзҡ„з«һдәүеҠӣдёҠпјҢйғҪиҝҳжңүе·ЁеӨ§зҡ„иҝӣжӯҘз©әй—ҙпјҢйңҖиҰҒй•ҝж—¶й—ҙзҡ„жҠ•е…Ҙе’Ңз§ҜзҙҜгҖӮ

пјҲ2пјүеӣҪйҷ…еҢ–еёғеұҖжҳҜд»ӘеҷЁе…¬еҸёдёҡз»©зЁіе®ҡзҡ„еҺӢиҲұзҹі

科еӯҰд»ӘеҷЁйқўеҜ№зҡ„дёҖе®ҡжҳҜе…ЁзҗғжҖ§еёӮеңәгҖӮ

дёҖж–№йқўдёӯеӣҪдҪңдёәеҲ¶йҖ дёҡеӨ§еӣҪпјҢ科еӯҰд»ӘеҷЁзҡ„еӣҪдә§еҢ–жҜ”дҫӢиҝҳеҫҲдҪҺпјҢе°Өе…¶жҳҜеңЁй«ҳз«Ҝд»ӘеҷЁйўҶеҹҹпјҢеҹәжң¬дёҠиў«иҝӣеҸЈе“ҒзүҢжүҖеһ„ж–ӯпјҲе…·дҪ“еҸӮи§ҒгҖҠ科еӯҰд»ӘеҷЁпјҡеӨ§еӣҪеӨҚе…ҙзҡ„еҹәзҹігҖӢпјүгҖӮйҡҸзқҖеӣҪдә§жӣҝд»ЈиҝӣзЁӢзҡ„еҠ йҖҹпјҢеңЁжҹҗдәӣз»ҶеҲҶе“Ғзұ»дёӯпјҢеӣҪдә§д»ӘеҷЁж— и®әжҳҜзЁіе®ҡжҖ§гҖҒе…ҲиҝӣжҖ§иҝҳжҳҜжҖ§д»·жҜ”йғҪе·Із»ҸеҲ°дәҶиҫғй«ҳзҡ„ж°ҙе№ігҖӮиҝҷж—¶еҖҷпјҢиө°еҮәеҺ»з«һдәүе…ЁзҗғеёӮеңәж—ўжҳҜжҸҗеҚҮе“ҒзүҢеҪұе“ҚеҠӣзҡ„еҝ…з”ұд№Ӣи·ҜпјҢд№ҹжҳҜйҒҝе…ҚеӣҪеҶ…еёӮеңәеҶ…еҚ·еҠ еү§зҡ„еҘҪзӯ–з•ҘгҖӮ

еҸҰдёҖж–№йқўпјҢйҡҸзқҖе…Ёзҗғдә§дёҡз»“жһ„дёҚж–ӯиҪ¬з§»пјҢжҜҸдёӘеёӮеңәеҜ№дәҺд»ӘеҷЁзҡ„йңҖжұӮйғҪеӯҳеңЁж—¶й—ҙдёҠзҡ„е·®ејӮгҖӮдҫӢеҰӮеҪ“欧зҫҺзҡ„е·ҘдёҡеҲ¶йҖ еҗ‘дёӯеӣҪиҪ¬з§»ж—¶пјҢдёҺе·Ҙдёҡз”ҹдә§зӣёе…ізҡ„иҝҮзЁӢзӣ‘жөӢд»ӘеҷЁе°ұе‘ҲзҺ°йңҖжұӮзҲҶеҸ‘зҡ„зҠ¶жҖҒпјӣеҪ“е·ҘдёҡеҸ‘еұ•еҲ°дёҖе®ҡйҳ¶ж®өпјҢйҡҸд№ӢиҖҢжқҘзҡ„жұЎжҹ“й—®йўҳеҸҲеӮ¬з”ҹдәҶзҺҜеўғжЈҖжөӢд»ӘеҷЁзҡ„йңҖжұӮпјӣеҪ“дёӯеӣҪзҡ„еҠіеҠЁеҠӣжҲҗжң¬жҢҒз»ӯдёҠеҚҮпјҢдҪҺз«Ҝдә§иғҪеҗ‘дёңеҚ—дәҡе’ҢеҚ°еәҰиҪ¬з§»ж—¶пјҢзӣёеә”зҡ„д»ӘеҷЁйңҖжұӮд№ҹе°ҶйҖҗжӯҘиҪ¬з§»иҮідёҠиҝ°еёӮеңәгҖӮ

з«ҷеңЁж•ҙдёӘдәәзұ»еҸ‘еұ•зҡ„и§’еәҰпјҢ科еӯҰз ”з©¶жҙ»еҠЁгҖҒе·Ҙдёҡз”ҹдә§жҙ»еҠЁе’ҢеҒҘеә·иҜҠж–ӯжҳҜж°ёжҒ’е’ҢжҢҒз»ӯзҡ„пјҢйғЁеҲҶеёӮеңәйҳ¶ж®өжҖ§зҡ„иЎ°йҖҖеҸӘдёҚиҝҮжҳҜдә§дёҡиҪ¬з§»зҡ„иЎЁзҺ°иҖҢе·ІгҖӮдҪңдёәдёҖ家д»ӘеҷЁе…¬еҸёпјҢжІЎжңүе…ЁзҗғжҖ§зҡ„и§ҶйҮҺпјҢжІЎжңүдә§дёҡиҪ¬з§»зҡ„жҰӮеҝөе°ұж„Ҹе‘ізқҖеҸӘиғҪеӣәе®Ҳжң¬ең°иӣӢзі•пјҢеҪ“жң¬ең°иӣӢзі•иҡ•йЈҹж®Ҷе°Ҫж—¶пјҢиҮӘ然д№ҹе°ҶйҡҸзқҖж—¶д»Јзҡ„еҸҳеҢ–йҒӯйҒҮж·ҳжұ°зҡ„е‘ҪиҝҗгҖӮ

еҪ“еүҚеӣҪеҶ…жүҖйј“еҗ№зҡ„иҝӣеҸЈжӣҝд»ЈеҸӘжҳҜдёӯеӣҪд»ӘеҷЁдә§дёҡеҸ‘еұ•зҡ„ејҖе§ӢиҖҢе·ІпјҢвҖңеҮәжө·вҖқжүҚжҳҜ科еӯҰд»ӘеҷЁеЈ®еӨ§зҡ„еҝ…з”ұд№Ӣи·ҜгҖӮжҹҘзңӢзӣёе…іж–Үз« пјҢиҜ·зӮ№еҮ»гҖҠдёӯеӣҪ科еӯҰд»ӘеҷЁе…¬еҸёпјҢи°ҒжҳҜвҖңжө·зҺӢвҖқпјҹгҖӢгҖӮ

пјҲ3пјүдёҙеәҠеҢ–еҸӘжҳҜд»ӘеҷЁе…¬еҸёдёҡз»©зҲҶеҸ‘зҡ„еҜјзҒ«зҙў

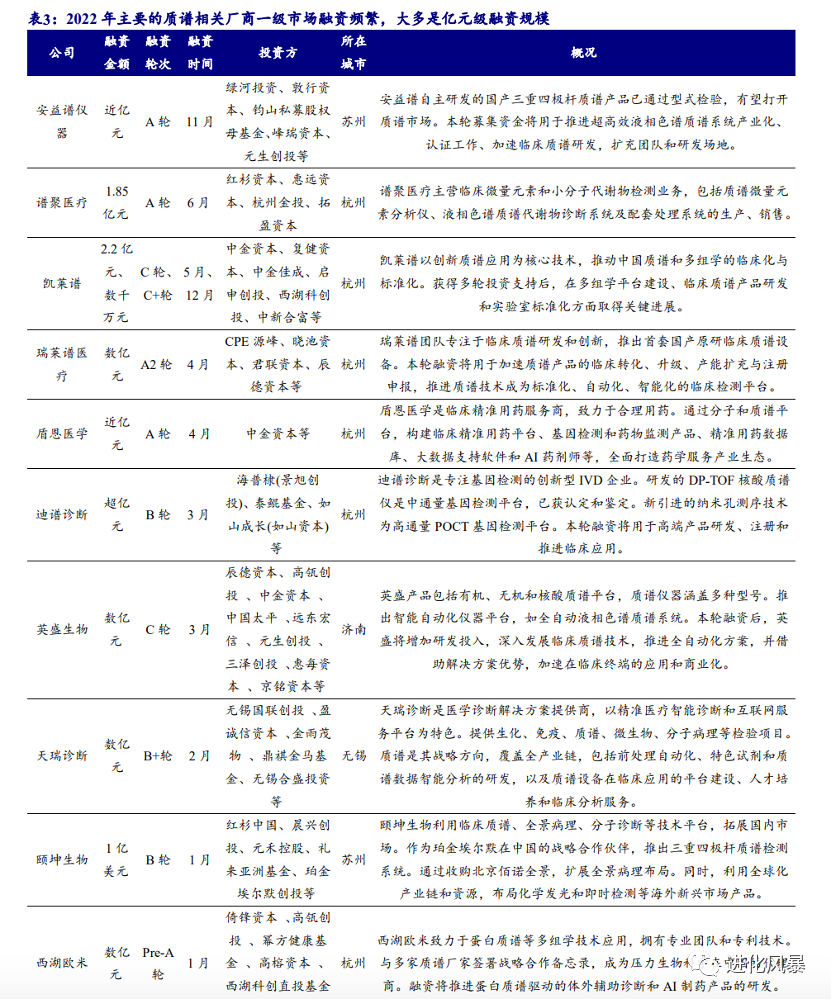

жҲ‘们关注еҲ°жңҖиҝ‘иө„жң¬жҜ”иҫғзғӯжҚ§зҡ„иҙЁи°ұгҖҒиүІи°ұйЎ№зӣ®пјҢеӨ§е®¶йғҪеңЁиөҢпјҡ科еӯҰд»ӘеҷЁзҡ„дёҙеәҠеҢ–еә”з”ЁпјҢиҝҷжҳҜжүҖжңүжҠ•иө„дәәзҗҶи§Јиө·жқҘеҫҲз®ҖеҚ•дҪҶеҫҲжңүиҜұжғ‘еҠӣзҡ„еёӮеңәгҖӮдёҙеәҠеёӮеңәжҳҜдёҖдёӘиҒҡеҗҲзҡ„еҚ•дёҖеӨ§еёӮеңәпјҢз»Ҹиҙ№е……и¶ігҖҒжқҘжәҗзЁіе®ҡгҖҒжЁЎејҸеӨҡж ·пјҢеҪ“然жҳҜдёӘйҰҷйҘҪйҘҪпјҢеҗҰеҲҷжҢү照科еӯҰд»ӘеҷЁз»ҶеҲҶгҖҒж•ЈзўҺзҡ„ж јеұҖпјҢжҒҗжҖ•еҫҲйҡҫиҜҙжңҚеҗҲдјҷдәәз»ҷдёҖдёӘй«ҳдј°еҖјгҖӮ

иҷҪ然иҜҙдёҙеәҠд»ӘеҷЁеҹәжң¬йғҪи„ұиғҺдәҺ科еӯҰд»ӘеҷЁпјҢдҪҶд»Һз§‘з ”д»ӘеҷЁеҲ°дёҙеәҠиҰҒиө°зҡ„и·ҜеӨӘй•ҝдәҶгҖӮд»ҘдёҙеәҠиҙЁи°ұдёәдҫӢпјҢеңЁиҝӣиЎҢеӨ§и§„жЁЎжҺЁе№ҝеүҚпјҢйҰ–е…Ҳе°ұжҳҜиҰҒи§ЈеҶіжЈҖжөӢзҡ„еҲҡжҖ§йңҖжұӮдёҺз–ҫз—…зӣёе…іжҖ§зҡ„й—®йўҳгҖӮиҙЁи°ұжҠҖжңҜзҗҶи®әдёҠеңЁеҫҲеӨҡжЈҖжөӢдёӯйғҪе…·еӨҮзӢ¬зү№зҡ„д»·еҖјпјҢжҜ”еҰӮз»ҙз”ҹзҙ Dзҡ„жЈҖжөӢгҖҒж–°з”ҹе„ҝзӯӣжҹҘгҖҒеҫ®з”ҹзү©жЈҖжөӢзӯүпјҢдҪҶеӨ§йғЁеҲҶжЈҖжҹҘйңҖжұӮзҡ„еҲҡжҖ§жҳҜдёҚи¶ізҡ„пјҢжңүдәӣеҸҜд»Ҙз”Ёе…¶д»–ж–№жі•жӣҝд»ЈпјҢжңүдәӣжҳҜжЈҖжөӢзү©дёҺз–ҫз—…д№Ӣй—ҙзҡ„зӣёе…іжҖ§дёҚејәгҖӮйҷӨдәҶдёӢжёёйңҖжұӮдёҚжҳҺзЎ®еҜјиҮҙзҡ„ж ·жң¬йҮҸеҒҸе°‘еӨ–пјҢиҙЁи°ұдёҙеәҠеҢ–иҮіе°‘иҝҳиҰҒи§ЈеҶід»ҘдёӢй—®йўҳпјҡ

A.В В е®һйӘҢе®ӨиҮӘе»әжЈҖжөӢйЎ№зӣ®ж ҮеҮҶеҢ–зҡ„дёҚи¶ігҖӮе°Ҫз®ЎиҜ•еүӮеҺӮе•ҶжӯЈеңЁејҖеҸ‘й’ҲеҜ№зү№е®ҡеҫ…жөӢзү©жЈҖжөӢжүҖйңҖзҡ„иҜ•еүӮгҖҒжҹұд»ҘеҸҠеҢ…жӢ¬еҲҶжһҗиҪҜ件еңЁеҶ…зҡ„вҖңиҜ•еүӮзӣ’вҖқпјҢдҪҶеӨ§йғЁеҲҶдёҙеәҠе®һйӘҢе®Өд»ҚйҮҮз”ЁиҮӘиЎҢз ”еҸ‘зҡ„ж–№ејҸпјҢдёҚеҗҢдёҙеәҠе®һйӘҢе®Өй—ҙзҡ„жЈҖжөӢз»“жһңд»ҚеӯҳеңЁе·®ејӮпјӣ

B.В В д»ӘеҷЁзҡ„иҮӘеҠЁеҢ–е’ҢжҷәиғҪеҢ–зЁӢеәҰдҪҺгҖӮиҫғдәҺз”ҹеҢ–гҖҒе…Қз–«зӯүйЎ№зӣ®е·Із»Ҹе®һзҺ°зҡ„й«ҳеәҰиҮӘеҠЁеҢ–гҖҒеӮ»з“ңејҸж“ҚдҪңпјҢи„ұиғҺдәҺ科еӯҰд»ӘеҷЁзҡ„иҙЁи°ұд»ҚйңҖдҫқйқ еӨ§йҮҸдәәе·ҘпјҢдёҚз¬ҰеҗҲдёҙеәҠеҝ«йҖҹгҖҒз®ҖеҚ•гҖҒжҷәиғҪзҡ„д»ӘеҷЁзү№еҫҒпјӣ

C.В В йҷҚжң¬е’Ңе…ҘеҢ»дҝқиҫғйҡҫгҖӮиҙЁи°ұеңЁдёҙеәҠеә”з”Ёдёӯзҡ„收иҙ№й—®йўҳж¶үеҸҠеҲ°еҗ„з§Қеӣ зҙ пјҢеҰӮж ·е“Ғзҡ„ж•°йҮҸе’Ңзұ»еһӢгҖҒеҲҶжһҗжҠҖжңҜзҡ„еӨҚжқӮзЁӢеәҰгҖҒд»ӘеҷЁи®ҫеӨҮзҡ„д»·ж јгҖҒз»ҙжҠӨжҲҗжң¬гҖҒдәәе·ҘжҲҗжң¬зӯүпјҢиҖҢдё”иҙЁи°ұжЈҖжөӢзҡ„иҙ№з”ЁзӣёеҜ№иҫғй«ҳпјҢжңүдәӣжЈҖжөӢжҳҜеҗҰиғҪзәіе…ҘеҢ»дҝқд№ҹеӯҳеңЁиҫғеӨ§зҡ„дёҚзЎ®е®ҡжҖ§гҖӮ

е…¶дҪҷеҢ…жӢ¬иҙЁжҺ§ж Үзү©зҡ„зЁіе®ҡдҫӣеә”гҖҒжү№йҮҸж ·жң¬еүҚеӨ„зҗҶгҖҒеҢ»з–—еҸҚи…җзӯүд№ҹжҳҜдёҙеәҠеҫҒйҖ”жј«жј«зҡ„йҮҚиҰҒеҪұе“Қеӣ зҙ гҖӮ

ж— и®әжҳҜеӨҡж ·еҢ–гҖҒеӣҪйҷ…еҢ–иҝҳжҳҜдёҙеәҠеҢ–пјҢ科еӯҰд»ӘеҷЁзҡ„еҸ‘еұ•йғҪжҳҜдёҖдёӘдёҺж—¶й—ҙеҒҡжңӢеҸӢзҡ„иҝҮзЁӢпјҢдҪңдёәд»ӘеҷЁе…¬еҸёпјҢиғҪеҒҡзҡ„е°ұжҳҜдёҖд»ҘиҙҜд№Ӣзҡ„еқҡжҢҒпјҢеңЁжңӘеҮәзҺ°зҲҶеҸ‘ејҸйңҖжұӮзҡ„жғ…еҶөдёӢе°ҪйҮҸеҝ«ең°жүӯиҪ¬з»ҸиҗҘжҖ§зҺ°йҮ‘жөҒдёәиҙҹзҡ„еұҖйқўгҖӮеҜ№дәҺжҠ•иө„дәәиҖҢиЁҖпјҢд№ҹиҰҒе®Ўи§ҶиҮӘе·ұзҡ„еҹәйҮ‘жҳҜеҗҰжңүи¶іеӨҹзҡ„иҖҗеҝғеҢ№й…ҚдјҒдёҡзҡ„жҲҗй•ҝйҖҹеәҰпјҢеҲҮиҺ«еҒҡжӢ”иӢ—еҠ©й•ҝзҡ„дәӢгҖӮ

04

вҖ”

дёҚиҰҒеҝҪи§Ҷз»ҸиҗҘзҡ„йҮҚиҰҒжҖ§

иҝҷйғЁеҲҶеҶ…е®№жҲ‘们и®ӨдёәйқһеёёйҮҚиҰҒпјҢд№ҹдјҡеҚ•зӢ¬еҶҷдёҖзҜҮдё“йўҳжқҘйҳҗиҝ°иҝҗиҗҘеҜ№д»ӘеҷЁе…¬еҸёзҡ„йҮҚиҰҒжҖ§пјҢйҷҗдәҺзҜҮе№…еҺҹеӣ пјҢжң¬ж–ҮдёӯеҸӘжҠӣеҮәеҮ дёӘж ёеҝғи§ӮзӮ№гҖӮ

иҝӣеҢ–йЈҺжҡҙи®Өдёәпјҡд»ӘеҷЁе…¬еҸёзҡ„жҲҗеҠҹпјҢеҲ°жңҖеҗҺдёҖе®ҡжҳҜз»ҸиҗҘзҡ„жҲҗеҠҹгҖӮ

дёҖе®¶з ”еҸ‘й”Җе”®дёҖдҪ“еһӢзҡ„д»ӘеҷЁе…¬еҸёзҡ„иҜһз”ҹеӨҡеҚҠжҳҜиҝҷдёӨз§ҚеҺҹеӣ пјҡжңүдәӣжҳҜеҲӣе§ӢеӣўйҳҹжҺҢжҸЎдәҶдёҖйЎ№дё“й—Ёзҡ„жҠҖжңҜпјҢеҲ©з”ЁжҠҖжңҜеҒҡдәҶдёҖж¬ҫдё“дёҡзҡ„дә§е“ҒпјҢ并д»ҘжӯӨдёәеҘ‘жңәеҸ‘еұ•дёәдёҖ家公еҸёпјӣжңүдәӣжҳҜжӣҫз»ҸејҖеҸ‘жҲ–й”Җе”®иҝҮжҹҗдәӣдә§е“ҒпјҢжӢҘжңүдёҖе®ҡзҡ„е®ўжҲ·жё йҒ“иө„жәҗпјҢз»„е»әз ”еҸ‘пјҢеҸ‘еұ•жҲҗдёәдёҖ家公еҸёгҖӮ

иҝҷж ·зҡ„е…¬еҸёиҰҒеӯҳжҙ»жҳҜе®№жҳ“зҡ„пјҢдҪҶиҰҒеҒҡеӨ§еҚҙжҢ‘жҲҳе·ЁеӨ§пјҢе®ғеҝ…йЎ»дҫқйқ жё…жҷ°зҡ„жҲҳз•Ҙе’Ңй«ҳж°ҙе№ізҡ„з»ҸиҗҘгҖӮ

жҲ‘们еңЁжҠ•иө„д»ӘеҷЁе…¬еҸёжҲ–иҖ…еңЁиҮӘе·ұеҲӣдёҡзҡ„иҝҮзЁӢдёӯпјҢжҜ”иө·е…іжіЁе®ғзҺ°жңүзҡ„жҠҖжңҜе’ҢеёӮеңәпјҢжҲ‘们жӣҙе…іжіЁзҡ„жҳҜиҝҷ家公еҸёжҲ–иҖ…жҲ‘们иҮӘе·ұиғҪеҗҰйҖҡиҝҮз»ҸиҗҘиҺ·еҫ—жҢҒз»ӯжҖ§зҡ„з«һдәүдјҳпјҢеҢ…жӢ¬пјҡ

пјҲ1пјүе…¬еҸёжҳҜеҗҰе»әз«ӢдәҶжё…жҷ°зҡ„жҲҳз•Ҙзӣ®ж Үпјӣ

пјҲ2пјүе…¬еҸёжҳҜеҗҰжӢҘжңүдёҺжҲҳз•ҘеҢ№й…Қзҡ„з»ҸиҗҘз®ЎзҗҶдәәжүҚпјӣ

пјҲ3пјүе…¬еҸёжҳҜеҗҰе»әз«ӢдәҶз¬ҰеҗҲиЎҢдёҡеҸ‘еұ•и§„еҫӢзҡ„жҝҖеҠұжЁЎејҸпјӣ

пјҲ4пјүе…¬еҸёжҳҜеҗҰжңүе»әз«Ӣзі»з»ҹеҢ–з ”еҸ‘дҪ“зі»зҡ„ж„ҸиҜҶпјӣ

пјҲ5пјүе…¬еҸёжҳҜеҗҰжңүе»әз«Ӣж•°еӯ—еҢ–зҡ„иҗҘй”ҖдҪ“зі»пјӣ

вҖҰвҖҰ

жҲ‘们и®Өдёә科еӯҰд»ӘеҷЁиЎҢдёҡзҡ„жҠ•иө„并дёҚеҘҪеҒҡпјҢиҰҒеңЁиҝҷдёӘиөӣйҒ“дёӯжҲҗдёәдё“дёҡжҠ•жүӢ并且иҺ·еҫ—дё°еҺҡзҡ„收зӣҠйңҖиҰҒжү“з ҙдёҖдәӣеӣәжңүзҡ„жҖқз»ҙйҷҗеҲ¶гҖӮд№ҹж¬ўиҝҺеӨ§е®¶иғҪе…іжіЁиҝӣеҢ–йЈҺжҡҙзҡ„е…¬дј—еҸ·пјҢеҜ№жҲ‘们зҡ„и§ӮзӮ№жү№иҜ„жҢҮжӯЈгҖӮ