жҲі?е…іжіЁпјҢиҺ·еҫ—жӣҙеӨҡж•°жҚ®и§ЈиҜ»

жқ жқҶжҳҜдёҖжҠҠеҸҢеҲғеү‘пјҢйҖҡеёёеңЁиӮЎеёӮдёӯпјҢеӨ§еӨҡж•°жғ…еҶөдёӢпјҢеҜ№дәҺз»қеӨ§еӨҡж•°дёӘдәәжҠ•иө„иҖ…пјҢйғҪдёҚеӨӘе»әи®®иҪ»жҳ“дёҠжқ жқҶгҖӮ

然иҖҢеңЁе®Ҹи§ӮеұӮйқўпјҢеңЁзҺ°д»Јз»ҸжөҺдҪ“зі»дёӯпјҢе…ЁзҗғеёӮеңәеҹәжң¬жҷ®йҒҚеӯҳеңЁвҖңй«ҳжқ жқҶвҖқзҡ„жғ…еҶөпјҢз”Ёд»ҘиҺ·еҸ–дҝғиҝӣжңӘжқҘеҸ‘еұ•зҡ„иө„йҮ‘пјҢжҲ–жҳҜеәҰиҝҮеҪ“еүҚеӣ°еўғгҖӮ

е®Ҹи§Ӯжқ жқҶзҺҮ = еҗ„е®һдҪ“з»ҸжөҺйғЁй—ЁеҖәеҠЎд№Ӣе’Ң / еҗҚд№үGDP

е…¶дёӯе®һдҪ“з»ҸжөҺйғЁй—Ёдё»иҰҒеҢ…жӢ¬д»ҘдёӢдёүйЎ№пјҡ

1пјүеұ…ж°‘йғЁй—Ёпјҡ

еұ…ж°‘йғЁй—ЁиҙҹеҖәзҡ„дё»иҰҒйғЁеҲҶжҳҜжҲҝиҙ·пјҢйҷӨжӯӨд№ӢеӨ–иҝҳжңүж¶Ҳиҙ№иҙ·ж¬ҫе’Ңз»ҸиҗҘиҙ·ж¬ҫпјӣ

2пјүйқһйҮ‘иһҚдјҒдёҡйғЁй—Ёпјҡ

еҢ…жӢ¬дјҒдёҡиҙ·ж¬ҫгҖҒдјҒдёҡеҖәгҖҒдҝЎжүҳиҙ·ж¬ҫгҖҒ委жүҳиҙ·ж¬ҫгҖҒжңӘиҙҙзҺ°й“¶иЎҢжүҝе…‘жұҮзҘЁе’ҢеўғеӨ–еҖәеҠЎзӯүпјӣиҰҒзү№еҲ«жіЁж„Ҹзҡ„жҳҜйғЁеҲҶең°ж–№ж”ҝеәңиһҚиө„е№іеҸ°пјҲеҹҺжҠ•еҖәпјүзҡ„еҖәеҠЎд№ҹеҢ…еҗ«еңЁе…¶дёӯпјӣ

3пјүж”ҝеәңйғЁй—Ёпјҡ

ж”ҝеәңйғЁй—ЁеҸҲеҲҶдёәдёӯеӨ®ж”ҝеәңе’Ңең°ж–№ж”ҝеәңпјҢиҙҹеҖәдё»иҰҒеҲҶеҲ«жҳҜеӣҪеҖәе’Ңең°ж–№еҖәпјӣ

еҪ“еүҚпјҢиӮЎеёӮгҖҒжҘјеёӮжҢҒз»ӯдёӢи·ҢеҜјиҮҙеұ…ж°‘иҙўеҜҢзј©ж°ҙпјӣеҗҢж—¶ж¶Ҳиҙ№жҢҮж•°дҪҺиҝ·иҝӣе…ҘйҖҡзј©пјӣиҮӘ然дјҡеёҢжңӣ继з»ӯжҸҗй«ҳжқ жқҶпјҢжқҘжҸҗдҫӣжӣҙеӨҡз”Ёд»ҘеәҰиҝҮеҪ“еүҚеӣ°еұҖзҡ„иө„йҮ‘гҖӮ

еҗҢж—¶д№ҹеёҰжқҘд»ҘдёӢдёӨдёӘй—®йўҳпјҡ

1пјүеҪ“еүҚзҡ„е®Ҹи§Ӯжқ жқҶзҺҮжңүеӨҡй«ҳдәҶпјҹ

2пјүи°ҒиҝҳеҠ еҫ—еҠЁжқ жқҶпјҹ

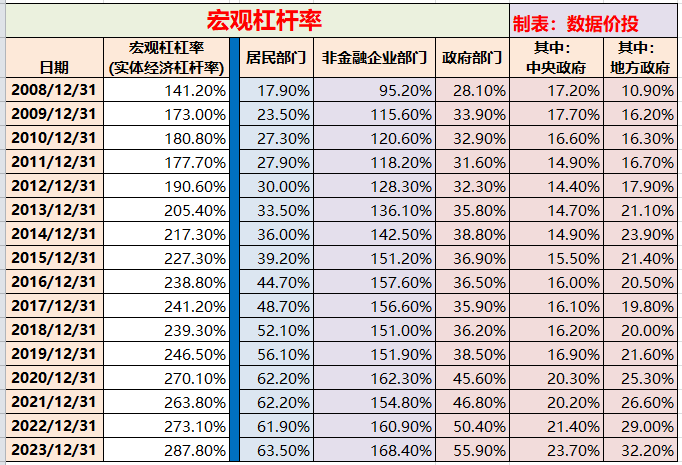

еӣҪ家йҮ‘иһҚдёҺеҸ‘еұ•е®һйӘҢе®ӨеңЁжңҖж–°дёҖжңҹзҡ„гҖҗNIFDеӯЈжҠҘгҖ‘дёӯжҠ«йңІдәҶжҲӘжӯўеҲ°2023е№ҙжң«зҡ„жңҖж–°е®Ҹи§Ӯжқ жқҶзҺҮпјҲе®һдҪ“з»ҸжөҺжқ жқҶзҺҮпјүеҸҠеҗ„еҲҶйЎ№зҡ„жқ жқҶзҺҮж•°жҚ®пјҡ

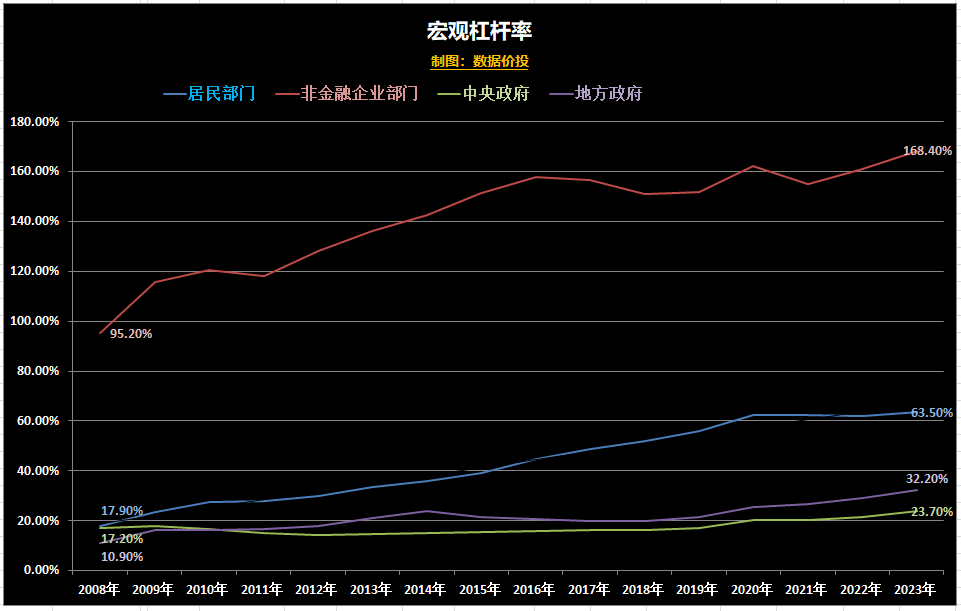

ж•ҙдҪ“жқҘиҜҙпјҢ2023е№ҙе®Ҹи§Ӯжқ жқҶзҺҮеӨ§е№…ж”ҖеҚҮеҲ°287.80%пјҢдёүдёӘйғЁй—Ёзҡ„жқ жқҶзҺҮеқҮжңүжҸҗеҚҮпјҢе…¶дёӯпјҡ

ж”ҝеәңйғЁй—Ёзҡ„жқ жқҶзҺҮжҸҗеҚҮе№…еәҰжңҖеӨ§пјҢжқҘеҲ°55.90%пјӣйқһйҮ‘иһҚдјҒдёҡйғЁй—ЁжҸҗеҚҮе№…еәҰе…¶ж¬ЎпјҢжқҘеҲ°168.40%пјӣиҖҢеұ…ж°‘йғЁй—Ёд№ҹжңүе°Ҹе№…жҸҗеҚҮпјҢжқҘеҲ°63.5%гҖӮ

еҜ№дәҺжҖ»дҪ“е®Ҹи§Ӯжқ жқҶзҺҮпјҢдё–з•ҢиҢғеӣҙжқҘжҜ”иҫғпјҢ287.80%еә”иҜҘз®—дёҚдҪҺдәҶпјҡзҫҺеӣҪеҗҢжңҹзҡ„е®Ҹи§Ӯжқ жқҶзҺҮеӨ§жҰӮдёә270%е·ҰеҸіпјҢиҖҢж—Ҙжң¬еңЁ90е№ҙж—¶зҡ„е®Ҹи§Ӯжқ жқҶзҺҮдёә277%пјҢд№ӢеҗҺдҫҝиҝӣе…ҘдәҶвҖңеӨұеҺ»зҡ„дёүеҚҒе№ҙвҖқгҖӮ

еҗҢж—¶пјҢз”ұдәҺжқ жқҶзҺҮзҡ„еҲҶжҜҚжҳҜеҗҚд№үGDPпјҢиҖҢиҝ‘еҚҒеҮ е№ҙжқҘдёӯеӣҪзҡ„GDPд№ҹжҳҜдҝқжҢҒй«ҳйҖҹеўһй•ҝзҡ„пјҢжүҖд»ҘеӣҪ家еҖәеҠЎдҪҷйўқзҡ„еўһй•ҝйҖҹеәҰдјҡжӣҙеҠ жғҠдәәпјҡ

2008е№ҙGDPзәҰдёә31.92дёҮдәҝпјҢд№ҳд»ҘеҪ“е№ҙе®Ҹи§Ӯжқ жқҶзҺҮ141.20%еҫ—еҲ°еҪ“е№ҙзҡ„еҖәеҠЎжҖ»йўқдёә45.07дёҮдәҝпјӣ

иҖҢ23е№ҙGDPдёә126.06дёҮдәҝпјҢд№ҳд»Ҙ287.80%еҗҺеҫ—еҲ°еҪ“еүҚеҖәеҠЎдҪҷйўқдёә362дёҮдәҝе·ҰеҸіпјҢзӣёжҜ”15е№ҙеүҚи¶іи¶іеўһеҠ дәҶ7еҖҚд№ӢеӨҡпјӣ

дё”еҪ“еүҚеҖәеҠЎдҪҷйўқе“ӘжҖ•жҢүз…§дҝқе®Ҳзҡ„3%зҡ„еҲ©жҒҜжқҘз®—зҡ„иҜқпјҢжҜҸе№ҙзҡ„еҲ©жҒҜж”ҜеҮәд№ҹеңЁ10дёҮдәҝд»ҘдёҠгҖӮ

иҷҪ然е®Ҹи§Ӯжқ жқҶзҺҮеҸҠеҖәеҠЎжҖ»йўқйғҪдёҚдҪҺдәҶпјҢдҪҶдёәдәҶиө°еҮәеҪ“еүҚеӣ°еұҖпјҢж— з–‘иҝҳжҳҜдёҚеҫ—дёҚ继з»ӯеҠ жқ жқҶзҡ„пјҢжүҖд»Ҙ23е№ҙжқ жқҶзҺҮжүҚдјҡ继з»ӯеӨ§е№…жҸҗеҚҮпјҢдё”еӣҪ家йҮ‘иһҚдёҺеҸ‘еұ•е®һйӘҢе®Өйў„жөӢпјҢ24е№ҙе®Ҹи§Ӯжқ жқҶзҺҮе°Ҷ继з»ӯдёҠеҚҮгҖӮ

йӮЈд№Ҳе…·дҪ“жӢҶеҲҶжқҘзңӢпјҢе“ӘдёӘйғЁй—ЁиҝҳжңүдҪҷеҠӣеҸҜиғҪеҠ еҫ—еҠЁжқ жқҶпјҹ

1пјүеұ…ж°‘йғЁй—Ёпјҡ

еңЁиҝҮеҺ»зҡ„еҚҒдә”е№ҙдёӯпјҢеұ…ж°‘йғЁй—Ёжқ жқҶзҺҮзҡ„жҸҗеҚҮе№…еәҰжҳҜжңҖеӨ§зҡ„пјҢд»Һ08е№ҙзҡ„17.90%е·Ёе№…жҸҗеҚҮиҮіеҪ“еүҚзҡ„63.50%пјҢеўһеҠ дәҶ2.5еҖҚд№ӢеӨҡгҖӮ

жңҹй—ҙдјҙйҡҸзқҖзҡ„жҳҜжҲ‘еӣҪжҲҝең°дә§еёӮеңәзҡ„иҝ…зҢӣеҸ‘еұ•пјҢвҖңеңҹең°иҙўж”ҝвҖқзҡ„еҸ‘еҠӣпјҢдҪҶжҳҜеҲ°20е№ҙд»ҘеҗҺеҫ—иҝ‘еӣӣе№ҙжқҘзңӢпјҢеўһйҖҹжҳҺжҳҫж”ҫзј“пјҢе§Ӣз»ҲдҝқжҢҒеңЁ60%~65%зҡ„еҢәй—ҙеҶ…пјҢеҪ“еүҚжқҘиҜҙпјҡ

aпјү2023е№ҙзҡ„дҪҸжҲҝиҙ·ж¬ҫејҖе§ӢеҮәзҺ°иҙҹеўһй•ҝпјҡ

еүҚдёүдёӘеӯЈеәҰдҪҸжҲҝиҙ·ж¬ҫеҗҢжҜ”еўһйҖҹеҲҶеҲ«дёә0.3%пјҢ-0.8%е’Ң-1.29%пјҢйў„и®ЎеӣӣеӯЈеәҰеўһйҖҹеңЁ-0.7%е·ҰеҸіпјӣ

bпјүеұ…ж°‘жқғзӣҠжҖ§иө„дә§иҙҹеўһй•ҝпјҡ

22е№ҙжң«зҡ„еұ…ж°‘йғЁй—ЁйқһйҮ‘иһҚиө„дә§пјҲд»Ҙеұ…ж°‘дҪҸжҲҝиө„дә§дёәдё»пјүз”ұ21е№ҙжң«зҡ„287.1дёҮдәҝе…ғдёӢйҷҚеҲ°286.8дёҮдәҝе…ғпјӣ

22е№ҙжң«еұ…ж°‘жҢҒжңүзҡ„иӮЎзҘЁиө„дә§з”ұ21е№ҙжң«зҡ„28.3дёҮдәҝе…ғдёӢйҷҚеҲ°23.9дёҮдәҝе…ғпјӣ

22е№ҙжң«еұ…ж°‘жҢҒжңүзҡ„еҹәйҮ‘д»Ҫйўқз”ұ21е№ҙжң«зҡ„82.0дёҮдәҝе…ғдёӢйҷҚеҲ°80.8дёҮдәҝе…ғпјӣ

23е№ҙжң«зҡ„ж•°жҚ®жҡӮж—¶иҝҳжІЎжңүе…¬еёғпјҢдҪҶжҢүз…§23е№ҙжҘјеёӮеҸҠиӮЎеёӮзҡ„иө°еҠҝжқҘзңӢпјҢеұ…ж°‘жқғзӣҠжҖ§иө„дә§ж— з–‘жҳҜ继з»ӯйҷҚдҪҺзҡ„пјӣ

cпјүеұ…ж°‘еӯҳж¬ҫ继з»ӯеӨ§е№…еўһй•ҝ

2023е№ҙжң«еұ…ж°‘еӯҳж¬ҫ规模иҫҫеҲ°137.9дёҮдәҝе…ғпјҢзӣёжҜ”22е№ҙжң«еўһй•ҝдәҶ16.7дёҮдәҝе…ғпјӣйў„жөӢжңӘжқҘж•°е№ҙеұ…ж°‘еӯҳж¬ҫ继з»ӯдёҠеҚҮе°ҶжҲҗдёәеёёжҖҒгҖӮ

еҹәдәҺд»ҘдёҠеҮ зӮ№пјҢеұ…ж°‘йғЁй—Ёжқ жқҶзҺҮ继з»ӯдёҠеҚҮзҡ„з©әй—ҙдёҚиғҪиҜҙе®Ңе…ЁжІЎжңүпјҢдҪҶиҮіе°‘жҳҜжҜ”иҫғжңүйҷҗдәҶзҡ„гҖӮ

2пјүйқһйҮ‘иһҚдјҒдёҡйғЁй—Ёпјҡ

д»ҺиҙҹеҖә规模жқҘзңӢпјҢйқһйҮ‘иһҚдјҒдёҡйғЁй—ЁжҳҜеҚ жҜ”жңҖеӨ§зҡ„дёҖеқ—пјҢеҲ°23е№ҙжң«ж—¶жқ жқҶзҺҮиҫҫеҲ°дәҶ168.4%пјӣ

иҝҷйғЁеҲҶзҡ„еўһй•ҝеҗҢж ·жҳҜе’ҢжҲҝең°дә§иЎҢдёҡзҡ„иҝ…йҖҹеҸ‘еұ•еҜҶеҲҮзӣёе…ізҡ„пјҡ

е…¶дёҖпјҡжӣҫз»ҸжҲҝең°дә§дјҒдёҡпјҢзү№еҲ«жҳҜж°‘иҗҘжҲҝдјҒпјҢжҳҜеҖҹеҖәзҡ„дё»еҠӣеҶӣпјҢеҚ•жҳҜжҒ’еӨ§дёҖ家е°ұжңүи¶…2.4дёҮдәҝиҙҹеҖәпјӣ

е…¶дәҢпјҡе…¶дёӯеҢ…жӢ¬дәҶйғЁеҲҶең°ж–№ж”ҝеәңзҡ„йҡҗеҪўеҖәеҠЎ-еҹҺжҠ•еҖәпјӣдёҚеӨӘжё…жҘҡиҝҷдёӘвҖңйғЁеҲҶвҖқзҡ„е…·дҪ“еҚ жҜ”жҳҜеӨҡе°‘пјҢдҪҶжҢүз…§еҪ“еүҚзәҰ60дёҮдәҝзҡ„еҹҺжҠ•еҖә规模жқҘз®—пјҢиҝҷйғЁеҲҶзҡ„ж•°еҖјиӮҜе®ҡдёҚдјҡе°Ҹпјӣ

иҖҢеңЁеҪ“еүҚпјҢж°‘иҗҘжҲҝдјҒзә·зә·жҡҙйӣ·пјҢд»ҘвҖңеңҹең°йҮ‘иһҚвҖқдёәеҹәзЎҖзҡ„еҹҺжҠ•еҖәд№ҹжҳҜж— еҠӣдёә继пјӣеҗҢж—¶е…¶д»–йқһжҲҝдјҒж°‘иҗҘдјҒдёҡеҗҢж ·зјәд№ҸдҝЎеҝғпјҢдёҚж•ўеҖҹиҙ·пјҢе”ҜдёҖеү©дёӢиҝҳжңүеҖҹиҙ·иғҪеҠӣзҡ„дјјд№Һдё»иҰҒеҸӘеү©еӣҪдјҒдәҶпјҢдҪҶжҸҗеҚҮз©әй—ҙд№ҹжңүйҷҗпјӣ

3пјүж”ҝеәңйғЁй—Ёпјҡ

aпјүж”ҝеәңйғЁй—ЁдёӯпјҢең°ж–№ж”ҝеәңзҡ„еҖәеҠЎеҢ…жӢ¬жҳҫжҖ§еҖәеҠЎе’ҢйҡҗеҪўеҖәеҠЎиҝҷдёӨйғЁеҲҶпјҢе…¶дёӯйҡҗеҪўеҖәеҠЎеүҚйқўжҸҗеҲ°пјҢдё»иҰҒжҳҜеҢ…еҗ«еңЁйқһйҮ‘иһҚдјҒдёҡйғЁй—ЁеҖәеҠЎдёӯзҡ„еҹҺжҠ•еҖәпјҢе…¶ж•°йўқеә”иҜҘжҳҜеӨ§еӨ§и¶…иҝҮжҳҫжҖ§еҖәеҠЎзҡ„гҖӮз”ұдәҺең°дә§дёӢиЎҢпјҢеҚ–ең°ж”¶е…Ҙзҡ„дёӢйҷҚпјҢеҜ№дәҺеӯҳйҮҸеҹҺжҠ•еҖәзҡ„еҺӢеҠӣдјҡжҳҜжҜ”иҫғеӨ§зҡ„пјҢйғЁеҲҶең°ж–№дјҡеӯҳеңЁеҲ©жҒҜз»ҷдёҚеҮәжқҘзҡ„жғ…еҶөгҖӮжүҖд»Ҙиҝ‘е№ҙжқҘең°ж–№ж”ҝеәңзҡ„жҳҫжҖ§еҖәеҠЎд№ҹжҳҜеҝ«йҖҹеўһй•ҝзҡ„пјҢе…¶дёӯдё»иҰҒзҡ„дёҖйғЁеҲҶе°ұжҳҜз”ЁжқҘзҪ®жҚўең°ж–№зҡ„еӯҳйҮҸйҡҗеҪўеҖәеҠЎгҖӮ

bпјүзӣёеҜ№иҖҢиЁҖпјҢдёӯеӨ®ж”ҝеәңзҡ„еҖәеҠЎиҙҹжӢ…дёҖзӣҙжҳҜйқһеёёиҪ»з•ҷжңүдҪҷеҠӣзҡ„пјҢд»Һ08е№ҙж—¶зҡ„17.2%пјҢеҲ°23е№ҙд»…еўһеҠ еҲ°23.7%пјҢиҝҷиҝҳжҳҜеңЁиҝ‘еҮ е№ҙеҝ«йҖҹеўһй•ҝзҡ„еүҚжҸҗдёӢгҖӮ

究其еҺҹеӣ пјҢдё»иҰҒжҳҜеңЁеҲҶзЁҺеҲ¶ж”№йқ©зҡ„жЁЎејҸдёӢпјҢж”ҝеәңеҖәеҠЎдё»иҰҒи®°еңЁдәҶең°ж–№ж”ҝеәңеӨҙдёҠпјҢдёӯеӨ®ж”ҝеәңзЁҺ收жӢҝеҫ—еӨҡпјҢйңҖиҰҒдҪңзҡ„дәӢжғ…е°‘пјҢе№ҙе№ҙжңүзӣҲдҪҷпјҢжүҖд»ҘжӯЈеёёжғ…еҶөдёӢдёҚйңҖиҰҒеӨ§йўқдёҫеҖәпјҢдё”иҝҳеҸҜд»ҘйҖҡиҝҮиҪ¬з§»ж”Ҝд»ҳжқҘж”ҜжҸҙең°ж–№гҖӮ

еҪ“еңЁеҪ“еүҚпјҢе…¶д»–йғЁй—Ёзҡ„дёҫеҖәз©әй—ҙеҸ—йҷҗзҡ„жғ…еҶөдёӢпјҢдјјд№Һд№ҹеҸӘжңүйқ дёӯеӨ®ж”ҝеәңеҠ еӨ§жқ жқҶзҺҮжқҘзј“и§Јеӣ°еұҖдәҶпјҡ23е№ҙ10жңҲд»Ҫж—¶пјҢе°ұжҳҺзЎ®дәҶдёӯеӨ®иҙўж”ҝе°ҶеңЁеӣӣеӯЈеәҰеўһеҸ‘еӣҪеҖә1дёҮдәҝе…ғпјҢиҙўж”ҝиөӨеӯ—зҺҮжҸҗеҚҮеҲ°3.8%пјҢйў„и®ЎеңЁ24е№ҙеҸҠд»ҘеҗҺиҝҳе°ҶжҢҒз»ӯпјҢжҲҗдёәжңӘжқҘе®Ҹи§Ӯжқ жқҶзҺҮ继з»ӯжҸҗеҚҮзҡ„жңҖдё»иҰҒжҺЁеҠӣгҖӮ