——三重视角探讨交易机会

有了前篇作为工具,本篇尝试从短、中、长期三类投资/机者视角,来探讨腾讯控股(00700)的交易机会。

一、长期投资者:生意模式、护城河、企业文化、自由现金流,以及不要买得太贵

长牛股票有些共同特征:好的生意模式和护城河,高的ROE,长期成功的经营历史。自由现金流作为果实呈现。

腾讯的股价历史回报很好,已经证明了他们是长期的成功者。除此以外,腾讯与以上股票的共同点还包括:深的护城河,弱的周期性。还有,腾讯提供的消费服务是可以全球销售的。

小马哥为腾讯树立的“不缺位、做到位、不越位”企业定位;腾讯公司对监管的高度配合;以及应对危机处理方式;以上很好地体现了公司反脆弱的能力。

至于最后一点,“不要买得太贵”,可以参考那些长牛股票历史上的买点,第一是股价大幅回撤(腾讯目前自最高点回撤59%);第二是经历危机的催化(中概估值、游戏监管、大股东减持)。另外补上第三点,作为一家历史证明投资做得很成功的公司(至少远超过大多数股民),当下是腾讯历史上购买自家公司股票力度最大的时刻,二级市场就可以抄他们的作业,甚至比他们买得更低。

二、中期投资/机者:估值、股东回报、预期的边际变化和线性外推

是的,中期投资/机者比起长期投资者,更注重估值和边际变化。

估值上,两根弹簧已经绷紧,A股估值在历史低位,A/H溢价或者说A/中概溢价在历史高位,公司自身的估值在低位,存在修复的预期。

股东回报上,假设边际条件不变,根据静态条件线性外推一下:2023年分红95.68亿股*2.4港元/股分红≈230亿港币。2024年预计在现在股价环境下,延续10亿港币/交易日的回购,全年回购期约125交易日,累计回购≈1250亿港币。即便不考虑过去两年类似京东美团的派股,股东回报预计约1480亿港币。当前市值约27428亿港币,则股东回报可达5.4%;假设再次出现类似京东/美团的派股,则股东回报可达9%以上;如果并且随着回购继续,2025年的股东回报可更进一步。

此外,2023年12月23日开启的10亿模式,已经完成了预期的边际反转——这点并没有被市场有效认知——,根据《腾讯控股:减持向南,回购向北,何去何从?》的分析,4亿到10亿的转变,是“回购<大股东减持”到“回购>减持”的反转。根据本文刚才一段的分析,这也是股东回报从约2.6%向约5.4%的华丽转变(注:不考虑京东美团等派股)。

中期投资/机者重视边际变化,以上分析正是边际变化和线性外推的威力。

注:以上测算,均未涵盖2024年潜在的股权激励发行股份。

三、短期投机者:筹码博弈的供需结构

短期投机者,这里指理性的短期投机者,他们交易的本质是博弈筹码的供需结构。同样根据《腾讯控股:减持向南,回购向北,何去何从?》的分析,由于10亿/日回购时代的开启,在一年的时间段内,回购总额已经超越大股东减持;特别是对于回购期开启的交易日内,回购额对减持额甚至具有3:1的压制力。多空双方力量的巨大转换,一旦被市场有效认知,很有可能形成股价最小阻力线的向上。这个催化点可能在3月下旬年报公布,回购重启。

更进一步的,根据前篇的研究结果,由于博弈的深入,腾讯股价已经不再是简单的回购期开始上涨、静默期开始下跌。根据笔者统计,比起等待静默期结束,股价低点更有可能在静默期中段产生。

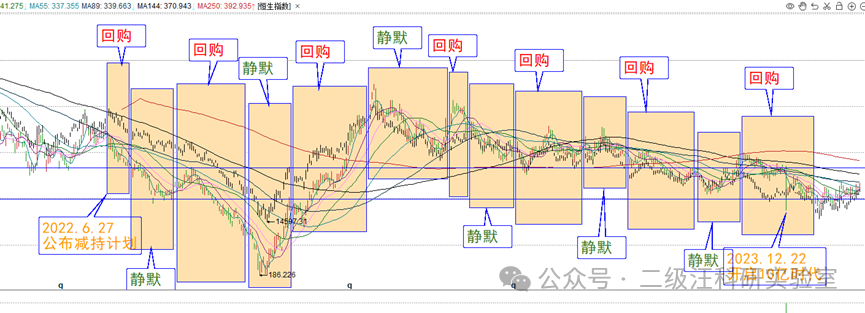

附:减持及回购期走势分解图

上图为自大股东减持开始,对股价走势的分解。其中彩色K线为腾讯控股(00700)走势,黑色K线为恒生指数走势。

四、风险提示

在前篇已述。

五、其他

本文内容并不涉及操作计划。二级市场投机风险巨大,本篇文章也不可作为投资/投机建议。若文章对您有益,感谢转评赞。尤其欢迎长期跟踪腾讯的老师帮助笔者补全视角。