д»ҘдёӢеҶ…е®№з”ұеҚҡи§Ҳиҙўз»ҸжҸҗдҫӣпјҢдёҚд»ЈиЎЁжөҷе•ҶиҜҒеҲёи®ӨеҗҢжҲ–иөһжҲҗе…¶и§ӮзӮ№гҖҒдёҚжһ„жҲҗд»»дҪ•жҠ•иө„е»әи®®пјӣжҚ®жӯӨж“ҚдҪңпјҢзӣҲдәҸиҮӘиҙҹпјӣеёӮеңәжңүйЈҺйҷ©пјҢжҠ•иө„йңҖи°Ёж…ҺгҖӮ

1жңҲжҢ–жҺҳжңәй”ҖйҮҸеҗҢжҜ”еўһй•ҝ18.5%пјҢе…¶дёӯпјҢеӣҪеҶ…й”ҖйҮҸеӨ§е№…еўһй•ҝ+57.70%пјҢи¶…еҮәеёӮеңәйў„жңҹгҖӮ

В В еҶ…йңҖзӯ‘еә•пјҢе…іжіЁеӯҳйҮҸжӣҝжҚўВ В

е·ҘзЁӢжңәжў°е№ҝжіӣеә”з”ЁдәҺеҹәе»әгҖҒең°дә§зӯүйўҶеҹҹпјҢиў«и§Ҷдёәз»ҸжөҺзҡ„жҷҙйӣЁиЎЁгҖӮе…¶дёӯпјҢжҢ–жҺҳжңәз”ұдәҺеә”з”ЁиҢғеӣҙжңҖе№ҝпјҢдё”ж–Ҫе·ҘиҝҮзЁӢдёӯеҫҖеҫҖжңҖе…ҲиҝӣеңәпјҢи§Ҷдёәе·ҘзЁӢжңәжў°иЎҢдёҡжҷҜж°”еәҰзҡ„йЈҺеҗ‘ж ҮгҖӮ

дҫӣйңҖе…ізі»пјҡиҝ‘е№ҙеҸ—еҲ°дёӢжёёең°дә§зӯүиЎҢдёҡжҠ•иө„дёҚи¶іеҪұе“ҚпјҢеҜ№е·ҘзЁӢжңәжў°дёӢжёёйңҖжұӮеҪўжҲҗдёҖе®ҡеҺӢеҲ¶гҖӮ

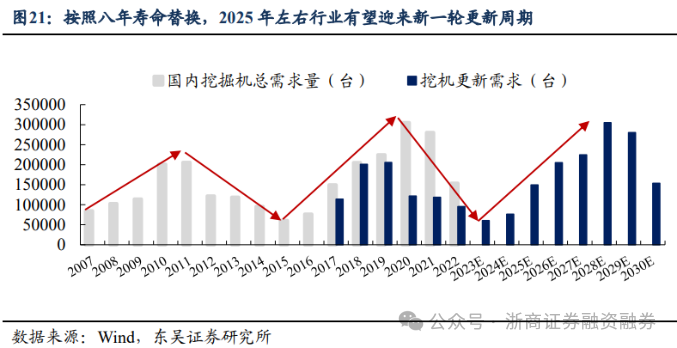

еӯҳйҮҸжӣҝжҚўпјҡе·ҘзЁӢжңәжў°е№іеқҮдёә 8 е№ҙдҪҝз”ЁеҜҝе‘ҪпјҢжҢүз…§ 8 е№ҙдҝқжңүйҮҸжқҘзңӢпјҢ2016 е№ҙд»ҘжқҘжҢ–жңәдҝқжңүйҮҸжҢҒз»ӯеўһй•ҝпјҢ8 е№ҙдҝқжңүйҮҸи¶…иҝҮ 170 дёҮеҸ°пјҢеёҰжқҘеӨ§йҮҸжҪңеңЁзҡ„еӯҳйҮҸжӣҙж–°йңҖжұӮпјҢ2025 е№ҙе·ҰеҸіжҲ‘еӣҪе·ҘзЁӢжңәжў°иЎҢдёҡжңүжңӣиҝҺжқҘж–°дёҖиҪ®жӣҙж–°е‘ЁжңҹгҖӮжӯӨеӨ–пјҢй«ҳдҝқжңүйҮҸеёҰжқҘзҡ„дҝқеӨ–и®ҫеӨҮжңҚеҠЎе’Ңй…Қ件гҖҒдәҢжүӢжңәеҶҚеҲ¶йҖ гҖҒйӣ¶йғЁд»¶еҫӘзҺҜеҶҚеҲ©з”ЁпјҢеҗҺеёӮеңәеҸ‘еұ•з©әй—ҙе№ҝйҳ”гҖӮ

В В еҮәеҸЈй«ҳеўһпјҢиҝңжңҹжҲҗй•ҝз©әй—ҙеӨ§В

еҮәжө·жҳҜжү“ејҖдё»жңәеҺӮеӨ©иҠұжқҝзҡ„еҝ…з»Ҹд№Ӣи·ҜгҖӮд»Һе…ЁзҗғжқҘзңӢпјҢеӣҪеҶ…д»…еҚ е…Ёзҗғе·ҘзЁӢжңәжў°еёӮеңәзҡ„ 20%пјҢ 26 е№ҙе…ЁзҗғиЎҢдёҡ规模е°Ҷи¶…дёҮдәҝдәәж°‘еёҒпјҢеҸ еҠ дә§е“ҒжҖ§д»·жҜ”дјҳеҠҝпјҢеҮәжө·е·ІеҮәжҲҗдёәеӣҪеҶ…еҺӮе•Ҷзҡ„йҮҚиҰҒжҲҳз•Ҙж–№еҗ‘гҖӮ

зҹӯжңҹзңӢдәҡеӨӘпјҢдёӯжңҹзңӢ欧жҙІпјҢй•ҝжңҹзңӢеҢ—зҫҺпјҲ5-10е№ҙпјүгҖӮжҲ‘еӣҪе·ҘзЁӢжңәжў°йҫҷеӨҙеҢ—зҫҺеёӮеҚ зҺҮеҒҸдҪҺпјҢжҠҖжңҜ+д»·ж ј+жң¬ең°еҢ–жҳҜжү“ејҖеҢ—зҫҺеёӮеңәзҡ„ж ёеҝғпјҡпјҲ1пјүжҠҖжңҜвҖ”еӣҪдә§еҺӮе•Ҷе…·еӨҮдјҳеҠҝпјӣпјҲ2пјүд»·ж јвҖ”еӣҪдә§дә§е“ҒжҖ§д»·жҜ”й«ҳпјҢдҪҶйңҖиҰҒйҖҡиҝҮжө·еӨ–е…ҚзЁҺеҢәеҹҹе·ҘеҺӮе»әи®ҫпјӣпјҲ3пјүжң¬ең°еҢ–вҖ”вҖ”еҢ—зҫҺең°еҢәжӣҙеҠ жіЁйҮҚдә§е“Ғзҡ„е”®еҗҺпјҢжң¬ең°еҢ–е»әи®ҫжҳҜиҝӣдёҖжӯҘжү“ејҖеёӮеңәзҡ„е…ій”®гҖӮ

В дё»жңәеҺӮеҲ©ж¶ҰзҺҮеҮәзҺ°иҫғејәж”№е–„В

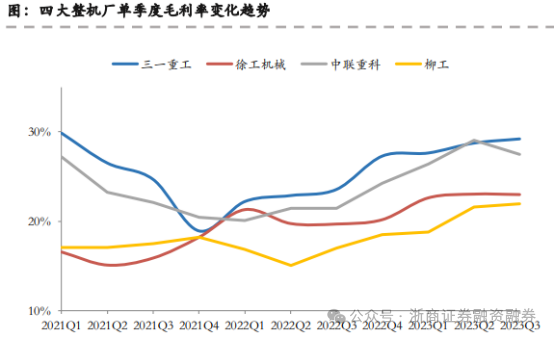

д»ҺзӣҲеҲ©иғҪеҠӣжқҘзңӢпјҢеӣӣ家ж•ҙжңәеҺӮжҜӣеҲ©зҺҮ2022е№ҙд»ҘжқҘзЁіжӯҘжҸҗеҚҮпјҢеёҰеҠЁдәҶж•ҙдҪ“зӣҲеҲ©иғҪеҠӣеўһејәгҖӮжҜӣеҲ©зҺҮжҸҗй«ҳдё»иҰҒеҫ—зӣҠдәҺжҲҗжң¬дёӢиЎҢ+з»“жһ„дјҳеҢ–пјҢ2023е№ҙQ3еҲҶеҲ«еҗҢжҜ”+5.66pctгҖҒ3.30pctгҖҒ6.06pctгҖҒ4.91pctгҖӮ

еұ•жңӣ2024е№ҙпјҢеҫҗе·ҘгҖҒжҹіе·ҘеӣҪж”№дҝғиҝӣз»ҸиҗҘиҫ№йҷ…еҗ‘еҘҪпјҢйҷҚжң¬д»Қжңүз©әй—ҙпјӣдёүдёҖйҮҚе·Ҙиҙ№з”ЁеҲҡжҖ§еҺӢеҠӣзӣёеҜ№зӘҒеҮәпјҢиҙ№з”ЁжҺ§еҲ¶жҲ–жҲҗдёәе…¬еҸёзӣҲеҲ©иғҪеҠӣиҝӣдёҖжӯҘеўһејәзҡ„йҮҚиҰҒжүӢж®өпјӣдёӯиҒ”йҮҚ科йҡҸзқҖжө·еӨ–й”Җе”®еҚ жҜ”жҸҗй«ҳпјҢеёӮеңәз»“жһ„дјҳеҢ–д»Қжңүз©әй—ҙпјҢе…¶ж¬Ўжҷәж…§дә§дёҡеҹҺиҝӣе…Ҙе…ЁйқўжҠ•дә§жңҹпјҢеңЁйҷҚжң¬еўһж•Ҳж–№йқўеҸҜиғҪжңүз§ҜжһҒиҙЎзҢ®гҖӮ

ж•ҙжңәеҺӮдј°еҖјеӨ„дәҺеҺҶеҸІиҫғдҪҺж°ҙе№іпјҢеңЁдёҡз»©еј№жҖ§йҮҠж”ҫеүҚжҸҗдёӢпјҢе…·еӨҮдёҖе®ҡе®үе…Ёиҫ№йҷ…гҖӮ

дёӯеӨ®жҺЁеҠЁж–°дёҖиҪ®еӨ§и§„жЁЎи®ҫеӨҮжӣҙж–°жңүжңӣдҝғиҝӣе·ҘзЁӢжңәжў°и®ҫеӨҮжӣҙж–°жҚўд»ЈпјҢ 2015е№ҙдёәжҢ–жҺҳжңәдёҠиҪ®е‘Ёжңҹеә•зӮ№пјҢжҢү8-10е№ҙдёәжӣҙж–°е‘ЁжңҹжөӢз®—пјҢйў„и®Ў2024е№ҙжӣҙж–°йңҖжұӮжңүжңӣи§Ұеә•пјҢжңҹеҫ…ж–°дёҖиҪ®жӣҙж–°е‘ЁжңҹеҗҜеҠЁгҖӮ

пјҲ1пјүдҪҺдј°еҖјең°ж–№еӣҪдјҒпјҡеҫҗе·Ҙжңәжў°гҖҒдёӯиҒ”йҮҚ科гҖҒе®үеҫҪеҗҲеҠӣгҖҒжҹіе·Ҙпјӣ

пјҲ2пјүж°‘дјҒйҫҷеӨҙпјҡдёүдёҖйҮҚе·ҘгҖҒжҒ’з«Ӣж¶ІеҺӢгҖҒжқӯеҸүйӣҶеӣўгҖҒеҚҺй“Ғеә”жҖҘгҖӮ

й•ҝеҹҺиҜҒеҲёгҖҠдёүдёҖйҮҚе·Ҙ-600031-е‘Ёжңҹеә•йғЁи“„еҠӣпјҢе·ҘзЁӢжңәжў°йҫҷеӨҙеҶҚиө·иҲӘгҖӢ-20231227

жөҷе•ҶиҜҒеҲёгҖҠеҶ…йңҖзӯ‘еә•пјҢеӨ–иҙёеҸҜжңҹгҖӢ-231124

еӣҪжҠ•иҜҒеҲёгҖҠ2024е№ҙе·ҘзЁӢжңәжў°иЎҢдёҡдё“йўҳзӯ–з•ҘпјҡиЎҢдёҡйў„жңҹзӘ„е№…жіўеҠЁпјҢе…іжіЁеҲ©ж¶Ұеј№жҖ§йҮҠж”ҫгҖӢ-240202

еӣҪйҮ‘иҜҒеҲёгҖҠе·ҘзЁӢжңәжў°еҮәжө·:ең°еҢәи§’еәҰеҜ»жүҫйҮҚиҰҒеҸ‘еҠӣзӮ№гҖӢ-2401301

е…ҚиҙЈеЈ°жҳҺпјҡд»ҘдёҠдҝЎжҒҜз”ұеҚҡи§Ҳиҙўз»ҸжҸҗдҫӣпјҢеҶ…е®№д»…дҫӣеҸӮиҖғпјҢдёҚд»ЈиЎЁжөҷе•ҶиҜҒеҲёи®ӨеҗҢжҲ–иөһжҲҗе…¶и§ӮзӮ№пјҢдёҚжһ„жҲҗеҜ№д»»дҪ•дәәзҡ„жҠ•иө„е»әи®®пјҢдәҰдёҚдҪңдёәд№°еҚ–гҖҒи®ӨиҙӯиҜҒеҲёжҲ–е…¶е®ғйҮ‘иһҚе·Ҙе…·зҡ„йӮҖиҜ·жҲ–дҝқиҜҒгҖӮжҠ•иө„иҖ…жҚ®жӯӨж“ҚдҪңпјҢйЈҺйҷ©иҮӘиҙҹгҖӮжҠ•иө„иҖ…дёҚеә”е°Ҷжң¬дҝЎжҒҜдҪңдёәжҠ•иө„еҶізӯ–зҡ„е”ҜдёҖеҸӮиҖғеӣ зҙ пјҢдәҰдёҚеә”д»Ҙжң¬еҶ…е®№еҸ–д»ЈиҮӘе·ұзҡ„еҲӨж–ӯгҖӮеңЁд»»дҪ•жғ…еҶөдёӢпјҢжөҷе•ҶиҜҒеҲёдёҚеҜ№д»»дҪ•дәәеӣ дҪҝз”Ёжң¬е№іеҸ°дёӯзҡ„д»»дҪ•еҶ…е®№жүҖеј•иҮҙзҡ„д»»дҪ•жҚҹеӨұжүҝжӢ…иҙЈд»»гҖӮеёӮеңәжңүйЈҺйҷ©пјҢжҠ•иө„йңҖи°Ёж…ҺгҖӮ