大额民间借贷被稽查,罚款加补税130万!企业向个人借款有风险,快跟小编一起来学习一下!

1

大额民间借贷未交税

个人被罚款130万

违法事实:

1、杨XX将4,600,000.00 元资金借给XX集团有限公司使用而取得利息收入,取得9,205,434.82元利息收入未按规定申报纳税。

2、杨XX将2,000,000.00 元资金借给XX集团有限公司使用而取得利息收入,

以上3,734,700.00元利息收入未按规定申报纳税。

3、上述两项借款共取得利息收入金额12,940,134.82元,均应当缴纳增值税、城建税及个人所得税,基于杨XX应交而未交的行为,已构成偷税,决定对杨XX偷税行为处少缴税款0.5倍罚款,即罚款金额合计1,392,809.40元 (增值税罚款115,078.56元,城市维护建设税罚款6,733.04 元,个人所得税罚款1,270,997.80 元)。

注意了!企业向个人借款存在风险,涉税问题一定要处理好!

2

企业向个人借款

这么处理!

一、企业向个人有偿借款(支付利息)

1、企业所得税

(1)企业需取得发票

企业对个人的利息支出,超过“小额零星”标准的需要个人在税务局申请代开发票作为税前扣除凭证。

(2)满足债资比的要求

(3)公司发生的经营性借款利息支出不得在计算企业应纳税所得额时扣除

凡企业投资者在规定期限内未缴足其应缴资本额的,该企业对外借款所发生的利息,相当于投资者实缴资本额与在规定期限内应缴资本额的差额应计付的利息,其不属于企业合理的支出,应由企业投资者负担,不得在计算企业应纳税所得额时扣除。

2.增值税与附加税

3.个人所得税

4.印花税

二、企业向个人无偿借款(不支付利息)

3

企业与个人之间无偿借款有哪些风险?

嘉兴税务局就曾通过过一则稽查案例:企业向老板借的“无偿借款”未申报纳税,导致了税局认定为少缴纳增值税,最终被认定为偷税。

因此,无偿借款的涉税风险通常有:

1、增值税风险

一般情况:按视同销售缴纳增值税

特殊情况:对企业集团内单位(含企业集团)之间免征增值税(优惠时间: 2019.2.1-2023.12.31)

所以,除特殊情况外,无偿借款属于增值税应视同销售情形,不进行视同销售处理,违反增值税相关规定,存在增值税风险。

注:利息收入一般按照银行同期同类贷款利率计算,借款利息收入按贷款服务缴纳增值税,适用6%增值税税率。

2、企业所得税风险

(1)企业所得税有纳税调增的风险

无偿借款是不符合独立交易原则的,税务机关有权进行合理的调整。

(2)对于有银行贷款的企业,企业利息支出有纳税调增的风险

企业将银行借款无偿转借他人,实质上是将企业获得的利益转赠他人的一种行为,因此企业将银行借款无偿让渡给另一家企业使用,所支付的利息与企业取得收入无关,应调增应税所得额。

3、个人所得税风险

根据财税〔2003〕158号规定,企业无偿借款给个人投资者,在纳税年度终了后既不归还,又未用于企业生产经营的,未归还的借款可视为企业对个人投资者的红利分配,依照利息、股息、红利所得项目计征个人所得税。

注:自然人无偿借款给企业,自然人没有取得收入,不需要交个人所得税。

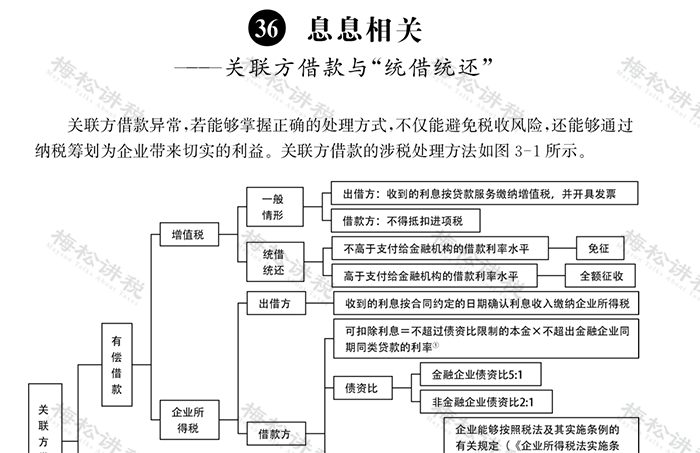

PS:不仅企业与个人之间无偿借款有涉税风险,关联方借款之间也存在一定的涉税风险,若能够掌握正确的处理方式,能够为企业带来切实的利益。

4

公司向个人借款支付利息时

5个涉税注意点

5

借款的账务处理

个人把资金借给了企业,企业自然需要将之确认为债务。要特别说明的是,会计在进行账务处理时,不能记作“短期借款”或“长期借款”。“短期借款”和“长期借款”科目主要核算企业向金融机构的借款,企业向个人借款只能通过“其他应付款”科目进行核算,明细科目可设定为借款人姓名(如“小松”)。

1、借款时的分录为:

借:银行存款

贷:其他应付款—小松

2、还款时的分录为:

借:其他应付款—小松

贷:银行存款

3、企业向借款人支付利息,要记得需要代扣代缴个税,利息确认为“财务费用”即可。

借:财务费用—借款利息

贷:银行存款

其他应付款—代扣小松个税

6

注意!企业向个人借款

会计务必做好以下检查

1、查看是否签订了借款合同,合同是否明确了借款用途、借款金额、时间和利率。

2、查看借款人是否提供了代开的发票。

3、查看借款利率水平是否不高于同期同类银行贷款利率,超过部分的利息无法税前抵扣。

4、判断借款人是否是公司的关联方,如股东借款给企业,关联债资比限制,金融企业为5:1,其他企业是2:1。超过部分的利息无法税前抵扣。

5、对于自然人代开发票部分,需要企业在支付个人借款利息时,代扣代缴个税。

注:本文由梅松讲税出品。梅松讲税,为税台网旗下致力于打造税务精品内容的团队,服务内容包括:文章、课程、图片、图书等。

搜