根据观研报告网发布的《中国半导体设备行业现状深度研究与发展前景分析报告(2024-2031年)》显示,半导体设备泛指生产各类半导体产品所需要的设备,半导体设备可以分为IC制造设备和封测设备两大类。IC制造设备大致可以分为11大类,50多种机型,其核心有光刻机、刻蚀机、薄膜沉积机、离子注入机、CMP设备、清洗机、前道检测设备和氧化退火设备八大类。封测设备可以细分为分选机、划片机、贴片机、检测设备等。

一、行业发展现状

1、市场规模

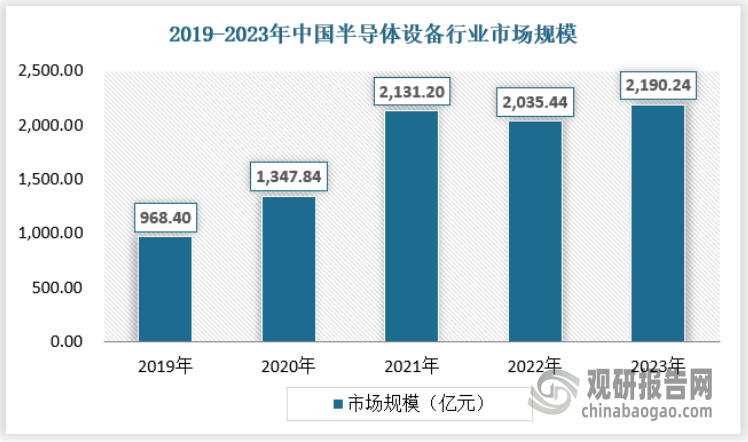

中国半导体设备行业的发展历程可以追溯到20世纪50年代,当时半导体产业刚刚起步,设备主要依靠自主研发和生产。近年来,随着人工智能、物联网等新兴技术的快速发展,半导体设备行业迎来了新的发展机遇。同时,国内政策的大力支持也为行业发展提供了有力保障。未来,中国半导体设备行业将继续保持稳定增长态势,并有望在全球市场上占据更大的份额。2019年中国半导体设备行业市场规模为968.4亿元,到2023年这一规模达到2190.24亿元,并占全球市场的份额达到35%。具体如下:

资料来源:SEMI,观研天下数据中心整理

2、供应规模

半导体设备是集成电路产业链自主可控的核心环节,经过数年发展,我国半导体设备国产化已取得一定进展,尤其是对 28nm 及以上制程的工艺覆盖日趋完善,在去胶、CMP、刻蚀和清洗设备市场的国产化率已突破双位数,成长边界不断拓宽。然而,我国在光刻机、量测检测设备、离子注入机和涂胶显影设备等领域的国产化率仍在 10%以下,整体国产化率处于较低水平,半导体设备尤其是高端设备的国产替代进程任重而道远。

我国各品类半导体设备国产化率情况

| 设备品类 | 主要海外企业 | 主要国内企业 | 国产化率 |

| 光刻设备 | ASML、尼康、佳能 | 上海微电子 | <1% |

| 量测检测设备 | KLA、应用材料 | 精测电子、中科飞测 | <5% |

| 涂胶显影设备 | TEL、DNS | 芯源微、盛美上海 | 约5% |

| 离子注入 | 应用材料 | 万业企业 | <10% |

| 薄膜沉积 | 应用材料、泛林半导体、TEL | 拓荆科技、北方华创、中微公司、盛美上海 | <20% |

| 刻蚀设备 | 泛林半导体、引用材料、TEL | 北方华创、屹唐半导体 | 20%-30% |

| 清洗设备 | 泛林半导体、DNS、TEL | 盛美上海、北方华创、芯源微 | 约30% |

| 热处理设备 | KE、TEL | 北方华创、盛美上海、屹唐半导体 | 30%-40% |

| 去胶设备 | 泛林半导体 | 屹唐半导体、浙江宇谦、上海稷以 | >80% |

资料来源:Gartner,观研天下数据中心整理

近年来中美摩擦加剧,美国针 对中国在高科技领域的限制增多,企图通过加大制裁力度来限制国内集成电路产业发展。 2020 年 12 月,美国将中芯国际列入“实体清单”,限制企业 14nm 及以下半导体制程的 扩产;2022 年 8 月,美国签署《芯片与科学法案》,主要用于增强美国本土晶圆厂的竞 争力,并明确规定获得美国政府补贴的企业,10 年内不得在中国大陆扩产 28nm 以下的 芯片制造。《芯片法案》的签署,进一步加剧了中美在高科技领域的脱钩程度,导致国 内芯片先进制程发展受到限制。

3、需求规模

受益内资晶圆厂建厂潮兴起,叠加国产替代在半导体设备领域的深入推进,国内大多半导体设备上市企业 2023 年全年业绩实现正增长。截至 2024 年 1 月 29 日,归属于申万半导体设备行业的 18 家上市企业中,共有 11 家企业发布 2023 年全年业绩预告,其中有 9 家企业实现业绩正向增长,占比超过 80%。如中微公司预计 2023 年营业收入约 62.6 亿元,同比增长约 32.1%;净利润为 17 亿元至 18.5 亿元,同比增加约 45.32%至 58.15%;2023 年新增订单金额约 83.6 亿元,同比增长约 32.3%;拓荆科技预计 2023 年全年营收为 260 亿元至 280 亿元,同比增长 52.44%至 64.17%。归属于母公司所有者的净利润预计为 60 亿元至 72 亿元,同比增长 62.81%至 95.38%。随着 2024 年大陆本土晶圆制造厂资本开支继续维持较高强度,以及半导体设备国产替代进程继续推进,国内半导体设备厂商业绩有望继续增长。

二、行业细分市场分析

1、前道设备

前道工艺设备侧重于半导体的制造和加工,涵盖氧化/扩散,光刻,刻蚀,清洗,离子注入,薄膜生长和抛光等步骤,包括光刻机、刻蚀机、CVD 设备、PVD 设备、离子注入设备和 CMP 研磨设备等,后道设备则主要用于半导体的封装和性能测试,包括测试机、探针台和分选机等。一般来说,前道设备的技术难度较高,生产工序繁多,在芯片出产过程中也是技术难度较大、资金投入最多的环节。从销售额来看,前道设备在半导体专用设备中成本占比约为 80%(国际半导体设备材料产业协会统计),占据半导体专用设备主要市场份额。

2019年我国半导体设备行业前道设备市场规模为834.76亿元,2023年已经达到1907.7亿元。具体如下:

资料来源:观研天下数据中心整理

2、后道设备

半导体后道测试设备是集成电路生产的重要专用设备,主要分为测试机、分选机、探针台。测试机是检测芯片功能和性能的专用设备,测试机对芯片施加输入信号,采集被检测芯片的输出信号与预期值进行比较,判断芯片在不同工作条件下功能和性能的有效性,分选机和探针台是将芯片的引脚与测试机的功能模块连接起来并实现批量自动化测试的专用设备。测试机、分选机、探针台三者在不同环节配合使用。具体来看,设计验证环节,三者均使用,芯片设计公司先使用测试机和探针台对晶圆样品进行检测,之后再使用测试机和分选机对集成电路封装样品进行成品测试,验证样品的功能和性能的有效性。1)晶段圆制造阶段CP(Chip Probe) 测试:搭配使用探针台和测试机,是在晶圆制造完成后、进行封装前,对晶圆上的芯片进行功能和电参数性能测试;2)封装测试阶段FT(Final Test)测试:使用分选机和测试机,是指在芯片封装完成以后,对集成电路进行的功能和电参数性能测试,只有通过测试的芯片才会被出货。在实际应用中,FT测试环节是必备的流程,而CP 试环节一般在制造良率偏低的情况下应用较多,以免增加封装环节成本,或者在SiP等难以进行FT测试的复杂封装情况下应用。

目前,我国半导体测试设备行业市场份额仍主要由国外知名企业所占据,该等企业凭借较强的技术、品牌优势,在高端市场占据领先地位,面对我国巨大的市场需求和相对较低的生产成本,纷纷通过在我国建立独资企业、合资建厂的方式占领大部分国内市场。其中,美国泰瑞达(Teradyne)、日本爱德万(Advantest)、美国安捷伦(Agilent)和美国科休(Cohu)占据了主要市场份额。本土企业中,以长川科技、华峰测控为代表的行业内少数半导体测试设备制造商通过多年的研发和积累,已掌握了相关核心技术,拥有自主知识产权,具备较大规模和一定品牌知名度,占据了一定市场份额,其中部分优势企业产品已成功进入国内封测龙头企业供应链体系,奠定了一定的市场地位。与国外知名企业相比,国内优势企业的服务方式更为灵活,产品性价比更高,具有一定的本土优势。

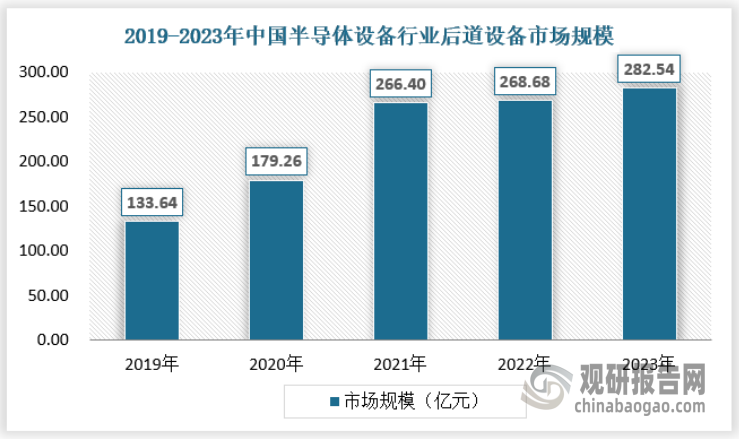

2023年我国半导体设备行业后道设备市场规模已经达到282.54亿元。具体如下:

资料来源:观研天下数据中心整理

三、行业竞争格局

半导体设备尤其是晶圆制造设备具有研发技术难度大、投入高、周期长等特点,一方面,半导体设备对质量、参数和运行稳定性等方面要求极高,另一方面,设备企业需投入大量资金用于研发和购买原材料与零部件,下游客户认证后不会轻易更换厂商,因此具有一定的客户黏性,取得先发优势的企业更易保持与巩固优势。因此,半导体设备行业具有极高的行业门槛和壁垒。

从行业竞争格局看,全球半导体设备的市场集中度极高,单一设备的主要生产厂商一般不超过五家。得益于长期的研发投入、技术积累和市场经验,美国、日本和荷兰企业在生产技术和市场份额等方面保持领先,代表性厂商包括应用材料(美国)、阿斯麦(荷兰)、泛林半导体(美国)和东京电子(日本)等,后来者追赶难度较大。数据显示,2023 年第三季度全球半导体设备厂商市场规模 top10 营收合计超过 250 亿美元,同比下降 9%,环比增长 3%,且均来自美国、日本与荷兰。

半导体设备是集成电路产业链自主可控的核心环节,经过数年发展,我国半导体设备国产化已取得一定进展,尤其是对 28nm 及以上制程的工艺覆盖日趋完善,在去胶、CMP、刻蚀和清洗设备市场的国产化率已突破双位数,成长边界不断拓宽。然而,我国在光刻机、量测检测设备、离子注入机和涂胶显影设备等领域的国产化率仍在 10%以下,整体国产化率处于较低水平,半导体设备尤其是高端设备的国产替代进程任重而道远。(WWTQ)