——— ✦ 重要提示 ✦ ———

本公众号推送的内容仅面向财通证券客户中符合《证券期货投资者适当性管理办法》规定的专业投资者。本公众号建设受限于难以设置访问权限,为避免不当使用所载内容可能带来的风险,若您并非专业投资者,请勿订阅、转载或使用本公众号的信息。

核心观点

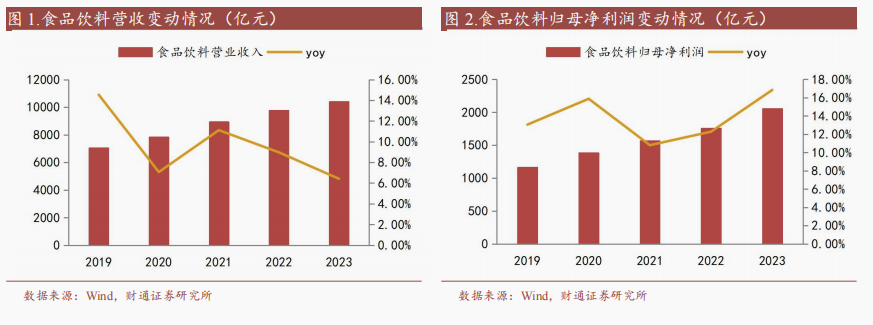

板块整体呈渐进式复苏态势,报表韧性较强,龙头红利特征持续加强。2023年食品饮料行业营收同比增长6.42%;实现归母净利润同比增长16.85%。其中白酒、软饮料实现更好收入增长,肉制品下滑较明显;利润端调味品、乳品、白酒、啤酒均有良好利润改善。24Q1食饮板块营收同比+6.69%,归母净利润同比+16.45%。白酒动销回暖程度超预期,软饮料收入增速领先,各板块盈利能力得到不同程度改善。从2023年和24Q1来看,收入环比增速,高基数下韧性凸显;利润方面随着成本的改善,弹性逐步释放。此外,2023年食品饮料板块现金分红率的平均数为47.8%,较22年提升11.4pcts,提升趋势明显,龙头公司ROE和现金流优质,股息率逐步提升至3%+,红利价值凸显,且未来增速预期有双位数左右,配置价值持续提升。

投资建议:政策预期再起,重视顺周期方向。近期政策和外部资金环境正逐步向着宽松积极的方向演绎,随着财报季的落地,食品饮料板块的配置性价值已经被重新定义,板块边际配置价值正在持续提升我们认为二季度应该加大食品饮料行业的配置,以顺周期方向为先,一是配置性价值强的白酒板块,二是预期较低的餐饮链(餐供和啤酒),三是自下而上的标的选择(东鹏饮料、香飘飘、中炬高新、三只松鼠)。

白酒板块:24Q1头部酒企实现稳健开门红预期强,24Q2淡季批价是重点关注要素。估值角度来看,白酒企业仍处于阶段性估值低点,配置性价比凸显。后续24Q2来看,批价或可维持稳步提升态势,在总需求偏弱的背景下,白酒抗风险能力较强,配置价值强,是顺周期下的首选板块。建议关注自身业绩稳定性强的贵州茅台、山西汾酒、古井贡酒、迎驾贡酒、今世缘;以及估值具有性价比的五粮液、泸州老窖。

大众品板块:关注低预期的餐饮链,同时自下而上精选个股。随着经济预期的持续抬升,餐饮需求有望回暖,带动产业链收入提速。1)餐饮供应链直接受益,量的逻辑有望持续强化,当前股价已经隐含了下游价格战、压价等预期,随着收入提升,有望持续修复,推荐安井食品、千味央厨,关注立高食品、宝立食品、日辰股份;2)啤酒间接受益,主要是餐饮场景恢复带动吨价提升,行业β有望强化,重点关注青岛啤酒(5月金股)和燕京啤酒,关注重庆啤酒。3)除餐饮链外,自下而上,维持饮料(东鹏饮料、香飘飘)、中炬高新、三只松鼠的推荐。

风险提示:原材料成本波动、行业竞争加剧、食品安全问题。

1

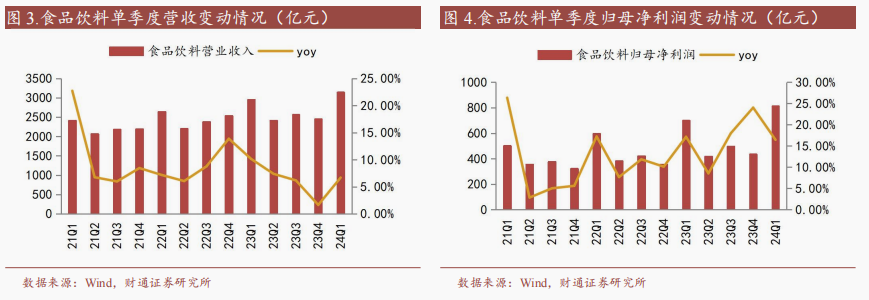

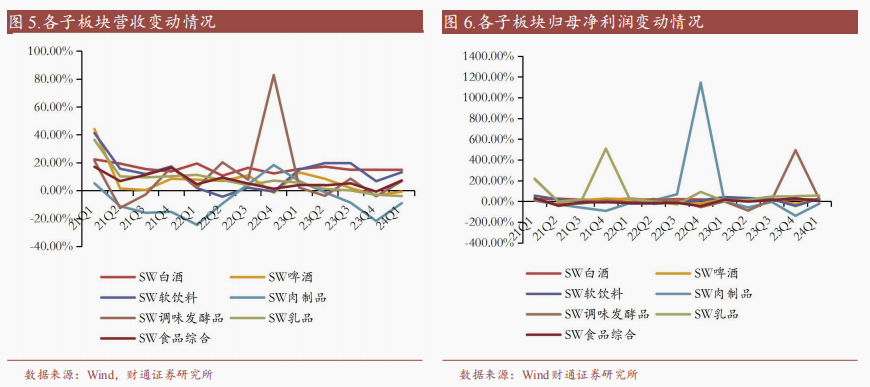

2023年,白酒、软饮料收入增幅领先,调味品、乳品利润改善显著。2023年食品饮料行业实现营收10396亿元,同比增长6.42%;实现归母净利润2048亿元,同比增长16.85%。分板块看,2023年白酒/啤酒/软饮料/肉制品/调味发酵品/乳品/食品综合分别实现营业收入4093/695/341/1125/613/1902/1482亿元,同比+15.52%/+6.16%/+14.82%/-7.23%/+0.49%/+1.03%/+2.95%,其中白酒、软饮料实现更好收入增长,肉制品下滑较明显;实现归母净利润1550/68/48/32/92/126/120亿元,同比+18.84%/+16.94%/+8.35%/-50.95%/+29.26%/+20.79%/+11.59%,调味品、乳品、白酒、啤酒均有良好利润改善。

24Q1白酒软饮料收入增速领先,各板块盈利能力得到不同程度改善。24Q1行业实现营收3,150亿元,同比+6.69%;实现归母净利润815亿元,同比+16.45%。分板块来看,2024Q1白酒/啤酒/软饮料/肉制品/调味发酵品/乳品/食品综合分别实现营业收入1502/194/104/264/172/479/396亿元,同比+14.87%/-0.78%/+13.16%/ -9.03%/+6.79%/-3.95%/+7.24%,收入端来看,白酒、软饮料仍延续2023年增长趋势,调味品表现亦较好;实现归母净利润619/23/21/13/29/63/40亿元,同比+15.81%/+16.27%/+26.68%/-22.75%/+20.44%/+56.13%/+1.94%,乳品盈利能力改善显著,软饮料趋势强,调味品盈利能力伴随收入增长实现更好表现。

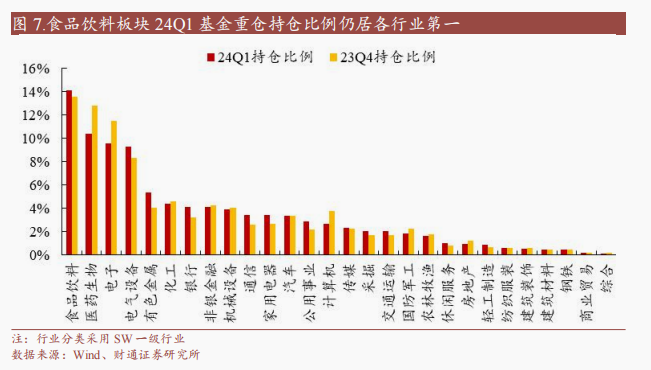

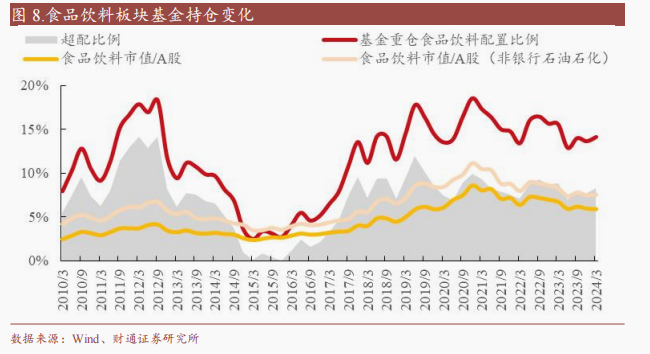

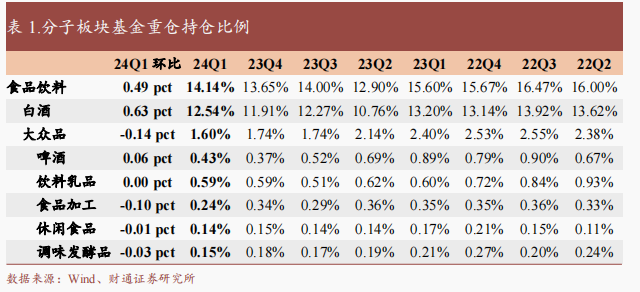

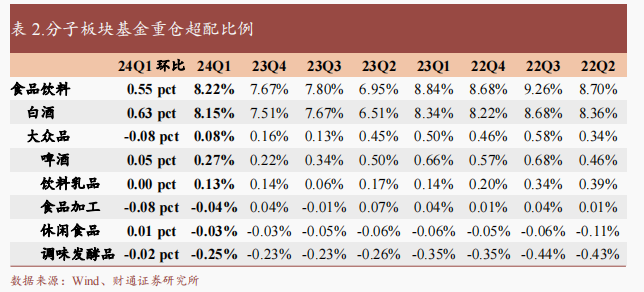

24Q1食品饮料板块迎来增配,基金重仓股持仓比例环比23Q4上升0.49pct。24Q1季末基金食品饮料板块重仓持股比例为14.14%(食品饮料重仓持股市值/基金重仓持股总市值),较23Q4上升0.49pct。23Q1-24Q1公募基金食品饮料重仓比例分别为15.60%、12.90%、14.00%、13.65%、14.14%。横向对比看,板块重仓比例仍居行业第一。

24Q1食品饮料板块超配增加,基金重仓股超配比例环比23Q4上升0.55pct。24Q1季末食品饮料市值占A股比重为5.91%(剔除银行石油石化市值比重为7.53%),食品饮料板块继续处于超配状态,超配8.22pct,超配比例环比上升0.55pct。24Q1边际增仓较为显著,24Q1消费需求在市场普遍悲观预期下韧性凸显,其中白酒作为食饮核心板块在元春旺季动销表现好于预期,食品饮料在市场预期修复中重新获得市场增配。

24Q1白酒边际增仓,大众品持仓环比微降。24Q1白酒持仓比例环比上升0.63pct至12.54%,23Q1-24Q1季末白酒持仓比例分别为13.20%、10.76%、12.27%、11.91%、12.54%。24Q1大众品持仓比例为1.6%,环比微降0.14pct,其中啤酒略有增仓,其余子板块持仓比例环比持平或微降。

白酒基金超配比例环比上升,大众品超配比例微降。从超配比例来看,白酒24Q1超配比例环比上升0.63pct至8.15%,23Q1-24Q1季末白酒超配比例分别为8.34%、6.51%、7.67%、7.51%、8.51%;大众品24Q1超配比例环比下降0.08pct至0.08%,其中子板块有所分化,啤酒、饮料乳品处于超配状态,啤酒板块超配比例环比上升0.05pct至0.27%,饮料乳品超配比例环比持平,食品加工由超配变为低配状态。

1.3 分红率持续提升,部分行业现金流充沛

分红率持续提升趋势明确。2023年食品饮料板块现金分红率的平均数为47.8%,提升的趋势明显。其中速冻食品、非乳饮料、调味品分红率相对较高。股息率:2023年食品饮料板块股息率平均数为1.7,休闲食品、速冻食品、非乳饮料、白酒股息率相对占优。我们预计一方面企业分红意愿显著提升,同时估值回落助推股息率提升。

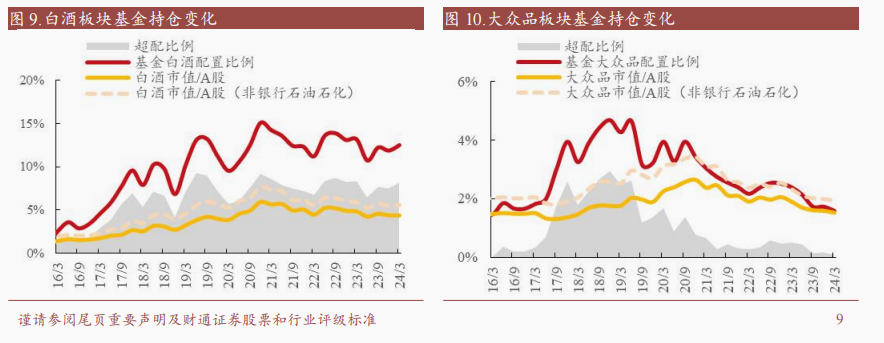

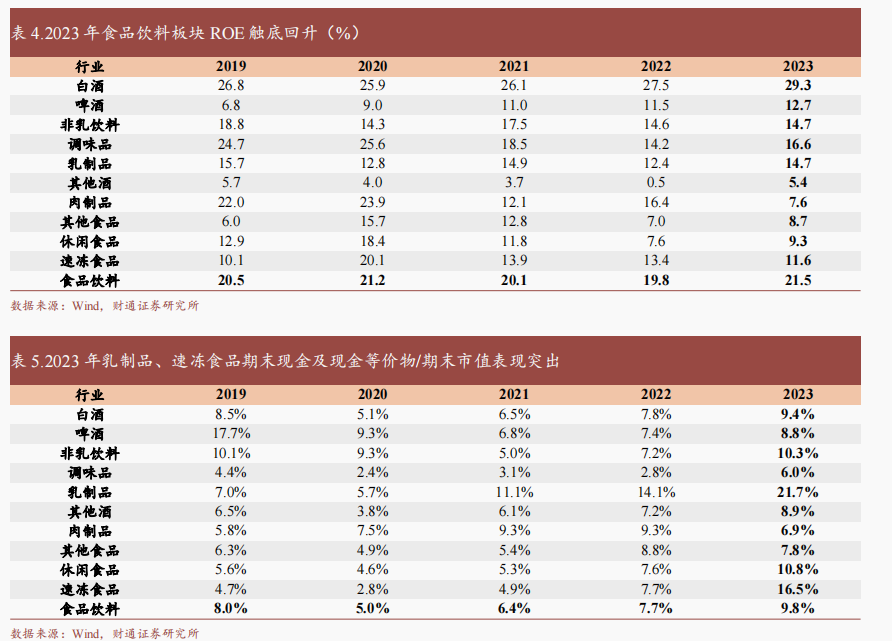

从经营能力及现金流角度看,经营能力整体反弹,自由现金流相对充沛。2023年食品饮料企业ROE达21.5%,同比提升1.7pct。其中白酒其他酒、乳制品、调味品及白酒同比改善较优。现金流角度来看,“现金及现金等价物/市值”指标亦有所提升,其中乳制品、速冻食品、休闲食品及非乳饮料现金流表现较优。

从经营能力及现金流角度看,经营能力整体反弹,自由现金流相对充沛。2023年食品饮料企业ROE达21.5%,同比提升1.7pct。其中白酒其他酒、乳制品、调味品及白酒同比改善较优。现金流角度来看,“现金及现金等价物/市值”指标亦有所提升,其中乳制品、速冻食品、休闲食品及非乳饮料现金流表现较优。

2

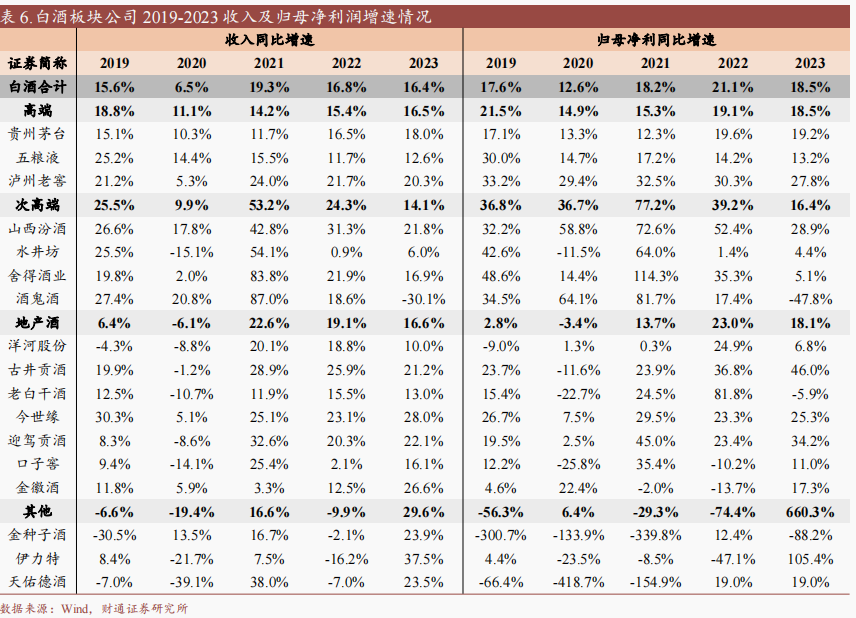

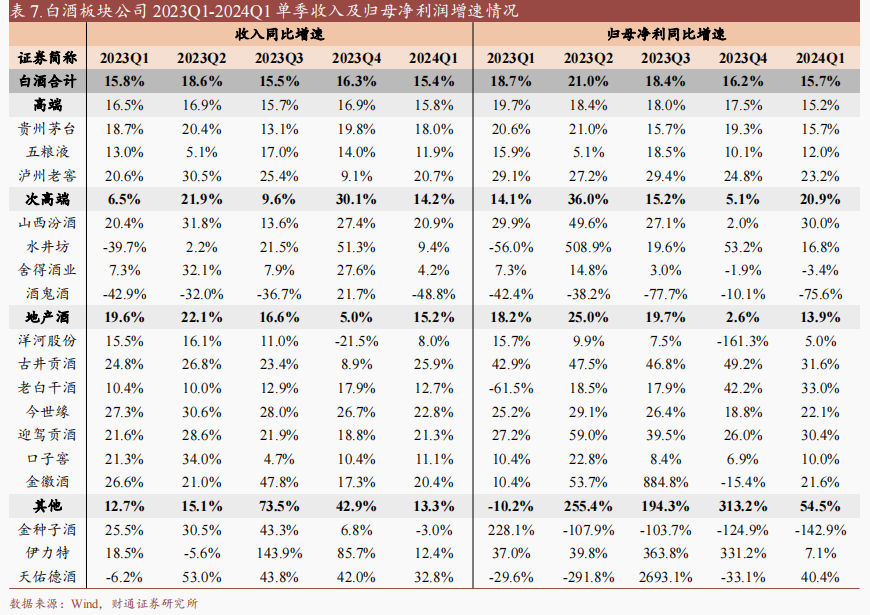

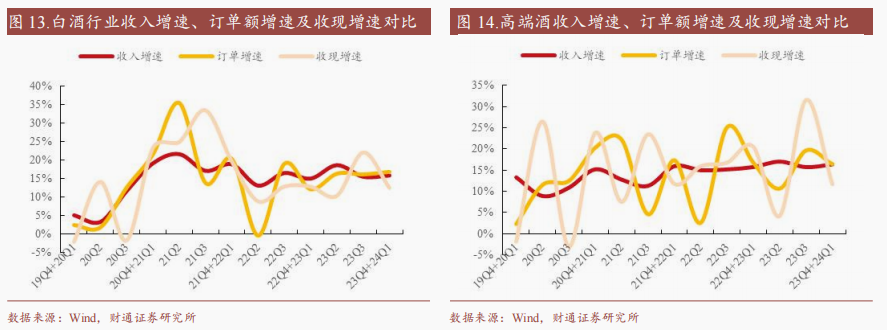

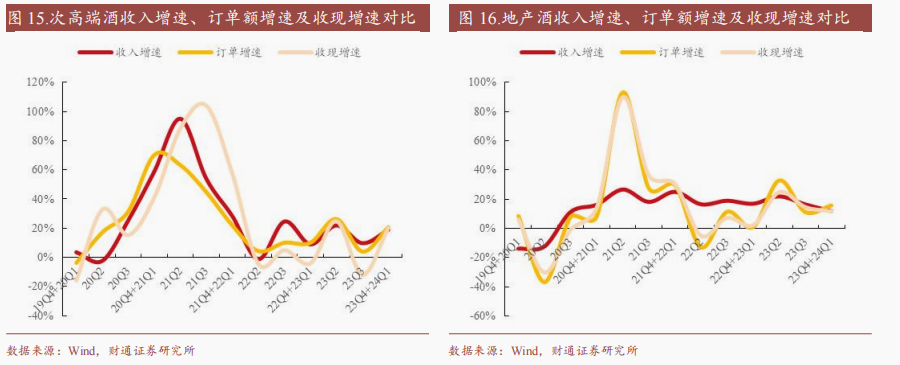

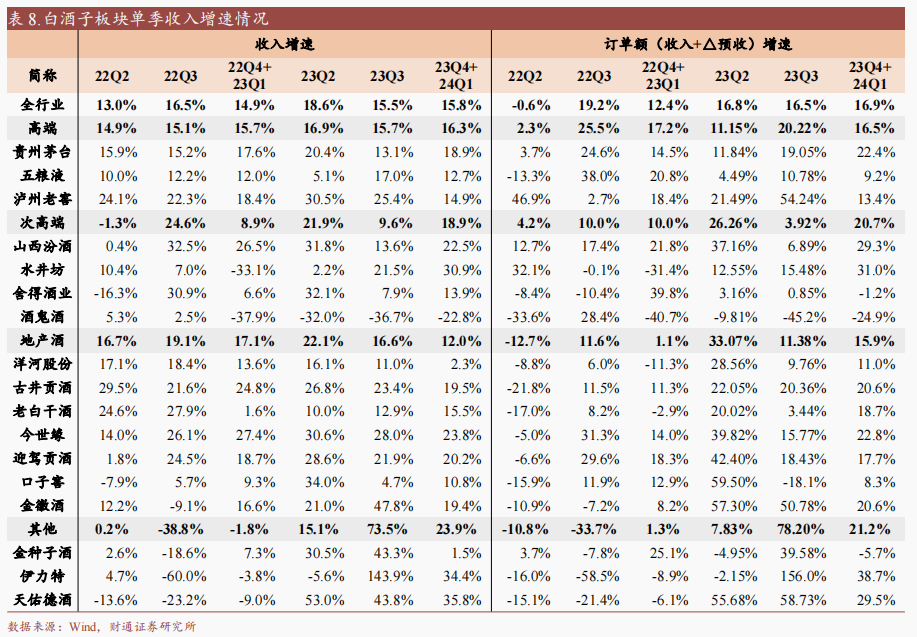

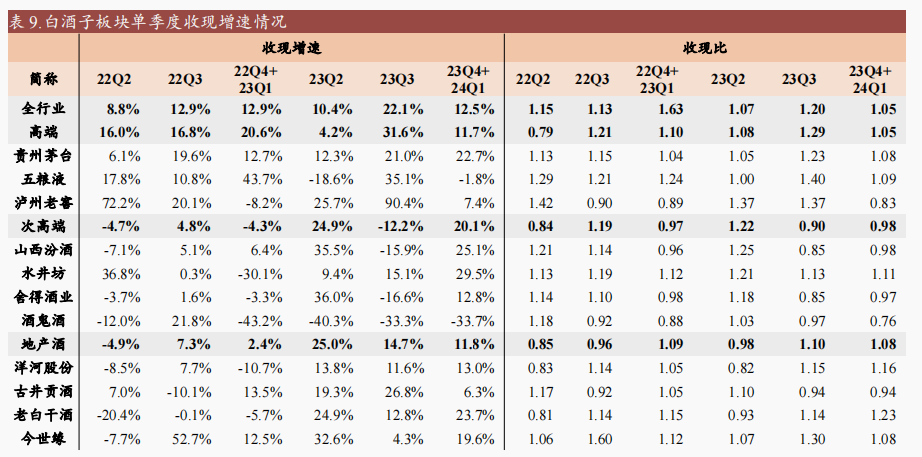

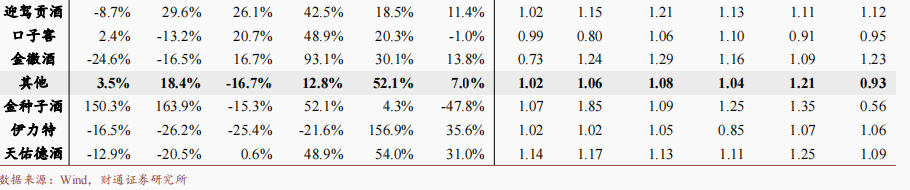

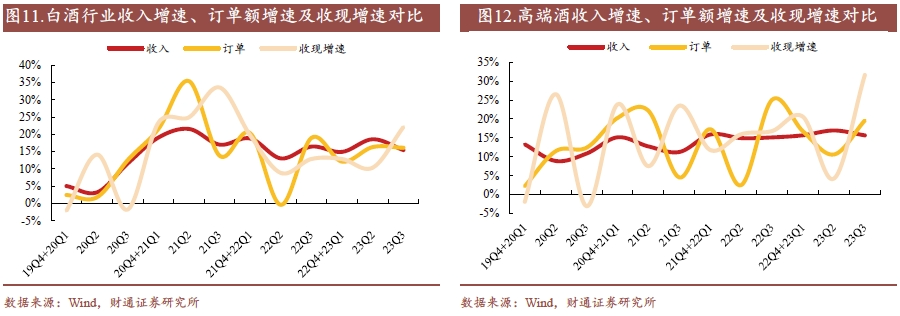

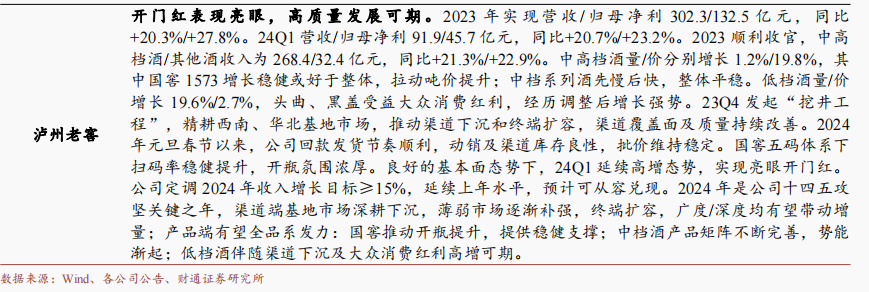

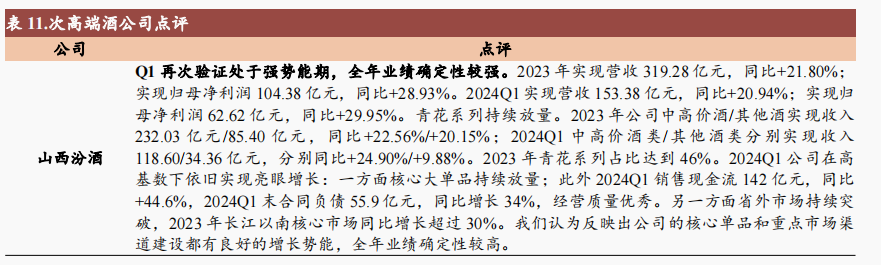

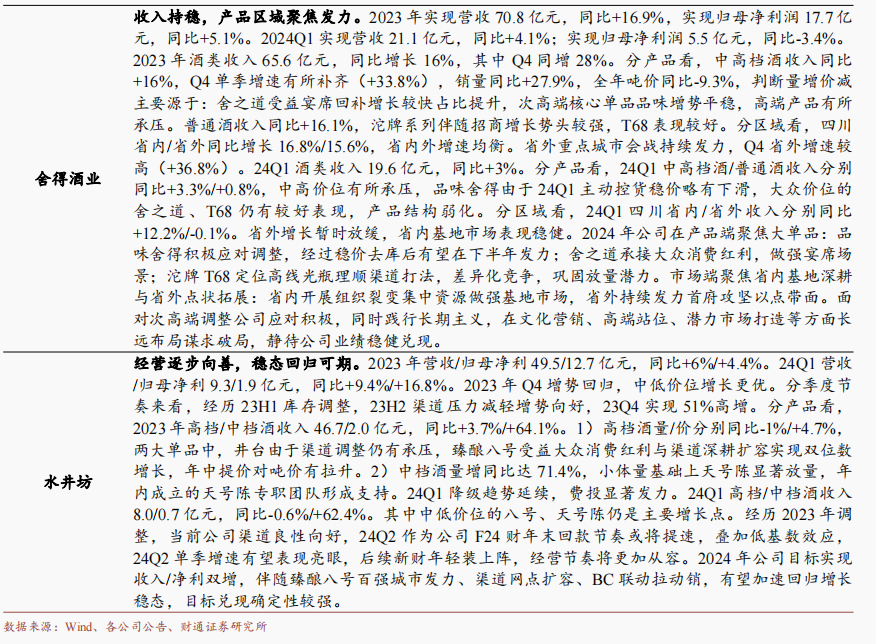

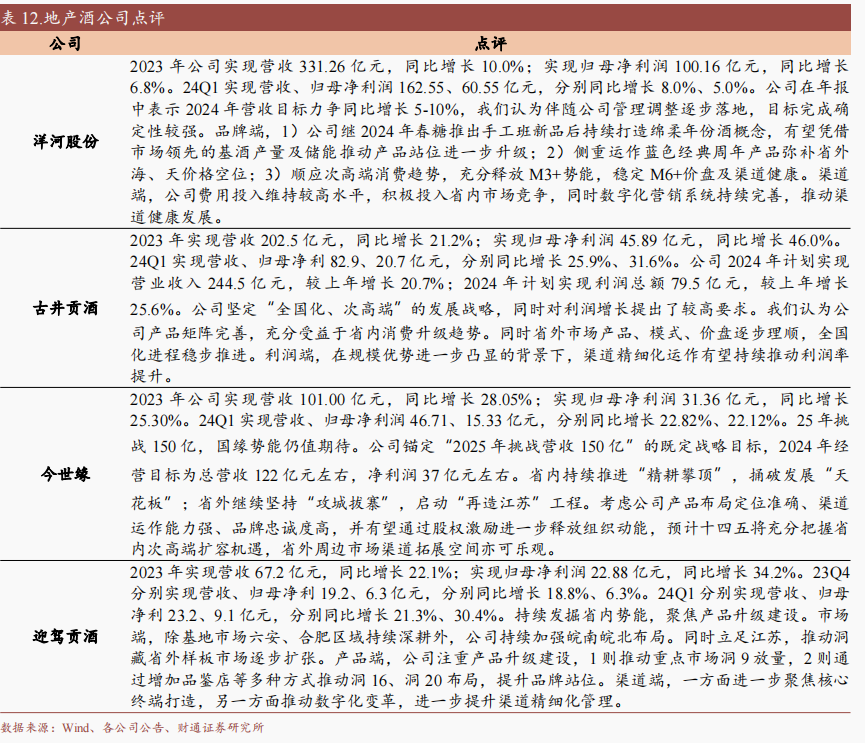

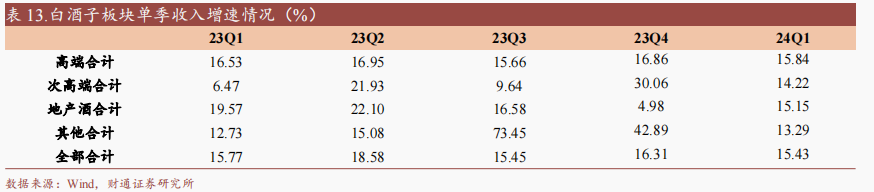

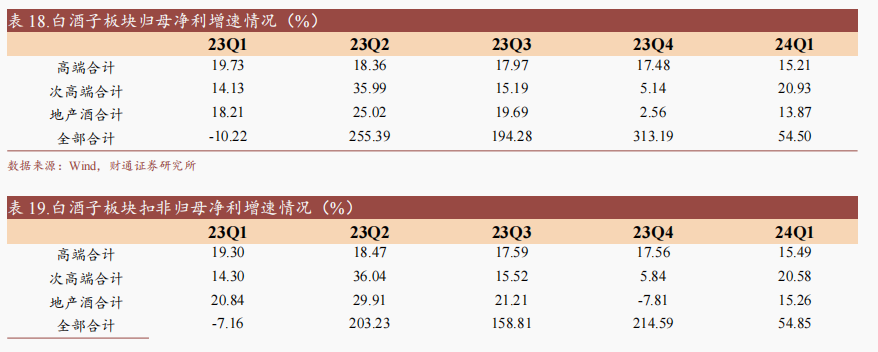

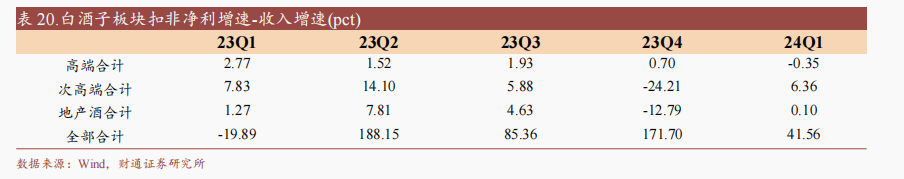

分季度看,2023年以来酒企收入增长中枢基本持稳,其中高端、地产酒企展现较好增长韧性,全国化次高端酒企增长中枢较2022年回落。23Q1~24Q1白酒板块单季度收入同比增速分别为15.77%、18.58%、15.45%、16.31%、15.43%。其中高端酒企收入增长保持平稳,地产酒23Q4增速回落但整体势能犹在,而全国化次高端酒企由于商务场景需求承压以及渠道调整,除23Q2低基数因素外整体增速较2022年明显回落。

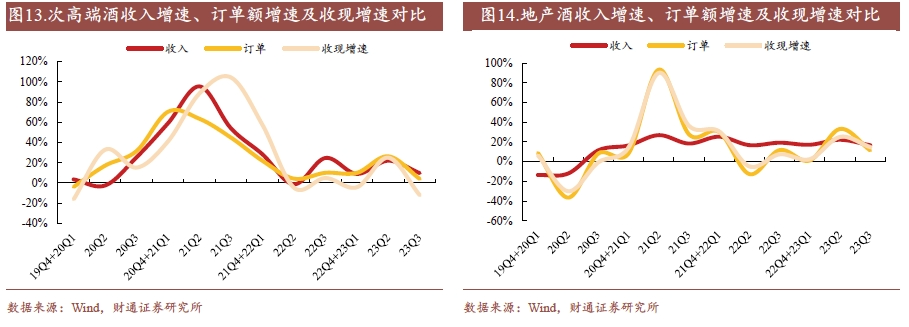

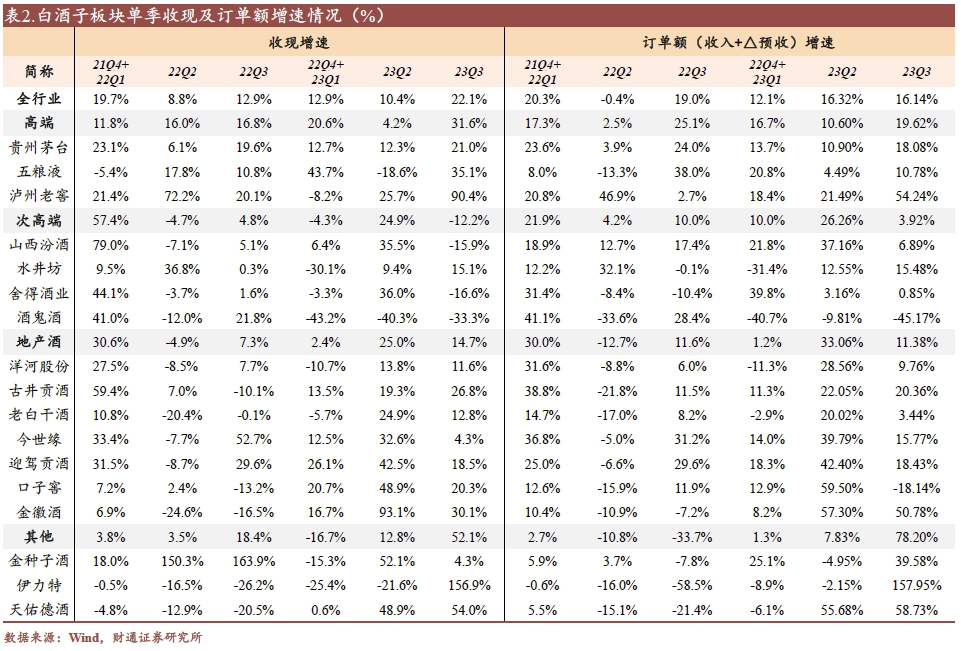

现金流表现看,收现分化加剧,季度间波动加大。22Q4+23Q1、23Q2、23Q3、23Q4+24Q1白酒板块收现同比增速分别为12.9%、10.4%、22.1%、12.5%,订单额(收入+△预收)同比增速分别为12.4%、16.8%、16.5%、16.9%。

1)高端酒茅台稳健,五泸降速。23Q4+24Q1茅五泸订单额分别增长22.4%/9.2%/13.4%,收现分别+22.7%/-1.8%/+7.4%,茅台收现端维持稳健增长,五泸则相较于23Q3环比降速,其中五粮液主因采用票据回款增加。

2)次高端分化加剧。汾酒、水井坊23Q4+24Q1订单同比增长29.3%、31.0%;舍得、酒鬼酒同比-1.2%/-24.9%。汾酒维持亮眼表现,水井坊高增主因低基数因素,整体来看,次高端仍处于调整阶段。

3)地产酒景气延续。23Q4+24Q1古井、今世缘、迎驾订单额分别同比增长20.6%/22.8%/17.7%。

从现金流表现看,23Q3收现分化加大,高端边际改善,次高端持续承压。22Q2、22Q3、22Q4+23Q1、23Q2、23Q3白酒板块收现同比增速分别为8.8%、12.9%、12.9%、10.4%、22.1%,订单额(收入+△预收)同比增速分别为-0.4%、19.0%、12.1%、16.3%、16.1%。23Q3需求弱复苏背景下收现分化加大:高端酒企边际改善,收现率先恢复,逐步走出库存去化周期;次高端持续承压,渠道信心仍待进一步恢复;地产酒整体相对稳定,徽酒表现好于苏酒。

1)高端酒收现及订单增速明显改善,23Q3茅五泸订单额分别同比增长18.1%、10.8%、54.2%,较23Q2均有提速。

2)次高端收现及订单额增速回落,整体持续承压,酒企间库存压力有所分化。23Q3汾酒、舍得、水井坊、酒鬼酒订单额分别同比变化6.9%、0.85%、15.5%、-45.2%。

3)地产酒收现及订单额表现相对平稳,其中分化加剧,由于区域发展特征差异,徽酒表现整体好于苏酒。古井贡酒、迎驾贡酒23Q3订单额分别同比增长20.4%、18.4%。

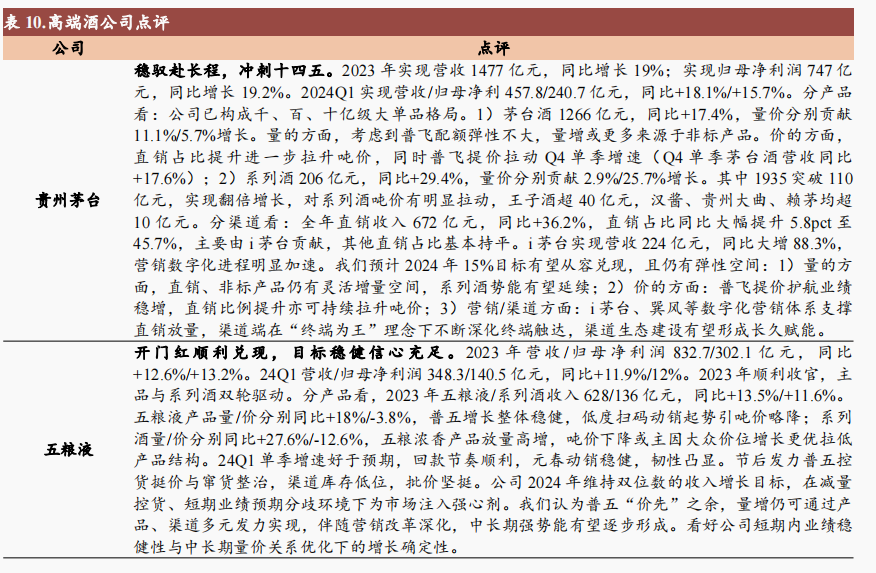

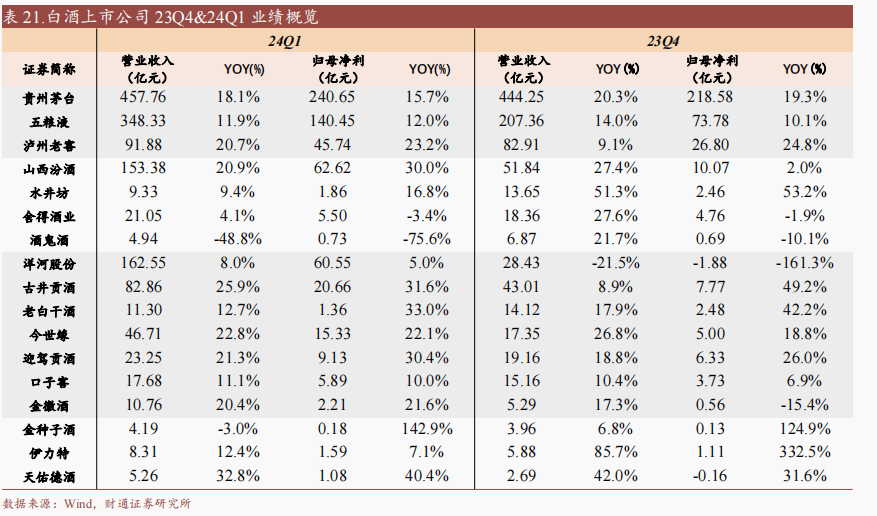

高端酒企2023年顺利收官凸显业绩韧性,24Q1开门红如期兑现。2023年茅台、五粮液、老窖营收分别同增19%、13%、20%,归母净利分别同增19%、13%、28%,2023年白酒需求承压环境下,高端酒韧性凸显。2024Q1茅台、五粮液、老窖营收分别同增18%、12%、21%,归母净利分别同增16%、12%、23%,其中茅泸24Q1收入增速较2023年同期基本持平,五粮液24Q1收入增速略有回落。三家公司均指定了稳健的2024年收入增长目标,彰显了龙头酒企的经营信心。

2.1.3 地产酒:苏皖景气延续,不乏亮眼个股

2024年以来徽酒景气持续兑现、苏酒竞争有所加剧。2023年地产酒上市公司整体营收、归母净利增速分别为16.60%、18.05%。受益区域经济修复相对景气,大部分各地产酒企2023年势能有所延续,安徽、甘肃等区域白酒销售量价齐升。2023Q1地产酒整体收入、归母净利增速分别为15.15%、13.87%。一方面2023年春节返乡消费脉冲造成一定高基数,此外伴随消费复苏进入稳态,地产酒企表现略有分化。其中,徽酒受益省内消费升级及区域景气,势能延续好于预期,同时销售费率边际持续改善。

2.2 利润端:费控持续优化,盈利能力有所分化

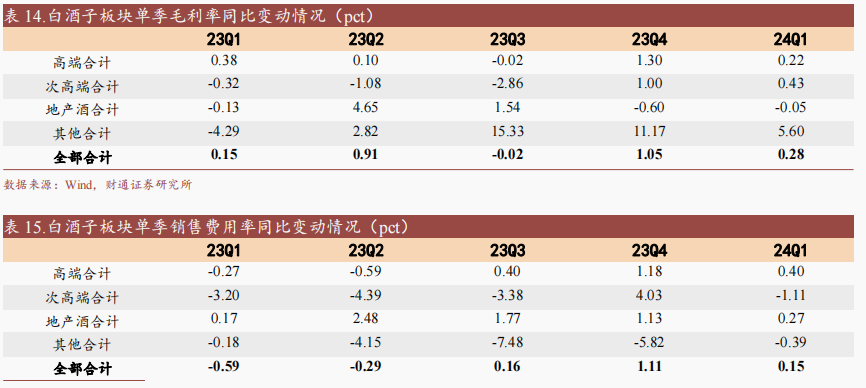

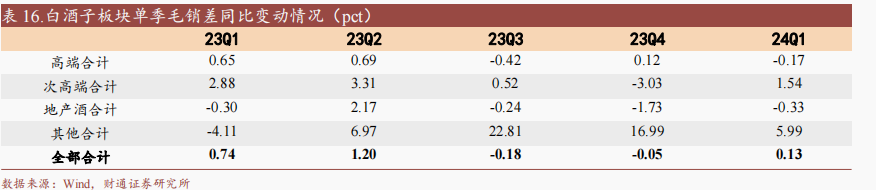

2023年/24Q1我们统计的17家白酒上市公司中,净利润增速快于营收增速的分别有7/9家,白酒企业盈利能力阶段性承压。我们预计一方面,由于大众消费景气推动产品结构有所改变,另一方面各公司加大销售费用投放积极抢占市场所致。我们认为短期来看,白酒企业费用端或将承压,长期来看头部酒企有望凭借品牌、渠道以及价格带优势占位实现逐步趋稳。

2.2.1 毛销差:整体平稳,徽酒表现较优

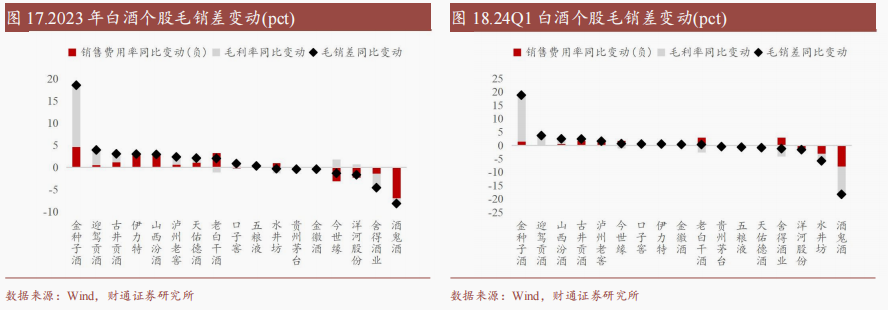

23Q4/24Q1白酒企业毛销差同比-0.05pct/0.13pct,整体表现相对平稳,,但行业承压背景下酒企营销竞争加大,盈利能力分化明显。①24Q1高端酒毛销差同比-0.17pct,其中茅五销售费用率提升带动毛销差略有下滑。②24Q1次高端毛销差同比+0.52pct,主因汾酒毛销差提升带动,其余酒企毛销差同比下滑,次高端商务需求短期有所缓解推动。③24Q1地产酒毛销差同比-0.33pct,23H2以来表现略有下滑,同比下滑主要受洋河拖累。地产酒内部看,徽酒表现好于苏酒,古井、迎驾毛销差同比提升较多,主因安徽省内大众消费较为活跃、龙头酒企核心单品错位竞争,酒企营销投入压力相对温和。

2.2.2 管理费率:费控优化持续凸显

管理费率方面,酒企费控成效进一步显现,2023年/24Q1白酒企业管理费用率分别同比-0.42pct、-0.53pct。2023年酒企经营承压,管理费用(主要是薪酬项)同比增幅相对较小,管理费率延续优化趋势。

2.2.3 利润增速:利润分化加剧,地产酒整体表现突出

净利润角度来看,24Q1高端酒及地产酒增速相对稳健。我们认为,在行业承压背景下,高端酒业绩韧性突出,次高端酒在消费升级放缓趋势下承压较多,地产酒则主要受益产品结构更为多元,本地市场大众消费实现较好支撑。

3

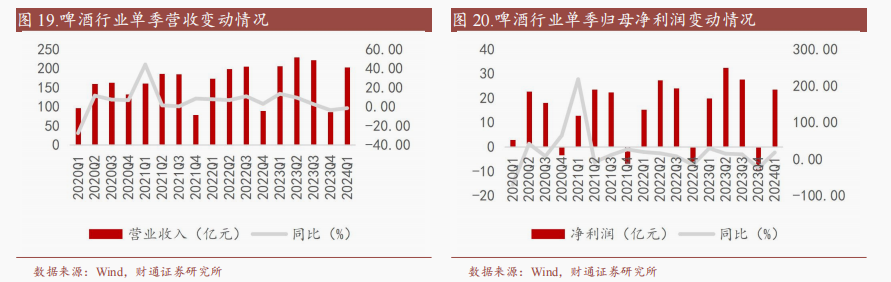

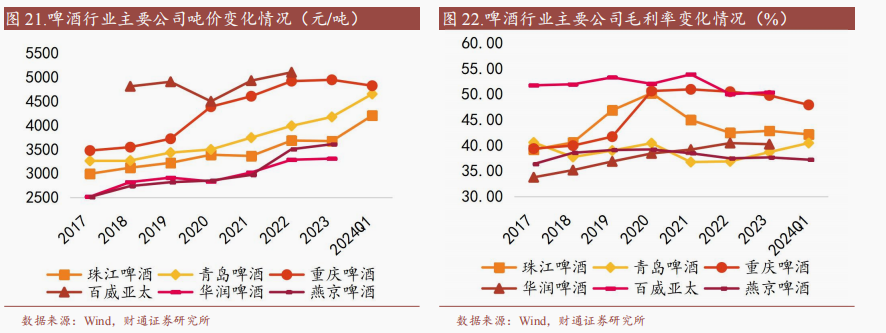

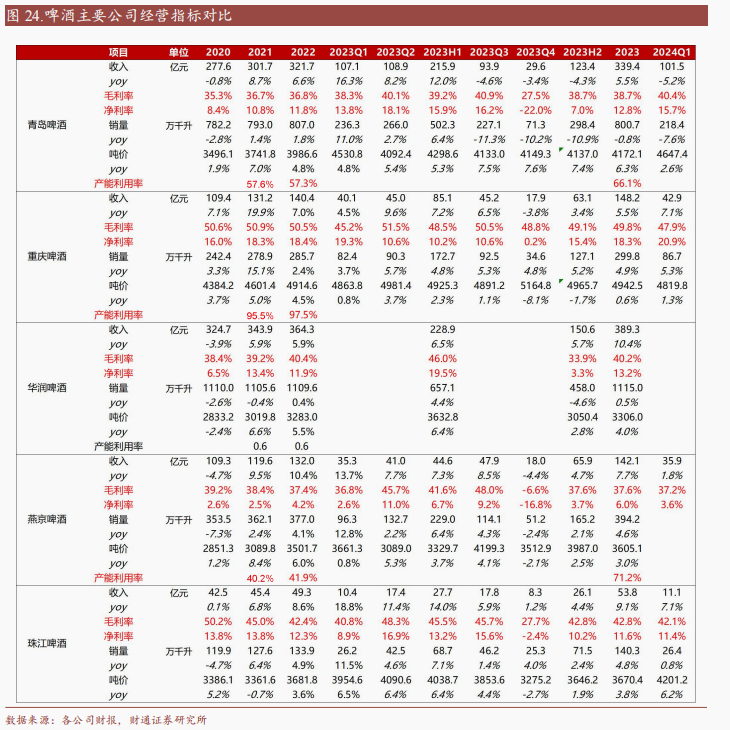

2023年销量增长呈前高后低趋势,大单品带动吨价持续上行。啤酒板块2023年销量端增长普遍呈现前高后低趋势,23Q3旺季受雨水天气影响扰动,旺季较弱影响全年表现。结构端来看,消费力恢复弱于预期影响下,超高端产品有所影响,但主流及次高端价格带具备较强韧性,各公司大单品培育成效不断体现,带动吨价上行,高端化推进。

24Q1啤酒行业普遍量增基数压力较大,结构升级仍在持续推进。24Q1整体来看啤酒行业淡季销售表现偏弱,在去年高基数压力下,各家量增乏力,青岛啤酒销量有所下滑,珠江啤酒量增微增持平,重庆啤酒基数较平量增较好。啤酒板块整体在量增基数压力下承压,但结构端仍在兑现高端化逻辑,中高端及以上产品增速领跑,带动吨价持续上行,结构优化仍在持续推进。

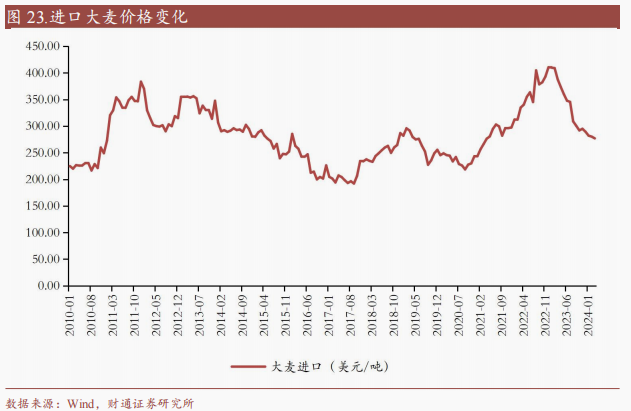

成本端主要原材料成本持续回落,盈利能力有望持续改善。受益澳麦关税政策放开,进口大麦成本改善显著,2024年3月进口大麦价格277美元/吨,环比下降1.2%,同比下降28.6%,改善显著。包材方面,2024年4月铝期货价格20341元/吨,同比上升8.7%,但玻璃价格1536元/吨,同比下滑15%,瓦楞纸价格2723元/吨,同比下滑4.8%。原材料成本带来的毛利率改善在24Q1各啤酒公司报表端已得到体现,全年有望持续受益。

■青岛啤酒:公司23/23Q4分别实现营收339.37/29.58亿元,同比+5.49%/ -3.37%;实现归母净利润42.68/-6.40亿元,同比+15.02%/增亏(同期-5.56亿元)。收入端,销量有所承压,中高端产品仍带动结构升级。23/23Q4公司实现销量800.7/71.3万千升,同比-0.8%/-10.2%;实现吨价4172.1/4149.3元/吨,同比提高+6.3%/+7.6%,吨价持续提升。23/23Q4青岛主品牌实现销量456/47万千升,同比+2.7%/-3.5%;23/23Q4中高端以上产品实现销量324/33.8万千升,同比+10.5%/-21.8%。利润端,23Q4亏损加大,四季度亏损增多,主要系销量下滑规模效应弱化及四季度企业年金提高成本。24Q1公司实现营收101.5亿元,同比-5.2%;实现归母净利润15.97亿元,同比+10.1%;实现扣非归母净利润15.13亿元,同比+12.1%。收入端,24Q1公司累计实现销量218.4万千升,同比-7.58%;实现吨价4647.44元/吨,同比+2.58%。24Q1青岛主品牌实现销量132.2万千升,同比-5.64%;24Q1中高端以上产品实现销量96万千升,同比-2.44%。公司销量下滑主要系去年同期基数较高所致,但结构仍在持续改善,主品牌及中高端以上产品保持更好韧性。利润端,成本改善、结构优化及费用控制,盈利能力持续提升。

■青岛啤酒:公司23/23Q4分别实现营收339.37/29.58亿元,同比+5.49%/ -3.37%;实现归母净利润42.68/-6.40亿元,同比+15.02%/增亏(同期-5.56亿元)。收入端,销量有所承压,中高端产品仍带动结构升级。23/23Q4公司实现销量800.7/71.3万千升,同比-0.8%/-10.2%;实现吨价4172.1/4149.3元/吨,同比提高+6.3%/+7.6%,吨价持续提升。23/23Q4青岛主品牌实现销量456/47万千升,同比+2.7%/-3.5%;23/23Q4中高端以上产品实现销量324/33.8万千升,同比+10.5%/-21.8%。利润端,23Q4亏损加大,四季度亏损增多,主要系销量下滑规模效应弱化及四季度企业年金提高成本。24Q1公司实现营收101.5亿元,同比-5.2%;实现归母净利润15.97亿元,同比+10.1%;实现扣非归母净利润15.13亿元,同比+12.1%。收入端,24Q1公司累计实现销量218.4万千升,同比-7.58%;实现吨价4647.44元/吨,同比+2.58%。24Q1青岛主品牌实现销量132.2万千升,同比-5.64%;24Q1中高端以上产品实现销量96万千升,同比-2.44%。公司销量下滑主要系去年同期基数较高所致,但结构仍在持续改善,主品牌及中高端以上产品保持更好韧性。利润端,成本改善、结构优化及费用控制,盈利能力持续提升。■重庆啤酒:2023/2023Q4公司分别实现营业收入148.15/17.86亿元,同比+5.53%/-3.76% ;实现归母净利润13.37/-0.07 亿元,同比+5.78%/转负(去年同期为0.81亿元)。收入端,主流销量领跑,高端略有承压,有望逐步改善。销量来看,2023/2023Q4公司累计实现销量299.75/34.58万千升,同比+4.93%/4.76%。结构来看,2023/2023Q4公司实现吨价4942.40/5165.28元/吨,同比提高+0.57%/-8.13%。分拆产品结构来看,2023年高档/主流/经济实现营收88.55/52.97/28.96亿元,同比+5.18%/5.64%/10.06%。利润端,毛利率略有下滑,费用率有效控制。24Q1公司实现营业收入42.93亿元,同比+7.16%;实现归母净利润4.52亿元,同比+16.78%;实现扣非归母净利润4.46亿元,同比+16.91%。收入端,高档增速领跑,乐堡嘉士伯贡献量增。销量来看,24Q1公司实现啤酒销量 86.68 万千升,同比+5.25%,销量增长较好。结构来看,24Q1公司实现吨价4819.83元/吨,同比提高+1.28%。分拆产品结构来看,24Q1高档/主流/经济分别实现营收25.72/15.20/0.86亿元,同比+8.28%/3.57%/12.39%。利润端,毛利率改善显著,盈利能力持续上行。

■燕京啤酒:公司23/23Q4分别实现营业收入142.13/17.97亿元,同比+7.66%/-4.42%;实现归母净利润6.45/-3.11亿元,同比+83.02%/去年同期-3.21亿元。利润表现亮眼。收入端,大单品表现亮眼,中高端占比持续提升。销量端,23/23Q4公司累计实现销量394.24/51.15万千升,同比+4.57%/-2.39%。全年来看,大单品成效显著,U8销量同比增长超36%。结构端,23/23Q4公司实现吨价3605.13/3512.92元/吨,同比提高+2.95%/-2.09%。分拆产品结构来看,2023年中高档/普通分别实现营收86.79/44.20亿元,同比+13.32%/-2.33%,在营收中占比66.26%/33.74%,中高档表现更优,带领结构升级。利润端,治理改革成效显现,盈利能力显著提升。23/23Q4公司实现毛利率37.63%/-6.57%,同比+0.19/-10.78pcts;实现净利率6.01%/-16.76%,同比+1.85/-2.56pcts。公司盈利能力提升显著,治理改革成效持续释放,在产销分离、运营效率提升、弱势企业治理、低效资产盘活等推进下,费用率显著优化,净利率大幅提升。

4

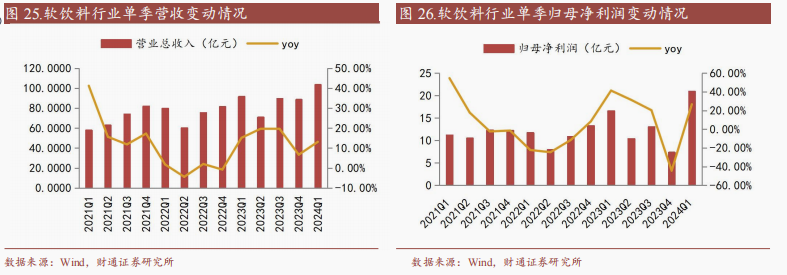

2023全年消费场景复苏拉动收入改善,新增量体现,成本端持续改善。2023年全年来看,收入端,软饮料行业受益于人口流动带来的消费场景复苏,行业整体向暖向好。利润端成本整体处于下行态势,为各公司带来毛利率改善贡献。且各公司积极寻找新增量,如东鹏饮料第二曲线补水啦趋势强劲、香飘飘即饮冻柠茶等新品起势、百润股份强爽放量、欢乐家尝试椰子水厚椰乳等,软饮料边际变化持续体现。

24Q1来看,软饮料板块预期持续兑现,整体节奏稳健,旺季可期。一则,春节反馈整体较为积极,春节返乡人流大,消费氛围表现良好,如东鹏饮料24Q1持续高增,欢乐家椰汁受益春节场景,香飘飘冲泡业务稳健增长;二则,进入三月后,各公司在陈列签约、冰冻化投放等方面渠道工作逐步展开,备战旺季。各公司节奏稳健推进,我们预计,各公司新品、新业务有望在旺季贡献更多增量,趋势加快,24Q2-Q3旺季增长有望加速体现。

■东鹏饮料:公司23/23Q4公司分别实现营业收入112.6/26.22亿元,同比+32.42%/40.88% ;实现归母净利润20.40/3.84 亿元,同比+41.60%/39.69%;实现扣非归母净利润18.70/ 3.68亿元,同比+38.29%/27.72%。收入端能量饮料全国化推进,第二曲线成效显现。分产品来看,2023东鹏特饮/其他饮料分别实现营收103.36/9.14亿元,同比+26.48%/186.65%。利润端,毛利率改善主要系原材料价格下降,其中白砂糖采购价同比提升,但PET、纸箱等价格同比下降较多。公司整体费用率控制良好,规模效应下净利率改善。24Q1公司实现营业收入34.82亿元,同比+39.80%。收入端,能量饮料开门红,补水啦势头强劲。分拆产品结构来看,24Q1东鹏特饮/其他饮料分别实现营收31.01/3.77亿元,同比+30.11%/+257.01%。24Q1补水啦及大咖实现营收2.41亿元,占比6.92%(2023年全年5.11%,环比提升1.81pcts)。利润端,公司净利率有所下滑主要系,一则,新品毛利率略低占比提升有所影响,二则,单季度费用投入较高,旺季前进行冰柜、陈列等渠道费用投入。

■东鹏饮料:公司23/23Q4公司分别实现营业收入112.6/26.22亿元,同比+32.42%/40.88% ;实现归母净利润20.40/3.84 亿元,同比+41.60%/39.69%;实现扣非归母净利润18.70/ 3.68亿元,同比+38.29%/27.72%。收入端能量饮料全国化推进,第二曲线成效显现。分产品来看,2023东鹏特饮/其他饮料分别实现营收103.36/9.14亿元,同比+26.48%/186.65%。利润端,毛利率改善主要系原材料价格下降,其中白砂糖采购价同比提升,但PET、纸箱等价格同比下降较多。公司整体费用率控制良好,规模效应下净利率改善。24Q1公司实现营业收入34.82亿元,同比+39.80%。收入端,能量饮料开门红,补水啦势头强劲。分拆产品结构来看,24Q1东鹏特饮/其他饮料分别实现营收31.01/3.77亿元,同比+30.11%/+257.01%。24Q1补水啦及大咖实现营收2.41亿元,占比6.92%(2023年全年5.11%,环比提升1.81pcts)。利润端,公司净利率有所下滑主要系,一则,新品毛利率略低占比提升有所影响,二则,单季度费用投入较高,旺季前进行冰柜、陈列等渠道费用投入。

■香飘飘:公司发布2023年报,23/23Q4公司实现营业收入36.25/16.47亿元,同比+15.90%/3.06%;实现归母净利润2.80/2.77亿元,同比+31.04%/-4.20%。收入端,冲泡基本盘稳健增长,即饮产品+渠道工作加速推进。单四季度冲泡略有下滑主要系1)同期基数较高,2)春节相关活动力度大,以商业折扣形式冲抵。利润端,成本改善拉升毛利率,冲泡净利率稳步提升。分板块看,冲泡板块盈利能力提升,净利率预计增长,即饮板块亏损,伴随销售规模增加有望改善。24Q1实现总营收7.25亿元,同比+6.76%,归母净利润0.25亿元,同比+331.26%。收入端冲泡货折+库存调节有所影响,整体节奏稳健符合公司预期。即饮板块维持良好增长,逐渐步入夏日旺季,有望加速。利润端,24Q1盈利能力改善显著,主要系一方面成本下行带来毛利率提升,另一方面费用率有所下降,主因23Q1疫情缓和费用投入较多,今年费用更多以货折形式体现,后端费用缩减。原材料成本有望继续下行,带动2024年毛利率改善。

■百润股份:公司2023年实现总营收32.64亿元,同比+25.85%;归母净利润8.09 亿元,同比+55.28%。全年来看收入维持增长,强爽跃升为公司第一大单品势头良好,单四季度收入放缓主要系强爽去年同期快速走红基数较高。此外,微醺得益于场景复苏、包装换新、IP合作等工作实现恢复;清爽进入零食量贩渠道寻找新增量,推出无糖等新口味,明确普适性场景。利润端单四季度公司利润略有承压,主要系一则同期基数较高,规模影响所致;二则公司销售费用投放力度加大,全年来看费用率良好控制同比下滑。公司2024年一季度实现总营收8.02亿元,同比+5.51%;实现归母净利润1.69 亿元,同比-9.80%。收入端,高基数下维持正增,春节期间,强爽推出龙罐加强相关营销,清爽推动渠道铺货增长积极,358产品矩阵持续打造,共同助力收入增长。利润端,费用投放加大,单季度盈利能力有所波动。

■欢乐家:23/23Q4公司分别实现营收19.23/6.17亿元,同增20.47%/15.58%;实现归母净利润2.78/1.03亿元,同增36.85%/19.71%。收入端,椰汁及水果罐头共同发力,推动收入增长。公司23Q4椰汁增长良好,得益于进入春节备货期,且网点拓张及渠道下沉情况向好。黄桃罐头疫情热潮推动全年增长加速,23Q4高基数压力下增速承压。此外,公司挖掘椰子水、厚椰乳等新兴业务,今年有望逐步放量。利润端,盈利能力改善主因:1)包材辅料价格回落;2)水果原料方面橘子增产,采购成本下降。3)22Q2-3对黄桃橘子罐头提价。24Q1公司实现营业收入5.51亿元,同比+6.61%;实现归母净利润0.82亿元,同比-3.74%;实现扣非归母净利润0.80亿元,同比-5.14%。收入端,椰汁受益春节场景增长亮眼,新业务新渠道趋势积极。利润端,毛利率改善,终端开拓费用投放略有提升,公司销售费用率提升较多主要系公司在传统渠道加大了人员对终端市场的开拓和维护力度。

■李子园:公司23/23Q4分别实现营业收入14.1/3.4亿元,同比+0.6%/+0.2%;实现归母净利润2.4/0.5亿元,同比+7.2%/-27.3%。营收端,基地市场有所承压,2024年股权激励下有望加速。分产品看,2023年公司含乳饮料/其他实现营收13.8/0.2亿元,同比+1.6%/-39.8%,营收占比98.3%/1.7%。2024年,公司制定18%收入增长激励目标,谋求渠道、产品新发展,有望边际向上改善。利润端,单四季度利润承压,主要系补贴、营销等费用集中体现。24Q1公司实现总营收3.34亿元,同比-3.17%;实现归母净利润0.57亿元,同比-3.79%。收入端,一季度有所下滑主要系去年同期基数较高,但整体基本符合全年节奏。伴随2月起复工复学,动销逐步改善库存下降。利润端,成本端带动毛利率改善持续体现,费用率有所提升主要系销售规模下降影响,净利率整体基本持平。

5

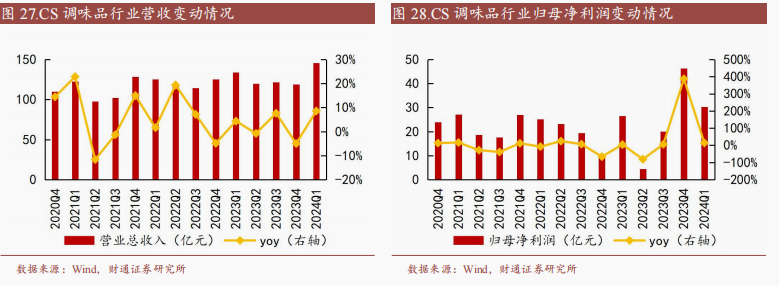

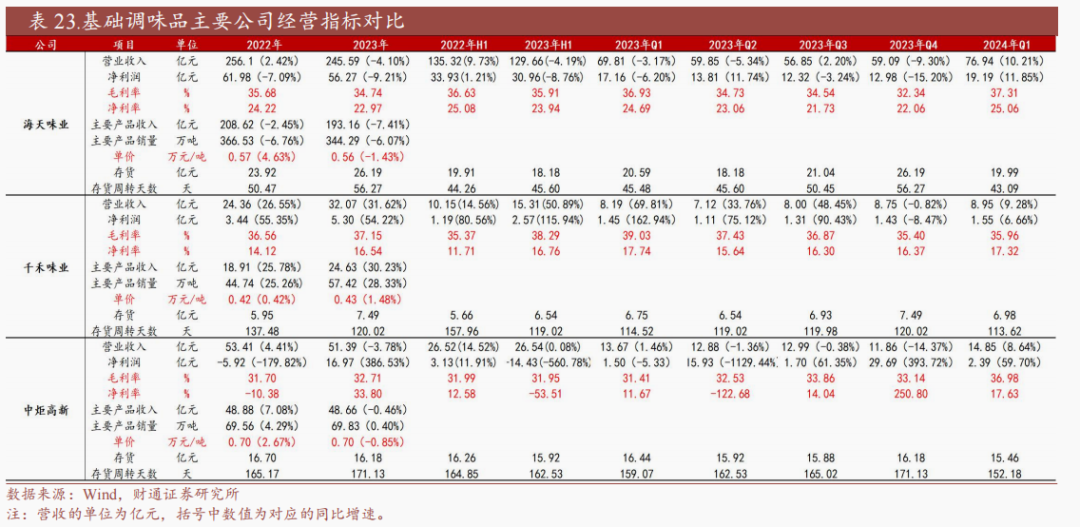

调味品行业2023年整体逐步回暖,2024年在低基数下有望延续。调味品板块2023年实现营收495.11亿元,同比+1.45%,实现归母净利润97.36亿元,同比+25.74%;2024Q1实现营收30.24亿元,同比+14.07%。渠道表现有所分化,基础调味品和复合调味品的餐饮B端表现均显著优于零售C端,主要因为下游餐饮行业持续修复,外出消费增加导致居家消费频次下降。从BC两端来看,行业内各企业不断挖掘自身能力,顺势而为,B端企业顺应餐饮复苏趋势,依靠大B客户实现强劲增长;C端因消费疲软导致有所承压,但各家仍积极通过新产品、新渠道、新区域创造增长动力。从2024年春节动销表现来看,调味品行业动销表现良好,消费需求有所回升。

5.1 基础调味品:餐饮需求复苏确定,边际改善有望更进一步

基础调味品2023年整体呈现弱复苏态势,边际改善或可持续。1)海天味业2023年整体承压,2024Q1开门红顺利,核心品类呈现改善态势,后续随市场链及供应链的能力重构,未来表现仍有待观察;2)中炬高新2023年主营有所承压,但随诉讼案和解,业绩扭亏为盈,同时出台股权激励和美味鲜百亿收入目标,深度绑定提振全司士气。2024Q1利润表现超预期,奠定良好开端,后续随多项改革持续推进,重点提高产品覆盖率,公司业绩弹性较大;3)千禾2023年业绩如期高增,以高性价比产品为抓手,丰富产品矩阵和价格带,2024年公司将进一步加强全国化渠道建设,保证高速开商同时重视跟商,收入仍有望保持双位数增长。调味品行业目前正处于相对传统淡季,整体呈现趋稳发展的态势,随着餐饮恢复,渠道费用向终端动销环节倾斜,库存逐步梳理至良性水平。此外,基于C端零添加、健康化浪潮持续发酵,各公司顺势而为,积极丰富健康化产品矩阵,同时布局经销商渠道和下沉网点,且自身不断优化改革,我们静待改善释放。

■中炬高新:开启蓄势之年,改革推进期待腾飞。2023年,公司实现营收51.39亿元,同比-3.78%,其中,2023Q4营收11.86亿元,同比-14.37%。分品类看,鸡精鸡粉保持较高增速,得益于下游餐饮需求回暖;酱油有所承压,主因四季度组织架构改革影响所致。利润端,2023/2023Q4毛利率为32.71%/33.14%,同比+1.01pct/+1.49pct;毛利率有所提升,我们认为系1)调味品原材料采购单价下降;2)产品结构优化。费用端,2023年销售/管理/研发/财务费率同比+0.04/+1.28/+0.17/-0.04pct。销售费率提升主因营收有所承压,管理费率增加主因人员改革导致的费用支出增加。2024Q1实现营收14.85亿元,同比+8.64%。分品类看,酱油/鸡精鸡粉/食用油/其他产品分别同比+13.44%/+16.83%/-5.54%/-0.31%。酱油恢复较好增长,我们认为系公司明确产品组合规划,资源集中下带来较好成效。利润端,2024Q1毛利率为36.98%,同比+5.57pct;净利率为17.63%,同比+5.96pct。毛利率大幅改善主因原材料采购单价下降和采购模式调整。费用端,2024Q1销售/管理/研发/财务费率同比-0.85/-0.04/-0.34/-0.04pct。销售费率下降系相关人员减少影响。展望2024年,成本改善持续推进,盈利有望呈现改善态势;但考虑到公司将加强渠道建设及产品推广,销售费率或有所提升。

■千禾味业:2023年营收如期高增,2024Q1略有承压,渠道持续加速扩张下期待提速。2023年,公司实现营收32.07亿元,同比+31.62%,其中,2023Q4营收8.95亿元,同比+9.28%。分品类看,2023年酱油/食醋分别实现营收20.40/4.22亿元,同比+34.85%/+11.75。酱油增速亮眼,主要得益于高性价比产品量增较高,在零添加产品系列中占比快速提升;食醋表现符合预期,得益于品牌声量提升,以及产品普适性较高。利润端,2023/2023Q4毛利率为37.15%/35.40%,同比+0.59pct/-4.36pct;净利率为16.54%/16.37%,同比+2.42/-1.37pct。2023全年来看,毛利率略有提升,主因部分原材料采购成本有所下降导致;净利率改善明显主因规模扩大摊薄费用。费用端,销售费率下降系销售规模扩大,规模效应下有所摊薄;管理费率提升系限制性股权激励费用增加。2024Q1营收8.95亿元,同比+9.28%。分品类看,酱油仍为业绩主要增长驱动力,2024年开门红促销力度较大,2024Q1在去年较高基数下仍实现较好增长。利润端, 2024Q1毛利率为35.96%,同比-3.07pct;净利率为17.32%,同比-0.42pct。毛利率和净利率均有所承压,虽然整体原材料成本呈现稳步下降,但我们预计开门红促销或有一定影响。费用端,2024Q1销售/管理/研发/财务费率同比+0.12/-0.91/-0.24/-1.10pct,费用率控制较好,整体呈下降趋势。

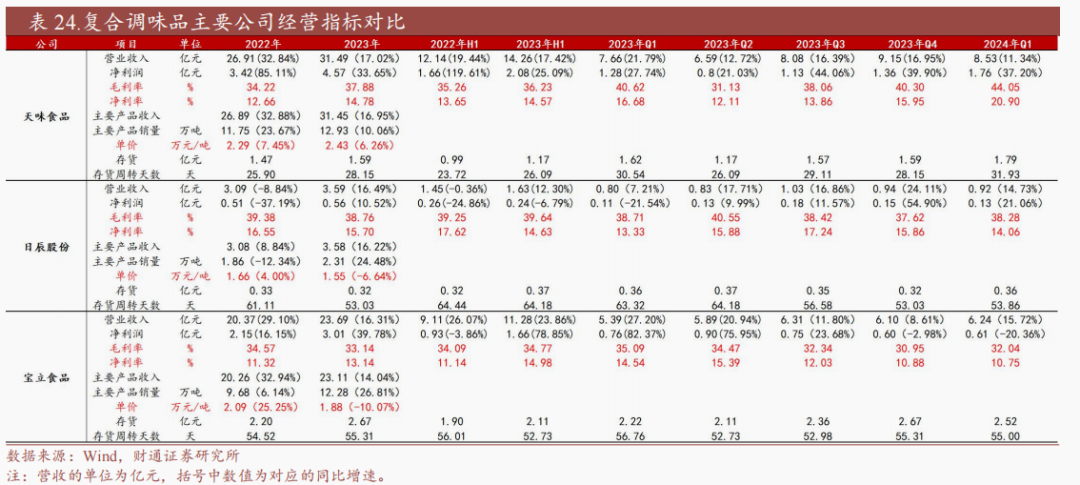

1.1复合调味品:行业格局优化改善,小B端业绩弹性可期待

复合调味品行业景气度持续攀升,B端加速恢复,C端仍有承压。我们认为复调现迎来调整后新起点,一方面餐饮大盘稳健复苏,居民外出消费增长,助力B端高增长,另一方面终端需求疲态增加不确定性,部分公司C端承压。公司层面,新起点处再起航,头部企业迎来调整契机,重新规划组织架构、产品、渠道、产能及目标。各公司在整合存量业务方面持续精进,同时向空白领域布局补齐发展短板:1)是精耕渠道,各公司以全渠道布局为导向,持续调整优化补齐短板,积极通过投入新媒体、深耕下沉渠道等方式提高渗透率;2)是积极推新,需求多样性增加提升对企业服务响应能力要求,稳定的推新速度与好的新品质量为公司贡献增量;3)是持续拓客,部分公司通过覆盖、挖掘多领域客户获得新增长点。营收方面,复调头部企业均有所提升,受益于餐饮渠道复苏,日辰、宝立B端增速可观,天味并表食萃,线上小B迎来高增长。利润方面,受产品结构调整等因素影响,日辰、宝立、天味毛利率呈不同方向波动。 在经历2023年的闭店潮后,2024年中小餐饮逐步改善,对复合调味品的需求趋向平稳,带来稳定增量,我们预计今年小B端或迎来较大业绩贡献。

■宝立食品:B端稳健,C端承压,公司大B业务竞争力持续强化。2023年,公司实现营收23.69亿元,同比+16.31%,其中2023Q4实现营收6.10亿元,同比+8.61%。分品类看,2023年复合调味料/轻烹解决方案/饮品甜点配料分别同比+29.32%/1.39%/8.28%。复调增速较高,主因1)疫后居民外出消费增长,2)公司在大客户的新品SKU数量不断提升。轻烹有所承压,主因消费疲软。分渠道看,大B端仍稳健增长,扣除空刻营收8.66亿元,大B端预计实现较高增长。利润端,2023/2023Q4毛利率为33.14%/30.95%,同比-1.43/-4.41pct;净利率为13.14%/10.88%,同比+1.82/-0.55pct。毛利率有所下滑,主要系1)相对低毛利B端业务占比提升;2)复调产品结构调整致毛利率下滑3.71pcts。费用端,各项费用均有所改善,或与规模效应有关,保障盈利稳定。2024Q1实现营收6.24亿元,同比+15.72%。分品类看,复合调味料/轻烹解决方案/饮品甜点配料分别同比+27.7%/+5.8%/+0.6%。复调维持较好增长,主因春节错位,以及客户数量的增长和深耕。利润端, 2024Q1毛利率为32.04%,同比-3.05pct;净利率为10.75%,同比-3.79pct。毛利率有所下滑主要系BC端结构调整及产品结构调整,同时空刻促销毛利率亦有所下滑。费用端,2024Q1销售/管理/研发/财务费率同比-1.24/-0.14/-0.26/+0.08pct,费用率控制较好,整体呈下降趋势。

■天味食品:主业稳健食萃高增。利润变现亮眼,员工持股彰显信心。2023年公司实现营收31.49亿元,同比+17.02%,其中2023Q4实现营收9.15亿元,同比+16.95%。分产品看,2023年火锅调料/中式菜品调料/香肠腊肉调料分别同比+1.97%/+28.58%/+47.73%。火锅调料相对承压与终端消费需求疲软和公司重视程度有关;中式菜品调料增速较高,一方面是食萃并表,另一方面也与新品贡献有关;香肠腊肉调料表现亮眼,我们认为与公司加强该产品的全国化,以及猪价相对较低刺激需求有关。分渠道看,经销商方面,公司零售事业部整体表现稳定,同时持续推进优商扶商计划。电商新零售渠道方面,零售事业部和新零售事业部联动精耕线上业务带来高增长。食萃方面,2023年实现营收(含税)2亿元,净利润3863.36万元,顺利完成了业绩承诺,食萃并表为公司补齐短板,贡献线上渠道高增。利润端,2023/2023Q4毛利率为37.88%/40.30%,同比+3.66/6.32pct;净利率为14.78%/15.95%,同比+2.13/3.55pct。毛利率的改善与原材料成本下降、产品结构改善以及促销费用减少有关。费用端,公司通过优商扶商政策提升费效,且后续费用投放的精准度也将持续提升。此外,公司发布员工持股计划,以2023年营收为基数,2024/2025年收入增长不低于10%/26.5%。此次员工持续计划绑定了核心员工,覆盖范围较广,且价格为6.53元/股,具备较强的吸引力。2024Q1实现营收8.53亿元,同比+11.34%。分产品看,2024Q1火锅调料/中式菜品调料/香肠腊肉调料/其他产品分别同比+1.18%/+17.75%/+21.79%/+11.51%。其中,火锅底料有所承压,主要系大红袍销量不及预期;香肠腊肉调料保持高增主要得益于公司提前进行渠道布局,同时加大了该品类在新媒体领域的投入;中式复调呈现较好增长,主因并入部分食萃产品,且3月小龙虾铺货进展良好。利润端,公司2024Q1毛利率为44.05%,同比+3.43pct;销售/管理/研发/财务费率同比+2.18/-0.83/-0.06/+0.07pct;净利率为20.90%,同比+4.22pct。毛利率持续改善主因1)销售规模增加的同时原材料综合成本下降,2)产品结构改善(高毛利的冬调等产品占比提升)。此外,基于公司生产运营效率有所提升,且投资收益较同期增加较多,公司盈利能力大幅改善。

■日辰股份:业务逐季修复,利润弹性可期。公司2023年实现营收3.59亿元,同比+16.49%。其中,2023Q4实现营收0.94亿元,同比+24.11%。分业务看,2023年 酱汁类调味料/粉体类调味料/食品添加剂分别同比+16.34%/+18.28%/-26.94%。粉体类、酱汁类均呈现较快增长态势,主要系餐饮渠道持续复苏态势,以及公司不断推新所致。分渠道看,一方面下游餐饮大盘的需求回暖带动公司合作的餐饮大客户的业绩持续修复,保证公司存量业务的稳健发展;另一方面,公司积极开拓新客户,积极抢占下游市场,并在食品加工业务渠道首次拓展知名休闲零食类客户。利润端,2023/2023Q4毛利率为38.77%/37.61%,同比-0.61pct/-0.46pct;净利率为15.70%/15.86%,同比-0.85/+3.15pct。毛利率有所下滑主因:1)收入结构有所变化;2)疫情期间大宗商品有所涨价,压缩利润空间;3)运费会计处理的会计政策影响。费用端,2023年销售费率略有上升主要系C端品牌投放提升所致;管理费率下降主要系收入规模增长对费用的摊薄。2024Q1实现营收0.92亿元,同比+14.73%。分业务看,酱汁类保持较好业绩表现,主要得益于餐饮逐渐回暖,叠加新品上市带来较好增量贡献。分渠道来看,餐饮渠道稳健增长,西快大客户处于持续增长态势。食品加工渠道维持高增,主要系下游餐饮恢复间接带动食品加工客户需求提升。利润端, 2024Q1毛利率为38.28%,同比-0.43pct;净利率为14.06%,同比+0.73pct。毛利率下滑系产品结构变化,大客户低毛利产品占比提升所致。成本端,整体相对持平稳,后续预计呈稳中有降态势。费用端,2024Q1管理费率同比-1.67pct主因2022-2023年股权激励计提的费用充回2024年。

6

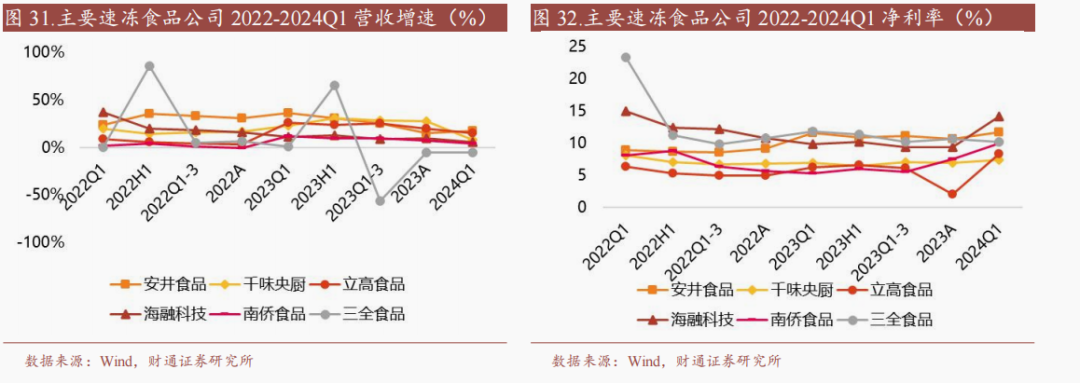

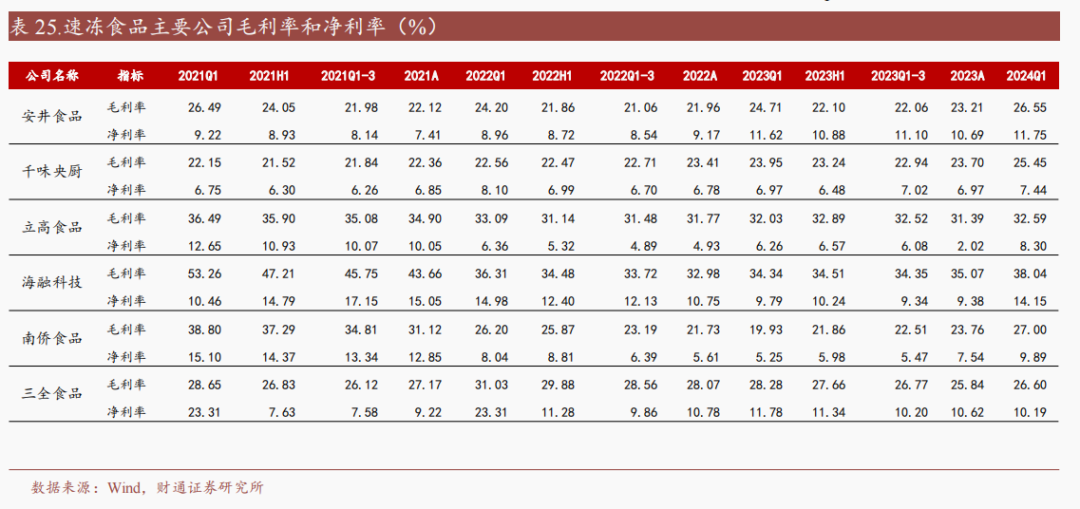

2023Q4速冻食品行业总体有所承压,我们预计与气候、春节错位的因素有关,进入2024Q1有一定好转。从利润率角度来看,行业整体2023Q4有一定价格竞争,进入2024Q1旺季价格情况有所好转,此外旺季规模效应下对费用端有所利好。

■安井食品:2023年实现营收140.45亿元,同比+15.29%;归母净利润14.78亿元,同比+34.24%;2023Q4实现营收37.74亿元,同比-6.27%;归母净利润3.56亿元,同比-13.41%;2024Q1实现营收37.55亿,同比+17.67%;归母净利润4.38亿,同比+21.25%。2023年速冻面米制品/肉制品/鱼糜制品/菜肴制品分别实现营收25.45/26.27/44.09/39.27亿元,同比+5.40%/+10.22%/+11.76%/+29.84%。2024Q1速冻面米制品/肉制品/鱼糜制品/菜肴制品分别实现营收6.38/7.85/12.73/9.55亿元,同比+4.42%/27.73%/31.48%/12.27%。

■安井食品:2023年实现营收140.45亿元,同比+15.29%;归母净利润14.78亿元,同比+34.24%;2023Q4实现营收37.74亿元,同比-6.27%;归母净利润3.56亿元,同比-13.41%;2024Q1实现营收37.55亿,同比+17.67%;归母净利润4.38亿,同比+21.25%。2023年速冻面米制品/肉制品/鱼糜制品/菜肴制品分别实现营收25.45/26.27/44.09/39.27亿元,同比+5.40%/+10.22%/+11.76%/+29.84%。2024Q1速冻面米制品/肉制品/鱼糜制品/菜肴制品分别实现营收6.38/7.85/12.73/9.55亿元,同比+4.42%/27.73%/31.48%/12.27%。

■千味央厨:2023年公司实现营收19.0亿元,同比增加27.7%;归母净利润1.3亿元,同比增加31.4%。2023Q4实现营收5.7亿元,同比增加25.0%;归母净利润0.4亿元,同比增加24.1%。2024Q1实现营收4.6亿元,同比增加8.0%;归母净利润0.3亿元,同比增加14.2%。2023年公司油炸/烘焙/蒸煮/菜肴及其他分别实现营收8.7/3.6/3.7/3.0亿元,同比+24.2%/29.2%/26.4%/38.6%。部分新品表现亮眼,烧麦类/年年有鱼/春卷类实现营收1867/4672/5996万元,同比+158.0%/94.1%/76.3%。经销/直营分别实现营收11.2/7.8亿元,同比+15.7%/49.9%,其中前三大客户分别实现营收4.0/1.3/0.7亿元,同比+68.5%/59.5%/43.1%。

■立高食品:2023年实现营收34.99亿元,同比+20.22%;归母净利润0.73亿元,同比-49.21%。2023Q4实现营收9.17亿元,同比+6.67%;归母净利润-0.85亿元,同比-297.22%。2024Q1实现营收9.16亿元,同比+15.31%;归母净利润0.77亿元,同比+53.96%。2023年冷冻烘焙/奶油/水果制品/酱料/其他烘焙原材料分别为22.11/6.54/1.87/2.33/1.87亿元,同比+23.93%/+27.65%/-8.45%/+18.12%/-8.75%。分渠道来看,2023年流通渠道/商超渠道/餐饮及新零售渠道占比分别约为55%/30%/15%,同比持平/约50%/翻两倍增长;2024Q1占比分别约为51%/31%/17%,同比增长接近 25%/下降高单位数/增长超过50%。2024Q1盈利情况明显好转,2024Q1实现毛利率32.6%,同比+0.6pct;得益于原材料端集中采购带来的规模效应。2024Q1销售/管理/研发费率同比+0.2/-0.7/-0.1pct,管理费用率下降预计与股权激励费用减少有关。实现净利率8.3%,同比+2.0pct。

结合2023Q4和2024Q1来看,行业整体具备一定压力。但我们发现头部公司的盈利能力依旧表现亮眼,其中安井食品2024Q1主业净利率创新高,千味央厨2024Q1也实现了亮眼的净利率,立高食品由于成本回落和公司改革效果释放,2024Q1净利率显著改善。我们认为市场对于速冻板块收入端承压的情况已经有所反应,目前预期已经比较中性谨慎,头部公司在盈利端仍有韧性,此外安井食品提升分红率、千味央厨发布回购预案等,都显示出公司对提升资本市场回报的重视。重点推荐千味和安井、立高。

■安井食品:2024Q1实现开放红,目前原材料处于低位,下半年可能肉类会有一定上涨,但整体可控制,费用率预计保持平稳,我们预计公司2024-2026年营收分别为158.01/176.90/195.23亿元,同比+12.50%/11.95%/10.36%;归母净利分别为16.54/18.76/20.86亿元,同比+11.91%13.40%/11.20%,

■千味央厨:小B端我们预计仍是维稳,尤其公司有相对优势团餐渠道在当前环境下仍有不错的正增长,公司持续推进核心经销商建设。大B确定存在不确定性,公司大方向是在保持自身价格、利润底线的下,通过积极上新、拓展区域连锁客户等实现增长。我们预计公司2024-2026年营收分别为21.9/26.2/29.8亿元,同比+15.24%/19.60%/13.67%;归母净利分别为1.8/2.2/2.5亿元,同比+34.21%/22.19%/13.76%。

■立高食品:公司改善趋势显著,我们预计利润率的改善有一定确定性,公司在费用管控上的效果在2024Q1已经有所体现,后续可能还有提升空间。我们预计公司2024-2026年营收分别为40.19/46.55/52.13亿元,同比+14.86%/15.83%/11.97%;归母净利分别为3.03/3.66/4.66亿元,同比+315.31%/20.72%/27.27%,

7

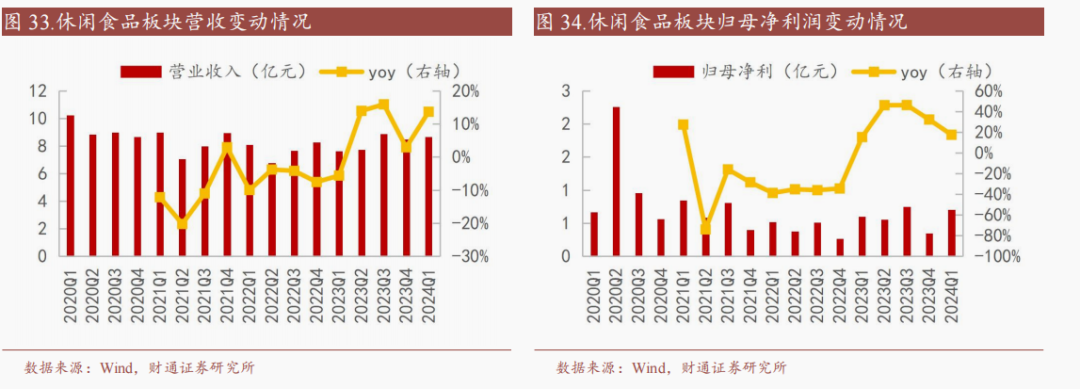

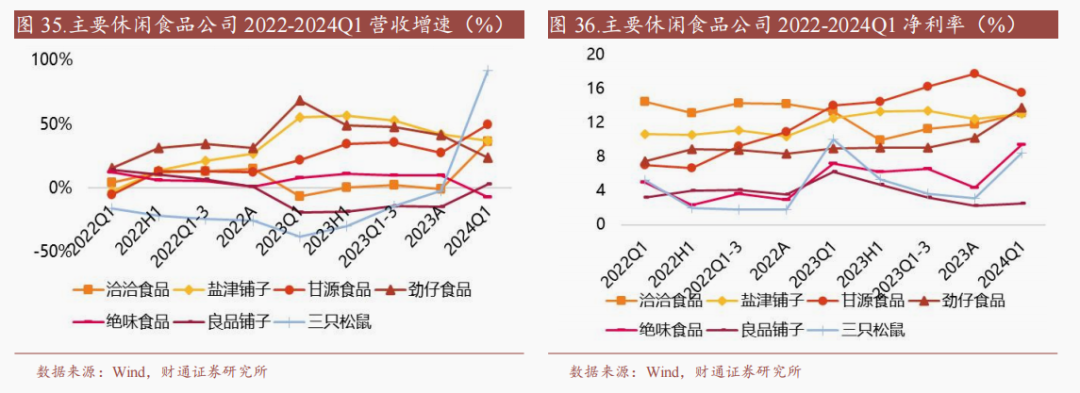

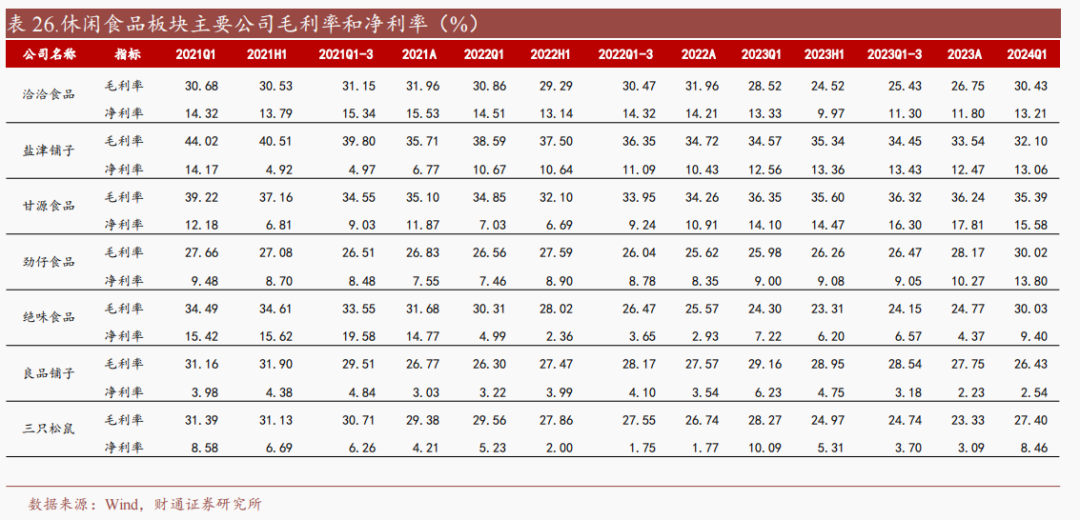

2023年来看,盐津、甘源、劲仔表现亮眼,其中盐津和甘源在电商、零食量贩渠道的增量较为可观,劲仔大包装产品依旧保持不俗增速,新品鹌鹑蛋的驱动力逐步显现。2024Q1松鼠表现最为突出,得益于公司性价比战略的成功。

从利润率来看,大部分公司从2023年下半年以来净利率都逐步提升,2024Q1这一趋势也得到延续,其中除了盐津以外,大部分公司利润率提升都来自于成本端的改善。

■盐津铺子:2023年实现营收41.15亿元,同比+42.22%;归母净利润5.06亿元,同比+67.76%。2023Q4实现营收11.1亿元,同比+20.22%;归母净利润1.10亿元,同比+32.64%。2024Q1公司实现营业总收入12.23亿元,同比增长37.00%;归母净利润1.60亿元,同比增长43.10%。产品端:辣卤零食营收14.82亿元、同比+56.71%,其中魔芋营收4.76亿元、同比+84.95%;休闲烘焙营收6.27亿元、同比+12.75%;深海零食营收6.19亿元、同比+10.65%;薯类零食营收3.6亿元、同比+29.98%;蛋类零食营收3.19亿元、同比+594.52%;果干坚果营收2.67亿元、同比+37.19%;蒟蒻果冻布丁营收2.17亿元、同比+125.67%;其他营收2.25亿元、同比+2.73%。渠道端:直营渠道营收3.34亿元、同比-10.03%;经销和其他渠道营收29.52亿元、同比+40.35%;电商渠道营收8.28亿元、同比+98.04%。公司持续聚焦核心品类,供应链不断优化,升级数字化和智造制造能力,产品力稳步提升;精耕全渠道战略。未来还将聚焦品牌建设,打造产品矩阵,推动高质量发展。

■盐津铺子:2023年实现营收41.15亿元,同比+42.22%;归母净利润5.06亿元,同比+67.76%。2023Q4实现营收11.1亿元,同比+20.22%;归母净利润1.10亿元,同比+32.64%。2024Q1公司实现营业总收入12.23亿元,同比增长37.00%;归母净利润1.60亿元,同比增长43.10%。产品端:辣卤零食营收14.82亿元、同比+56.71%,其中魔芋营收4.76亿元、同比+84.95%;休闲烘焙营收6.27亿元、同比+12.75%;深海零食营收6.19亿元、同比+10.65%;薯类零食营收3.6亿元、同比+29.98%;蛋类零食营收3.19亿元、同比+594.52%;果干坚果营收2.67亿元、同比+37.19%;蒟蒻果冻布丁营收2.17亿元、同比+125.67%;其他营收2.25亿元、同比+2.73%。渠道端:直营渠道营收3.34亿元、同比-10.03%;经销和其他渠道营收29.52亿元、同比+40.35%;电商渠道营收8.28亿元、同比+98.04%。公司持续聚焦核心品类,供应链不断优化,升级数字化和智造制造能力,产品力稳步提升;精耕全渠道战略。未来还将聚焦品牌建设,打造产品矩阵,推动高质量发展。

■甘源食品:2023年实现收入18.5亿元,同比增长27.36%;实现归母净利润3.29亿元,同比增长107.82%。2023Q4实现收入5.34亿元,同比增长10.85%;实现归母净利润1.15亿元,同比增长66.99%。2024Q1实现收入5.86亿元,同比增长49.75%;实现归母净利润0.92亿元,同比增长65.30%。分产品:综合果仁/青豆/瓜子仁/蚕豆/其他收入同比增长32%/26%/18%/11%/43%,新品口味性坚果、薯片、米饼有亮眼表现。分渠道:经销/电商收入同比增长28%/+29%。2024年展望:1)收入端看点:传统渠道新的适配已经逐步铺货、在Q1有体现出成果,抖音在搭建团队中,海外持续推进。2)费用端预计稳中有降,棕榈油成本有抬升,目前看情况锁价。

■劲仔食品:2023预计实现营业收入20.65亿元,同比+41.26%;归母净利润2.09亿元,同比+68.17%;2023Q4预计实现营业收入5.72亿元,同比+26.51%;归母净利润0.76亿元,同比+122.61%。公司2024Q1实现营收5.4亿元,同比+23.58%;实现归母净利润0.74亿元,同比+87.73%。分品类:鱼制品/豆制品/禽肉制品(包含鹌鹑蛋)/蔬菜制品(主要是魔芋)分别实现营收12.91/ 2.17/ 4.52/0.72亿元,分别同比增长25.87%/18.68%/147.56%/88.24%,其中鹌鹑蛋销售额突破3亿元。分渠道:线下/线上实现营收16.49/4.16亿元,分别同比增长43.00%/34.76%。2024年继续稳扎稳打:一方面大包装产品持续增加终端布局,提升在现代渠道的品牌露出,另一方面鹌鹑蛋继续稳扎稳打,在原材料掌控、产能布局、渠道管理、品牌建设上预计会有进一步强化。

■洽洽食品:2023年实现营收68.1亿元,同比-1.1%;归母净利润8.0亿元,同比-17.8%。2023Q4实现营收23.3亿元,同比-6.9%;归母净利润3.0亿元,同比-15.1%。2024Q1实现营业收入18.22亿元,同比+36.39%;归母净利润2.4亿元,同比+35.15%。分产品:葵花子/坚果类/其他产品分别实现营收42.7亿元/17.5亿元/7.2亿元,分别同比-5.4%/+8.0%/+1.5%。分地区:南方区/北方区/东方区/电商/海外分别实现营收21.8亿元/13.9亿元/19.4亿元/7.2亿元/5.2亿元,分别同比-1.3%/-5.9%/-0.7%/-1.3%/+7.7%。2024Q1收入超预期,预计主要系坚果实现高增。公司毛利率持续改善,得益于葵花籽成本回落。

■绝味食品:2023年实现营业收入72.61亿元,同比+9.64%;归母净利润3.44亿元,同比+46.63%。2023Q4实现营业收入16.30亿元,同比+8.45%;归母净利润-0.45亿元,同比减少0.58亿元。2024Q1实现营收16.95亿元,同比-7.04%,归母净利润1.65亿元,同比+20.02%。2023年鲜货类产品/包装产品/加盟商管理/其他主营业务分别实现收入57.7亿元/2.8亿元/0.8亿元/9.7亿元,同比+6.1%/32.8%/11.4%/33.8%。公司门店数量同比净增加874家至15950家。从门店类型来看,2023年公司社区及沿街/商超综合体/其他类型门店数量分别为73%/19%/8%(2022年同期分别为71%/20%/9%)。

2024Q1大部分零食公司都有亮眼表现,其中有量贩零食的红利、春节礼盒场景的助力、抖音渠道的红利等等。整体来看,我们认为零食赛道2024年仍处于有渠道风口的阶段,量贩零食和抖音渠道都有较强的增长确定性。除此之外,各家零食公司也不断在提升自身的内功,比如盐津在不断完善供应链能力、同时注重提升品牌力,甘源不断完善渠道建设,松鼠实现了供应链效率优化的转型等等。展望2024年,我们认为结合渠道红利,叠加各家公司自身的效率优化和能力提升,预计零食赛道仍会是增速较快的赛道。推荐劲仔食品、盐津铺子、甘源食品。

■劲仔食品:预计鹌鹑蛋新产能逐步释放,会进一步拓展空白渠道。我们预计公司2024-2026年营收为26.23/32.42/37.61亿元,分别同比增长27.02%/23.59%/16.00%;归母净利为3.05/3.74/4.48亿元,分别同比增长45.71%/22.55%/19.63%,

■甘源食品:公司渠道组织价格逐步理顺,2024年开始逐步导入新品。我们预计公司2024-2026年实现营业收入23.48/28.28/32.95亿元,同比增长27.10%/20.44%/16.51%;实现归母净利润4.07/4.92/5.72亿元,同比增长23.78%/20.90%/16.16%。

■盐津铺子: 经营性净利率往3-5年展望还有提升空间;公司再次强调产品力领先的战略、核心通过原材料+生产端优化达到总成本领先,中长期维度公司的成长驱动力已经从渠道过渡到品类扩张。我们预计公司2024-2026年营收为51.35/61.99/72.33亿元,同比+24.78%/20.73%/16.68%;归母净利为6.45/8.54/10.86亿元,同比+27.61%/32.34%/27.08%。

8

近期随着4月政治局会议的召开、多地地产政策的调整、美联储降息预期的提升,我们认为政策和外部资金环境正逐步向着宽松积极的方向演绎。随着财报季的落地,食品饮料板块的配置性价值已经被重新定义,一方面是来自业绩的稳定性,核心公司基本都能实现双位数增长,另一方面是分红率的提升,龙头公司当前估值水位下已经具备3%左右的股息率,且行业现金流优质,ROE有望随分红持续提升,板块边际配置价值正在持续提升。叠加政策预期的强化,我们认为二季度应该加大食品饮料行业的配置,以顺周期方向为先,一是配置性价值强的白酒板块,二是预期较低的餐饮链(餐供和啤酒),三是自下而上的标的选择(东鹏、香飘飘、中炬高新、松鼠)。

■白酒板块:24Q1头部酒企实现稳健开门红预期强,24Q2淡季批价是重点关注要素。估值角度来看,白酒企业仍处于阶段性估值低点,配置性价比凸显。后续24Q2来看,批价或可维持稳步提升态势,在总需求偏弱的背景下,白酒抗风险能力较强,配置价值强,是顺周期下的首选板块。建议关注自身业绩稳定性强的茅台、汾酒、古井、迎驾、今世缘;以及估值具有性价比的五粮液、老窖。

■大众品板块:关注低预期的餐饮链,同时自下而上精选个股。从去年四季度至今,餐饮链整体的表现较为疲软,主因外部需求环境弱,大部分公司估值都已经回落到了20x以内,市场预期较低。后续随着经济预期的持续抬升,餐饮需求有望回暖,带动产业链收入提速。1)直接受益的是餐饮供应链,量的逻辑有望持续强化,当前股价已经隐含了下游价格战、压价等预期,随着收入提升,有望持续修复,推荐安井、千味,关注立高、宝立、日辰;2)间接受益的是啤酒,主要是餐饮场景恢复带动吨价提升,行业β有望强化,重点关注青啤(5月金股)和燕京,关注重啤。3)除餐饮链外,自下而上,维持饮料(东鹏、香飘飘)、中炬高新、松鼠的推荐。

注:文中报告节选自财通证券研究所已公开发布研究报告。

证券研究报告:《食品饮料2023&24Q1财报总结:行业韧性存,政策预期起,顺周期为先》

对外发布机构:财通证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

发布时间:2024年5月12日

分析师及SAC证书编号:

吴文德 S0160523090004

李茵琦 S0160523020001赵婕 S0160523100002

任金星 S0160524010001评级说明及声明

法律声明:

本文节选自财通证券股份有限公司(简称“财通证券”)已公开发布的研究报告,如需了解详细内容,请具体参见财通证券发布的完整版报告。本微信号推送的内容仅面向财通证券客户中的专业投资者,若您并非该类客户,请勿订阅、转载或使用本微信号的信息。本微信号建设受限于难以设置访问权限,财通证券不会因您订阅本微信号的行为或者受收到本微信号推送消息而视为我们的当然客户。

本微信号旨在及时分享研究成果,并不是我们的研究报告发布平台。所载资料与我们正式发布的报告相较存在延时转发的情况,并可能因报告发布日之后的情势变化而不再准确或失效,且本微信号不承担更新推送信息或另行通知的义务,后续更新信息请以财通证券研究正式发布的研究报告为准。

在任何情况下本微信号所推送信息或所表述的意见并不构成对任何人的投资建议,投资者不应单纯依靠所接收我们推送的信息而取代自身的独立判断,必须充分了解各类投资风险,自主做出决策并自行承担投资风险。为避免投资者不当使用所载资料,提示应关注以下事项:(1)本微信号所载资料涉及的盈利预测、投资评级、目标价等,均是基于特定的假设条件、特定的评级标准、相对的市场基准指数而得出的中长期价值判断,不涉及对具体证券或金融工具在具体时点的判断。(2)本微信号所载资料涉及的数据或信息均来源皆被财通证券认为可靠,但财通证券不对前述数据或信息的准确性或完整性做出任何保证,报告内容亦仅供参考。(3)不同时期,财通证券可能会依据不同的假设和标准、采用不同的分析方法而口头或书面发表与本资料意见不一致的市场评论或投资观点。

为控制投资风险,投资者应仔细阅读本资料所附的各项声明、信息披露事项及风险提示。由于上述所列风险提醒事项并未囊括不当使用本资料所涉的全部风险,投资者必要时应寻求专业投资顾问指导。

本微信号版权仅为财通证券股份公司所有,并保留一切法律权利。未经事先书面许可,任何机构和个人不得以任何形式翻版、转载和发表。