趣致集团(00917.HK),于周五(5月17日)起至下周三(5月22日)招股,预计2024年5月27日在港交所挂牌上市,海通国际独家保荐。

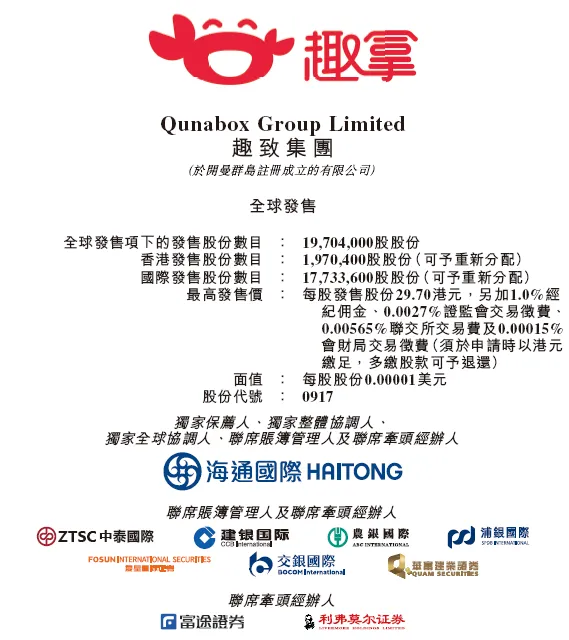

趣致集团,计划全球发售1970.40万股,其中90%为国际发售、10%为公开发售。每股发售价介乎25.00~29.70港元,每手200股,最多募资约5.85亿港元。

假设每股发售价27.35港元(发售价范围中位数)、超额配股权悉数行使,趣致集团预计上市总开支约7390万港元,包括3%的包销佣金、1%的酌情奖金、联交所上市费、证监会交易征费、联交所交易费、财汇局交易征费、法律及其他专业费用、印刷及其他开支。

趣致集团是次IPO引入1名基石投资者,即金利富通,认购1000万美元(约7820万港元)的发售股份。金利富通的唯一普通合伙人为中国北方证劵集团有限公司、唯一投资管理人及基金管理人为中国北方环球资产管理有限公司。

趣致集团是次IPO募资净额约4.65亿港元(按发售价范围中位数计):32%将用于未来四年内扩展公司的自动贩卖机网络及提高市场渗透率;13%将用于在未来四年内优化营销服务,专注于提升用户运营及公司的服务矩阵;15%将用于提高公司的品牌知名度,继而于未来三年内进一步拓展品牌客户群;20%将用于在未来四年内加强公司的技术能力及研发力度,以提高运营效率;10%将用于寻求战略联盟和收购;10%将用于公司的一般营运资金及一般企业用途。

趣致集团是次IPO,海通国际为其独家保荐人、独家整体协调人、独家全球协调人,其他包销商包括中泰国际、建银国际、农银国际、浦银国际、复星国际证券、交银国际、华富建业、富途证券、利弗莫尔证券。

招股书显示,趣致集团在上市后的股东架构中,殷珏辉女士通过信托控制的Beyond Branding持股27.52%;殷珏莲女士(殷珏辉女士的妹妹)通过信托控制的Q-robot持股3.36%;曹理文先生通过信托控制的KioskJoy持股3.36%;吴文洪先生通过INSIGMA,持股1.68%;黄爱华先生通过NeoBox,持股1.68%;钱俊先生,通过Q-robot shop,持股1.68%;前述股东为一致行动人,按殷珏辉女士的指示一致行动,合计可行使39.27%的投票权。Yeung Man先生通过Banyan Pacific、BPC分别持股8.61%、2.93%;君联资本通过上海君拿,持股8.37%;张帆先生通过QFUN持股0.99%;厦门建发持股6.85%;王青先生通过QFUN Tech持股1.09%;老鹰基金创始人刘小鹰先生持股2.97%;上海鹰之速持股0.30%;上海湘宜趣持股0.23%;上海鹰脉升持股1.29%;祁振林先生通过Beyond Marketing持股0.23%;上海源及致持股1.52%;上海源与趣持股8.11%;源趣叁期持股2.66%;胡明烈先生通过远瞻持股0.53%;陈浩华先生通过Sinoace持股0.97%;上海弘玖趣,持股3.22%;安吉县财政局通过Ai Liang Shan持股2.35%。其他公众股东持股7.50%。

趣致集团,成立于2013年,作为一家专注于快速消费品户外营销的营销服务商,利用广泛分布且具备互动营销功能的自动贩卖机网络,结合技术支持的线上平台,让目标消费者在测试及获取快消品时获得方便有趣的体验,同时征求完成必要的互动和反馈。趣致集团开发的自动贩卖机配备各种模块,包括气味散发、动作识别及语音交互,实现高效互动的机器营销服务,根据灼识咨询资料,公司为中国唯一一家提供此类服务的企业。根据灼识咨询的资料,于2023年按收入计,趣致集团是中国第四大的快消品户外营销解决方案提供商,市场份额约1.2%。

更多香港IPO、美国IPO等境外上市资讯,敬请浏览:www.hkmipo.com