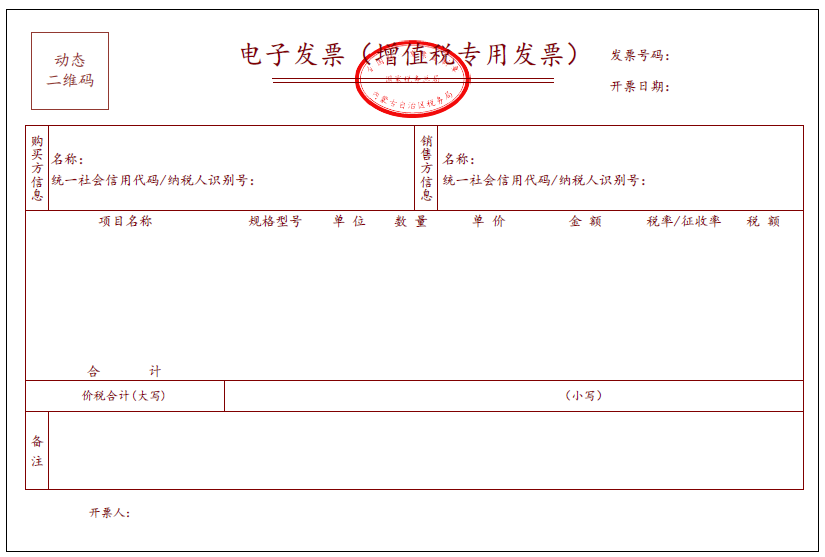

数电票的票面样式与之前取得的增值税电子专用发票、增值税电子普通发票完全不同了。

带有“增值税专用发票”字样的数电票,其法律效力、基本用途与现有增值税专用发票相同。

数电发票上线后,增值税抵扣申报又有新变化了,主要分享包括增值税纳税申报表附表1和附表2,销项和进项部分的填写变化。

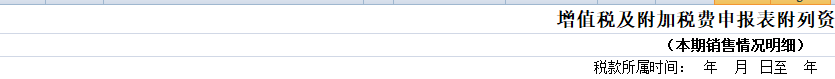

增值税附表1

如果你开具了数电票(增值税专用发票),那么申报时候你需要填写到附表1开具增值税专用发票相关栏次;

如果你开具了数电票(普通发票),那么你申报时候填写到开具其他发票的相关栏次去。

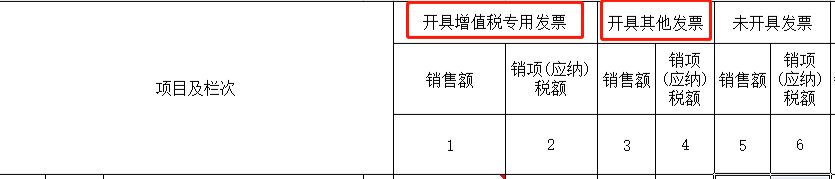

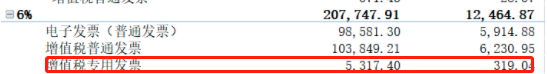

比如,公司2023年2月开具的发票汇总如上,有税控系统开的增值税发票,也有电子发票服务平台开的数电票。

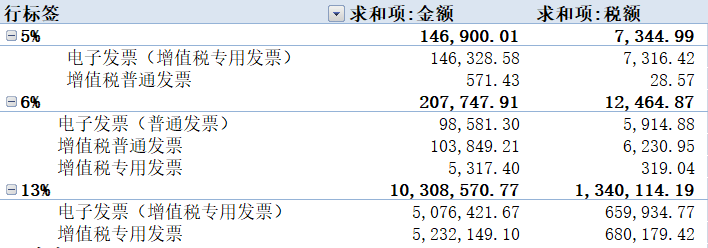

其实申报填写很简单,就是数电票的专票填到专票栏次,普通发票填写到其他发票栏次就行了。比如,6%税率的部分没有开全电专票,所有申报表只有税控专票的数据。

普通发票开了数电票,那么全电普通发票就和税控开的普通发票合并都填写到其他开票栏次。

包括13%的、5%简易计税的都是同样的道理。

所以,开了数电票,申报表的归属其实就是这样的:小规模纳税人通过电子发票服务平台开具的带有“增值税专用发票”或“普通发票”字样的数电票、纸质专票、纸质普票,其金额及税额应填入《增值税及附加税费申报表(小规模纳税人适用)》“增值税专用发票不含税销售额”或“其他增值税发票不含税销售额”相关栏次。

其中,适用增值税免税政策的,按规定填入“免税销售额”相关栏次。

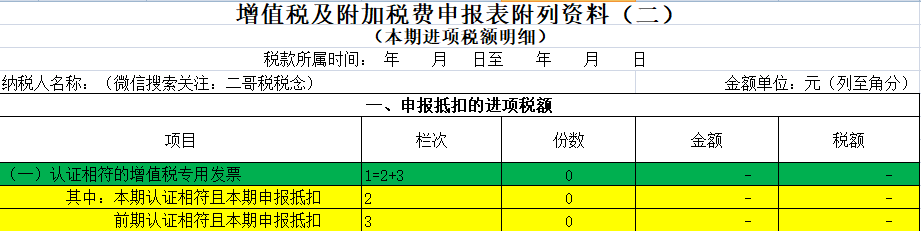

增值税附表2

增值税申报表附表2第1栏,是汇总数,等于2+3栏次。

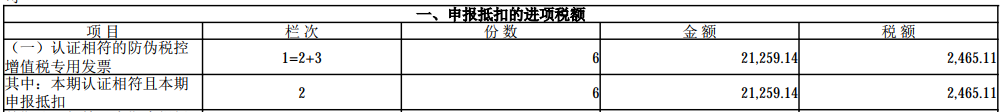

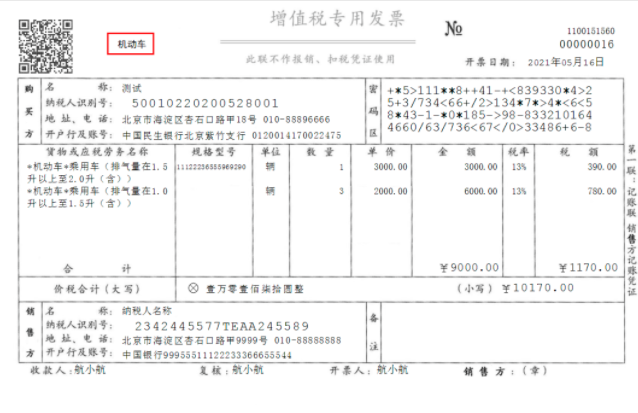

虽然栏次名称是认证相符的增值税专用发票,其实这个里面要填写的包括值税专用发票(含增值税电子专用发票)、机动车发票、通行费电子发票,以及现在新增的数电票(增值税专用发票)、增值税纸质专用发票。

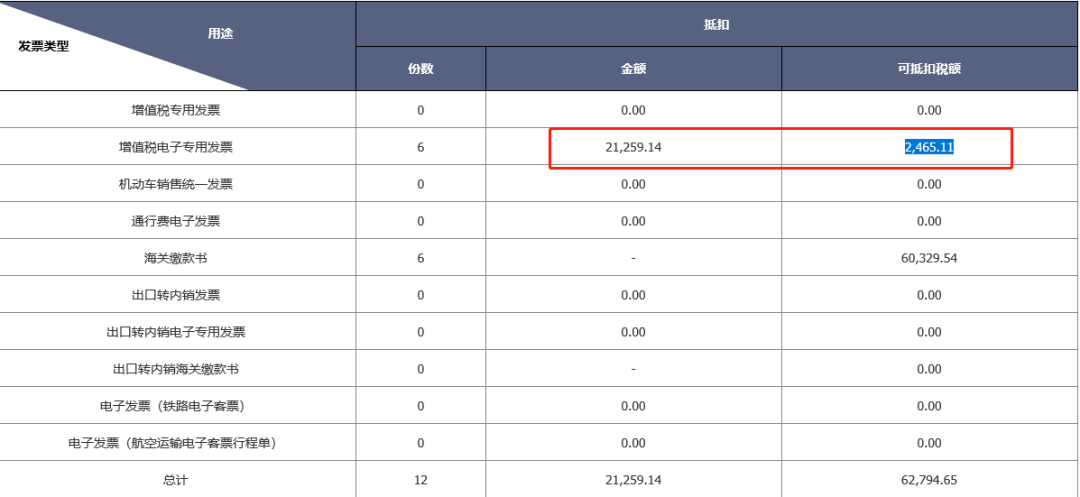

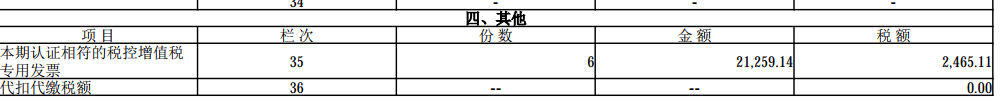

比如,公司2023年2月勾选了6份全电专票,如图:

那么,这部分发票统一填写到附表2,1、2、35行,和税控专票填写地方一样。

至此,附表2第一栏,其实一共可以填写四种抵扣凭证。

1)增值税专用发票(含增值税电子专用发票):是增值税纳税人销售货物或者提供应税劳务开具的发票,是购买方支付增值税额并可按照增值税有关规定据以抵扣增值税进项税额的凭证。

适用范围:增值税专用发票适用于增值税一般纳税人和申请自行开具增值税专用发票的小规模纳税人。

国家税务总局公告2019年33号发布,自2020年2月开始,全面放开了小规模纳税人自行开具专用发票。

2)机动车发票

2021年5月1日,国家税务总局、工业和信息化部、公安部联合制定了《机动车发票使用办法》。

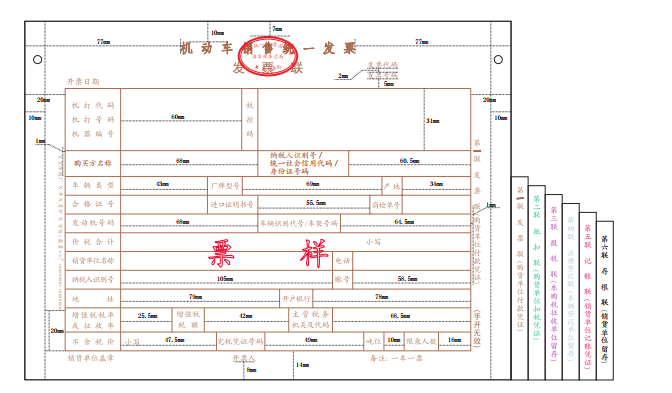

按照《办法》的解释,目前机动车发票分为机动车销售统一发票,也包括机动车发票开具模块所开具的增值税专用发票。

机动车销售统一发票和专票一样,都是从增值税管理新系统开具出来的。

由于机动车内容信息要求的特殊性,发票格式还保持着其特殊性。纳税人购买机动车收到的机动车销售统一发票满足抵扣条件的需要使用机动车销售统一发票抵扣联进行认证或者勾选,通过的方可申报抵扣。

3)收费公路通行费增值税电子普通发票

通行费也就是有关单位依法或者依规设立并收取的过路、过桥和过闸费用。

通行费电子发票不是取得的都能抵扣,能抵扣是指左上角带有“通行费”三个字,并且发票上带有税率、税额的通行费电子发票。

自2018年1月1日起,纳税人支付的道路通行费,如果取得通行费增值税电子普通发票,需要按照票面注明的增值税税额抵扣进项税。目前是开通ETC的可以登录平台取得这种发票。

4)数电发票(增值税专用发票)、增值税纸质专用发票

通过电子发票服务平台开具的纸质专票和纸质普票与增值税发票管理系统开具的纸质专票和纸质普票有何区别?

区别在于,电子发票服务平台开具纸质专票、纸质普票后,发票数据通过加密通道传输、税务机关签名防篡改等方式进行安全防护,纸质专票、纸质普票密码区不再展示发票密文,密码区将展示电子发票服务平台赋予的20位发票号码以及全国增值税发票查验平台网址。

非试点开具地区的纳税人取得数电票用于申报抵扣增值税进项税额或申请出口退税、代办退税的,应通过增值税发票综合服务平台确认用途。

试点开具地区通过电子发票服务平台税务数字账户使用发票用途确认、风险提示、信息下载等功能,不再通过增值税发票综合服务平台使用上述功能。

具体实操就是取得上述发票后,先勾选确认,然后在申报抵扣。

如何进行勾选确认?

试点纳税人取得增值税扣税凭证(包括带有“增值税专用发票”字样的数电票),通过电子发票服务平台确认发票用途;非试点纳税人取得增值税扣税凭证(包括带有“增值税专用发票”字样的数电票),依然通过增值税发票综合服务平台确认发票用途。纳税人在同一个平台即可进行全部增值税扣税凭证的用途确认。