еҪ“еүҚ家еұ…з”Ёе“Ғе‘ҲзҺ°еҮәдҫҝжҗәжҷәиғҪеҢ–гҖҒж—¶е°ҡеҢ–гҖҒеҒҘеә·еҢ–гҖҒиҠӮиғҪеҢ–зҡ„еҸ‘еұ•жҖҒеҠҝпјҢдҪҝеҫ—ж¶Ҳиҙ№иҖ…ж„ҲеҠ жіЁйҮҚдә§е“Ғзҡ„жҖ§иғҪгҖҒеӨ–и§ӮгҖҒжқҗиҙЁгҖҒдҪҝз”ЁдҪ“йӘҢгҖҒзҺҜдҝқзӯүеӣ зҙ пјҢиҝҷе°ұиҝ«дҪҝз”ҹдә§дјҒдёҡйңҖиҰҒе…·еӨҮиҫғй«ҳзҡ„з ”еҸ‘и®ҫи®Ўе®һеҠӣпјҢ并дёҚж–ӯиҝӣиЎҢжҠҖжңҜдёҺе·Ҙиүәзҡ„еҲӣж–°пјҢжүҚиғҪжңүж•Ҳең°ж»Ўи¶іеёӮеңәйңҖжұӮгҖӮ

з”өеҷЁзұ»е®¶еұ…з”Ёе“Ғж¶үеҸҠзҡ„дё»иҰҒжҠҖжңҜеҢ…жӢ¬еҸ‘зғӯз®ЎгҖҒ马иҫҫгҖҒз”өеӯҗе…ғеҷЁд»¶зӯүж ёеҝғйғЁд»¶зҡ„еҲ¶йҖ жҠҖжңҜд»ҘеҸҠж•ҙжңәзғӯеҫӘзҺҜжҠҖжңҜгҖҒзі»з»ҹжҺ§еҲ¶жҠҖжңҜгҖҒеҠҹиғҪе’ҢеӨ–и§Ӯи®ҫи®ЎжҠҖжңҜгҖҒиҠӮиғҪзҺҜдҝқжҠҖжңҜгҖҒеҸҳйў‘жҠҖжңҜгҖҒеҲҶжһҗжЈҖжөӢжҠҖжңҜзӯүгҖӮз»ҸиҝҮеӨҡе№ҙеҸ‘еұ•пјҢжҲ‘еӣҪе·ІжҲҗй•ҝдёәе…ЁзҗғжңҖеӨ§зҡ„з”өеҷЁзұ»е®¶еұ…з”Ёе“Ғз”ҹдә§еҹәең°д№ӢдёҖпјҢз”ҹдә§еҲ¶йҖ дјҒдёҡзҡ„ж•ҙдҪ“жҠҖжңҜж°ҙе№іе·ІзӣёеҜ№иҫғдёәжҲҗзҶҹпјҢеңЁе…ЁзҗғеёӮеңәе…·жңүиҫғејәзҡ„еҪұе“ҚеҠӣгҖӮйҡҸзқҖж–°дёҖд»ЈдҝЎжҒҜжҠҖжңҜгҖҒж–°иғҪжәҗз”өжұ жҠҖжңҜзҡ„еҝ«йҖҹеҸ‘еұ•пјҢз”өеҷЁзұ»е®¶еұ…з”Ёе“ҒеҲ¶йҖ дә§дёҡдёҺ科жҠҖе…ғзҙ гҖҒз»ҝиүІзҺҜдҝқзҗҶеҝөж·ұеәҰиһҚеҗҲе·ІжҲҗдёәеҪ“дёӢзҡ„еҸ‘еұ•и¶ӢеҠҝпјҢеүҚжІҝжҠҖжңҜжӯЈжңқзқҖдәәжңәдәӨдә’гҖҒжҷәиғҪз”ҹжҖҒгҖҒж–°еһӢжқҗж–ҷгҖҒз»ҝиүІиҠӮиғҪзӯүж–№еҗ‘еҸ‘еұ•гҖӮ

ж №жҚ®гҖҠдёӯеӣҪ家用з”өеҷЁе·ҘдёҡвҖңеҚҒеӣӣдә”вҖқеҸ‘еұ•жҢҮеҜјж„Ҹи§ҒгҖӢпјҢвҖңеҚҒдёүдә”вҖқжңҹй—ҙпјҢжҲ‘еӣҪйғЁеҲҶ家з”өдә§е“ҒеңЁиҠӮиғҪгҖҒжҷәиғҪгҖҒеҒҘеә·гҖҒдҝқйІңгҖҒиҲ’йҖӮеәҰгҖҒиҮӘжё…жҙҒзӯүж–№йқўзҡ„жҠҖжңҜеҲӣж–°иҫҫеҲ°дәҶеӣҪйҷ…е…Ҳиҝӣж°ҙе№іпјҢеңЁжңүе®ізү©иҙЁжҺ§еҲ¶дёҺжӣҝд»ЈгҖҒиө„жәҗж•ҲзҺҮжҸҗеҚҮгҖҒз»ҝиүІи®ҫи®ЎзӯүйўҶеҹҹдҝқжҢҒдёҺеӣҪйҷ…еҗҢжӯҘпјҢ并еңЁдә§е“ҒиҪ»йҮҸеҢ–и®ҫи®ЎгҖҒй«ҳе®№з§ҜжҜ”жҢҮж Үзӯүж–№йқўиҫҫеҲ°дәҶеӣҪйҷ…йўҶе…Ҳж°ҙе№ігҖӮ然иҖҢпјҢиЎҢдёҡзҡ„еҺҹеҲӣжҠҖжңҜгҖҒе…ій”®ж ёеҝғжҠҖжңҜгҖҒйў иҰҶжҖ§жҠҖжңҜзҡ„еҲӣж–°иғҪеҠӣз ”з©¶дёҠд»ҚеӯҳеңЁзҹӯжқҝпјҢж•°еӯ—еҢ–д»ҝзңҹжҠҖжңҜгҖҒжҷәиғҪз”ҹжҖҒзі»з»ҹжҠҖжңҜзӯүиҝҳйңҖиҝӣдёҖжӯҘжҺўзҙўпјҢж–°иғҪжәҗз”өжұ иғҪж•ҲгҖҒжҷәиғҪдј ж„ҹдәӨдә’зӯүеә”з”ЁжҠҖжңҜиҝҳйңҖиҝӣдёҖжӯҘе®Ңе–„гҖӮ

йқһз”өеҷЁзұ»е®¶еұ…з”Ёе“Ғзҡ„дә§е“Ғз§Қзұ»дј—еӨҡпјҢж¶үеҸҠжңәжў°и®ҫи®ЎгҖҒжөҒдҪ“еҠӣеӯҰгҖҒжқҗж–ҷеӯҰгҖҒдәәдҪ“е·ҘеӯҰзӯүеӨҡж–№йқўзҡ„жҠҖжңҜгҖӮз»ҸиҝҮеӨҡе№ҙеҸ‘еұ•пјҢеӣҪеҶ…йқһз”өеҷЁзұ»е®¶еұ…з”Ёе“Ғзҡ„з”ҹдә§еҲ¶йҖ жҠҖжңҜе·ІиҫғдёәжҲҗзҶҹпјҢ规模еҲ¶йҖ иғҪеҠӣиҫғејәгҖӮд»Ҙд»ЈиЎЁжҖ§з”ҹдә§дјҒдёҡйҰҷжұҹз”өеҷЁзҡ„иҠұеӣӯж°ҙз®ЎдёәдҫӢпјҢиҜҘдә§е“ҒеңЁиҖҗй«ҳжё©гҖҒжҠ—еҶ»гҖҒиҖҗеҺӢгҖҒиҖҗзҲҶгҖҒдҪҝз”ЁеҜҝе‘Ҫзӯүж–№йқўзҡ„жҠҖжңҜеҸ–еҫ—дәҶиҫғеӨ§зҡ„иҝӣеұ•пјҢдә§е“ҒеҸ—еҲ°дәҶеӣҪйҷ…еёӮеңәзү№еҲ«жҳҜ欧зҫҺеёӮеңәзҡ„и®ӨеҗҢгҖӮ

жҠҖжңҜзү№зӮ№

в‘ еҚ•дёҖдә§е“ҒжҠҖжңҜиһҚеҗҲеӨҡдёӘдё“дёҡйўҶеҹҹ

家еұ…з”Ёе“ҒиЎҢдёҡеҲҶеёғйўҶеҹҹе№ҝжіӣпјҢеҠҹиғҪз»“жһ„еӨҚжқӮеӨҡж ·пјҢдҪҝеҫ—еҚ•дёҖдә§е“ҒиһҚеҗҲдәҶеӨҡй—Ёдё“дёҡжҠҖжңҜгҖӮиЎҢдёҡдјҒдёҡеңЁйҖүжӢ©еҺҹжқҗж–ҷж—¶йңҖиҰҒиҝҗз”Ёжқҗж–ҷеӯҰдё“дёҡзҹҘиҜҶеҜ№еЎ‘ж–ҷгҖҒдә”йҮ‘зӯүжқҗж–ҷзү№жҖ§иҝӣиЎҢеү–жһҗпјҢ并且еҜ№ж–°еһӢжқҗж–ҷиҝӣиЎҢеүҚзһ»жҖ§з ”究гҖӮдёҺжӯӨеҗҢж—¶пјҢеңЁи®ҫи®Ўз”өеҷЁзұ»е®¶еұ…з”Ёе“Ғзҡ„еӨҚжқӮеҠҹиғҪжҖ§ж—¶иҝҳйңҖиһҚе…ҘеӨҡз§Қдё“дёҡзҹҘиҜҶеҰӮжңәжў°и®ҫи®ЎгҖҒз»“жһ„еҠӣеӯҰгҖҒдәәдҪ“е·ҘеӯҰгҖҒжөҒдҪ“еҠӣеӯҰгҖҒз”өеӯҗгҖҒз”өи·ҜгҖҒзғӯеҠӣеӯҰзӯүгҖӮйҡҸзқҖзү©иҒ”зҪ‘гҖҒз”ҹзү©иҜҶеҲ«гҖҒдәәе·ҘжҷәиғҪзӯүж–°е…ҙжҠҖжңҜйҖҗжёҗиһҚе…Ҙдә§е“Ғзҡ„еҠҹиғҪжҖ§з»“жһ„еҶ…пјҢжңӘжқҘ家еұ…з”Ёе“Ғе°Ҷе®һзҺ°иҝңзЁӢйҒҘжҺ§гҖҒз”өеҷЁй—ҙдә’иҒ”дә’йҖҡгҖҒиҮӘжҲ‘еӯҰд№ зӯүеҠҹиғҪгҖӮеӣ жӯӨпјҢиһҚе…Ҙеҗ„з§ҚжңҖж–°зҡ„科еӯҰжҠҖжңҜ并иҝҺеҗҲеёӮеңәеӨҡе…ғеҢ–гҖҒжҷәиғҪеҢ–зҡ„йңҖжұӮжҲҗдёәиЎҢдёҡдјҒдёҡзҡ„жҠҖжңҜж”»е…Ӣж–№еҗ‘гҖӮ

в‘ЎжіЁйҮҚе®үе…ЁжҖ§

з”өеҷЁзұ»е®¶еұ…з”Ёе“ҒдёҖиҲ¬йңҖйҖҡз”өдҪҝз”ЁпјҢеӣ жӯӨж“ҚдҪңе®үе…ЁжҖ§иғҪжҳҜдә§е“Ғзҡ„еҹәжң¬жҠҖжңҜзү№зӮ№пјҢз”ҹдә§дјҒдёҡйҖҡиҝҮз ”з©¶иҮӘеҠЁж–ӯз”өдҝқжҠӨгҖҒе®үе…ЁејҖе…ігҖҒзІҫеҮҶжҺ§жё©д»ҘеҸҠйҖүеҸ–дјҳиҙЁз»қзјҳжқҗиҙЁзӯүжқҘдҝқйҡңз”ЁжҲ·зҡ„ж“ҚдҪңе®үе…ЁжҖ§гҖӮеҜ№дәҺиҝҗз”Ёз”өжұ дҫӣз”өзҡ„дә§е“ҒпјҢз”ҹдә§дјҒдёҡйҖҡиҝҮз ”еҸ‘з”өжұ дҝқжҠӨзі»з»ҹжқҘйҒҝе…Қеӣ з”өйҮҸж»ЎиҪҪгҖҒзәҝи·ҜжқҫеҠЁгҖҒй«ҳжё©е·ҘдҪңиҖҢдә§з”ҹзҡ„е®үе…ЁйҡҗжӮЈгҖӮеҗҢж—¶йҡҸзқҖз”өеҷЁзұ»е®¶еұ…з”Ёе“Ғзҡ„жҖ§иғҪдёҚж–ӯдјҳеҢ–пјҢй…ҚзҪ®ж—ӢиҪ¬еҲҖе…·зҡ„з”өеҠЁзұ»дә§е“ҒеҰӮжҗ…жӢҢжңәгҖҒз ҙеЈҒжңәзӯүзҡ„з”өжңәиҪ¬йҖҹд№ҹеңЁдёҚж–ӯжҸҗй«ҳпјҢеёҰжқҘдәҶиҫғй«ҳзҡ„дәәиә«е®үе…ЁйҡҗжӮЈйЈҺйҷ©пјҢеӣ жӯӨеҲҖеӨҙе’ҢдҝқжҠӨиЈ…зҪ®зҡ„е®үе…Ёи®ҫи®ЎжҳҜз”ҹдә§дјҒдёҡзҡ„йҮҚиҰҒз ”еҸ‘ж–№еҗ‘гҖӮжӯӨеӨ–пјҢйЈҹе“Ғзә§зҡ„дә§е“ҒеҰӮз”өи’ёй”…гҖҒз©әж°”зӮёй”…зӯүпјҢз”ұдәҺе…¶дёҺйЈҹзү©жҺҘи§ҰпјҢдјҡзӣҙжҺҘеҪұе“ҚеҲ°дәәдҪ“еҒҘеә·еҸҠз”ҹе‘Ҫе®үе…ЁпјҢйҖүеҸ–йЈҹе“Ғзә§дё”иғҪж»Ўи¶ідә§е“ҒжҠҖжңҜеҸӮж•°зҡ„ж— жҜ’ж— е®іжқҗж–ҷе°ӨдёәйҮҚиҰҒгҖӮ

в‘ўеҲӣж„Ҹи®ҫи®Ўзү№еҫҒжҳҺжҳҫ

йҡҸзқҖж–°з”ҹд»Јж¶Ҳиҙ№зҫӨдҪ“80еҗҺгҖҒ90еҗҺгҖҒ00еҗҺдё»еҠӣеҶӣзҡ„еҮәзҺ°пјҢдәә们и¶ҠжқҘи¶ҠиҝҪжұӮж—¶е°ҡеҢ–гҖҒдёӘжҖ§еҢ–зӯүзҺ°д»ЈеҢ–з”ҹжҙ»и§ӮеҝөпјҢдҪҝеҫ—еҸ—ж¶Ҳиҙ№иҖ…йқ’зқҗзҡ„家еұ…з”Ёе“ҒйҷӨдәҶйңҖж»Ўи¶іе®үе…ЁжҖ§иғҪгҖҒдҪҝз”ЁеҠҹиғҪж–№йқўзҡ„иҰҒжұӮд№ӢеӨ–пјҢиҝҳйңҖеңЁеӨ–и§Ӯж–№йқўе‘ҲзҺ°еҮәе·®ејӮеҢ–зҡ„еҲӣж„Ҹи®ҫи®ЎгҖӮдёәеә”еҜ№иЎҢдёҡжҝҖзғҲзҡ„з«һдәүпјҢиЎҢдёҡз”ҹдә§дјҒдёҡд№ҹж„ҲеҠ жіЁйҮҚдә§е“ҒеӨ–и§Ӯи®ҫи®Ўж–№йқўзҡ„ж”№е–„дёҺзӘҒз ҙгҖӮ

1гҖҒе“ҒиҙЁз”ҹжҙ»е®¶еұ…з”Ёе“ҒиЎҢдёҡжҰӮеҝөдёҺеҲҶзұ»

家еұ…з”Ёе“ҒжҢҮзҡ„жҳҜз»ҙжҢҒдәәзұ»жӯЈеёёе®¶еәӯз”ҹжҙ»зҡ„зү©е“ҒпјҢж¶өзӣ–家具гҖҒеәҠдёҠз”Ёе“ҒгҖҒеҺЁеҚ«з”Ёе…·гҖҒе®ӨеҶ…й…ҚйҘ°зӯүеӨҡз§Қзұ»еҲ«гҖӮж—©жңҹпјҢз”ұдәҺз»ҸжөҺеҸ‘еұ•еҸ—йҷҗгҖҒдәә们з”ҹжҙ»ж°ҙе№іиҫғдҪҺпјҢ家еұ…з”Ёе“Ғд»…д»…дҪңдёәдёҖз§ҚеҠҹиғҪжҖ§з”Ёе“ҒпјҢдё»иҰҒеҸ‘жҢҘеӮЁеӯҳзӯүзӣёе…іеҠҹиғҪгҖӮжӯӨеҗҺпјҢйҡҸзқҖ收е…Ҙж°ҙе№ізҡ„дёҚж–ӯдёҠеҚҮпјҢдәә们еҜ№дәҺ家еәӯиЈ…дҝ®гҖҒ家具й…ҚзҪ®гҖҒзҺҜеўғж•ҙжҙҒзӯүжҸҗеҮәдәҶжӣҙй«ҳзҡ„иҰҒжұӮпјҢеҜ№дәҺдә§е“Ғе“ҒиҙЁгҖҒиҲ’йҖӮеәҰд»ҘеҸҠеҠҹиғҪиҰҒжұӮи¶Ҡи¶ӢдёҘиӢӣпјҢ家еұ…з”Ёе“Ғд№ҹеӣ жӯӨйҖҗжӯҘжҚўжҢЎеҚҮзә§гҖӮй«ҳе“ҒиҙЁз”ҹжҙ»ж ҮеҮҶдёӢпјҢ家еұ…з”Ёе“ҒдҪңдёәеҪ°жҳҫз”ҹжҙ»е“ҒдҪҚзҡ„й—ЁйқўпјҢдёҚд»…д»…дҪңдёәдёҖз§ҚеҠҹиғҪжҖ§дҪҝз”Ёе“ҒпјҢжӣҙжҳҜд»ЈиЎЁдәҶдёҖз§ҚзҫҺеҘҪзҡ„з”ҹжҙ»жҖҒеәҰгҖӮ

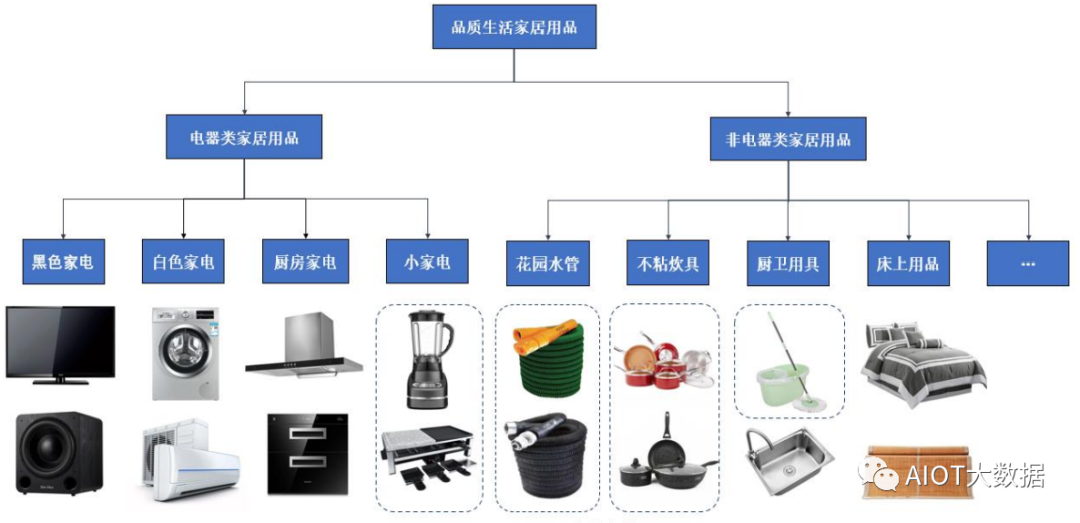

иҝ‘е№ҙжқҘпјҢйҡҸзқҖз»ҸжөҺзҡ„еҝ«йҖҹеҸ‘еұ•пјҢи¶ҠжқҘи¶ҠеӨҡиҝҺеҗҲж¶Ҳиҙ№иҖ…йңҖиҰҒзҡ„е“ҒиҙЁз”ҹжҙ»е®¶еұ…з”Ёе“ҒеұӮеҮәдёҚз©·гҖӮж №жҚ®е·ҘдҪңеҺҹзҗҶе’ҢдҪҝз”Ёж–№ејҸзҡ„дёҚеҗҢеҸҜеҲҶдёәз”өеҷЁзұ»е®¶еұ…з”Ёе“Ғе’Ңйқһз”өеҷЁзұ»е®¶еұ…з”Ёе“ҒпјҢе…¶дёӯз”өеҷЁзұ»е®¶еұ…з”Ёе“Ғдё»иҰҒеҢ…еҗ«й»‘иүІе®¶з”өгҖҒзҷҪиүІе®¶з”өгҖҒеҺЁжҲҝ家з”өгҖҒе°Ҹ家з”өзӯүгҖӮй»‘иүІе®¶з”өжҢҮжҸҗдҫӣеЁұд№җзҡ„з”өеҷЁпјҢдё»иҰҒеҢ…жӢ¬з”өи§ҶжңәгҖҒйҹіе“Қзӯүдә§е“ҒпјӣзҷҪиүІе®¶з”өжҢҮеҸҜд»Ҙжӣҝд»Јдәә们家еҠЎеҠіеҠЁзҡ„еӨ§еҠҹзҺҮз”өеҷЁпјҢдё»иҰҒеҢ…жӢ¬жҙ—иЎЈжңәгҖҒз©әи°ғгҖҒеҶ°з®ұзӯүдә§е“ҒпјӣеҺЁжҲҝ家з”өжҢҮеҺЁжҲҝдҪҝз”Ёзҡ„еӨ§еҠҹзҺҮз”өеҷЁпјҢдё»иҰҒеҢ…жӢ¬йӣҶжҲҗзҒ¶гҖҒжІ№зғҹжңәзӯүдә§е“Ғпјӣе°Ҹ家з”өдёҖиҲ¬жҢҮйҷӨдёҠиҝ°зұ»еҲ«д»ҘеӨ–зҡ„е°ҸеҠҹзҺҮз”өеҷЁгҖӮ

йқһз”өеҷЁзұ»е®¶еұ…з”Ёе“Ғдё»иҰҒдёәж— йңҖйҖҡиҝҮз”өжәҗжҺҘе…ҘеҸҜд»ҘзӣҙжҺҘж“ҚдҪңдҪҝз”Ёзҡ„дә§е“ҒпјҢе…¶е“Ғзұ»з№ҒеӨҡпјҢеҢ…жӢ¬иҠұеӣӯж°ҙз®ЎгҖҒзӮҠе…·гҖҒеҺЁеҚ«з”Ёе…·гҖҒеәҠдёҠз”Ёе“ҒгҖҒ家具зӯүгҖӮ

е“ҒиҙЁз”ҹжҙ»е®¶еұ…з”Ёе“ҒиЎҢдёҡеҲҶзұ»жғ…еҶөеҰӮдёӢпјҡ

2гҖҒиЎҢдёҡеҸ‘еұ•жҖҒеҠҝ

пјҲ1пјүз”өеҷЁзұ»е®¶еұ…з”Ёе“ҒиЎҢдёҡеҸ‘еұ•жҖҒеҠҝ

е…¬еҸёз”өеҷЁзұ»е®¶еұ…з”Ёе“Ғдё»иҰҒдёәеҗ„зұ»е°Ҹ家з”өдә§е“ҒпјҢеҢ…жӢ¬жҗ…жӢҢжңәгҖҒз”өзғӨзӮүгҖҒз©әж°”зӮёй”…гҖҒз”өзғӯж°ҙеЈ¶гҖҒеҚҺеӨ«жңәгҖҒз”өзӮёй”…зӯүпјҢе°Ҹз”өеҷЁзұ»е®¶еұ…з”Ёе“Ғзҡ„иЎҢдёҡзҠ¶еҶөеҰӮдёӢпјҡ

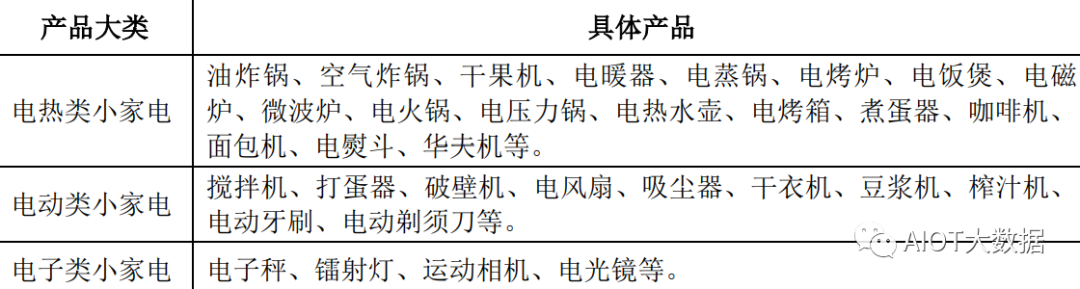

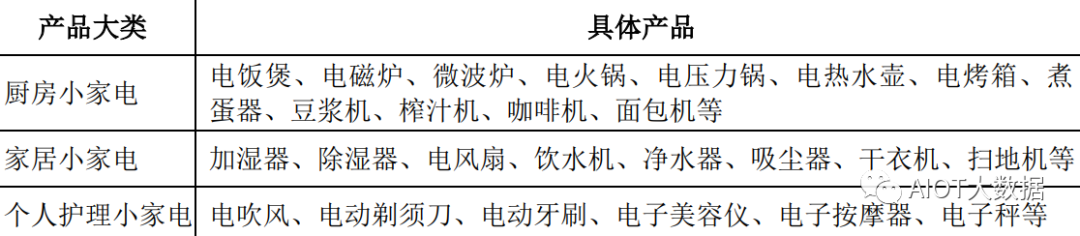

AгҖҒжҢүе·ҘдҪңеҺҹзҗҶе’ҢжҖ§иғҪеҲ’еҲҶ

жҢүе·ҘдҪңеҺҹзҗҶе’ҢжҖ§иғҪзҡ„дёҚеҗҢпјҢе°Ҹ家з”өеҸҜд»ҘеҲҶдёәз”өзғӯзұ»гҖҒз”өеҠЁзұ»е’Ңз”өеӯҗзұ»зӯүгҖӮе…¶дёӯпјҢз”өзғӯзұ»е°Ҹ家з”өдё»иҰҒжҳҜйҖҡиҝҮеҸ‘зғӯе…ғ件жқҘе·ҘдҪңпјҢз”өеҠЁзұ»е°Ҹ家з”өжҳҜйҖҡиҝҮ马иҫҫжқҘдј еҠЁпјҢз”өеӯҗзұ»е°Ҹ家з”өеҲҷдё»иҰҒжҳҜйҖҡиҝҮICжқҘй©ұеҠЁгҖӮ

BгҖҒжҢүз…§дә§е“Ғз”ЁйҖ”еҲ’еҲҶ

е°Ҹ家з”өдә§е“ҒжҢүеҠҹиғҪеҸҜеҲ’еҲҶдёәеҺЁжҲҝе°Ҹ家з”өгҖҒ家еұ…е°Ҹ家з”өе’ҢдёӘдәәжҠӨзҗҶе°Ҹ家з”өпјҢеҺЁжҲҝе°Ҹ家з”өдё»иҰҒеә”з”ЁдәҺеҺЁжҲҝеңәжҷҜдёӯпјҢе®һзҺ°и’ёз…®зӮёз…ҺзӮ’зғ№зӯүеҠҹиғҪпјӣ家еұ…е°Ҹ家з”өдё»иҰҒеё®еҠ©дәә们缩зҹӯ家еҠЎеҠіеҠЁж—¶й—ҙгҖҒ改善家еұ…зҺҜеўғгҖҒжё…жҙҒеҚ«з”ҹзӯүпјӣдёӘдәәжҠӨзҗҶе°Ҹ家з”өдё»иҰҒеә”з”ЁдәҺдёӘдәәжё…жҙҒгҖҒеҒҘеә·гҖҒжҠӨзҗҶзӯүеңәжҷҜгҖӮ

в‘ЎиЎҢдёҡеёӮеңә规模

иҝ‘е№ҙжқҘпјҢйҡҸзқҖе…Ёзҗғз»ҸжөҺзҡ„дёҚж–ӯеҸ‘еұ•д»ҘеҸҠж¶Ҳиҙ№з»“жһ„зҡ„ж”№еҸҳпјҢдәә们дёәдәҶиҝҪжұӮжӣҙй«ҳзҡ„з”ҹжҙ»иҙЁйҮҸпјҢеҜ№дәҺе°Ҹ家з”өзҡ„йңҖжұӮйҮҸд№ҹдёҚж–ӯдёҠеҚҮпјҢжҺЁеҠЁдәҶе…Ёзҗғе°Ҹ家з”өиЎҢдёҡзҡ„еҸ‘еұ•гҖӮ2020е№ҙгҖҒ2021е№ҙд»ҘжқҘпјҢеҸ—жө·еӨ–еұ…家жҪ®гҖҒвҖңе®…з»ҸжөҺвҖқзӣӣиЎҢеҪұе“ҚпјҢжө·еӨ–еёӮеңәзү№еҲ«жҳҜ欧зҫҺеёӮеңәеҜ№е°Ҹ家з”өзҡ„йңҖжұӮеҮәзҺ°йҖҸж”ҜеһӢеҝ«йҖҹеўһй•ҝпјҢиҝӣиҖҢеёҰеҠЁе…Ёзҗғе°Ҹ家з”өеёӮеңәйңҖжұӮеўһй•ҝгҖӮ

е°Ҫз®Ў2022е№ҙд»ҘжқҘпјҢдёҖж–№йқўйҡҸзқҖжө·еӨ–еұ…家жҪ®зәўеҲ©еҮҸйҖҖпјҢдҪҝеҫ—жө·еӨ–йңҖжұӮйҖҗжӯҘжҒўеӨҚеёёжҖҒеҢ–ж°ҙе№іпјҢеҸҰдёҖж–№йқўпјҢеҸ—е®Ҹи§ӮзҺҜеўғеҪұе“ҚпјҢзү№еҲ«жҳҜжө·еӨ–йңҖжұӮеҸ—欧зҫҺеӣҪ家жҢҒз»ӯйҖҡиҙ§иҶЁиғҖгҖҒ收зҙ§иҙ§еёҒж”ҝзӯ–гҖҒең°зјҳж”ҝжІ»дәӢ件зӯүеҶІеҮ»еҪұе“ҚиҫғеӨ§пјҢеӨҡйҮҚеӣ зҙ зҡ„еҸ еҠ дҪҝеҫ—2022е№ҙе…Ёзҗғе°Ҹ家з”өйңҖжұӮиҫғ2021е№ҙеҮәзҺ°иҫғеӨ§дёӢж»‘гҖӮдҪҶйў„и®Ў2023е№ҙдёӢеҚҠе№ҙе°Ҹ家з”өйңҖжұӮе°ҶиҝҺжқҘеҘҪиҪ¬и¶ӢеҠҝпјҢйҮҚж–°йҖҗжӯҘеӣһеҪ’иҮіеёёжҖҒеҢ–еўһй•ҝгҖӮ

ж №жҚ®дёӯеӣҪжңәз”өдә§е“ҒиҝӣеҮәеҸЈе•ҶдјҡдәҺ2023е№ҙ5жңҲеҸ‘еёғзҡ„гҖҠ2023е№ҙ第дёҖеӯЈеәҰдёӯеӣҪ家з”өеҮәеҸЈж·ұеәҰеҲҶжһҗжҠҘе‘ҠгҖӢпјҲд»ҘдёӢз®Җз§°дёәвҖңгҖҠжҠҘе‘ҠгҖӢвҖқпјүпјҢеҸ—е•ҶеҠЎеҫҖжқҘзҡ„жҒўеӨҚгҖҒ欧зҫҺз–«жғ…еёёжҖҒеҢ–дёӢж¶Ҳиҙ№зҡ„йҮҚеҝғйҖҗжёҗд»ҺжҲ·еӨ–пјҲйӨҗйҘ®ж—…жёёпјүеҗ‘家еәӯеӣһеҪ’зӯүеӣ зҙ еҪұе“ҚпјҢ2023е№ҙ3жңҲжҲ‘еӣҪ家з”өдә§е“ҒеҮәеҸЈиҫғеҺ»е№ҙеҗҢжңҹеўһйҖҹдёә12.20%пјҢеҮәеҸЈи¶…еҮәйў„жңҹгҖӮгҖҠжҠҘе‘ҠгҖӢжҢҮеҮәпјҢе°Ҫ管欧зҫҺе®…з»ҸжөҺзәўеҲ©зҡ„ж¶ҲйҖҖдҪҝеҫ—2022е№ҙжҗ…жӢҢеҷЁгҖҒжҰЁжұҒжңәгҖҒз”өзӮёй”…гҖҒеҮҖж°ҙеҷЁгҖҒжү«ең°жңәеҷЁдәәгҖҒеҺЁжҲҝеәҹзү©еӨ„зҗҶеҷЁзӯүиҝ‘е№ҙжқҘеҠ йҖҹеҲӣж–°зҡ„дә§е“Ғзҡ„еҮәеҸЈжңүжүҖеӣһиҗҪпјҢдҪҶиҫғ欧зҫҺз–«жғ…еүҚзҡ„еҮәеҸЈи§„жЁЎд»ҚжңүжҳҺжҳҫеўһй•ҝгҖӮ2023е№ҙпјҢз»ҝиүІгҖҒиҠӮиғҪе’ҢеҲӣж–°е°ҶеҸ–代欧зҫҺе®…з»ҸжөҺжҲҗдёәдә§е“Ғеўһй•ҝзҡ„дё»иҰҒй©ұеҠЁеҠӣпјҢжӢүеҠЁе®¶з”өеҮәеҸЈиЎҢдёҡеӣһеҪ’иҮіеҺҹжңүзҡ„еўһй•ҝи¶ӢеҠҝгҖӮгҖҠжҠҘе‘ҠгҖӢиҝҳжҢҮеҮәпјҢ欧зҫҺеҲ¶йҖ дёҡеӣһеҪ’зҡ„йҮҚзӮ№дёҚеңЁе®¶з”өдёҡпјҢдёӯеӣҪдҫқ然жҳҜе…Ёзҗғ家з”өдёҡзҡ„ж ёеҝғз«һдәүиҖ…пјҢе°Ҫз®ЎйғЁеҲҶдә§иғҪе’Ңи®ўеҚ•еҫҖеўЁиҘҝе“ҘгҖҒеңҹиҖіе…¶зӯү欧жҙІе’ҢеҢ—зҫҺе‘Ёиҫ№еӣҪ家иҪ¬з§»пјҢдҪҶ家з”өдә§дёҡзҡ„ж ёеҝғзҹӯжңҹеҶ…дёҚдјҡзҰ»ејҖдёӯеӣҪгҖӮдёӯеӣҪ家з”өдә§дёҡе·Із»ҸйҖҗжӯҘе°Ҷдәәе·Ҙе’ҢжҲҗжң¬зәўеҲ©пјҢиҪ¬еҢ–дёәеҲ¶йҖ е’Ңз ”еҸ‘дјҳеҠҝпјҢжӯЈеңЁд»Һдё–з•Ң家з”өдә§дёҡзҡ„з«һдәүиҖ…еҗ‘еј•йўҶиҖ…иҪ¬еҸҳгҖӮ

ж №жҚ®еӣҪйҷ…е•ҶжҠҘдәҺ2023е№ҙ3жңҲеҸ‘еёғзҡ„гҖҠз–«еҗҺеӨҚиӢҸжӯЈеңЁиҝӣиЎҢж—¶пјҢдёӯеӣҪ家з”өеҮәеҸЈжңүжңӣеӣһжҡ–гҖӢпјҢйҡҸзқҖе…Ёзҗғз»ҸжөҺжҢҒз»ӯеӨҚиӢҸпјҢе…Ёзҗғ家з”өеёӮеңәеҜ№дёӯеӣҪ家з”өдә§е“Ғзҡ„йңҖжұӮеңЁйҖҗжёҗжҒўеӨҚгҖӮеҸ‘иҫҫеӣҪ家йӣ¶е”®дјҒдёҡвҖңеҺ»еә“еӯҳвҖқе‘Ёжңҹдёҙиҝ‘е°ҫеЈ°пјҢж–°е»әдҪҸжҲҝй”Җе”®жңүжүҖжҸҗеҚҮпјҢжө·еӨ–家з”өйңҖжұӮеӣһиҗҪи¶ӢеҠҝжңүжүҖзј“и§ЈпјҢдёәдә§дёҡеҮәеҸЈеӣһжҡ–жҸҗдҫӣдәҶиүҜеҘҪзҡ„жңәйҒҮгҖӮж №жҚ®иҒ”еҗҲеӣҪиҙёжҳ“е’ҢеҸ‘еұ•дјҡи®®з»„з»ҮпјҲUNCTADпјүдәҺ2023е№ҙ3жңҲеҸ‘еёғзҡ„гҖҠе…Ёзҗғиҙёжҳ“жңҖж–°еҠЁжҖҒгҖӢжҳҫзӨәпјҢйҡҸзқҖдё»иҰҒз»ҸжөҺдҪ“еҰӮдёӯеӣҪгҖҒ欧жҙІгҖҒзҫҺеӣҪзҡ„еҹәжң¬йқўж”№е–„пјҢиҲӘиҝҗжҲҗжң¬зҡ„иҝӣдёҖжӯҘдёӢйҷҚпјҢзҫҺе…ғжҢҮж•°зҡ„иҝӣдёҖжӯҘз–ІиҪҜзӯүжңүеҲ©еӣ зҙ пјҢйў„и®Ў2023е№ҙдёӢеҚҠе№ҙпјҢе…Ёзҗғиҙёжҳ“жҲ–е°ҶжңүжүҖж”№е–„пјҢе…Ёзҗғиҙёжҳ“еўһй•ҝжңүеҸҜиғҪиҝҺжқҘеӣһеҚҮи¶ӢеҠҝгҖӮ

е•ҶеҠЎйғЁд№ҹдәҺ2023е№ҙ3жңҲ2ж—ҘдёҫиЎҢеҸ‘еёғдјҡпјҢжҳҺ确家з”өдҪңдёәж¶Ҳиҙ№йўҶеҹҹзҡ„вҖңеӣӣеӨ§йҮ‘еҲҡвҖқд№ӢдёҖпјҢжҳҜжҸҗжҢҜж¶Ҳиҙ№зҡ„йҮҚзӮ№йўҶеҹҹгҖӮеӣҪеҠЎйҷўжҖ»зҗҶжқҺејәдәҺ2023е№ҙ6жңҲ29ж—Ҙдё»жҢҒеҸ¬ејҖеӣҪеҠЎйҷўеёёеҠЎдјҡи®®пјҢе®Ўи®®йҖҡиҝҮдәҶгҖҠе…ідәҺдҝғиҝӣ家еұ…ж¶Ҳиҙ№зҡ„иӢҘе№ІжҺӘж–ҪгҖӢпјҢжҢҮеҮә家еұ…ж¶Ҳиҙ№ж¶үеҸҠйўҶеҹҹеӨҡгҖҒдёҠдёӢжёёй“ҫжқЎй•ҝгҖҒ规模дҪ“йҮҸеӨ§пјҢйҮҮеҸ–й’ҲеҜ№жҖ§жҺӘж–ҪеҠ д»ҘжҸҗжҢҜпјҢжңүеҲ©дәҺеёҰеҠЁеұ…ж°‘ж¶Ҳиҙ№еўһй•ҝе’Ңз»ҸжөҺжҒўеӨҚгҖӮ

AгҖҒе…Ёзҗғе°Ҹ家з”өеёӮеңә

ж №жҚ®Statistaз»ҹи®Ўж•°жҚ®жҳҫзӨәпјҢ2022е№ҙе…Ёзҗғе°Ҹ家з”өеёӮеңә规模иҫҫеҲ°2,433.0дәҝзҫҺе…ғпјҢиҫғ2021е№ҙжңүжүҖеӣһиҗҪпјҢдҪҶйҡҸзқҖеёӮеңәеҜ№дёҚеҲ©еӣ зҙ зҡ„ж¶ҲеҢ–д»ҘеҸҠжө·еӨ–еә“еӯҳж°ҙе№ізҡ„йҖҗжӯҘеҺ»еҢ–пјҢйў„и®Ў2023е№ҙиө·йңҖжұӮе°Ҷе‘ҲзҺ°еӣһжҡ–и¶ӢеҠҝгҖӮжңӘжқҘпјҢе…Ёзҗғе°Ҹ家з”өеёӮеңә规模жңүжңӣеӣһеҪ’еёёжҖҒеҢ–жҢҒз»ӯеўһй•ҝпјҢйў„и®Ў2028е№ҙе…Ёзҗғе°Ҹ家з”өеёӮеңә规模е°ҶиҫҫеҲ°3,237.00дәҝзҫҺе…ғгҖӮ

BгҖҒ欧зҫҺе°Ҹ家з”өеёӮеңә

зӣ®еүҚпјҢ欧зҫҺеҸ‘иҫҫеӣҪ家е°Ҹ家з”өдә§е“Ғжҷ®еҸҠзЁӢеәҰй«ҳпјҢж¶Ҳиҙ№еҹәж•°еәһеӨ§пјҢе·ІжҲҗдёәе°Ҹ家з”өдә§е“Ғж¶Ҳиҙ№зҡ„дё»еҠӣеёӮеңәгҖӮж №жҚ®Statistaз»ҹи®Ўж•°жҚ®жҳҫзӨәпјҢ2022е№ҙзҫҺеӣҪе°Ҹ家з”өеёӮеңә规模дёә269.20дәҝзҫҺе…ғпјҢиҫғ2021е№ҙжңүжүҖеӣһиҗҪпјҢдҪҶйў„и®Ў2023е№ҙзҫҺеӣҪе°Ҹ家з”өеёӮеңәйңҖжұӮ继ж¶ҲеҢ–дёҚеҲ©еӣ зҙ еҗҺе°ҶеӣһеҪ’иҮіеёёжҖҒеҢ–ж°ҙе№іпјҢжңӘжқҘеҮ е№ҙеёӮеңәе°ҶдҝқжҢҒиүҜеҘҪзҡ„еёёжҖҒеҢ–еўһй•ҝжҖҒеҠҝгҖӮйў„и®Ў2028е№ҙзҫҺеӣҪе°Ҹ家з”өеёӮеңәжҖ»дҪ“规模е°ҶиҫҫеҲ°328.90дәҝзҫҺе…ғпјҢж•ҙдҪ“е‘ҲзҺ°еўһй•ҝжҖҒеҠҝгҖӮ

ж №жҚ®Statistaз»ҹи®Ўж•°жҚ®жҳҫзӨәпјҢ2022е№ҙ欧жҙІе°Ҹ家з”өеёӮеңә规模иҫҫеҲ°406.70дәҝзҫҺе…ғпјҢзӣёжҜ”дәҺ2021е№ҙжңүжүҖдёӢйҷҚпјҢдҪҶйў„и®Ў2023е№ҙ欧жҙІе°Ҹ家з”өеёӮеңәйңҖжұӮ继ж¶ҲеҢ–дёҚеҲ©еӣ зҙ еҗҺе°ҶеҮәзҺ°йңҖжұӮеӣһжҡ–и¶ӢеҠҝпјҢжңӘжқҘеҮ е№ҙе°ҶеӣһеҪ’еёёжҖҒеҢ–еўһй•ҝгҖӮйў„и®Ў2028е№ҙ欧жҙІе°Ҹ家з”өеёӮеңәжҖ»дҪ“规模е°ҶиҫҫеҲ°506.20дәҝзҫҺе…ғпјҢж•ҙдҪ“е‘ҲзҺ°еўһй•ҝжҖҒеҠҝгҖӮ

CгҖҒдёӯеӣҪе°Ҹ家з”өеёӮеңә

иҝ‘е№ҙжқҘпјҢйҡҸзқҖжҲ‘еӣҪеұ…ж°‘з”ҹжҙ»ж°ҙе№ізҡ„жҸҗй«ҳд»ҘеҸҠдә’иҒ”зҪ‘з”өеӯҗе•ҶеҠЎе№іеҸ°зҡ„蓬еӢғеҸ‘еұ•пјҢж¶Ҳиҙ№еҚҮзә§жӯҘдјҗдёҚж–ӯеҠ еҝ«пјҢиҲ’йҖӮеәҰгҖҒж—¶е°ҡеҢ–зҡ„йңҖжұӮдёҚж–ӯж¶ҢзҺ°пјҢдҪҝеҫ—е°Ҹ家з”өеёӮеңәдҪ“йҮҸдёҚж–ӯжү©еј пјҢиЎҢдёҡиҝҲе…ҘдәҶиҢҒеЈ®жҲҗй•ҝжңҹпјҢеҗ„зұ»е°Ҹ家з”өдә§е“Ғи¶ҠжқҘи¶ҠеҸ—еҲ°дёӯеӣҪж¶Ҳиҙ№иҖ…зҡ„е–ңзҲұгҖӮзӣ®еүҚпјҢдёӯеӣҪеёӮеңәеҜ№е°Ҹ家з”өдә§е“Ғзҡ„йңҖжұӮе§Ӣз»Ҳз»ҙжҢҒеңЁиүҜжҖ§гҖҒзЁіе®ҡзҡ„ж°ҙе№ідёҠгҖӮж №жҚ®Statistaз»ҹи®Ўж•°жҚ®жҳҫзӨәпјҢ2022е№ҙдёӯеӣҪе°Ҹ家з”өеёӮеңә规模иҫҫеҲ°517.30дәҝзҫҺе…ғпјҢйў„и®Ў2028е№ҙжҖ»дҪ“规模е°ҶиҫҫеҲ°643.80дәҝзҫҺе…ғпјҢе…·жңүиҫғеӨ§зҡ„дёҠеҚҮз©әй—ҙгҖӮ

в‘ўиЎҢдёҡеҸ‘еұ•зҺ°зҠ¶

AгҖҒдёӯеӣҪе·ІжҲҗй•ҝдёәе…ЁзҗғжңҖдё»иҰҒзҡ„е°Ҹ家з”өз”ҹдә§еҹәең°д№ӢдёҖ

йҡҸзқҖеӣҪйҷ…еҲҶе·ҘдҪ“зі»зҡ„ж—ҘзӣҠж·ұеҢ–пјҢ欧зҫҺзҹҘеҗҚе“ҒзүҢе•Ҷдё“жіЁдәҺеёӮеңәи°ғз ”гҖҒдә§е“Ғи®ҫи®Ўе’Ңе“ҒзүҢеҪұе“ҚеҠӣпјҢйҖҗжӯҘе°ҶејҖеҸ‘гҖҒеҲ¶йҖ гҖҒзү©жөҒзӯүзҺҜиҠӮеҗ‘д»ҘдёӯеӣҪдёәд»ЈиЎЁзҡ„е…·еӨҮеҠіеҠЁеҠӣдјҳеҠҝзҡ„еӣҪ家иҪ¬з§»гҖӮеҗҢж—¶пјҢжҲ‘еӣҪж”ҝеәңеңЁжҢҒз»ӯеҮәеҸ°зі»еҲ—зЁіеӨ–иҙёж”ҝзӯ–пјҢи·Ёеўғз”өе•Ҷе’Ңжө·еӨ–з”өе•Ҷзӯүжё йҒ“д№ҹеңЁеҝ«йҖҹеҸ‘еұ•пјҢиҝҷдёәдёӯеӣҪе°Ҹ家з”өз”ҹдә§дјҒдёҡеҮәеҸЈеҪўжҲҗж”Ҝж’‘гҖӮз»ҸиҝҮеӨҡе№ҙеҸ‘еұ•пјҢжҲ‘еӣҪе°Ҹ家з”өдә§дёҡйҖҗжёҗд»Һз®ҖеҚ•иЈ…й…Қеҗ‘зІҫзӣҠеҲ¶йҖ иҪ¬еҸҳпјҢе·ІжҲҗй•ҝдёәе…ЁзҗғжңҖдё»иҰҒзҡ„з”ҹдә§еҹәең°д№ӢдёҖгҖӮжҚ®дёӯеӣҪ家用з”өеҷЁеҚҸдјҡз»ҹи®Ўж•°жҚ®жҳҫзӨәпјҢ2021е№ҙдёӯеӣҪе°Ҹ家з”өеҮәеҸЈйўқдёә521.02дәҝзҫҺе…ғпјҢеҗҢжҜ”еўһй•ҝ24.20%пјҢеҮәеҸЈйўқзҡ„дёҚж–ӯеҝ«йҖҹеўһй•ҝжҳҫзҺ°еҮәжҲ‘еӣҪе°Ҹ家з”өиЎҢдёҡзҡ„еҲ¶йҖ 规模жҢҒз»ӯжү©еӨ§гҖӮдјҙйҡҸзқҖеӣҪйҷ…еёӮеңәеҜ№жҲ‘еӣҪе°Ҹ家з”өеҲ¶йҖ зҡ„дҫқиө–жҖ§жҢҒз»ӯеҠ ж·ұпјҢжҲ‘еӣҪе°Ҹ家з”өиЎҢдёҡиҝҺжқҘиүҜеҘҪзҡ„еҸ‘еұ•жңәйҒҮпјҢеёҰеҠЁе°Ҹ家з”өеҮәеҸЈеҲ¶йҖ 规模иҝӣдёҖжӯҘжү©еӨ§гҖӮ

BгҖҒдәҡеӨӘгҖҒеҢ—зҫҺеҸҠиҘҝ欧жҳҜе°Ҹ家з”өж¶Ҳиҙ№зҡ„дё»еҠӣеҢәеҹҹдё”ж¶Ҳиҙ№е“Ғзұ»еҗ„ејӮ

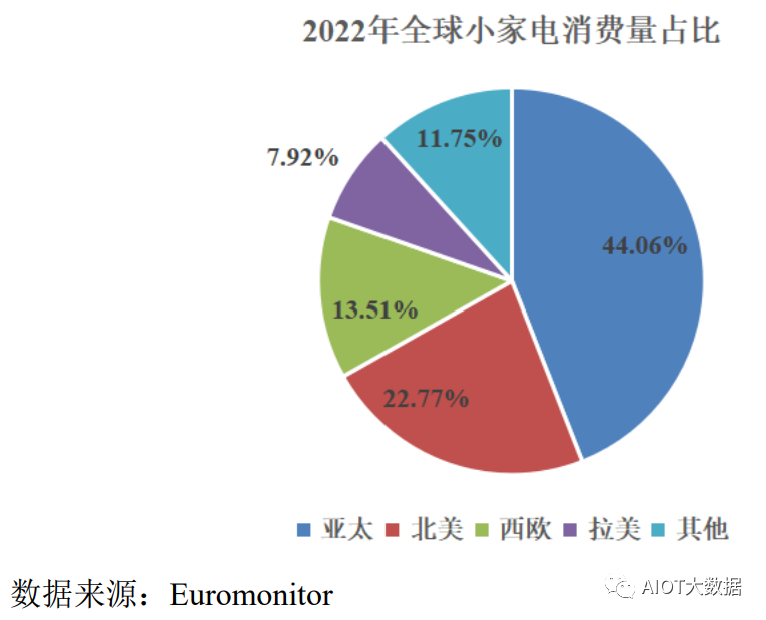

е…Ёзҗғе°Ҹ家з”өж¶Ҳиҙ№йҮҸеҢәеҹҹеҲҶеёғжғ…еҶөдёҺеҢәеҹҹз»ҸжөҺеҸ‘еұ•ж°ҙе№ігҖҒдәәеҸЈж•°йҮҸеҜҶеҲҮзӣёе…іпјҢз»ҸжөҺиҫғеҸ‘иҫҫеҸҠдәәеҸЈиҫғеӨҡең°еҢәзҡ„е°Ҹ家з”өж¶Ҳиҙ№йҮҸжҷ®йҒҚй«ҳдәҺеҸ‘еұ•дёӯеӣҪ家гҖӮж №жҚ®Euromonitorж•°жҚ®жҳҫзӨәпјҢ2022е№ҙдәәеҸЈеҚ жҜ”жңҖй«ҳзҡ„дәҡеӨӘең°еҢәе°Ҹ家з”өж¶Ҳиҙ№йҮҸйўҶе…Ҳе…ЁзҗғпјҢеҗҲи®Ўж¶Ҳиҙ№зәҰ11.11дәҝ件пјҢеҚ жҜ”зәҰдёә44.06%пјӣз»ҸжөҺзӣёеҜ№еҸ‘иҫҫзҡ„еҢ—зҫҺеҸҠиҘҝ欧ең°еҢәзҡ„ж¶Ҳиҙ№йҮҸзҙ§йҡҸе…¶еҗҺпјҢ2022е№ҙеҲҶеҲ«ж¶Ҳиҙ№е°Ҹ家з”ө5.74дәҝ件гҖҒ3.40дәҝ件пјҢеҚ жҜ”22.77%гҖҒ13.51%пјҢжӢүзҫҺең°еҢәеҲҷеҚ жҜ”дёә7.92%пјҢе…¶д»–ең°еҢәеҢ…еҗ«дёӯдёңгҖҒйқһжҙІгҖҒдёң欧зӯүе°Ҹ家з”өж¶Ҳиҙ№йҮҸеҲҷзӣёеҜ№иҗҪеҗҺгҖӮ

еҸҰеӨ–пјҢз”ұдәҺз»ҸжөҺеҸ‘еұ•ж°ҙе№іе’Ңж–ҮеҢ–гҖҒйҘ®йЈҹд№ жғҜзӯүз”ҹжҙ»ж–№ејҸзҡ„е·®ејӮпјҢеҸ‘еұ•дёӯеӣҪ家е’ҢеҸ‘иҫҫеӣҪ家ж¶Ҳиҙ№иҖ…дҝқжңүе°Ҹ家з”өзҡ„е“Ғзұ»з»“жһ„жңүжүҖе·®ејӮпјҢеҸ‘еұ•дёӯеӣҪ家ж¶Ҳиҙ№иҖ…дҪҝз”Ёзҡ„е°Ҹ家з”өе“Ғз§Қиҫғдёәдј з»ҹпјҢд»Ҙз”өеҺӢеҠӣй”…гҖҒз”өзЈҒзӮүгҖҒз”өйҘӯз…ІгҖҒз”өзғӯж°ҙеЈ¶гҖҒеҫ®жіўзӮүгҖҒз”өзӮ–й”…зӯүз”өзғӯзұ»е°Ҹ家з”өдёәдё»пјӣеҸ‘иҫҫеӣҪ家ж¶Ҳиҙ№иҖ…е°Ҹ家з”өж•ҙдҪ“дҝқжңүйҮҸиҫғй«ҳпјҢз”өеҠЁзұ»гҖҒз”өзғӯзұ»е’Ңз”өеӯҗзұ»е°Ҹ家з”өжӢҘжңүе“Ғз§ҚеқҮиҫғеӨҡпјҢеҢ…жӢ¬з”өзғӯе’–е•ЎжңәгҖҒжҗ…жӢҢжңәгҖҒз”өзғӨеӨҡеЈ«зӮүгҖҒйқўеҢ…жңәгҖҒеҚҺеӨ«жңәгҖҒз”өзғӨз®ұгҖҒеҺЁжҲҝз”өеӯҗз§ӨзӯүгҖӮ

CгҖҒе…ЁзҗғдәәеқҮж¶Ҳиҙ№йўқзЁіжӯҘжҸҗеҚҮпјҢеҸ‘еұ•дёӯеӣҪ家д»ҚжңүиҫғеӨ§жҸҗеҚҮз©әй—ҙ

е°Ҹ家з”өиЎҢдёҡж¶өзӣ–з”өзғӯзұ»е°Ҹ家з”өгҖҒз”өеҠЁзұ»е°Ҹ家з”өгҖҒз”өеӯҗзұ»е°Ҹ家з”өзӯүиҜёеӨҡе“Ғзұ»пјҢиҷҪ然еҚ•дёҖе“Ғзұ»еёӮеңәз©әй—ҙдёҺз©әи°ғгҖҒеҶ°з®ұгҖҒжҙ—иЎЈжңәзӯүеӨ§еҚ•е“ҒжҜ”иҫғзӣёеҜ№иҫғе°ҸпјҢдҪҶж•ҙдҪ“еёӮеңәз©әй—ҙе·Іи¶…иҝҮеҚғдәҝзҫҺе…ғпјҢдё”зӣ®еүҚд»ҚдҝқжҢҒиҫғеҝ«еўһй•ҝйҖҹеәҰгҖӮе…·дҪ“еҲ°дәәеқҮж¶Ҳиҙ№еұӮж¬ЎжқҘзңӢпјҢйҡҸзқҖеұ…ж°‘ж¶Ҳиҙ№ж°ҙе№ізҡ„жҸҗй«ҳдёҺдә§е“ҒеҠҹиғҪзҡ„дёҚж–ӯе®Ңе–„пјҢе…Ёзҗғе°Ҹ家з”өз”ЁжҲ·зҡ„е№іеқҮж¶Ҳиҙ№йўқжӯЈйҖҗе№ҙеўһеҠ гҖӮж №жҚ®Euromonitorж•°жҚ®жҳҫзӨәпјҢ2022е№ҙе…Ёзҗғе°Ҹ家з”өз”ЁжҲ·зҡ„е№іеқҮж¶Ҳиҙ№йўқиҫҫеҲ°29.50зҫҺе…ғпјҢжҺҘиҝ‘30зҫҺе…ғе…іеҸЈпјҢеҲҶең°еҢәзңӢпјҢ欧зҫҺеҸ‘иҫҫеӣҪ家е°Ҹ家з”өз”ЁжҲ·зҡ„е№іеқҮж¶Ҳиҙ№йўқиҫғдёәйўҶе…ҲпјҢе…¶дёӯиҘҝ欧ең°еҢә2022е№ҙзҡ„е№іеқҮж¶Ҳиҙ№йўқдёә69.00зҫҺе…ғпјҢеҢ—зҫҺеҲҷдёә110.80зҫҺе…ғпјӣиҖҢд»ҘдәҡеӨӘең°еҢәе№іеқҮж¶Ҳиҙ№йўқд»…дёә27.10зҫҺе…ғпјҢжңӘиҫҫеҲ°е…Ёзҗғе№іеқҮж°ҙе№іпјҢеҸҜи§Ғд»ҚжңүиҫғеӨ§жҸҗеҚҮз©әй—ҙгҖӮ

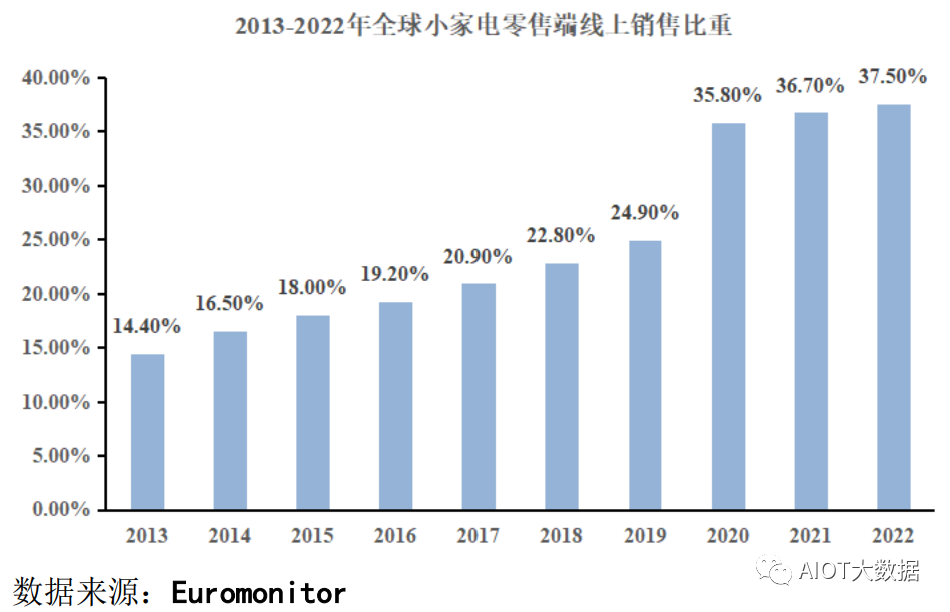

DгҖҒе°Ҹ家з”өиЎҢдёҡзәҝдёҠеҢ–иҝӣзЁӢдёҚж–ӯеҠ еҝ«

е°Ҹ家з”өдә§е“Ғз”ұдәҺеҚ•д»·иҫғдҪҺгҖҒдҫҝдәҺзү©жөҒй…ҚйҖҒгҖҒж— йңҖдё“дёҡе®үиЈ…зӯүзү№жҖ§пјҢжҹҗз§ҚзЁӢеәҰдёҠиҝҳжүҝиҪҪзқҖж¶Ҳиҙ№иҖ…еҜ№зҫҺеҘҪз”ҹжҙ»зҡ„еҗ‘еҫҖпјҢеҘ‘еҗҲз”өе•Ҷе№іеҸ°ж¶Ҳиҙ№иЎҢдёәзү№еҫҒгҖӮиҝ‘е№ҙжқҘе°Ҹ家з”өдә§е“ҒзәҝдёҠж¶Ҳиҙ№иҫғдёәдә®зңјгҖӮж №жҚ®Euromonitorж•°жҚ®жҳҫзӨәпјҢ2022е№ҙе…Ёзҗғе°Ҹ家з”өйӣ¶е”®з«Ҝзҡ„зәҝдёҠй”Җе”®еҚ жҜ”жӯЈеңЁеҝ«йҖҹжҸҗеҚҮпјҢе·Ід»Һ2013е№ҙзҡ„14.00%дёҠеҚҮеҲ°2022е№ҙзҡ„37.50%гҖӮеҪ“еүҚпјҢеңЁз”өе•Ҷе№іеҸ°еҠ йҖҹеҸ‘еұ•зҡ„и¶ӢеҠҝдёӢпјҢе°Ҹ家з”өзҡ„зәҝдёҠй”Җе”®жҜ”дҫӢжңүжңӣиҝӣдёҖжӯҘжҸҗеҚҮгҖӮ

в‘ЈиЎҢдёҡеҸ‘еұ•и¶ӢеҠҝ

AгҖҒдә§е“Ғзҡ„дҫҝжҗәжҷәиғҪеҢ–гҖҒж—¶е°ҡеҢ–гҖҒеҒҘеә·еҢ–гҖҒиҠӮиғҪеҢ–

дҫҝжҗәжҷәиғҪеҢ–ж–№йқўгҖӮзҺ°д»Јз”ҹжҙ»иҠӮеҘҸзҡ„еҠ еҝ«дҪҝеҫ—еҗ„з§Қдә§е“Ғзҡ„дҫҝжҗәеҢ–гҖҒжҷәиғҪеҢ–зҡ„еҲӣж„Ҹи®ҫи®Ўеә”иҝҗиҖҢз”ҹпјҢе°Ҹ家з”өдә§е“ҒдҪңдёәжҸҗеҚҮз”ҹжҙ»е“ҒиҙЁзҡ„еҲҡйңҖж¶Ҳиҙ№е“ҒпјҢе…¶еҪўејҸе’ҢеҠҹиғҪж–№йқўзҡ„дҫҝжҗәеҢ–йҖҗжёҗжҲҗдёәдә§е“Ғзҡ„йҮҚзӮ№з ”еҸ‘ж–№еҗ‘гҖӮеҪўејҸдёҠпјҢж— зәҝгҖҒе°Ҹе·§гҖҒиҪ»дҫҝзҡ„и®ҫи®Ўе°Ҷжү©еӨ§е°Ҹ家з”өдә§е“Ғзҡ„дҪҝз”ЁеңәжҷҜпјҢдҪҝеҫ—е°Ҹ家з”өдёҚд»…д»…еұҖйҷҗеңЁе®¶еәӯдёӯдҪҝз”ЁпјӣеҠҹиғҪдёҠпјҢиҝңзЁӢж“ҚжҺ§гҖҒи§Ұж‘ёжҢүй”®гҖҒиҜӯйҹіж“ҚжҺ§зҡ„дәӨдә’и®ҫи®Ўе°ҶдҪҝдә§е“Ғж“ҚдҪңжӣҙдёәз®ҖдҫҝгҖҒй«ҳж•ҲгҖӮ

ж—¶е°ҡеҢ–ж–№йқўгҖӮ80еҗҺгҖҒ90еҗҺгҖҒ00еҗҺзӯүе…Ёж–°дёҖд»Јж¶Ҳиҙ№зҫӨдҪ“зҡ„еҙӣиө·дёәе°Ҹ家з”өеёӮеңәжіЁе…ҘдәҶж–°зҡ„жҙ»еҠӣпјҢиҜҘзұ»ж¶Ҳиҙ№зҫӨдҪ“еҜ№дәҺдә§е“Ғж–№йқўжӣҙеҠ иҝҪжұӮеӨ–и§Ӯж–°йў–гҖҒиүІеҪ©йІңжҳҺгҖҒиҙЁж„ҹдјҳиүҜзӯүе“ҒиҙЁж—¶е°ҡпјҢиҝ«дҪҝдјҒдёҡж·ҳжұ°иҗҪеҗҺзҡ„дј з»ҹи®ҫи®ЎзҗҶеҝөпјҢиҪ¬дёәжіЁйҮҚжҪ®жөҒж—¶е°ҡзҡ„и®ҫи®ЎзҗҶеҝөгҖӮ

еҒҘеә·еҢ–ж–№йқўгҖӮйҡҸзқҖеҒҘеә·и§Ӯеҝөзҡ„еҠ ж·ұпјҢж¶Ҳиҙ№иҖ…еңЁдә§е“ҒйҖүжӢ©еұӮйқўдёҠжӣҙеҠ еҖҫеҗ‘дәҺж— жҜ’ж— е®ізҡ„еҒҘеә·зұ»дә§е“ҒгҖӮеӣ жӯӨпјҢеёҰжңүж¶ҲжҜ’гҖҒйҷӨиҸҢеҠҹиғҪзҡ„е°Ҹ家з”өдә§е“Ғд№ҹжҳҜиЎҢдёҡзҡ„дё»жөҒеҸ‘еұ•ж–№еҗ‘гҖӮиҠӮиғҪеҢ–ж–№йқўгҖӮеҪ“еүҚе°Ҹ家з”өдә§е“Ғзҡ„жҷ®еҸҠзҺҮй«ҳгҖҒж¶Ҳиҙ№зҫӨдҪ“еҹәж•°еәһеӨ§пјҢе·ІжҲҗдёәдё»иҰҒзҡ„家еәӯиҖ—иғҪдә§е“ҒгҖӮдјҙйҡҸзқҖдҪҺзўігҖҒз»ҝиүІжҰӮеҝөйҖҗжёҗжҷ®еҸҠпјҢе°Ҹ家з”өдә§е“ҒиҠӮиғҪжҠҖжңҜзҡ„з ”еҸ‘е·ІжҲҗдёәд»ҠеҗҺдё»жөҒз ”еҸ‘ж–№еҗ‘пјҢдҪҺиғҪиҖ—гҖҒй«ҳж•ҲиҠӮиғҪзҡ„е°Ҹ家з”өдә§е“Ғе°Ҷи¶ҠжқҘи¶ҠеҸ—еҲ°ж¶Ҳиҙ№иҖ…йқ’зқҗгҖӮ

BгҖҒеҲӣж–°йңҖжұӮй©ұеҠЁиЎҢдёҡеҸ‘еұ•пјҢеёҰеҠЁиЎҢдёҡдјҒдёҡжҠҖжңҜеҚҮзә§

ж¶Ҳиҙ№еҚҮзә§иЎҚз”ҹзҡ„дә§е“ҒеҲӣж–°йңҖжұӮжӯЈжҲҗдёәиЎҢдёҡжңҖеӨ§зҡ„еҸ‘еұ•зәўеҲ©гҖӮж¶Ҳиҙ№еҚҮзә§и¶ӢеҠҝдёӢпјҢж¶Ҳиҙ№иҖ…з”ұеҠҹиғҪеһӢж¶Ҳиҙ№еҗ‘е“ҒиҙЁеһӢж¶Ҳиҙ№иҪ¬з§»пјҢеӨ–и§Ӯж—¶е°ҡгҖҒдәәжҖ§еҢ–гҖҒй«ҳе“ҒиҙЁзҡ„ж–°з”ҹд»ЈеҲӣж–°дә§е“ҒиғҪжӣҙеҠ иҝҺеҗҲж¶Ҳиҙ№иҖ…йңҖжұӮпјҢеҰӮз©әж°”зӮёй”…гҖҒжҙ—зў—жңәгҖҒз©әж°”еҮҖеҢ–еҷЁгҖҒжү«ең°жңәеҷЁдәәгҖҒз ҙеЈҒжңәгҖҒи’ёи„ёеҷЁзӯүдә§е“Ғи¶ҠжқҘи¶ҠеҸ—еҲ°ж¶Ҳиҙ№иҖ…зҡ„ж¬ўиҝҺгҖӮдёәеә”еҜ№жҝҖзғҲзҡ„з«һдәүпјҢиЎҢдёҡдјҒдёҡе°ҶдёҚж–ӯжҸҗеҚҮз ”еҸ‘е’Ңи®ҫи®ЎиғҪеҠӣпјҢжҸҗй«ҳжҠҖжңҜж°ҙе№іпјҢд»ҘеҲӣж–°дә§е“ҒдёәзӘҒз ҙеҸЈеўһејәдә§е“Ғз«һдәүеҠӣпјҢжү“йҖ е·®ејӮеҢ–дә§е“Ғз«һдәүдјҳеҠҝгҖӮ

CгҖҒз”ҹдә§иҮӘеҠЁеҢ–гҖҒжҷәиғҪеҢ–ж°ҙе№іе°ҶдёҚж–ӯжҸҗй«ҳ

еҪ“еүҚпјҢе°Ҹ家з”өдә§е“Ғзҡ„иЈ…й…ҚзҺҜиҠӮиҫғеӨҡпјҢз”ҹдә§зәҝдёҠйңҖдҪҝз”ЁиҫғеӨҡзҡ„дәәеҠӣиө„жәҗпјҢж•ҙдҪ“иҮӘеҠЁеҢ–ж°ҙе№ідёҚй«ҳгҖӮеҸ—еӣҪеҶ…дәәеҸЈзәўеҲ©зҡ„ж¶ҲеҮҸгҖҒз”ҹдә§жҲҗжң¬зҡ„дёҠж¶Ёзӯүеӣ зҙ зҡ„еҪұе“ҚпјҢжҲ‘еӣҪе°Ҹ家з”өз”ҹдә§еҲ¶йҖ дјҒдёҡзҡ„зӣҲеҲ©иғҪеҠӣе’ҢеҸ‘еұ•иғҪеҠӣжӯЈйқўдёҙзқҖдёҘеі»зҡ„жҢ‘жҲҳгҖӮеӣ жӯӨпјҢжҸҗеҚҮз”ҹдә§зәҝиҮӘеҠЁеҢ–ж°ҙе№ігҖҒеёғеұҖжҷәиғҪеҲ¶йҖ дҪ“зі»е·ІжҲҗдёәиЎҢдёҡеҸ‘еұ•зҡ„дёҖеӨ§и¶ӢеҠҝгҖӮ

DгҖҒз”ҹдә§дјҒдёҡе°Ҷд»Һд»ҘOEMжЁЎејҸдёәдё»йҖҗжӯҘиҝҮжёЎеҲ°д»ҘODMжЁЎејҸдёәдё»

иЎҢдёҡеҸ‘еұ•ж—©жңҹпјҢжҲ‘еӣҪдј з»ҹз”ҹдә§дјҒдёҡеҮӯеҖҹз”ҹдә§иө„жәҗгҖҒдәәеҸЈзәўеҲ©дјҳеҠҝзӯүеҝ«йҖҹеҸӮдёҺеҲ°еӣҪйҷ…иҙёжҳ“дёӯпјҢдё»иҰҒдёәеӣҪйҷ…е“ҒзүҢе•ҶжҸҗдҫӣOEMеҠ е·ҘжңҚеҠЎпјҢд»ҘжӯӨе®ҢжҲҗеҺҹе§Ӣиө„жң¬з§ҜзҙҜгҖӮ然иҖҢд»Һй•ҝжңҹжқҘзңӢпјҢз”ұдәҺдј з»ҹOEMз”ҹдә§дјҒдёҡеӨ„дәҺд»·еҖјй“ҫжңҖдҪҺз«ҜзҺҜиҠӮпјҢдё»иҰҒдҫқйҷ„дәҺе“ҒзүҢе•Ҷзҡ„и®ўеҚ•еӯҳжҙ»пјҢеңЁж•ҙдҪ“еҲ©ж¶ҰеҲҶй…ҚдёӯеҸӘеҚ еҲ°жһҒе°ҸйғЁеҲҶпјҢдё”жҷ®йҒҚеӯҳеңЁзқҖз«һдәүжҝҖзғҲгҖҒжҠҖжңҜеҗ«йҮҸдҪҺгҖҒиҜқиҜӯжқғдҪҺгҖҒеҸҜжӣҝд»ЈжҖ§ејәзҡ„зү№жҖ§пјҢеңЁеӣҪйҷ…еұҖеҠҝеҠЁиҚЎгҖҒеҺҹжқҗж–ҷд»·ж јдёҚзЁіе®ҡгҖҒдәәеҸЈзәўеҲ©ж¶ҲеӨұгҖҒдҪҺз«ҜеҲ¶йҖ иҪ¬з§»йЈҺйҷ©зӯүеӨҡйҮҚеӣ зҙ еҶІеҮ»дёӢпјҢдј з»ҹOEMз”ҹдә§дјҒдёҡзҡ„з”ҹеӯҳеҸ‘еұ•и¶ҠжқҘи¶ҠдёҫжӯҘз»ҙиү°гҖӮ

еңЁжӯӨиғҢжҷҜдёӢпјҢйғЁеҲҶеңЁиЎҢдёҡжІүж·ҖеӨҡе№ҙгҖҒе…·жңүе…ҲеҸ‘дјҳеҠҝгҖҒиө„йҮ‘е®һеҠӣйӣ„еҺҡзҡ„дј з»ҹз”ҹдә§дјҒдёҡйҖҗжӯҘжңқзқҖODMжЁЎејҸзҡ„еҸ‘еұ•ж–№еҗ‘иҪ¬еһӢпјҢејҖе§ӢжіЁйҮҚз ”еҸ‘и®ҫи®ЎгҖҒжҠҖжңҜеҲӣж–°пјҢ并дёҚж–ӯеҠ еӨ§з ”еҸ‘жҠ•е…ҘпјҢдёәеӣҪйҷ…е“ҒзүҢе•ҶжҸҗдҫӣODMеҠ е·ҘжңҚеҠЎпјҢиөҡеҸ–жӣҙеӨҡзҡ„з ”еҸ‘з«ҜеҲ©ж¶ҰгҖӮ

зӣёжҜ”дәҺд»ҘOEMдёҡеҠЎдёәдё»зҡ„дј з»ҹз”ҹдә§дјҒдёҡпјҢд»ҘODMдёҡеҠЎдёәдё»зҡ„дјҒдёҡеңЁеӣҪйҷ…иҙёжҳ“дёӯзӣёеҜ№е…·жңүжӣҙејәзҡ„и®®д»·иғҪеҠӣпјҢеҜ№еӣҪйҷ…е“ҒзүҢе•Ҷзҡ„дҫқиө–жҖ§зӣёеҜ№иҫғдҪҺпјҢеҗҢж—¶е…·еӨҮжӣҙејәзҡ„жҠҖжңҜз«һдәүе®һеҠӣпјҢжӢҘжңүжӣҙдёәдё°еҜҢзҡ„дә§е“ҒзәҝпјҢ并иғҪдёәе®ўжҲ·жҸҗдҫӣеӨҡж ·еҢ–зҡ„еҗҲдҪңе“Ғзұ»е’ҢеҗҲдҪңз©әй—ҙпјҢж•ҙдҪ“жқҘзңӢе…·еӨҮжӣҙејәзҡ„жҠ—йЈҺйҷ©иғҪеҠӣгҖҒжҢҒз»ӯз»ҸиҗҘиғҪеҠӣгҖӮ

EгҖҒз»ҸиҗҘжЁЎејҸзҡ„иҪ¬еҸҳе°ҶдҝғиҝӣеӣҪжңүе“ҒзүҢзҡ„иҝ…йҖҹеҙӣиө·

иЎҢдёҡеҸ‘еұ•еүҚжңҹпјҢжҲ‘еӣҪеӨ§йғЁеҲҶе°Ҹ家з”өз”ҹдә§еҲ¶йҖ дјҒдёҡзҡ„ж—ҘеёёиҝҗиҗҘдё»иҰҒд»ҘODM/OEMжЁЎејҸдёәдё»гҖӮж•ҙдҪ“жқҘзңӢпјҢODM/OEMжЁЎејҸдёӢзҡ„дә§е“ҒеҲ©ж¶Ұж°ҙе№ізӣёеҜ№дәҺOBMжЁЎејҸдёӢзҡ„еҲ©ж¶Ұж°ҙе№іиҫғдҪҺгҖӮдёәдәҶеҜ»жұӮеёӮеңәз©әй—ҙпјҢеҗҢж—¶дёәдәҶжӣҙзӣҙжҺҘең°дәҶи§Јз»Ҳз«Ҝж¶Ҳиҙ№еҜ№дә§е“Ғзҡ„йңҖжұӮпјҢиҝ‘е№ҙжқҘжҲ‘еӣҪи¶ҠжқҘи¶ҠеӨҡзҡ„е°Ҹ家з”өз”ҹдә§еҲ¶йҖ дјҒдёҡжӯЈеңЁд»ҺODM/OEMжЁЎејҸйҖҗжёҗиҪ¬еҗ‘ODM/OEM+OBMжЁЎејҸпјҢеҜ№дә§е“Ғи®ҫи®ЎгҖҒз”ҹдә§е·ҘиүәгҖҒе“ҒзүҢзӯүиҝӣиЎҢйҮҚж–°е®ҡдҪҚпјҢд»ҺиҖҢеҠ еӨ§дә§е“Ғйҷ„еҠ еҖјгҖӮз»ҸиҗҘжЁЎејҸзҡ„иҪ¬еҸҳжңүеҲ©дәҺжҺЁеҠЁжҲ‘еӣҪе°Ҹ家з”өиҮӘдё»е“ҒзүҢзҡ„иҝ…йҖҹеҙӣиө·гҖӮ

FгҖҒзәҝдёҠй”Җе”®зҡ„еёёжҖҒеҢ–дҝғдҪҝдј з»ҹзҡ„з”ҹдә§еҲ¶йҖ дјҒдёҡиҝӣиЎҢиҗҘй”ҖиҪ¬еһӢ

йҡҸзқҖз”өеӯҗе•ҶеҠЎеҹәзЎҖи®ҫж–Ҫзҡ„дёҚж–ӯе®Ңе–„пјҢзәҝдёҠжё йҒ“е·ІжҲҗдёәиҗҘй”Җ家з”өдә§е“Ғзҡ„йҮҚиҰҒйҖ”еҫ„д№ӢдёҖгҖӮж №жҚ®Euromonitorзҡ„ж•°жҚ®жҳҫзӨәпјҢиҝ‘е№ҙжқҘжҲ‘еӣҪе°Ҹ家з”өзәҝдёҠй”Җе”®еҚ е°Ҹ家з”өж•ҙдҪ“еёӮеңәйӣ¶е”®йўқ规模зҡ„жҜ”йҮҚеҝ«йҖҹжҸҗеҚҮпјҢз”ұ2013е№ҙзҡ„26.90%жҸҗеҚҮиҮі2022е№ҙзҡ„55.30%гҖӮзәҝдёҠжё йҒ“жҳҜз”ҹдә§еҲ¶йҖ дјҒдёҡжҸҗеҚҮе“ҒзүҢзҹҘеҗҚеәҰгҖҒжү©еӨ§иҗҘдёҡ规模зҡ„дё»иҰҒжё йҒ“д№ӢдёҖпјҢзәҝдёҠй”Җе”®зҡ„еёёжҖҒеҢ–е°ҶдҝғдҪҝжӣҙеӨҡдј з»ҹз”ҹдә§еҲ¶йҖ дјҒдёҡиҝӣиЎҢзәҝдёҠиҗҘй”ҖеёғеұҖгҖӮ

пјҲ2пјүиҠұеӣӯж°ҙз®Ўйқһз”өеҷЁзұ»е®¶еұ…з”Ёе“ҒиЎҢдёҡеҸ‘еұ•жҖҒеҠҝ

иҠұеӣӯж°ҙз®ЎеёӮеңәзҡ„еҸ‘еұ•жғ…еҶөеҰӮдёӢпјҡиҝ‘е№ҙжқҘпјҢдјҙйҡҸзқҖдәә们з”ҹжҙ»ж°ҙе№ізҡ„дёҚж–ӯжҸҗеҚҮд»ҘеҸҠеҜ№зҫҺеҘҪз”ҹжҙ»зҡ„иҝҪжұӮпјҢеӣӯиүәжҙ»еҠЁзҡ„жҷ®еҸҠеәҰйҖҗжёҗеҠ ж·ұпјҢдҪҝеҫ—еӣӯиүәзұ»е®¶еұ…з”Ёе“Ғзҡ„йңҖжұӮйҮҸеңЁдёҚж–ӯеўһеҠ гҖӮиҠұеӣӯж°ҙз®ЎдҪңдёәеӣӯжһ—е…»жҠӨзҡ„еҝ…иҰҒжҖ§еӣӯиүәз”Ёе“ҒпјҢжҳҜ家еәӯгҖҒе·ҘеҺӮгҖҒеёӮж”ҝеҺ…зӯүеңәжүҖеӣӯжһ—з»ҝеҢ–жөҮзҒҢзҡ„зҗҶжғіз”Ёе…·пјҢеҸҜе®һзҺ°еҜ№иҠұеӣӯдёӯз»ҝжӨҚгҖҒиҠұеҚүзҡ„еҝ«йҖҹгҖҒжңүж•ҲжөҮзҒҢпјҢеё®еҠ©дәә们еҲӣйҖ зҫҺеҘҪзҡ„з”ҹжҙ»зҺҜеўғгҖӮеңЁж¬§зҫҺзӯүеҸ‘иҫҫеӣҪ家е’Ңең°еҢәпјҢз”ұдәҺеҪ“ең°дәәеқҮ收е…Ҙж°ҙе№іиҫғй«ҳпјҢеӨ§еӨҡ数家еәӯжӢҘжңүз§ҒдәәиҠұеӣӯпјҢйҡҸзқҖ家еәӯеҜ№еӣӯиүәжҙ»еҠЁеҒҸеҘҪзҡ„еҠ ж·ұгҖҒеҜ№зҫҺеҘҪз”ҹжҙ»зҡ„иҝҪжұӮпјҢиҠұеӣӯж°ҙз®ЎеёӮеңәеҝ«йҖҹеҸ‘еұ•еЈ®еӨ§гҖӮеңЁж–°е…ҙеӣҪ家е’Ңең°еҢәпјҢ蓬еӢғзҡ„з»ҸжөҺеҸ‘еұ•жҙ»еҠӣд»ҘеҸҠдёҚж–ӯйҮҠж”ҫзҡ„иҙӯд№°еҠӣжҪңиғҪдҪҝеҫ—дәә们еҜ№дәҺй«ҳе“ҒиҙЁз”ҹжҙ»иҝҪжұӮж„ҲеҸ‘ејәзғҲгҖӮиҠұеӣӯж°ҙз®ЎдҪңдёәйҮҚиҰҒзҡ„иҠұеӣӯй…ҚеҘ—дә§е“ҒпјҢеҮӯеҖҹдјҳиүҜзҡ„еҠҹиғҪеұһжҖ§пјҢеҘ‘еҗҲеҪ“дёӢж¶Ҳиҙ№иҖ…йңҖиҰҒпјҢеёӮеңәз©әй—ҙд№ҹеңЁйҖҗжӯҘжӢ“е®ҪгҖӮ

ж №жҚ®FiorMarketsзҡ„ж•°жҚ®жҳҫзӨәпјҢ2020е№ҙе…Ёзҗғжҹ”жҖ§иҠұеӣӯж°ҙз®ЎеёӮеңә规模已иҫҫ10.40дәҝзҫҺе…ғпјҢйў„и®Ў2028е№ҙеёӮеңә规模е°ҶиҝӣдёҖжӯҘеўһй•ҝиҮі14.50дәҝзҫҺе…ғгҖӮжңӘжқҘпјҢеҸ—зӣҠдәҺеұ…民收е…Ҙж°ҙе№ізҡ„жҸҗеҚҮд»ҘеҸҠеҜ№дәҺй«ҳе“ҒиҙЁз”ҹжҙ»зҡ„жҢҒз»ӯиҝҪжұӮпјҢд»ҘиҠұеӣӯж°ҙз®Ўзӯүдёәд»ЈиЎЁзҡ„家еұ…з”Ёе“Ғзҡ„еёӮеңәйңҖжұӮжңүжңӣиҝӣдёҖжӯҘеўһй•ҝгҖӮ

иЎҢдёҡдә§дёҡй“ҫ

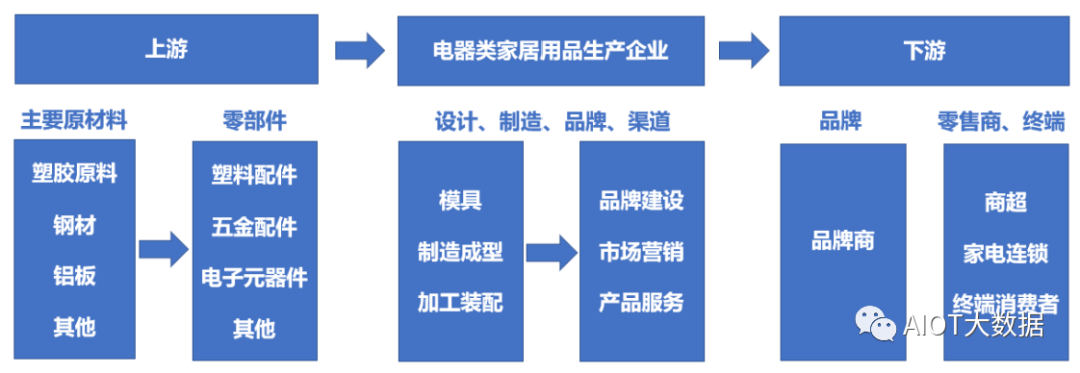

з”өеҷЁзұ»е®¶еұ…з”Ёе“Ғз”ҹдә§дјҒдёҡйҖҡиҝҮеҜ№йҮ‘еұһеҺҹж–ҷеҸҠдә”йҮ‘й…Қ件гҖҒеЎ‘иғ¶еҺҹж–ҷеҸҠеЎ‘иғ¶й…Қ件гҖҒз”өеӯҗе…ғеҷЁд»¶зӯүеҺҹжқҗж–ҷиҝӣиЎҢи®ҫи®ЎгҖҒеҠ е·ҘгҖҒз”ҹдә§гҖҒиЈ…й…ҚпјҢ并жңҖз»Ҳй”Җе”®з»ҷе®ўжҲ·пјҢдә§дёҡй“ҫжғ…еҶөеҰӮдёӢеӣҫжүҖзӨәпјҡ

дёҠжёёиЎҢдёҡ

йҮ‘еұһеҺҹж–ҷеҸҠдә”йҮ‘й…Қ件гҖҒеЎ‘иғ¶еҺҹж–ҷеҸҠеЎ‘иғ¶й…Қ件гҖҒз”өеӯҗе…ғеҷЁд»¶жҳҜз”өеҷЁзұ»е®¶еұ…з”Ёе“Ғзҡ„дё»иҰҒеҺҹжқҗж–ҷпјҢеҚ дә§е“ҒжҲҗжң¬жҜ”йҮҚиҫғй«ҳпјҢе…¶д»·ж јй«ҳдҪҺзӣҙжҺҘеҪұе“ҚиЎҢдёҡдјҒдёҡзҡ„з”ҹдә§жҲҗжң¬гҖӮе…¶дёӯпјҢйҮ‘еұһеҺҹж–ҷгҖҒеЎ‘ж–ҷеҺҹж–ҷеұһдәҺеӨ§е®—е•Ҷе“ҒпјҢеҸ—е®Ҹи§Ӯз»ҸжөҺгҖҒеӣҪйҷ…иҙёжҳ“гҖҒең°зјҳж”ҝжІ»зӯүеӣ зҙ еҪұе“ҚпјҢд»·ж јеӯҳеңЁдёҖе®ҡзҡ„жіўеҠЁгҖӮз”өеӯҗе…ғеҷЁд»¶дё»иҰҒдёә马иҫҫгҖҒз”өжәҗзәҝгҖҒеҸ‘зғӯз®ЎгҖҒжё©жҺ§еҷЁгҖҒз”өйҳ»гҖҒPCB组件зӯүпјҢиҷҪ然еёӮеңәдҫӣеә”зӣёеҜ№иҫғдёәе……и¶іпјҢеҹәжң¬еҸҜд»Ҙж»Ўи¶іжң¬иЎҢдёҡдјҒдёҡзҡ„еҸ‘еұ•пјҢдҪҶе…¶д»·ж јд№ҹдјҡеҸ—еӣҪйҷ…дҫӣйңҖе…ізі»зҡ„еҪұе“ҚиҖҢдә§з”ҹжіўеҠЁгҖӮ

дёӢжёёиЎҢдёҡ

ODM/OEMжЁЎејҸдёӢпјҢдёӢжёёдё»иҰҒдёәе“ҒзүҢе•ҶпјҢйҖҡеёёжқҘиҜҙпјҢе“ҒзүҢе•ҶеҜ№дҫӣеә”е•Ҷзҡ„и®ӨиҜҒйқһеёёдёҘж јпјҢд»Һз»ҸиҗҘиө„иҙЁгҖҒз”ҹдә§иғҪеҠӣгҖҒиҙЁйҮҸз®ЎзҗҶгҖҒдәәжқғгҖҒеҸҚжҒҗдёҺе·ҘеҺӮе®үе…ЁгҖҒзҺҜеўғдҝқжҠӨзӯүеҗ„дёӘж–№йқўиҝӣиЎҢиҖғж ёе№¶жҢҒз»ӯжҸҗеҮәеӨҡж ·еҢ–зҡ„йңҖжұӮпјҢдҪҝеҫ—жң¬иЎҢдёҡз”ҹдә§дјҒдёҡдёҚж–ӯең°иҝӣиЎҢз ”еҸ‘еҲӣж–°дёҺжҠҖжңҜеҚҮзә§гҖҒжҢҒз»ӯејәеҢ–з”ҹдә§з®ЎзҗҶж°ҙе№ід»ҘиҺ·еҸ–жө·еӨ–е®ўжҲ·зҡ„и®ӨеҸҜгҖӮOBMжЁЎејҸдёӢпјҢз”ҹдә§дјҒдёҡй”Җе”®иҮӘжңүе“ҒзүҢзҡ„дә§е“Ғз»ҷе•Ҷи¶…гҖҒ家з”өиҝһй”ҒгҖҒз»Ҳз«Ҝж¶Ҳиҙ№иҖ…гҖӮй”Җе”®жё йҒ“зҡ„еӨҡе…ғеҢ–гҖҒж¶Ҳиҙ№иҖ…йңҖжұӮзҡ„еӨҡж ·еҢ–дҪҝеҫ—жң¬иЎҢдёҡзҡ„иҗҘй”Җз«һдәүжӣҙдёәжҝҖзғҲпјҢиҝ«дҪҝжң¬иЎҢдёҡдјҒдёҡжҢҒз»ӯж”№иҝӣиҗҘй”ҖдҪ“зі»гҖҒеҠ еӨ§иҮӘжңүдә§е“ҒжҺЁе№ҝеҠӣеәҰпјҢиҝӣиҖҢжҸҗеҚҮеёӮеңәд»ҪйўқгҖӮ

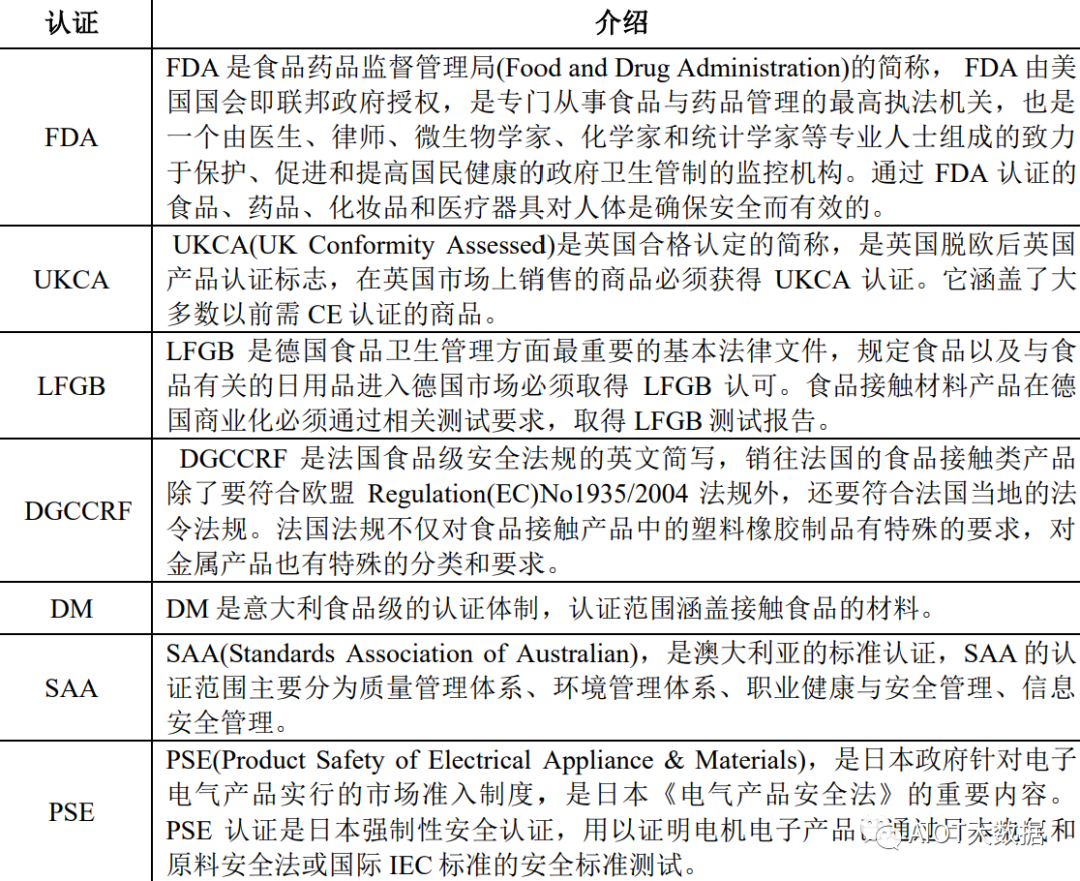

иЎҢдёҡдё»иҰҒиө„иҙЁи®ӨиҜҒ

йҡҸзқҖдәә们еҒҘеә·гҖҒзҺҜдҝқж„ҸиҜҶзҡ„дёҚж–ӯжҸҗй«ҳпјҢе…ЁзҗғеӨҡдёӘеӣҪ家е’Ңең°еҢәеҜ№дәҺз”өеҷЁзұ»е®¶еұ…з”Ёе“ҒеҲ¶е®ҡдәҶејәеҲ¶жҖ§и®ӨиҜҒдҪ“зі»пјҢз”ҹдә§дјҒдёҡзҡ„дә§е“ҒйңҖйҖҡиҝҮдёҘж јзҡ„и®ӨиҜҒжүҚиғҪеҮәеҸЈиҮіеҪ“ең°й”Җе”®пјҢдҫӢеҰӮеҮәеҸЈиҮізҫҺеӣҪгҖҒеҠ жӢҝеӨ§зӯүйңҖиҰҒйҖҡиҝҮETLгҖҒULзӯүе®ү规и®ӨиҜҒд»ҘеҸҠFDAйЈҹе“Ғзә§и®ӨиҜҒпјҢеҮәеҸЈиҮіж¬§жҙІйңҖиҰҒйҖҡиҝҮCEгҖҒGSгҖҒUKCAзӯүе®ү规и®ӨиҜҒд»ҘеҸҠеҫ·еӣҪLFGBгҖҒжі•еӣҪDGCCRFгҖҒж„ҸеӨ§еҲ©DMзӯүйЈҹе“Ғзә§и®ӨиҜҒпјҢеҮәеҸЈиҮіжҫіжҙІйңҖиҰҒйҖҡиҝҮSAAзӯүе®ү规и®ӨиҜҒпјҢеҮәеҸЈиҮідәҡеӨӘең°еҢәйңҖиҰҒйҖҡиҝҮPSEгҖҒCBзӯүе®ү规и®ӨиҜҒгҖӮиҫғй«ҳзҡ„иө„иҙЁеЈҒеһ’дҪҝеҫ—ж–°дјҒдёҡиҝӣе…ҘиЎҢдёҡгҖҒдёӯе°ҸдјҒдёҡдёҡеҠЎжү©еј еӯҳеңЁзқҖиҫғеӨ§зҡ„йҡҫеәҰгҖӮ

в‘Ўе…Ёзҗғе“ҒиҙЁз”ҹжҙ»е®¶еұ…з”Ёе“ҒеёӮеңә规模稳жӯҘжҸҗеҚҮпјҢжңӘжқҘеёӮеңәз©әй—ҙе№ҝйҳ”

е“ҒиҙЁз”ҹжҙ»е®¶еұ…з”Ёе“Ғж¶өзӣ–д»Ҙе°Ҹ家з”өдёәд»ЈиЎЁзҡ„з”өеҷЁзұ»дә§е“ҒеҸҠиҠұеӣӯж°ҙз®Ўдёәд»ЈиЎЁзҡ„йқһз”өеҷЁдә§е“ҒгҖӮиҝ‘е№ҙжқҘпјҢйҡҸзқҖе…Ёзҗғз»ҸжөҺзҡ„дёҚж–ӯеҸ‘еұ•д»ҘеҸҠж¶Ҳиҙ№з»“жһ„зҡ„ж”№еҸҳпјҢдәә们дёәдәҶиҝҪжұӮжӣҙй«ҳзҡ„з”ҹжҙ»иҙЁйҮҸпјҢеҜ№дёҠиҝ°дә§е“Ғзҡ„йңҖжұӮйҮҸзЁіжӯҘдёҠеҚҮпјҢжҺЁеҠЁдәҶе…Ёзҗғ家еұ…з”Ёе“ҒеёӮеңә规模зҡ„иҝӣдёҖжӯҘеўһй•ҝгҖӮж №жҚ®Statistaз»ҹи®Ўж•°жҚ®жҳҫзӨәпјҢ2022е№ҙе…Ёзҗғе°Ҹ家з”өеёӮеңә规模иҫҫеҲ°2,433дәҝзҫҺе…ғгҖӮеҗҢж—¶пјҢж №жҚ®йў„жөӢпјҢйў„и®Ў2028е№ҙе…Ёзҗғе°Ҹ家з”өеёӮеңә规模е°ҶиҫҫеҲ°3,237дәҝзҫҺе…ғпјҢжңӘжқҘе…Ёзҗғе°Ҹ家з”өеёӮеңәз©әй—ҙе№ҝйҳ”гҖӮжӯӨеӨ–пјҢе…ЁзҗғиҠұеӣӯж°ҙз®ЎеёӮеңәдәҰеұ•зӨәеҮәиүҜеҘҪеўһй•ҝжҖҒеҠҝпјҢе…¶еҮӯеҖҹиүҜеҘҪзҡ„еҠҹиғҪеұһжҖ§иҫғеҘҪзҡ„ж»Ўи¶ідәҶдәә们зҡ„еӣӯиүәжҙ»еҠЁйңҖиҰҒпјҢж №жҚ®FiorMarketsзҡ„ж•°жҚ®жҳҫзӨәпјҢ2020е№ҙе…Ёзҗғжҹ”жҖ§иҠұеӣӯж°ҙз®ЎеёӮеңә规模已иҫҫ10.40дәҝзҫҺе…ғпјҢйў„и®Ў2028е№ҙеёӮеңә规模е°ҶиҝӣдёҖжӯҘеўһй•ҝиҮі14.50дәҝзҫҺе…ғгҖӮ

иЎҢдёҡз«һдәүж јеұҖеҸҠиЎҢдёҡдё»иҰҒдјҒдёҡ

пјҲ1пјүз”өеҷЁзұ»е®¶еұ…з”Ёе“ҒиЎҢдёҡ

в‘ е…Ёзҗғз«һдәүж јеұҖеҸҠиЎҢдёҡдё»иҰҒдјҒдёҡ

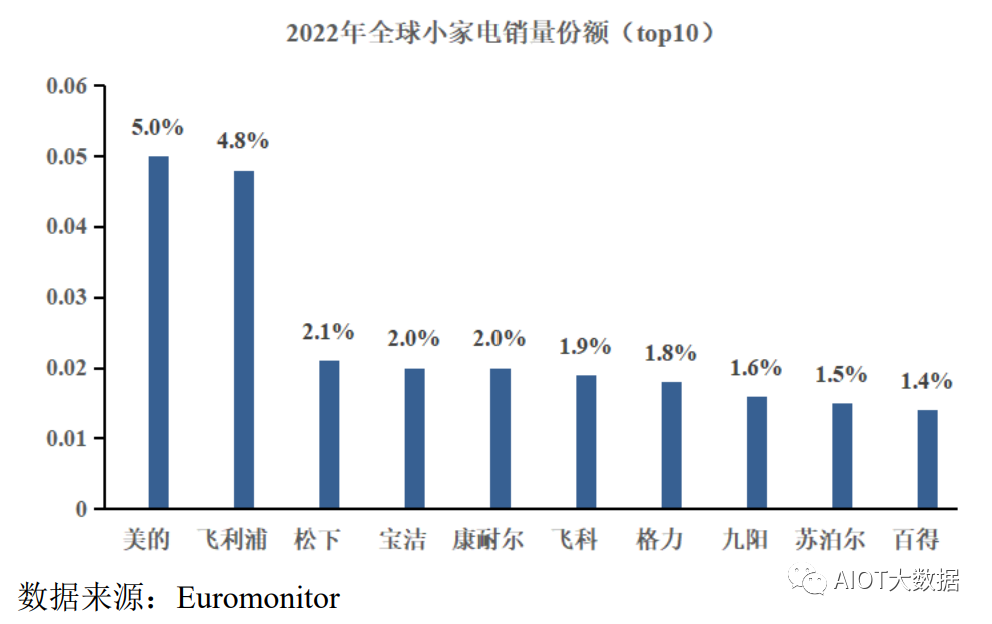

е°Ҹ家з”өиЎҢдёҡж¶үеҸҠеҲ°зҡ„дә§е“Ғе“Ғзұ»иҫғдёәз№ҒжқӮпјҢзӣ®еүҚдә§е“Ғз§Қзұ»д»ҚеңЁдёҚж–ӯеўһй•ҝпјҢдҪҝеҫ—жң¬иЎҢдёҡе‘ҲзҺ°й«ҳеәҰзўҺзүҮеҢ–е’Ңз»ҶеҲҶеҢ–зү№еҫҒпјӣеҗҢж—¶пјҢеҗ„еӨ§е“ҒзүҢе•Ҷз§ҜжһҒиҝҪжұӮдё“дёҡеҢ–еҸ‘еұ•зҡ„з»ҸиҗҘжЁЎејҸпјҢдё»иҰҒдё“жіЁдәҺжҹҗдёҖз»ҶеҲҶиөӣйҒ“еұ•ејҖз«һдәүгҖӮеӣ жӯӨпјҢзҺ°йҳ¶ж®өе…Ёзҗғе°Ҹ家з”өиЎҢдёҡзҡ„еёӮеңәд»ҪйўқиҫғдёәеҲҶж•ЈпјҢиЎҢдёҡйӣҶдёӯеәҰд»ҚжңүиҫғеӨ§зҡ„жҸҗеҚҮз©әй—ҙгҖӮжҚ®Euromonitorж•°жҚ®жҳҫзӨәпјҢ2022е№ҙе…ЁзҗғTOP10е°Ҹ家з”өе“ҒзүҢзҡ„еёӮеңәд»ҪйўқеҗҲи®Ўд»…дёә24.10%пјҢе…¶дёӯжҺ’еҗҚеүҚдёүзҡ„дјҒдёҡдёәзҫҺзҡ„гҖҒйЈһеҲ©жөҰе’ҢжқҫдёӢпјҢеёӮеңәеҚ жңүзҺҮеҲҶеҲ«д»…дёә5.0%гҖҒ4.8%е’Ң2.1%пјҢеҸҜи§ҒиЎҢдёҡеҶ…дјҒдёҡеӨҡиҖҢеҲҶж•ЈпјҢеӨҙйғЁдјҒдёҡзҡ„规模дјҳеҠҝ并дёҚжҳҺжҳҫпјҢеёӮеңәз«һдәүиҫғдёәжҝҖзғҲгҖӮ