本文分成三部分,第一部分以表格形式归纳总结农产品进项抵扣记忆要点,第二部分是原创例题,含会计分录,第三部分是申报表的填写。

第一部分:记忆要点

购进农产品进项税额抵扣表

抵扣凭证

取得发票来源

进项税额

用于生产销售或委托受托加工17%税率货物

用于其他货物服务

既用于17%货物又用于其他货物服务,未分别核算

增值税专用发票、海关进口增值税专用缴款书

一般纳税人开具

金额×13%

金额×11%

金额×11%

小规模纳税人代开

金额×13%

金额×11%

金额×3%

农产品收购发票或销售发票(仅限农业生产者销售自产农产品)

不区分

买价×13%

买价×11%

买价×11%

提示:

1. 从批发、零售环节购进适用免征增值税政策的蔬菜、部分鲜活肉蛋而取得的普通发票,不得作为计算抵扣进项税额的凭证。(由于非自产农产品)

2.农产品收购发票与销售发票票面都是农业生产者销售自产农产品,区别在于收购发票是买方开具,发票左上角打印“收购”两字。

销售发票是卖方开具,不打印“收购”两字,主要有农场、农村合作社销售农产品时开具和农业生产者个人销售自产农产品,到税务机关代开的免税普通发票。

3.农产品,是指种植业、养殖业、林业、牧业、水产业生产的各种植物、动物的初级产品。详见:

农产品核定扣除进项税额抵扣表

用途

以购进农产品有原料生产货物(投入产出法)

购进农产品直接销售

购进农产品用于生产经营且不构成货物实体的(包装物、辅助材料、燃料、低值易耗品)

最终货物税率为17%

最终货物税率为11%

扣除率

17%或11%

11%

13%

11%

当期允许抵扣农产品增值税进项税额

当期农产品耗用数量×农产品平均购买单价×扣除率/(1+扣除率),扣除率=17%或11%,当期农产品耗用数量=当期销售货物数量(不含采购除农产品以外的半成品生产的货物数量)×农产品单耗数量

当期销售农产品数量/(1-损耗率)×农产品平均购买单价×11%/(1+11%), 损耗率=损耗数量/购进数量

当期销售产品数量/(1-损耗率)×农产品平均购买单价×13%/(1+13%)

损耗率=损耗数量/购进数量

当期销售产品数量/(1-损耗率)×农产品平均购买单价×11%/(1+11%)

损耗率=损耗数量/购进数量

提示:

1.以农产品为原料生产货物,扣除率为销售货物的适用税率。如生产粮食白酒,扣除率为17%。生产鲜奶扣除率是11%。

2.购进农产品用于生产经营且不构成货物实体的(包装物、辅助材料、燃料、低值易耗品):

最终货物税率为11%,扣除率为11%,如购进消耗燃料用的木材用于生产销售蚕丝绸。

最终货物税率为17%,扣除率为13%,如外购生产酱卤猪肉所需的大料、花椒。

第二部分 例题

例1.某企业向一般纳税人收购牛尾用于生产牛毛(11%税率),取得增值税专用发票,票面金额1000,税率11%,增值税额110,价税合计1110元,则可以抵扣的进项税额110元。当月全部领用。

借:原材料—牛尾 1000

应交税费—应交增值税(进项税额)110

贷:应付帐款 1110

领用时:

借:生产成本 1000

贷:原材料—牛尾 1000

例2.某企业向小规模纳税人收购牛尾用于生产牛毛(11%税率),取得其向税务机关代开的增值税专用发票,票面金额1000,征收率3%,税额30,价税合计1030元,则可以抵扣的进项税额110元。当月领用一半原材料。

借:原材料—牛尾 920

应交税费—应交增值税(进项税额)110

贷:应付帐款 1030

领用时:

借:生产成本 460

贷:原材料 460

例3.某企业向一般纳税人收购牛尾用于生产洗净毛(17%税率),取得增值税专用发票,票面金额1000,税率11%,税额110,价税合计1110元,则总的可以抵扣的进项税额130元。当月领用一半原材料。

借:原材料—牛尾 1000

应交税费—应交增值税(进项税额)110

贷:应付帐款 1110

领用时加计扣除:

借:生产成本 490

应交税费—应交增值税(进项税额)10

贷:原材料500

例4.某企业向小规模纳税人收购牛尾用于生产洗净毛(17%税率),取得其向税务机关代开的增值税专用发票,票面金额1000,征收率3%,税额30,价税合计1030元投入产出法农产品进项税计算,则总的可以抵扣的进项税额130元。当月领用一半原材料。

借:原材料—牛尾 920

应交税费—应交增值税(进项税额)110

贷:应付帐款 1030

领用时加计扣除:

借:生产成本 450

应交税费—应交增值税(进项税额)10

贷:原材料 460

例5.某企业向农民收购自产牛尾用于生产牛毛(11%税率),开具农产品收购发票,金额98784元,则总的可以抵扣的进项税额为98784×11%=10866.24元。

借:原材料—牛尾 87917.76

应交税费—应交增值税(进项税额)10866.24

贷:应付帐款 98784

例6.某企业向农村合作社收购牛尾生产洗净毛(17%税率),取得农产品销售发票,金额98784元,则总的可以抵扣的进项税额为98784×13%=12841.92元。本月全部领用。

借:原材料—牛尾 87917.76

应交税费—应交增值税(进项税额)10866.24

贷:应付帐款 98784

领用时加计扣除:

借:生产成本85942.08

应交税费—应交增值税(进项税额)1975.68

贷:原材料 87917.76

第三部分 申报表填写

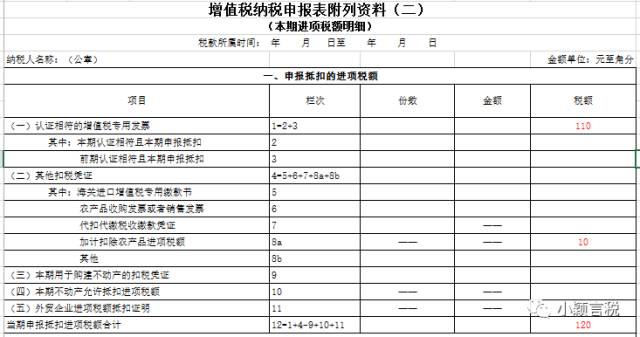

纳税人购买的农产品用于生产销售或委托受托加工17%税率货物,于生产领用当期按简并税率前的扣除率与11%之间的差额计算当期可加计扣除的农产品进项税额投入产出法农产品进项税计算,填入《增值税纳税申报表附列资料(二)》(本期进项税额明细)第8a栏“加计扣除农产品进项税额”“税额”栏,该栏用于单独体现为维持原农产品扣除力度不变加计扣除的农产品进项税额。

加计扣除农产品进项税额=当期生产领用农产品已按11%税率(扣除率)抵扣税额÷11%×(简并税率前的扣除率-11%)

例:某企业2017年7月向小规模纳税人收购牛尾用于生产洗净毛(17%税率),取得其向税务机关代开的增值税专用发票,票面金额1000,征收率3%,税额30,价税合计1030元,当月领用50%。

解:加计扣除农产品进项税额=当期生产领用农产品已按11%税率(扣除率)抵扣税额÷11%×(简并税率前的扣除率-11%)

购进时按法定扣除率计算可抵扣进项税额=1000×11%=110元

领用时计算加计扣除进项税额=110×50%÷11%×(13%-11%)=10元

7月申报抵扣进项税额合计120元。