行业资讯

Industry Information

NEWS

轴承产业概述

NO.1-轴承的定义及分类

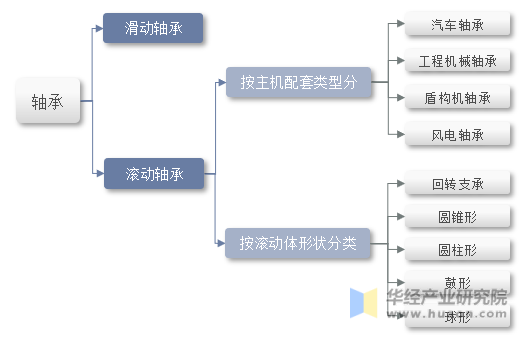

轴承是机械设备中的一种基础部件,主要功能是支撑机械旋转体、降低机械旋转体运行过程中的摩擦系数、保证机械旋转体的回转精度,被誉为“工业关节”。轴承产品规格型号较多,按主机配套类型分可分为风电轴承、工程机械轴承、汽车轴承、机床轴承、铁路轴承、冶金矿山机械轴承等;根据轴承工作时承受的载荷方向,分为主要承受径向载荷的向心轴承和主要承受轴向载荷的推力轴承;根据轴承工作时运转的轴与轴承座之间的摩擦性质,可分为滑动轴承和滚动轴承两大类,其中滚动轴承是轴承工业的主要产品,通常所说的轴承,一般指滚动轴承。

轴承的分类

NO.2-轴承的生产工艺流程

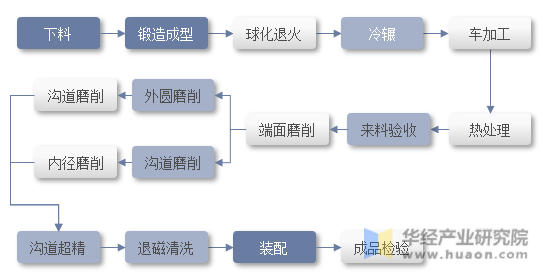

轴承制造过程中磨削环节最多,包括端面磨削、外圆磨削、沟道磨削、内径磨削等处理,需要大量使用磨床设备。轴承生产中磨削加工劳动量占总劳动量60%,该步骤所用的金属切割机床(主要是磨床)的数量也占全部金属切削机床的60%左右。在轴承生产过程中,磨削加工成本占轴承总成本的15%以上,高精度轴承的磨削加工成本占比较普通轴承更高。

轴承生产工艺流程

轴承行业发展相关政策

国家相关政策助力汽车行业发展,为轴承行业的发展提供了良好的宏观环境。2019年,发展改革委修订发布《产业结构调整指导目录(2019年本)》将18种轴承列为鼓励类产品,也是《中国制造2025》的核心基础零部件。2021年,中国轴承工业协会发布《全国轴承行业“十四五”发展规划纲要》,提出推动我国轴承产业由全球轴承产业链的中低端迈向中高端,提高国产轴承的技术水平和质量水平,满足主机配套需求并替代进口。相关行业政策及产业政策的引导作用将推动行业的技术进步,促进行业提高自主创新能力,加快产业结构优化升级。

轴承行业发展相关政策

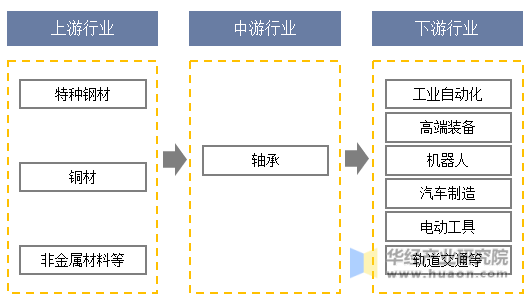

轴承行业产业链

NO.1-轴承行业产业链

轴承行业上游企业主要包括特种钢材、铜材、非金属材料等供应商,下游广泛应用于工业自动化、高端装备、机器人、汽车制造、工程机械、家用电器、电动工具、纺机、农林机械、国防、能源、航空航天及轨道交通等领域。

轴承产业链示意图

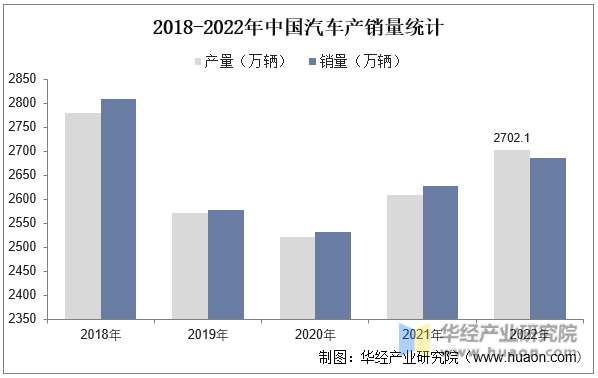

NO.2-下游应用分析

滚针轴承在承受相同载荷的情况下外径较小、质量较轻,具备惯性较小、刚性较大的特点,因此广泛应用于汽车的动力总成、底盘、空调等部分,数量占每辆汽车约80套轴承中的30%左右。根据中国汽车工业协会数据,2019-2020年我国汽车产销量略有下滑,但仍维持较高的基数,2021年起,我国汽车产销量开始逐渐回升,至2022年汽车销量和产量分别达到2686.4万辆、2702.1万辆,近三年年复合增长率分别为1.4%、1.7%。未来随着汽车工业的深入发展,乘用车产销量逐年恢复,轴承行业市场将进一步增长。

2018-2022年中国汽车产销量统计

全球轴承行业现状分析

NO.1-全球轴承市场规模

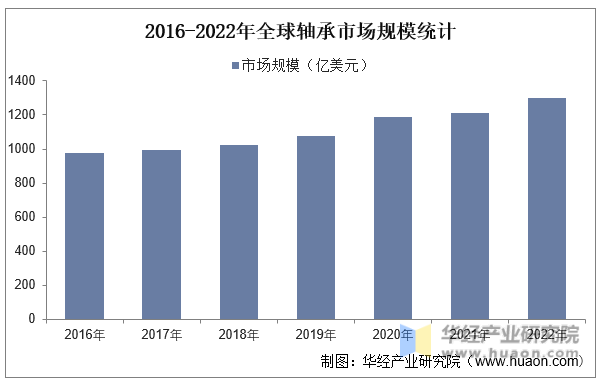

随着能源、交通运输、冶金、化工等行业机械装备朝着大型、重载、高速的方向不断发展,下游行业对滑动轴承的需求量不断提高。根据市场研究机构公布的报告显示,2021年全球轴承市场规模已经达到1213亿美元,2022年为1302亿美元。

2016-2022年全球轴承市场规模统计

NO.2-全球市场区域分布

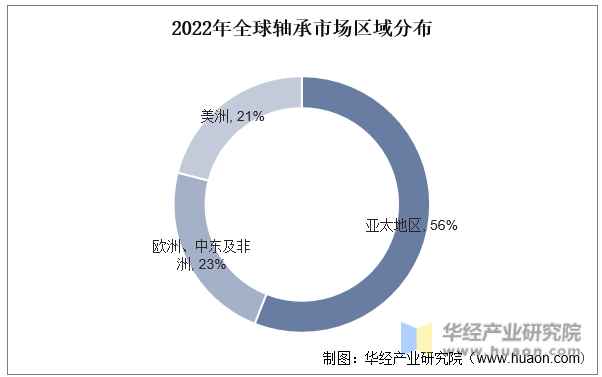

2022年亚太地区轴承市场规模约占全球轴承市场的56%,其中我国的市场规模约占全球轴承市场的34%,带动了整个亚太地区市场规模的高速发展。欧洲、中东及非洲占比23%,美洲占比21%。

2022年全球轴承市场区域分布

中国轴承行业现状分析

NO.1-中国轴承行业主营业务收入

我国作为轴承生产大国已经形成了独立完整的工业体系,目前处于产业结构升级的关键时期。实施工业强基工程,发展工业生产新模式、新业态,实现新旧动能的转换是我国轴承行业目前的主要任务。根据中国轴承工业协会估算,我国轴承行业2022年完成营业收入2500亿元,相比2021年的2278亿元增长9.7%。

2016-2022年中国轴承企业主营业务收入

NO.2-中国轴承产量

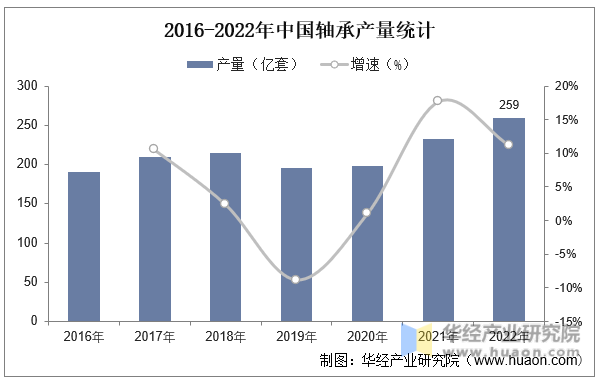

2022年我国轴承产量259亿套,相比2021年的233亿套增长11.2%。

2016-2022年中国轴承产量统计

NO.3-中国轴承进出口数量

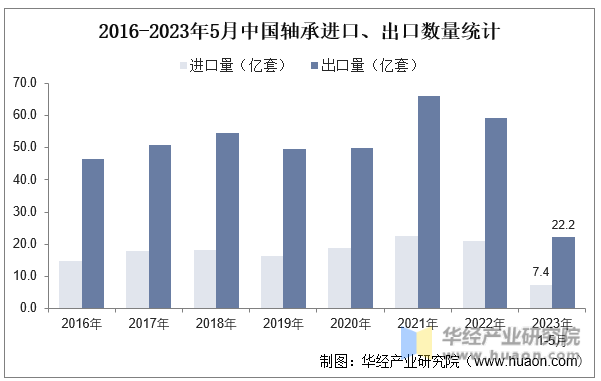

目前,我国轴承产品以中低端产品为主,中高端轴承产品仍主要由轴承行业大型跨国公司占据。我国轴承行业的设计和制造技术仍处在以模仿为主的阶段,产品开发能力偏低,对高铁、中高档轿车、计算机等主机的配套轴承主要仍以进口为主。2022年我国轴承(海关代码包括84821010、84821020、84821030、84821040、84821090)的进口数量为20.93亿套,进口额19.29亿美元;均价为0.92美元/套,呈逐年上涨趋势,较出口均价高出0.3美元/套。

2016-2023年5月中国轴承进口、出口数量统计

NO.4-中国轴承进口来源地分布

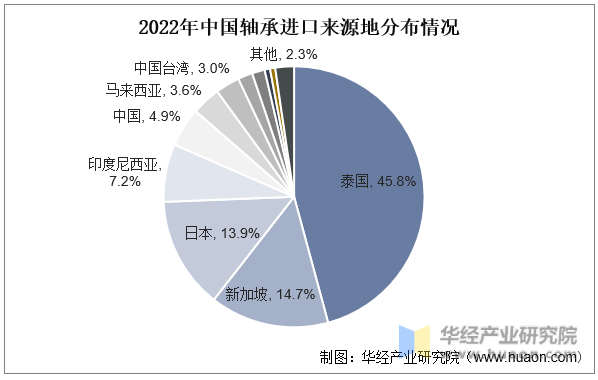

我国轴承主要进口来源地为泰国,2022年进口数量达9.58亿套,占比45.8%。

2022年中国轴承进口来源地分布情况

轴承行业竞争格局

NO.1-轴承行业竞争格局

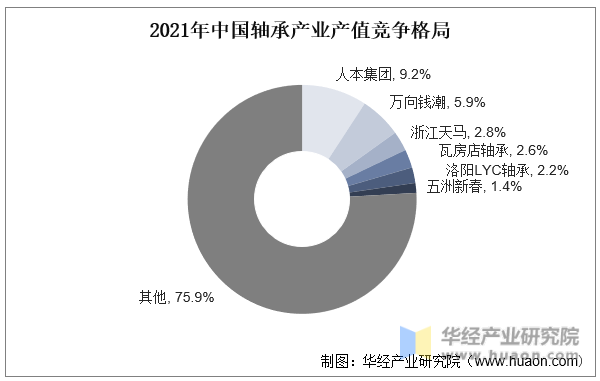

国内轴承市场上,八大国际轴承企业占据主导地位,且主要集中于高端市场,而本土轴承企业的营收规模较低、市场份额较分散、多生产中低端产品。

2021年中国轴承产业产值竞争格局

NO.2-轴承行业重点企业产销

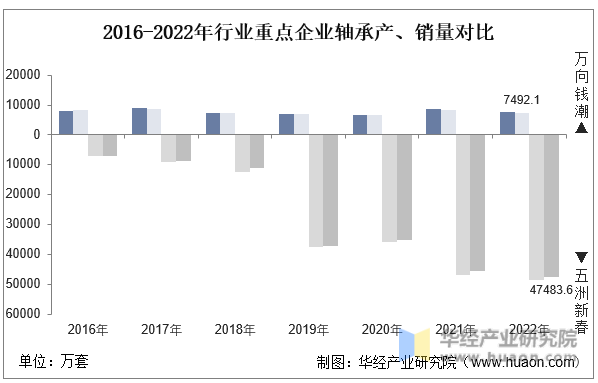

万向钱潮专业生产万向节、传动轴、等速驱动轴、轮毂单元、轴承、制动器、汽车电子、减震器、燃油箱及后处理系统等零部件及总成。万向节及轮毂单元产品居全球领先,国内行业第一;传动轴、等速驱动轴、轴承等产品居国内领先。2022年轴承的产销分别为7524.90万套和7492.06万套。

五洲新春主营业务为轴承、精密机械零部件和汽车安全系统、热管理系统零部件的研发、生产和销售,为主机客户提供行业领先的解决方案和高效保障,是国内轴承行业进口替代最具实力及潜力企业之一。2022年轴承的产销分别为48594.03万套和47483.61万套。

2016-2022年行业重点企业轴承产、销量对比

轴承行业未来发展趋势

NO.1-下游领域仍在不断拓展

轴承下游领域仍在不断拓展,其中风电行业装机量持续上升、新能源汽车行业销量激增、高铁里程和动车组仍有增长,上述行业的快速发展有望带动细分市场的轴承及滚动体市场规模继续扩大。

NO.2-大型跨国公司的本土化生产对本土产商造成威胁

我国轴承生产商跟国际先进企业相比仍有一定的差距,国外优秀厂商在生产技术、生产装备、检测技术等方面都具有一定的优势。近年来轴承行业大型跨国公司先后在我国新设立生产基地、扩大生产规模。随着上述大型跨国公司的本土化生产,未来外资企业产品在中国市场上销量将进一步增加、定价进一步降低,中国本土厂商将面临挑战。

版权声明

资料来源:公开资料,华经产业研究院整理

文章来源:金蜘蛛轴承网

声明:所用视频、图片、文字如涉及作品版权问题,请第一时间告知,我们将根据您提供的证明材料确认版权并立即删除内容!