关于这个问题,我们可以参考一个来自于12366纳税服务平台、国家税务总局厦门市12366纳税服务中心所进行的相关答复。

问题内容:农产品采购,对方开具普通发票0税率,可以抵扣进项税,需要对方提供自产自销免税农产品证明吗?对方没有自产自销农产品免税证明,可以抵扣进项税吗?(留言时间:2021-07-26)

国家税务总局厦门市12366纳税服务中心答复:(答复时间:2021-07-29)

尊敬的纳税人(扣缴义务人、缴费人)您好!您提交的网上留言咨询已收悉,现答复如下:

根据《中华人民共和国增值税暂行条例》(国务院令第538号)第十五条规定:“下列项目免征增值税:

(一)农业生产者销售的自产农产品;……”

根据《财政部 国家税务总局关于简并增值税税率有关政策的通知》(财税〔2017〕37号)文件的规定:“二、纳税人购进农产品农产品减免税政策依据,按下列规定抵扣进项税额:

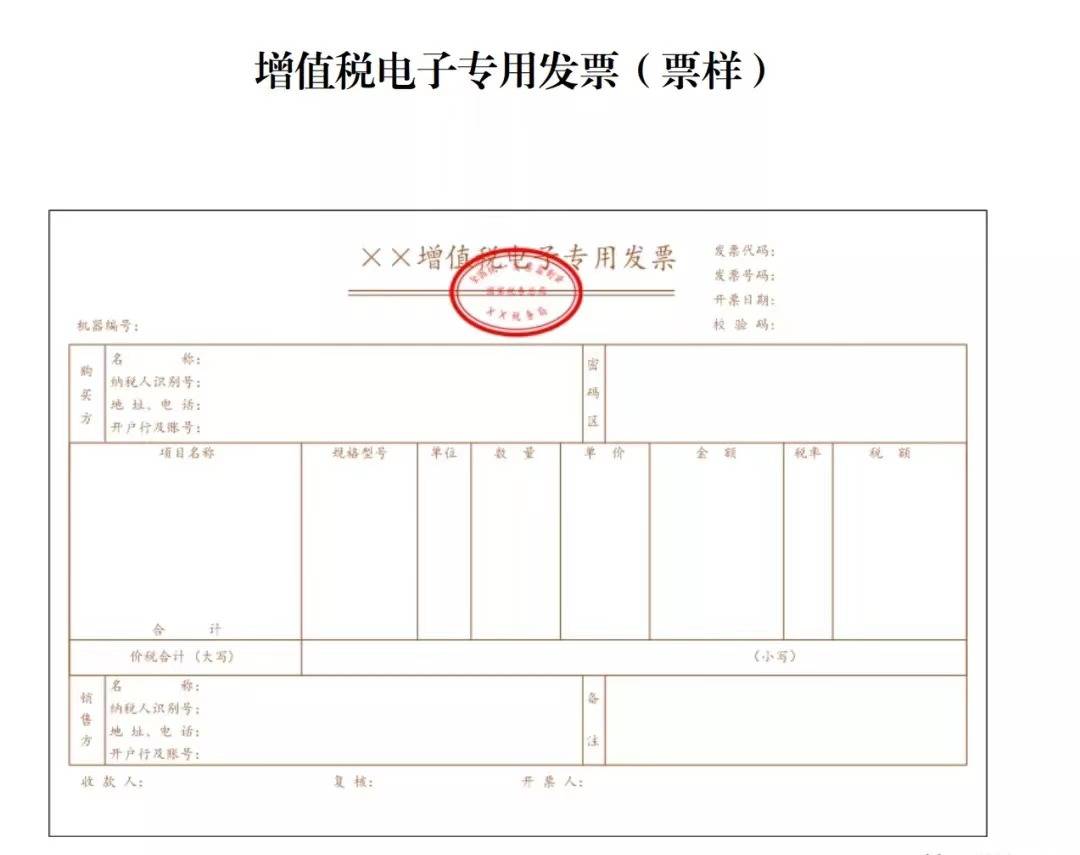

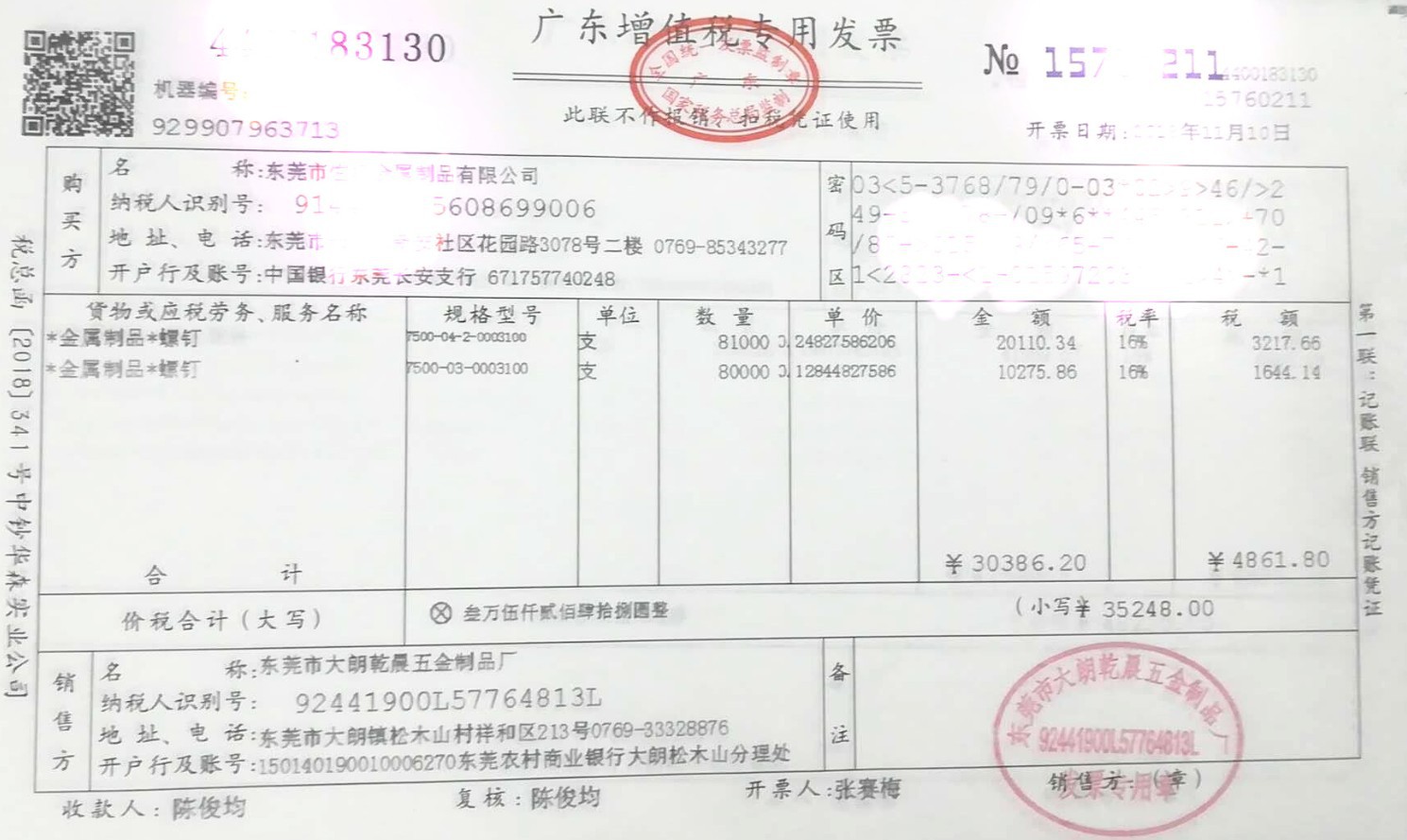

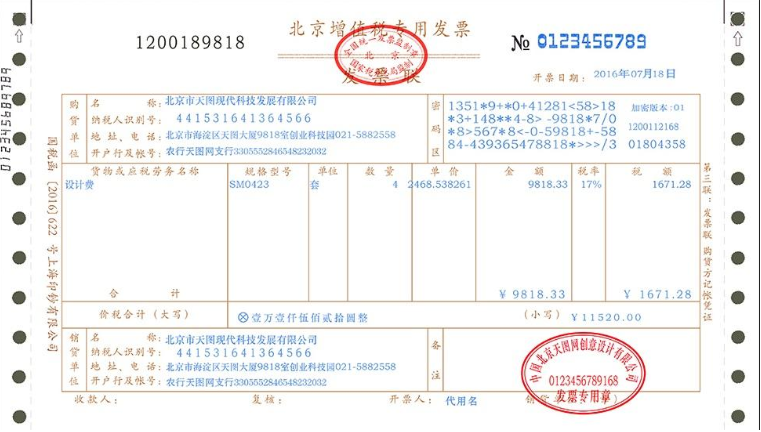

(一)除本条第(二)项规定外,纳税人购进农产品,取得一般纳税人开具的增值税专用发票或海关进口增值税专用缴款书的,以增值税专用发票或海关进口增值税专用缴款书上注明的增值税额为进项税额;从按照简易计税方法依照3%征收率计算缴纳增值税的小规模纳税人取得增值税专用发票的农产品减免税政策依据,以增值税专用发票上注明的金额和11%的扣除率计算进项税额;取得(开具)农产品销售发票或收购发票的,以农产品销售发票或收购发票上注明的农产品买价和11%的扣除率计算进项税额。

根据《财政部 税务总局关于调整增值税税率的通知》财税〔2018〕32号文件规定:

二、纳税人购进农产品,原适用11%扣除率的,扣除率调整为10%。

三、纳税人购进用于生产销售或委托加工16%税率货物的农产品,按照12%的扣除率计算进项税额。

《财政部 税务总局 海关总署关于深化增值税改革有关政策的公告》(财政部税务总局 海关总署公告2019年第39号)二、纳税人购进农产品,原适用10%扣除率的,扣除率调整为9%。纳税人购进用于生产或者委托加工13%税率货物的农产品,按照10%的扣除率计算进项税额。

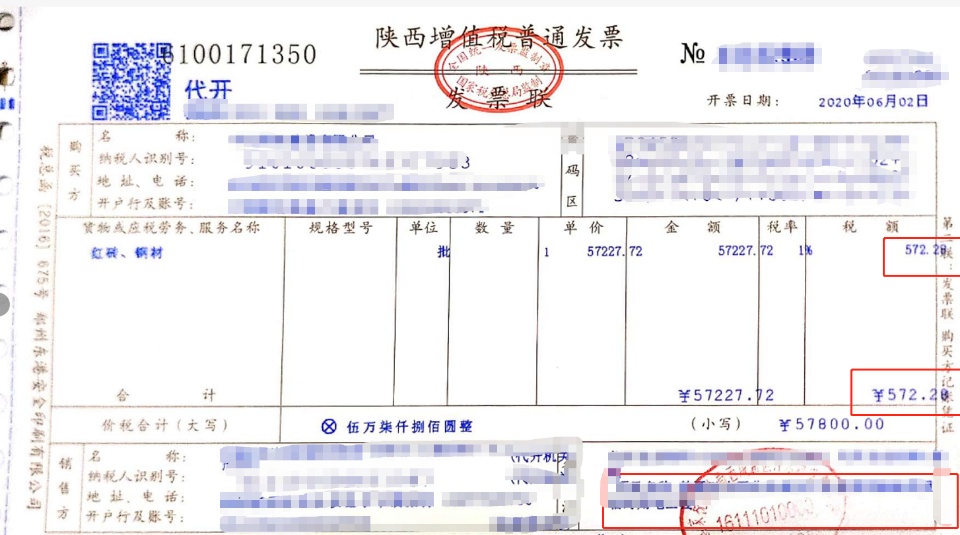

问题所述情况,没有要求自产自销农产品免税证明。农业生产者销售的自产农产品免征增值税,发票应开具免税,而非零税率。如发票开具错误请退回重开。

相关资料来源:国家税务总局网站 12366纳税服务平台

关于我们

国兴华文税务师事务所(AAA级)专业从事税务咨询、筹划、鉴证、代理等税务业务和财会咨询、建账建制、代理服务等,具有专业的税务师、注会团队,为客户量身定做财税顾问、税务审计、风险内控服务,建立系统的税务风险防范体系。

我所可承接以下法定业务:

01

涉税鉴证

企业所得税年度汇算清缴;房地产开发项目土地增值税清算业务鉴证;企业资产损失税前扣除鉴证;高新技术及研究开发费税前扣除鉴证;企业注销、停业税款清算鉴证。

02

代理业务

代理纳税申报、建账建制;代理企业减、免、缓、退税申请;增值税一般纳税人资格认定申请;代理税务登记、变更、注销手续。

我所特色业务如下:

01

房地产税务顾问服务

提供房地产项目全流程税务风险管控;房地产管理层内部税务培训,项目合同涉税审核,日常预防性财税审核,建立项目管控的税务风险控制体系,预防、规避和化解税务风险。

02

建筑施工税务顾问服务

结合建安行业特点,从专业的视角解析税收法律、法规,在税法规范的框架体系下为客户日常经营管理、重大涉税事项决策提供税收筹划,控制税务风险。

03

集团企业税务风险控制

为集团企业设计整套纳税内部控制制度,确保公司涉税岗位、涉税行为和涉税事项规范、有效、合法,以达到最大程度地遵从税收法律,降低纳税风险。

04

资本市场税收服务

为风险投资基金、首次公开招募集资、企业重组等资本运作行为提供税务尽职调查,筹划税务处理方案,有效规避客户的投资风险。

05

纳税合规性审查

全面审查企业纳税情况,查找涉税隐患,对以往纳税状况进行评估审查并出具纳税风险评估报告,提出解决方案,规避纳税风险。

服务热线:全国热线:400-995-2686北京热线:010-沧州热线:0317-邯郸热线:0310-新乡热线:0373-网址∶