中国消费市场复苏进展如何?

行业真实体感与上市公司财报呈现冰火两重天。

一边是2C品牌直接感受到来自消费者的寒气,2B企业客户订单量遭遇逐月下滑;一边是上市企业喜报连连,普遍实现营收和净利双增长。

如果说一级市场能更快速、更敏锐地感知消费者变化,那二级市场则更能体现出规模企业应对下行环境时的战略调整与判断。

正值上市公司披露半年报的时机,沥金梳理了40家消费企业上半年的重点经营数据与重要增长引擎,希望能管中窥豹行业龙头们的最新共识。

总的来看,这40家食品饮料、餐饮、美妆个护、文娱潮玩、零售百货、服装配饰、数码家电上市企业在2023年上半年的增长驱动有三大共同点:

1. 产品矩阵 在稳定大单品基本盘(如康师傅的方便面、洽洽的瓜子)前提下,普遍快速扩张品类,为企业创造第二增长曲线,其中迎合年轻人的联名款、无糖健康类产品成为主流趋势。

2. 销售模式 多数放弃直营或采取直营+加盟模式,放权给经销商,进击线下分销;加大出海力度,以获取更多海外增量。

3. 经营变化 供应链端通过建厂持续优化降低成本;渠道端增加线下(门店扩张、零售铺货)占比;管理端兑现股权激励以刺激人效。

重点上市公司2023年H1财报速览

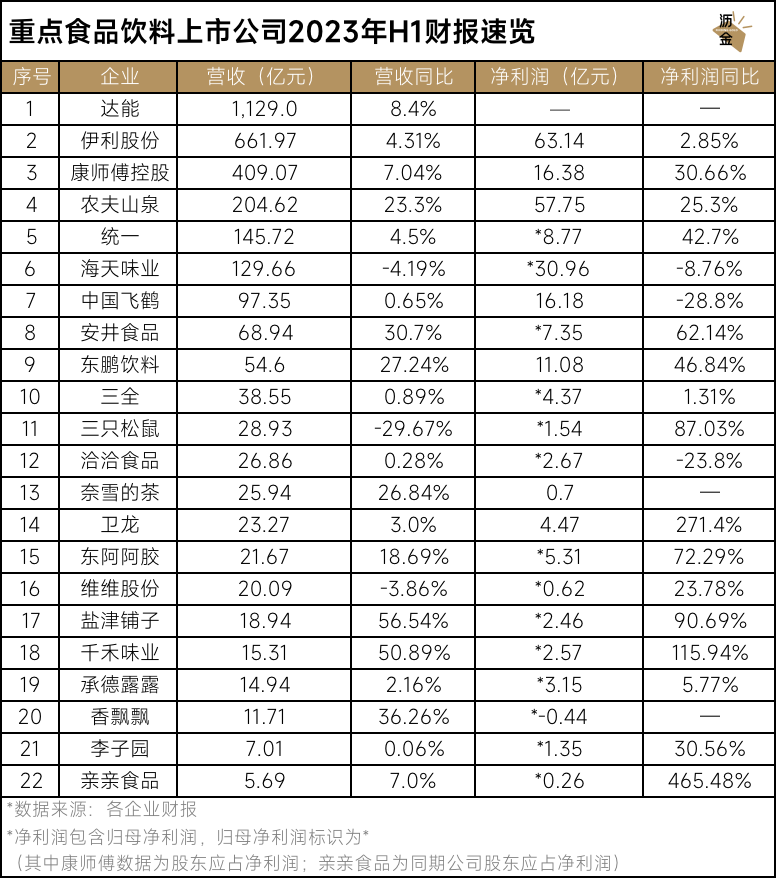

重点食品饮料上市公司2023年H1财报速览

上半年营收142亿欧元(约合人民币1129亿元),同比增长8.4%。

其业绩主力为基础乳制品和植物基业务,营收75.03亿欧元(约593亿人民币),同比增长7.7%;专业特殊营养业务营收42.50亿欧元(约332亿人民币),同比增长8.3%。

中国市场中,大单品脉动贡献业绩大,主打婴幼儿营养品业务的爱他美增速快。

上半年营收同比增长4.31%,达661.97亿元,净利润同比增长2.85%,达63.14亿元。

增长引擎是奶粉及奶制品业务,营收135.21亿元,同比增长12.01%。其中老年奶粉增速快,伊利抓入“银发经济”缺口,推出包括“安糖健”等在内的老年人奶粉和功能性乳制品新品,成功占据行业第一。

上半年营收409.07亿元,同比增长7.04%;股东应占净利润16.38亿元,同比增长30.66%。

增长主要体现在方便面和饮品两大主营业务上。饮品是主要增长动力,增速达9.5%;方便面业务增速为2.97%,达139.5亿元,低于公司整体增速。

饮品业务上,除却借力消费场景的恢复和价格优势,康师傅还围绕近年来快速增长的“无糖”“减糖”消费需求,推出并培养多款新品,进而实现高增速。

上半年营收204.62亿元、盈利57.75 亿,较去年同期分别增长23.3%和25.3%。

其中,包装饮用水依旧以51%的收益比例占据农夫山泉的“半壁江山”;茶饮料(东方树叶、茶π)及果汁饮料(NFC、水溶C100、农夫果园)板块增速明显,同去年上半年分别增长59.8%(已连续三年持续保持50%+的增长率)、32.2%,同时,茶饮料贡献近30%利润,成为农夫山泉的第二增长黑马。

随着消费者健康意识的增强,无糖茶饮市场的下沉,农夫山泉通过自创的无糖茶抗氧化技术,让东方树叶、茶π飞速增长,贡献了中国即饮茶市场超六成的增量,同时打败已有40多年历史的日系无糖茶品牌三得利,未来可期。

上半年营收145.72亿元,同比增长4.5%;归母净利润8.77亿元,同比增长42.7%。

饮品板块是业绩主力,营收92.58亿,增长12.3%,其中“海之言”精准定位电解质饮料品牌,占领消费者心智,营收较去年上半年近翻倍;阿萨姆奶茶、统一绿茶/红茶等国民产品稳健增长。

食品业务有所下滑,营收49.02亿元,同比下降8.7%。可能由于消费场景放开、消费者更加重视健康、安全和产品价值,方便面速食市场增长放缓。

上半年营收129.66亿元,同比下降4.19%;归母净利润30.96亿元,同比下降8.76%。

自上市来,海天味业今年上半年营收、净利润首次双双下滑。其中,酱油、调味酱、蚝油3大核心品类营收均出现同比下滑。下跌原因主要有三,一是餐饮逐步恢复尚需时间;二是调味品行业在细分,市场渠道竞争加剧;三是部分原材料价格仍处于高位。

上半年营收97.35亿元,同比微增0.65%;净利润16.18亿元,同比下降28.8%。

下跌原因有二:一是我国出生率不断下滑,营收来源为婴幼儿奶粉的飞鹤受影响;二是战略调整叠加行情差导致库存资产不断上涨。这与其2022年发布的“新鲜”战略有关,即为了保持产品较高新鲜度,承诺对电商渠道的产品从出厂到奶瓶最长不超过28天。如果规定时间内“卖不出去”,将错过对消费者承诺的“新鲜期”,进一步增加库存。

上半年营收68.94亿,同比增长30.70%;归母净利润为7.35亿,同比增长62.14%。

从业务看,预制菜增速快,营收达21.99亿元,同比增长58.19%;从渠道看,电商渠道增速快,同比增长274.99%达1.44亿元。

营收及净利润实现双增主要由于传统速冻火锅料制品和速冻面米制品营业收入稳步增长,以及旗下品牌带动预制菜肴板块业务增长。

上半年营收54.60亿元,同比增长27.24%;净利润11.08亿元,同比增长46.84%。

销售主力依旧是东鹏特饮,贡献了超九成的业绩,营收51.35亿元,同比增长24.69%,在中国能量饮料市场上销量稳居第一,这与品牌多年积攒的产品力、渠道力和影响力分不开。

但基于大单品战略在企业发展中的局限性,东鹏饮料正从单一品类向综合性饮料企业集团转型,积极培育第二增长曲线,推出低糖咖啡饮料“东鹏大咖”、电解质水“东鹏补水啦”等产品,满足消费者更多需求。

上半年营业收入38.55亿元,同比微增0.89%;归母净利润4.37亿元,同比增长1.31%。

营收和净利的停滞主要由于其主力产品速冻面米制品发展乏力,中国速冻米面制品市场规模增速放缓,三全该类产品上半年销量同比下滑了1.07%;同时,三全在经销、直营、直营电商三种销售模式下的产品毛利率均有下滑。

目前三全的发展重心正在从速冻米面制品向速冻调制食品转变,公司面对大型连锁餐饮、快餐街餐、团餐、乡厨宴席等不同终端场景都推出了适应性产品。伴随着餐饮行业的复苏,三全或许有机会凭借多年积攒的品牌影响力和渠道力收获更大增长。

上半年营收28.93亿元,同比减少29.67%;归母净利润1.54亿元,同比增长87.03%。

营收下降、利润增加源于两点:一是其从电商单一渠道转向全渠道运营的策略,重构线下门店体系,持续关闭联盟小店,开辟社区零食店,同时继续进击线下分销;二是进行成本控制,销售费用由去年同期的9.52亿元下降至4.99亿元,研发费用也同比减少44.87%。

上半年营业收入约26.86亿元,同比增加0.28%;归母净利润2.67亿元,同比下降23.8%。

净利润下滑原因有三:一是受二季度葵花籽原材料采购成本上升影响;二是在线下布局门店中,公司加快了零食量贩店的拓展,销售毛利率更低;三是滁州工厂二期项目2022年年末投产,2023年上半年增加了固定资产摊销。

上半年营收25.94亿元,同比增长26.84%;经调整净利润约7020万元,同比扭亏为盈。

净利润扭亏为盈得益于奈雪的降本增效策略:一是持续推进数智化、供应链精细化管理、人员结构优化等措施,降低原材料、租金等各项成本;二是持续推出系列新品,抓住关键节点提振业绩;三是开放事业合伙人业务,进入“直营+加盟”双轮驱动时代,进一步提升市场渗透率。

上半年营收23.27亿元,同比微增3%;净利润达4.47亿元、同比大涨271.4%。

从品类看,卫龙呈现两大品类并驾齐驱的局面。上半年调味面制营收12.89亿元,收入占比有所下滑;蔬菜制品营收9.33亿元,收入占比增至40.1%。

其增长关键是调整产品结构,推出家庭及聚会场景适用的辣条分享包以提升售价;优化生产工艺流程、成本下降。

上半年营收21.67亿,同比增长18.69%;归母净利润5.31亿,同比增长72.29%。

阿胶及系列产品是业绩主力,营收19.25亿,增长20.77%;自2019年深陷库存危机开始,“清库存”成了东阿阿胶近三年来的首要任务。

营收增长得益于两方面举措:一是聚焦核心业务发展,阿胶块产品在去库存后逐渐恢复销售,在市场份额明显提升;二是分渠道分产品拓面增量,在院端市场推广阿胶浆产品,在抖音等线上渠道推桃花姬阿胶糕品牌,以此构建“药品+健康消费品”双轮驱动增长模式。

上半年营收20.09亿元,同比下降3.86%;归母净利润0.62亿元,同比增长23.78%。

继布局白酒高开低走后,维维股份从2021年开始营收一直在跌。今年上半年依旧增利不增收,利润大幅增长得益于原材料大豆、糖、动力煤等降价、支出减少。

回归“大农业、大粮食和大食品”方针后,维维借助营销不断巩固豆奶粉市占率,还积极布局植物蛋白饮料赛道,精耕液态豆奶领域,并大力发展粮食收购、仓储、加工、贸易业务,持续打造“从田间地头到百姓餐桌的”全产业链。

上半年营收18.94亿元,同比增长56.54%;归母净利润2.46亿元,同比增长90.69%。

七大核心品类中,辣卤系列(休闲魔芋制品、肉禽制品、休闲豆制品及其他)增速较快,共实现营收7.14亿元,同比增长95.63%,营收占比达37.69%;蛋类零食也在公司培育下创收9533.25万元,同比增长163.00%。

营收增长主要源于渠道策略的调整:一是在保持原有KA、AB类超市优势上,放权给经销商,降低直营比例;二是聚焦大单品策略重点发展电商、CVS等,探索包括社区团购、直播带货等在内的新零售渠道,构建多元高效的渠道网络。

上半年营收15.31亿元,同比增加50.89%;归母净利润2.57亿元,同比增加115.94%。

从产品看,酱油是其增长引擎,上半年收入9.67亿元,同比增60.06%;食醋收入2.2亿元,同比增长26.06%。千禾得以实现营收利润双增长主要由于产品升级、对成本、管理及投资费用的控制。

上半年营收14.94亿元,同比微增2.16%;归母净利润3.15亿元,同比增长5.77%。

承德露露仍依赖大单品作为主要的营收来源,露露杏仁露收入占比高达97.54%。虽然上半年实现营收净利双增,但与其他饮料企业相比,增长幅度太小,其最大营收规模仍停留在2015年水平。

主要问题是品牌老化,露露杏仁露是中国植物蛋白饮料的开创者,但没有跟随时代发展进行配套升级,如今市面上的各类饮料百花齐放,其竞争力无疑已经下滑;且其主要营收区域集中在北部和中部地区,南方市场急需开拓。承德露露今年开始了新品尝试,推出杏仁奶系列产品,但该系列占比较小,能否带动增长,尚需观察。

上半年营收为11.71亿元,同比增长36.26%,归母净利润亏损0.44亿元,同比减亏0.85亿元。

香飘飘两大主力板块为冲泡与即饮,分别实现营收6.27亿元和5.27亿元,同比增长38.37%和35.88%。香飘飘已连续四年出现亏损,原因主要有二:一是现制茶饮市场迅速发展,网红奶茶店层出不穷,更多消费者开始选择购买现制奶茶;二是“控糖”“减糖”观念深入人心,香飘飘难以满足消费者对健康饮品的需求,逐渐被替代。

上半年营收7.01亿,同比微增0.06%;归母净利润1.35亿,同比增长30.56%。

其创收主要来源于甜牛奶大单品,盈利提升原因有三:一是去年6月起对部分甜牛奶乳饮料及风味乳饮料进行提价;二是加大国产奶粉采购比例,优化成本;三是今年7月联合“华与华”对其品牌形象与定位进行了全新升级。

上半年营收为5.69亿元人民币,同比增长7.0%;同期公司股东应占净利润0.26亿元,同比增长465.48%。

其业绩增长的主要动力来自主力产品果冻,上半年营收3.82亿元,同比增长7.2%;膨化食品营收1.27亿元,同比增长4.1%。净利润的高增长得益于产品提价、原材料成本下降、推出高毛利产品及持续拓展新销售渠道等举措。

重点餐饮上市公司2023年H1财报速览

上半年营收37亿元,同比增长10.91%;归母净利润2.42亿元,同比增长145.55%。

营收主要依靠卤制食品销售,其中禽类制品依旧是主要收入来源,上半年营收22.82亿元,同比增长8.10%,占比61.67%;蔬菜类产品营收3.54亿元,占比仅为9.77%。

除消费回暖带来销售恢复外,绝味食品收入增长主要靠门店的增长和运营。上半年净增长1086家门店,中国大陆地区门店总数达16162家,市场占有率稳步提升。运营上,绝味食品实现运营体系全面数字化,线上线下渠道整合,提高运营效率。

上半年营收28.79亿元,同比增长51.63%;归母净利润2.22亿元,同比大涨285.12%。

九毛九收入主要来自餐厅经营。旗下太二酸菜鱼是增长主力,上半年营收21.88亿元,同比增长47.3%,占集团总营收75.7%。怂火锅收入3.52亿元,超越九毛九西北菜,成为第二大收入来源。

九毛九增长主要依靠餐厅网络扩张。2023年新开67间餐厅,包括46间太二餐厅、16间怂火锅餐厅,目前餐厅已分布于中国、加拿大等多个国家。下半年九毛九将持续推进多品牌运营战略,预计向怂火锅投入更多资源,计划增开30-40家门店,怂火锅有望成为九毛九又一大增长线。

上半年营收17.43亿元,同比微增6.48%;归母净利润1.8亿元,同比增长55.11%。

上半年,鸡肉、猪肉和牛肉等上游产品价格的下降使成本压力骤减,收入、净利得以实现增长。但相比于前两年的火爆增长,紫燕食品增速明显放缓,颓势初显,今年上半年净增门店数442家,但单店收入却在同比下降,由29.9万元下降到28.4万元。

为促进增长,紫燕百味鸡在今年上半年开发酸汤肺片、钵钵鸡丁等一系列新单品吸引年轻消费者,并联合元气森林推出外卖套餐。但能否从竞争激烈的卤味市场中成功突围,仍待观察。

上半年实现营收7.1亿元,同比下降18.73%;经调整净利润为1.77亿元。

从产品上看,海伦司主要依靠自有产品,营收5.41亿元,其中,饮料化酒饮贡献最大,营收3.01亿元,占比42.4%。饮料化酒饮本身具有高毛利,同时海伦司推出的百香果大扎、老冰棍吨吨桶等新品契合了消费者对分享型饮品的需求,提高了高毛利产品的销售占比。

而营收下降是由于特许合作酒馆占比提高,而来自该门店的收入以其门店营业额的一定比例计算。

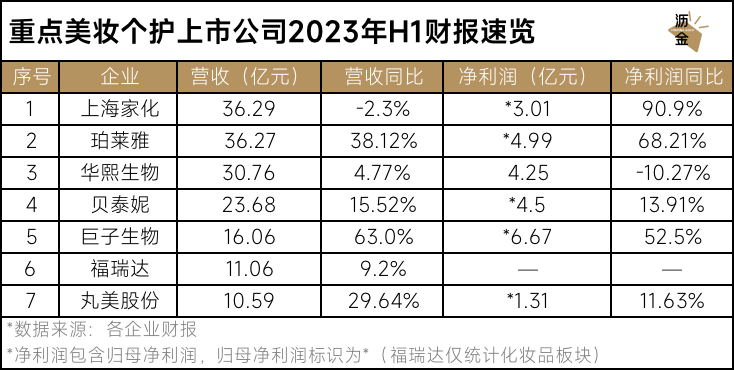

重点美妆个护上市公司2023年H1财报速览

上半年营收36.29亿元,同比下滑2.30%;归母净利润3.01亿元,同比增长90.9%。

其护肤版块的增长策略是聚焦爆品、清除长尾SKU,实现品牌形象焕新。其中,玉泽是增长引擎,同比涨幅超50%。玉泽上半年推新爆品油敏霜,下半年将推干敏霜升级版,通过“双面霜”产品策略提高市占率。

上半年营收36.27亿元,同比增长38.12%;归母净利润4.99亿元,同比增长68.21%。

其核心品牌珀莱雅的营收为28.92亿,同比增长35.86%,是业绩主力;第二梯队品牌是增长引擎,增幅都超过了60%,其中彩棠营收4.14亿、增幅78.65%,Off&Relax营收0.97亿元、增幅94.17%,悦芙媞营收1.32亿元、增幅64.8%。

其增长关键词是夯实大单品、多品类扩张。今年上半年,珀莱雅补充推出红宝石面膜、水乳,双抗水乳霜、精华等明星大单品的升级版,在三八大促、618大促中卖爆;彩棠在修容高光盘打造核心大单品外,也在粉底液、遮瑕笔、妆前乳等品类发力。

上半年营收30.76亿元,同比微增4.77%;净利润4.25亿元,同比下降10.27%。这是华熙生物上市以来首次出现中报净利润同比负增长。

从业务端看,其营收主力护肤业务中四大品牌营收均有所下跌,润百颜营收6.32亿元,同比下降2.04%;夸迪5.43亿元,同比下降10.1%;米蓓尔2.17亿元,同比下降16.81%;BM肌活3.41亿元,同比下降29.62%。

而华熙生物大力开拓的功能性食品业务营收3291.33万元,同比下降25.81%;唯二增长的医疗终端业务增速快,上半年营收4.89亿元,同比增长63.11%;原料业务收入5.67亿元,同比增长23.20%。

上半年营收23.68亿元,同比增长15.52%;归母净利润4.5亿元,同比增长13.91%。

从业务看,以薇诺娜为主的护肤品上半年创收20.50亿元,同比增长12.13%,是营收主力.

从渠道看,线上是营收主力,销售额达17.43亿元、占主营业务收入73.92%,其中抖音自营增速快,同比增长32.47%,销售额达2.65亿;线下渠道速增快,销售额达6.15亿元,涨幅达48.64%。

上半年营收16.06亿元,同比上涨63%;归母净利润6.67亿元,同比上涨52.5%。

其业绩主力为可复美、可丽金,两大品牌撑起九成业绩。其中,可复美营收12.3亿元、同比大涨101%,为主要增长引擎;可丽金营收3.2亿元,同比增长6.4%。

可复美的增长来源于产品扩充,上半年新推胶原棒将品类扩充至精华领域,而胶原乳、胶原舒舒贴等新品上市后多次霸榜天猫新品榜。日益丰富的产品矩阵将成为可复美的长期动力,今年创收有望突破20亿。

化妆品板块上半年营收11.06亿元,同比增长9.2%。从品牌看,瑷尔博士是业绩主力,营收5.98亿元,同比增长14%;颐莲营收3.92亿元,同比增长1%。

福瑞达剥离地产后,聚焦颐莲、瑷尔博士、善颜、伊帕尔汗四大护肤品牌,在透明质酸、微生态护肤、精油养肤、精准护肤等赛道上投入研发,搭建技术优势。

加码功效护肤品外,福瑞达还押注了医美赛道,在今年7月推出首个医学美容品牌珂谧,定位进阶高端抗老,首发产品为重组胶原蛋白面膜和次抛精华。

上半年营收10.59亿元,同比增长29.64%;归母净利润1.31亿元,同比增长11.63%。

从品牌看,丸美的大单品小红笔眼霜、小金针次抛为营收主力;恋火爆发式增长,营收3.07亿元,同比大涨211%,收入占比提升至29%。从渠道看,线上营收8.45亿,同比增长59%,为增长引擎;线下零售遇冷。

公司尚处线上转型期,今年4月与方圆金鼎成立化妆品产业基金,投资梵之荣6%股权,梵之荣的新锐国货品牌“谷雨”涵盖直播电商业务,有助于丸美股份完善化妆品布局,夯实线上运营能力。

重点文娱潮玩上市公司2023年H1财报速览

上半年营收28.14亿元,同比增长19.3%;经调整净利润5.35亿元,同比增长42.3%。

其上半年在中国大陆的营收为24.38亿元,同比增长10.7%;业绩主力来自零售店,营收11.79亿元,同比增长32.27%;增长引擎来自线上抖音,起量超预期,营收1.1亿元,同比大涨569%

值得注意的是其上半年的海外营收达3.76亿元,同比大涨139.8%,进入加速扩张阶段。

重点零售百货上市公司2023年H1财报速览

2023财年第四季度营收32.5亿元,同比增长40%;调整后净利润5.7亿元,同比增长156%。

国内增长主要源于门店数扩张,平均门店数同比增长约8.8%,且平均单店收入同比增长约30.8%。目前国内门店数达3604家,其目标是至2027年门店数达5000家。

海外直营模式下销售快增、利润率提升明显。海外营收11.1亿元,同比增长42%,平均门店数增长11%、单店增长27.9%,其中海外直营市场贡献收入首次达5.1亿,同比增长85%。

重点服装配饰上市公司2023年H1财报速览

上半年营收296.45亿元,同比增长14.2%;归母净利润47.48亿元,同比增长32.3%。

其业绩主力来源于主品牌安踏,营收141.7亿元,同比增长6.1%;FILA营收122.29亿,同比增长13.5%;迪桑特、可隆等其他品牌增速快,营收32.5亿元,同比增长77.6%;亚玛芬收益同比增长37.2%至132.7亿元,取得安踏等投资者收购后最佳上半年业绩。

上半年营收140.19亿元,同比增长13%;归母净利润21.21亿,同比下滑3.11%。

其经营策略是“单品牌、多品类、多渠道”,从品类看,鞋类是业绩主力,同比增长11.2%至75.15亿元;器材和配件是增长动力,同比增长16.3%至8.64亿元。

利润下滑主要由于电商折扣加深、渠道结构变化、研发费用增加导致毛利率下降。

重点数码家电上市公司2023年H1财报速览

上半年营收71.44亿元,同比增长4.72%;归母净利润5.84亿元,同比下滑33.4%。

营收主力来源于科沃斯、添可两大核心品牌,合计创收67.84亿元,同比增长5.19%。其中,增长动力来自海外市场,科沃斯海外收入同比增长26.5%,添可海外收入同比增长24.2%

利润下滑主要由于促销折扣及直播等新渠道费用占比增加,库存压力不减。

上半年营收70.66亿元,同比增长20.01%;归母净利润8.2亿元,同比增长42.33%。

其增长引擎是充电类、移动储能和家用光储等新品,上半年创收35亿元,同比增长18%;智能创新类产品营收19.5亿元,同比增长16.7%;无线音频类产品营收15.6亿元,同比增长29%。

从渠道看,以亚马逊为主的线上渠道是业绩主力,上半年营收48.6亿元,同比增长28%;以沃尔玛、百思买、塔吉特等KA线下渠道,营收22亿元,同比增长5.1%。

上半年营收23.41亿元,同比增长26.88%;归母净利润2.37亿元,同比增长59.66%。

其业绩主力是锅煲类产品,同比增长35.9%至5.8亿;增长引擎是含个护、母婴和净水等的其他小家电,同比增长86.6%至2.5亿。可见其向传统刚需品类如锅煲类收入稳步扩容;而母婴个护等新品类的开拓卓有成效。

大多数消费企业的半年报欣欣向荣。

不过值得注意的是,受去年疫情影响,同期营收和利润增长并不能代表企业业绩的绝对增长,应合并多个维度综合考量。

但企业们纷纷调整战略,从单一渠道向全渠道,从专注本土到进攻海外,从主导大单品到构建多品牌矩阵,是不争的事实。

这背后或许是企业们在当前周期下的深度思考:在国内市场激活存量、在海外市场获取增量,寻求新的收并购机会以美化报表。

作为国民支柱行业,消费无论何时都值得期待,也希望企业们都能找到适合的增长路径,在当前环境下依旧能逆风起航。