пјҲдҝЎжҒҜжқҘжәҗпјҡй©ӯеҠҝиө„жң¬пјү

1.ж–°иғҪжәҗжұҪиҪҰиЎҢдёҡжҰӮеҶө

1.1еҸ‘еұ•жҰӮеҶө

1.1.1 еҸ‘еұ•еҺҶзЁӢ

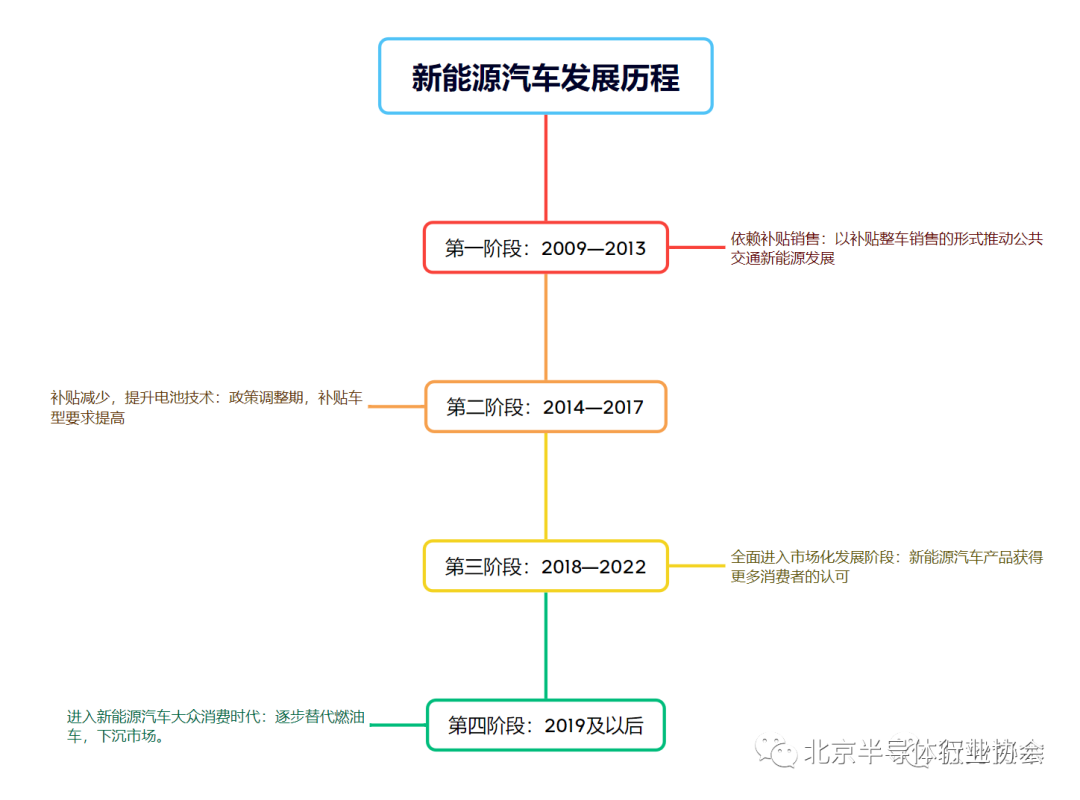

й•ҝжңҹд»ҘжқҘпјҢжұҪиҪҰдә§дёҡеҸ‘еұ•еңЁдёӯеӣҪGDPеўһй•ҝдёӯеҚ жңүйҮҚеӨ§жҜ”йҮҚгҖӮе°Өе…¶жҳҜиҝ‘е№ҙжқҘдёӯеӣҪз»ҸжөҺиҪ¬еһӢйҳ¶ж®өпјҢж–°иғҪжәҗжұҪиҪҰзҡ„ж¶Ҳиҙ№еўһйҮҸдёҚе®№еҝҪи§ҶгҖӮиҮӘ2009е№ҙд»ҘжқҘпјҢдёӯеӣҪж–°иғҪжәҗжұҪиҪҰиЎҢдёҡеҸ‘еұ•иҝ…зҢӣпјҢеҸҜеҲ’еҲҶдёәд»ҘдёӢеӣӣеӨ§йҳ¶ж®өпјҡ

(1)第дёҖйҳ¶ж®өпјҡ2009е№ҙпјҢдёӯеӣҪжҺЁеҮәвҖңеҚҒеҹҺеҚғиҫҶвҖқи®ЎеҲ’пјҢиҝҷдёҖйҳ¶ж®өж–°иғҪжәҗжұҪиҪҰеҸ‘еұ•дё»иҰҒйӣҶдёӯеңЁе…¬е…ұдәӨйҖҡйўҶеҹҹпјҢдҪҶз”ұдәҺдҪҝ用规模зҡ„йҷҗеҲ¶пјҢдҪҝеҫ—ж–°иғҪжәҗжұҪиҪҰиЎҢдёҡж— жі•еҪўжҲҗ规模еҢ–еҸ‘еұ•гҖӮ

(2)第дәҢйҳ¶ж®өпјҡ2014е№ҙпјҢдёӯеӣҪжҺЁеҮәж–°иғҪжәҗжұҪиҪҰе…ҚеҫҒиҪҰиҫҶиҙӯзҪ®зЁҺж”ҝзӯ–пјҢдҪҶеӨ§дј—еҜ№ж–°иғҪжәҗжұҪиҪҰзҡ„жҺҘеҸ—еәҰиҝңдҪҺдәҺзҮғжІ№иҪҰгҖӮ

(3)第дёүйҳ¶ж®өпјҡ2018е№ҙпјҢж”ҝеәңе®Ңе–„дәҶж–°иғҪжәҗжұҪиҪҰиҙӯзҪ®иЎҘиҙҙж”ҝзӯ–пјҢд»ҺжӯӨж–°иғҪжәҗжұҪиҪҰе…Ёйқўиҝӣе…ҘеёӮеңәеҢ–еҸ‘еұ•йҳ¶ж®өгҖӮ

(4)第еӣӣйҳ¶ж®өпјҡ2023е№ҙпјҢж–°иғҪжәҗеёӮеңәжё—йҖҸзҺҮи¶…иҝҮ30%пјҢиҝҷдёҖйҳ¶ж®өж–°иғҪжәҗжұҪиҪҰжҲҗдёәеӨ§дј—иҙӯиҪҰзҡ„йҰ–йҖүпјҢж–°иғҪжәҗжұҪиҪҰйҖҗжӯҘжӣҝд»ЈзҮғжІ№иҪҰжҲҗдёәжұҪиҪҰж¶Ҳиҙ№зҡ„ж ёеҝғйҖүжӢ©гҖӮ

1.1.2з»Ҳз«Ҝй”Җе”®жЁЎејҸ

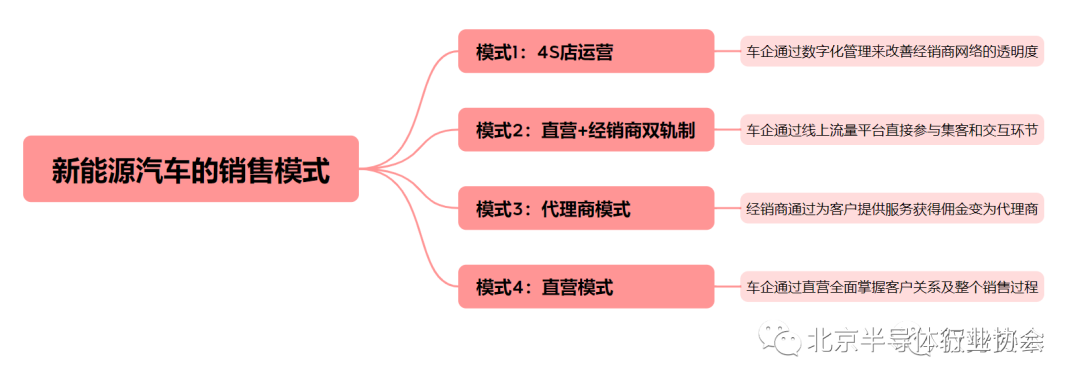

ж–°иғҪжәҗжұҪиҪҰзҡ„4з§Қз»Ҳз«Ҝй”Җе”®жЁЎејҸеҗ„жңүеҲ©ејҠпјҢй”Җе”®жё йҒ“йҮҚзӮ№е…јйЎҫз”ЁжҲ·дҪ“йӘҢдёҺдјҒдёҡжҲҗжң¬ж•ҲзҺҮгҖӮ

1.1.3 дҫӣеә”й“ҫжһ¶жһ„

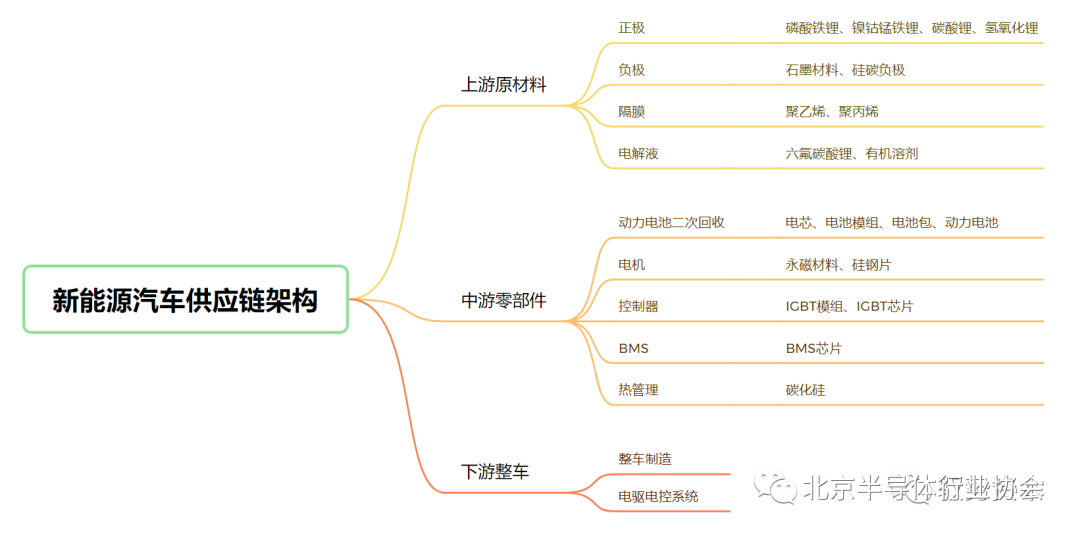

ж–°иғҪжәҗжұҪиҪҰжһ¶жһ„дёҚж–ӯйқ©ж–°пјҢе®һзҺ°дёҠдёӯдёӢжёёдҫӣеә”й“ҫеһӮзӣҙж•ҙеҗҲпјҢйҷҚдҪҺзі»з»ҹжҲҗжң¬гҖӮ

1.2 ж ёеҝғз«һдәүеҠӣ

дёӯеӣҪж–°иғҪжәҗжұҪиҪҰеҸ‘еұ•зҡ„ж ёеҝғз«һдәүеҠӣжҳҜжҷәиғҪеҢ–дҪ“йӘҢпјҢиҝ‘е№ҙжқҘдёӯеӣҪж–°иғҪжәҗиҪҰдјҒдёҚж–ӯе®Ңе–„жұҪиҪҰзҡ„жҷәиғҪеҢ–й…ҚзҪ®пјҢдёҖдәӣжҷәиғҪеҢ–еҠҹиғҪеҰӮиҫ…еҠ©й©ҫ驶гҖҒжҷәиғҪеә§иҲұгҖҒжүӢжңәAPPжҺ§еҲ¶иҪҰиҫҶзӯүе·ІжҲҗдёәж–°иғҪжәҗжұҪиҪҰзҡ„ж Үй…ҚпјҢеҠ йҖҹеҸ‘еұ•зҡ„жҷәиғҪеҢ–еёғеұҖеҠ еӨ§дәҶдёӯеӣҪж–°иғҪжәҗжұҪиҪҰдә§дёҡй“ҫзҡ„дјҳеҠҝпјҢжңүжңӣдҪҝдёӯеӣҪжҲҗдёәжұҪиҪҰиЎҢдёҡж–°зҡ„йўҶи·‘иҖ…гҖӮ

2.дҫӣеә”й“ҫ

2.1 дҫӣеә”й“ҫи¶ӢеҠҝ

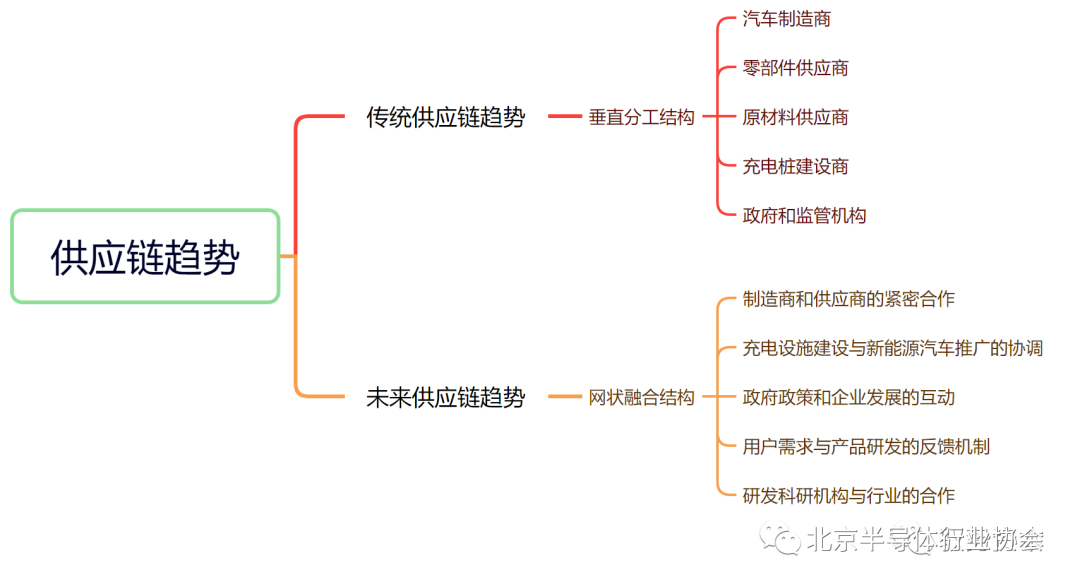

ж–°иғҪжәҗжұҪиҪҰзҡ„еһӮзӣҙеҲҶе·Ҙз»“жһ„жҳҜжҢҮеңЁж–°иғҪжәҗжұҪиҪҰз”ҹдә§е’Ңдҫӣеә”й“ҫдёӯзҡ„дёҚеҗҢзҺҜиҠӮеҗ„иҮӘжӢ…иҙҹзқҖзү№е®ҡзҡ„д»»еҠЎе’ҢиҙЈд»»гҖӮиҝҷз§Қз»“жһ„жңүеҠ©дәҺжҸҗй«ҳж•ҲзҺҮгҖҒйҷҚдҪҺжҲҗжң¬гҖҒдҝғиҝӣжҠҖжңҜеҲӣж–°пјҢжҺЁеҠЁж–°иғҪжәҗжұҪиҪҰдә§дёҡй“ҫеҚҸеҗҢеҸ‘еұ•гҖӮ

1. жұҪиҪҰеҲ¶йҖ е•ҶпјҡжұҪиҪҰеҲ¶йҖ е•ҶжүҝжӢ…зқҖж•ҙиҪҰзҡ„и®ҫи®ЎгҖҒз ”еҸ‘гҖҒз”ҹдә§е’Ңй”Җе”®д»»еҠЎгҖӮ他们иҙҹиҙЈж•ҙиҪҰзҡ„жҖ»дҪ“и®ҫи®Ўе’ҢиЈ…й…ҚпјҢеҢ…жӢ¬иҪҰиә«з»“жһ„гҖҒеҠЁеҠӣзі»з»ҹгҖҒз”өжұ з®ЎзҗҶзі»з»ҹзӯүжҠҖжңҜз ”еҸ‘е’Ңз”ҹдә§е·Ҙиүәзҡ„дјҳеҢ–гҖӮеёёи§Ғзҡ„жұҪиҪҰеҲ¶йҖ е•ҶеҢ…жӢ¬зү№ж–ҜжӢүгҖҒж—Ҙдә§гҖҒеҘҘиҝӘзӯүгҖӮ

2. йӣ¶йғЁд»¶дҫӣеә”е•Ҷпјҡйӣ¶йғЁд»¶дҫӣеә”е•ҶжҳҜж–°иғҪжәҗжұҪиҪҰдә§дёҡй“ҫдёӯиҮіе…ійҮҚиҰҒзҡ„дёҖзҺҜгҖӮ他们з”ҹдә§е’Ңдҫӣеә”жұҪиҪҰжүҖйңҖиҰҒзҡ„еҗ„з§Қйӣ¶йғЁд»¶пјҢеҢ…жӢ¬з”өжұ гҖҒеҸ‘еҠЁжңәгҖҒеҸҳйҖҹз®ұгҖҒз”өжҺ§зі»з»ҹзӯүгҖӮ他们зҡ„жҠҖжңҜеҲӣж–°е’Ңз”ҹдә§иғҪеҠӣзӣҙжҺҘеҪұе“ҚзқҖж•ҙиҪҰзҡ„е“ҒиҙЁе’ҢжҖ§иғҪгҖӮиҝҷе…¶дёӯеҢ…жӢ¬е®Ғеҫ·ж—¶д»ЈгҖҒжҜ”дәҡиҝӘгҖҒLGеҢ–еӯҰгҖҒжқҫдёӢзӯүзҹҘеҗҚдјҒдёҡгҖӮ

3. еҺҹжқҗж–ҷдҫӣеә”е•ҶпјҡеҺҹжқҗж–ҷдҫӣеә”е•ҶжҸҗдҫӣеҗ„з§ҚжұҪиҪҰз”ҹдә§жүҖйңҖзҡ„еҺҹжқҗж–ҷпјҢеҰӮй’ўй“ҒгҖҒй“қеҗҲйҮ‘гҖҒй”ӮзӯүйҮ‘еұһпјҢд»ҘеҸҠеҗ„з§Қз”өеӯҗе…ғеҷЁд»¶е’Ңз”өж°”и®ҫеӨҮгҖӮ他们зҡ„дә§е“ҒиҙЁйҮҸе’Ңдҫӣиҙ§зЁіе®ҡжҖ§еҜ№ж•ҙдёӘдә§дёҡй“ҫзҡ„иҝҗиЎҢиө·зқҖеҶіе®ҡжҖ§зҡ„дҪңз”ЁгҖӮ

4. е……з”өжЎ©е»әи®ҫе•Ҷпјҡж–°иғҪжәҗжұҪиҪҰзҡ„жҷ®еҸҠзҰ»дёҚејҖе……з”өи®ҫж–Ҫзҡ„е®Ңе–„е»әи®ҫгҖӮе……з”өжЎ©е»әи®ҫе•ҶиҙҹиҙЈж–°иғҪжәҗжұҪиҪҰе……з”өи®ҫж–Ҫзҡ„规еҲ’гҖҒи®ҫи®ЎгҖҒе»әи®ҫе’Ңз»ҙжҠӨгҖӮ他们зҡ„е·ҘдҪңеҜ№дәҺжҸҗеҚҮж–°иғҪжәҗжұҪиҪҰзҡ„дҪҝз”ЁдҫҝеҲ©жҖ§е’ҢжҺЁеҠЁе…¶жҷ®еҸҠе…·жңүйҮҚиҰҒзҡ„ж„Ҹд№үгҖӮжҜ”иҫғзҹҘеҗҚзҡ„е……з”өжЎ©е»әи®ҫе•ҶеҢ…жӢ¬зү№ж–ҜжӢүгҖҒеӣҪ家з”өзҪ‘зӯүгҖӮ

5. ж”ҝеәңе’Ңзӣ‘з®Ўжңәжһ„пјҡж”ҝеәңе’Ңзӣ‘з®Ўжңәжһ„еңЁж–°иғҪжәҗжұҪиҪҰдә§дёҡзҡ„规иҢғе’Ңзӣ‘зқЈдёӯеҸ‘жҢҘзқҖиҮіе…ійҮҚиҰҒзҡ„дҪңз”ЁгҖӮ他们иҙҹиҙЈеҲ¶е®ҡжұҪиҪҰж”ҝзӯ–法规гҖҒеҲ¶е®ҡе’Ңжү§иЎҢжҺ’ж”ҫж ҮеҮҶгҖҒиө„йҮ‘иЎҘиҙҙж”ҝзӯ–зӯүпјҢд»ҘжҺЁеҠЁж–°иғҪжәҗжұҪиҪҰзҡ„еҸ‘еұ•е’ҢжҺЁе№ҝгҖӮ

д»ҘдёҠе°ұжҳҜж–°иғҪжәҗжұҪиҪҰдә§дёҡй“ҫдёӯзҡ„дё»иҰҒеһӮзӣҙеҲҶе·Ҙз»“жһ„гҖӮйҖҡиҝҮеҗ„дёӘзҺҜиҠӮзҡ„еҚҸеҗҢеҗҲдҪңпјҢж–°иғҪжәҗжұҪиҪҰдә§дёҡе°ҶиғҪеӨҹжӣҙеҘҪең°еҸ‘еұ•еЈ®еӨ§пјҢдёәзҺҜдҝқиҠӮиғҪзҡ„ең°зҗғиҙЎзҢ®еҠӣйҮҸгҖӮ

ж–°иғҪжәҗжұҪиҪҰзҡ„иһҚеҗҲзҪ‘зҠ¶з»“жһ„жҳҜжҢҮж–°иғҪжәҗжұҪиҪҰдә§дёҡй“ҫдёӯеҗ„дёӘзҺҜиҠӮд№Ӣй—ҙзӣёдә’дәӨз»ҮгҖҒзӣёдә’иһҚеҗҲгҖҒеҪўжҲҗзҙ§еҜҶзҡ„зҪ‘з»ңе…ізі»гҖӮиҝҷз§Қз»“жһ„жңүеҠ©дәҺдҝғиҝӣдёҚеҗҢзҺҜиҠӮд№Ӣй—ҙзҡ„еҚҸдҪңе’ҢдәӨжөҒпјҢжҺЁеҠЁж–°иғҪжәҗжұҪиҪҰдә§дёҡзҡ„еҚҸеҗҢеҸ‘еұ•е’ҢеҲӣж–°гҖӮ

1. еҲ¶йҖ е•Ҷе’Ңдҫӣеә”е•Ҷзҡ„зҙ§еҜҶеҗҲдҪңпјҡж–°иғҪжәҗжұҪиҪҰеҲ¶йҖ е•Ҷе’Ңеҗ„з§Қйӣ¶йғЁд»¶дҫӣеә”е•Ҷд№Ӣй—ҙеҪўжҲҗдәҶзҙ§еҜҶзҡ„еҗҲдҪңе…ізі»гҖӮеңЁи®ҫи®Ўе’Ңз ”еҸ‘йҳ¶ж®өпјҢеҲ¶йҖ е•ҶйңҖиҰҒдёҺз”өжұ гҖҒз”өжңәгҖҒе……з”өи®ҫеӨҮзӯүдҫӣеә”е•Ҷж·ұе…ҘеҗҲдҪңпјҢе…ұеҗҢејҖеҸ‘еҮәжҖ§иғҪжӣҙдјҳи¶Ҡзҡ„ж–°иғҪжәҗжұҪиҪҰдә§е“ҒгҖӮиҝҷз§Қзҙ§еҜҶзҡ„еҗҲдҪңе…ізі»дҝғиҝӣдәҶзӣёе…іжҠҖжңҜзҡ„еҲӣж–°е’ҢиҝӣжӯҘгҖӮ

2. е……з”өи®ҫж–Ҫе»әи®ҫдёҺж–°иғҪжәҗжұҪиҪҰжҺЁе№ҝзҡ„еҚҸи°ғпјҡж–°иғҪжәҗжұҪиҪҰзҡ„жҷ®еҸҠйңҖиҰҒеӨ§и§„жЁЎзҡ„е……з”өи®ҫж–Ҫе»әи®ҫгҖӮеӣ жӯӨпјҢе……з”өжЎ©е»әи®ҫе•ҶйңҖиҰҒдёҺж”ҝеәңгҖҒжұҪиҪҰеҲ¶йҖ е•Ҷд»ҘеҸҠиғҪжәҗе…¬еҸёзӯүеҗ„ж–№еҗҲдҪңпјҢе…ұеҗҢжҺЁеҠЁе……з”өи®ҫж–Ҫзҡ„еёғеұҖе’Ңе»әи®ҫгҖӮеҸӘжңүе……з”өи®ҫж–Ҫзҡ„е»әи®ҫи·ҹдёҠпјҢж–°иғҪжәҗжұҪиҪҰзҡ„жҷ®еҸҠжүҚиғҪжӣҙеҠ йЎәеҲ©гҖӮ

3. ж”ҝеәңж”ҝзӯ–е’ҢдјҒдёҡеҸ‘еұ•зҡ„дә’еҠЁпјҡж”ҝеәңеңЁж–°иғҪжәҗжұҪиҪҰдә§дёҡзҡ„规еҲ’е’Ңж”ҝзӯ–еҲ¶е®ҡдёӯйңҖеҜҶеҲҮе…іжіЁдә§дёҡй“ҫеҗ„зҺҜиҠӮзҡ„еҸ‘еұ•жғ…еҶөпјҢдәҶи§ЈдјҒдёҡзҡ„йңҖжұӮе’Ңеӣ°йҡҫгҖӮиҖҢдјҒдёҡд№ҹиҰҒеҜҶеҲҮе…іжіЁж”ҝзӯ–зҡ„еҠЁжҖҒеҸҳеҢ–пјҢз§ҜжһҒе“Қеә”ж”ҝеәңзҡ„ж”ҝзӯ–еҜјеҗ‘пјҢдёҺж”ҝеәңеҪўжҲҗз§ҜжһҒдә’еҠЁзҡ„еҗҲдҪңе…ізі»гҖӮ

4. з”ЁжҲ·йңҖжұӮдёҺдә§е“Ғз ”еҸ‘зҡ„еҸҚйҰҲжңәеҲ¶пјҡж–°иғҪжәҗжұҪиҪҰеҲ¶йҖ е•ҶйңҖиҰҒеҸҠж—¶дәҶи§Јз”ЁжҲ·зҡ„йңҖжұӮе’ҢеҸҚйҰҲпјҢй’ҲеҜ№з”ЁжҲ·зҡ„йңҖжұӮиҝӣиЎҢдә§е“Ғз ”еҸ‘е’Ңжӣҙж–°гҖӮз”ЁжҲ·дҪ“йӘҢеҜ№ж–°иғҪжәҗжұҪиҪҰзҡ„з ”еҸ‘дёҺж”№иҝӣжңүзқҖйҮҚиҰҒеҪұе“ҚпјҢеӣ жӯӨеҲ¶йҖ е•ҶйңҖиҰҒе»әз«Ӣжңүж•Ҳзҡ„з”ЁжҲ·еҸҚйҰҲжңәеҲ¶пјҢд»ҘдҝқжҢҒдә§е“Ғзҡ„з«һдәүдјҳеҠҝгҖӮ

5. з ”еҸ‘з§‘з ”жңәжһ„дёҺиЎҢдёҡзҡ„еҗҲдҪңпјҡеҗ„з§Қз ”еҸ‘з§‘з ”жңәжһ„йңҖиҰҒдёҺж–°иғҪжәҗжұҪиҪҰдә§дёҡй“ҫдёҠзҡ„дјҒдёҡе’Ңдҫӣеә”е•Ҷеұ•ејҖеҗҲдҪңпјҢе…ұеҗҢжҺўзҙўж–°жқҗж–ҷгҖҒж–°жҠҖжңҜгҖҒж–°е·Ҙиүәзӯүж–№йқўзҡ„еҲӣж–°пјҢд»ҘжҺЁеҠЁж•ҙдёӘдә§дёҡзҡ„жҠҖжңҜиҝӣжӯҘгҖӮ

з”ұдәҺж–°иғҪжәҗжұҪиҪҰдә§дёҡй“ҫдёҠзҡ„еҗ„дёӘзҺҜиҠӮзӣёдә’дәӨз»ҮгҖҒзӣёдә’иһҚеҗҲпјҢеҪўжҲҗдәҶдёҖдёӘзҙ§еҜҶзҡ„иһҚеҗҲзҪ‘зҠ¶з»“жһ„пјҢиҝҷжңүеҠ©дәҺж•ҙдёӘдә§дёҡй“ҫзҡ„й«ҳж•ҲиҝҗдҪңе’ҢеҸ‘еұ•пјҢжҺЁеҠЁж–°иғҪжәҗжұҪиҪҰдә§дёҡиҝҲеҗ‘жӣҙеҠ жҲҗзҶҹе’ҢеҒҘеә·зҡ„еҸ‘еұ•йҳ¶ж®өгҖӮ

2.2 дҫӣеә”й“ҫжЁЎејҸ

2.2.1 To BжЁЎејҸ

To В BжЁЎеһӢжҳҜжҢҮдҫӣеә”й“ҫдёӯзҡ„дјҒдёҡй’ҲеҜ№дјҒдёҡе®ўжҲ·пјҲBз«ҜпјүжүҖйҮҮз”Ёзҡ„е•ҶдёҡжЁЎејҸе’Ңзӯ–з•ҘгҖӮеңЁTo В BжЁЎеһӢдёӯпјҢдҫӣеә”й“ҫдјҒдёҡйңҖиҰҒе…іжіЁе®ўжҲ·зҡ„йңҖжұӮе’ҢйҮҮиҙӯд№ жғҜпјҢжҸҗдҫӣе®ҡеҲ¶еҢ–зҡ„дә§е“Ғе’ҢжңҚеҠЎпјҢд»Ҙж»Ўи¶іе®ўжҲ·зҡ„зү№ж®ҠйңҖжұӮгҖӮеҗҢж—¶пјҢдҫӣеә”й“ҫдјҒдёҡиҝҳйңҖиҰҒдёҺе®ўжҲ·дҝқжҢҒеҜҶеҲҮзҡ„жІҹйҖҡе’ҢеҗҲдҪңпјҢе»әз«Ӣй•ҝжңҹзЁіе®ҡзҡ„еҗҲдҪңе…ізі»гҖӮ

2.2.2 To CжЁЎејҸ

To CжЁЎеһӢжҳҜжҢҮдҫӣеә”й“ҫдёӯзҡ„дјҒдёҡй’ҲеҜ№дёӘдәәж¶Ҳиҙ№иҖ…пјҲCз«ҜпјүжүҖйҮҮз”Ёзҡ„е•ҶдёҡжЁЎејҸе’Ңзӯ–з•ҘгҖӮеңЁTo В CжЁЎеһӢдёӯпјҢдҫӣеә”й“ҫдјҒдёҡйңҖиҰҒе…іжіЁж¶Ҳиҙ№иҖ…зҡ„йңҖжұӮе’Ңиҙӯд№°д№ жғҜпјҢжҸҗдҫӣе…·жңүз«һдәүеҠӣзҡ„дә§е“Ғе’ҢжңҚеҠЎпјҢд»Ҙеҗёеј•ж¶Ҳиҙ№иҖ…зҡ„иҙӯд№°гҖӮеҗҢж—¶пјҢдҫӣеә”й“ҫдјҒдёҡиҝҳйңҖиҰҒйҮҮз”ЁеӨҡз§ҚиҗҘй”ҖжүӢж®өе’Ңжё йҒ“пјҢжҸҗй«ҳе“ҒзүҢзҹҘеҗҚеәҰе’ҢеҪұе“ҚеҠӣпјҢд»Ҙиөўеҫ—ж¶Ҳиҙ№иҖ…зҡ„дҝЎд»»е’Ңеҝ иҜҡеәҰгҖӮ

2.2.3 To BжЁЎејҸдёҺTo CжЁЎејҸеҜ№жҜ”

В ж–°иғҪжәҗжұҪиҪҰдҫӣеә”й“ҫзҡ„To В Bе’ҢTo В CжЁЎеһӢжҳҜжҢҮдҫӣеә”й“ҫдёӯзҡ„дјҒдёҡй’ҲеҜ№дёҚеҗҢзҡ„й”Җе”®еҜ№иұЎпјҲBз«Ҝе’ҢCз«ҜпјүжүҖйҮҮз”Ёзҡ„дёҚеҗҢзҡ„е•ҶдёҡжЁЎејҸе’Ңзӯ–з•ҘгҖӮдёӨиҖ…зҡ„е·®ејӮеҜ№жҜ”еҰӮдёӢпјҡ

1. В й”Җе”®еҜ№иұЎдёҚеҗҢпјҡTo В BжЁЎеһӢй’ҲеҜ№дјҒдёҡе®ўжҲ·пјҢиҖҢTo В CжЁЎеһӢй’ҲеҜ№дёӘдәәж¶Ҳиҙ№иҖ…гҖӮ

2. В е•ҶдёҡжЁЎејҸдёҚеҗҢпјҡTo В BжЁЎеһӢжіЁйҮҚе®ҡеҲ¶еҢ–е’Ңе®ўжҲ·жңҚеҠЎпјҢиҖҢTo В CжЁЎеһӢжіЁйҮҚз«һдәүеҠӣе’Ңе“ҒзүҢе»әи®ҫгҖӮ

3. В иҗҘй”Җзӯ–з•ҘдёҚеҗҢпјҡTo В BжЁЎеһӢйңҖиҰҒдёҺе®ўжҲ·дҝқжҢҒеҜҶеҲҮжІҹйҖҡе’ҢеҗҲдҪңпјҢиҖҢTo В CжЁЎеһӢйңҖиҰҒйҮҮз”ЁеӨҡз§ҚиҗҘй”ҖжүӢж®өе’Ңжё йҒ“гҖӮ

4. В дҫӣеә”й“ҫз®ЎзҗҶдёҚеҗҢпјҡTo В BжЁЎеһӢйңҖиҰҒиҖғиҷ‘е®ўжҲ·зҡ„зү№ж®ҠйңҖжұӮе’ҢйҮҮиҙӯд№ жғҜпјҢиҖҢTo В CжЁЎеһӢйңҖиҰҒиҖғиҷ‘ж¶Ҳиҙ№иҖ…зҡ„иҙӯд№°д№ жғҜе’ҢйңҖжұӮеҸҳеҢ–гҖӮ

3.иҪҰ规еҚҠеҜјдҪ“

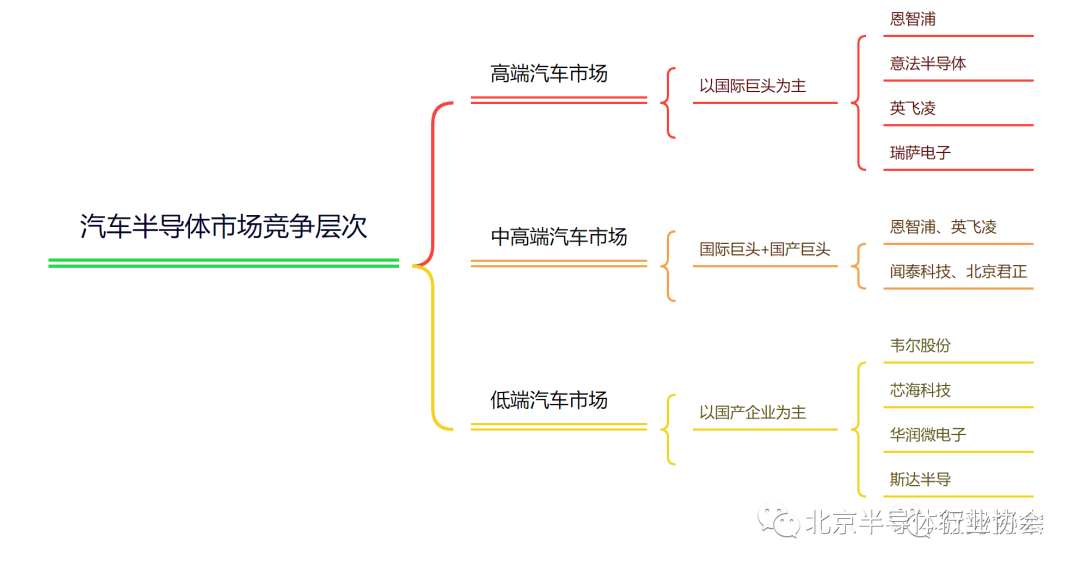

3.1 жұҪиҪҰеҚҠеҜјдҪ“еёӮеңәз«һдәүеұӮж¬Ў

дёӯеӣҪжұҪиҪҰеҚҠеҜјдҪ“еёӮеңәзҡ„з«һдәүеұӮж¬ЎеҸҜд»ҘеҲҶдёәй«ҳз«ҜжұҪиҪҰеёӮеңәгҖҒдёӯй«ҳз«ҜжұҪиҪҰеёӮеңәе’ҢдҪҺз«ҜжұҪиҪҰеёӮеңәгҖӮеҗ„дёӘеұӮж¬Ўзҡ„еёӮеңәз«һдәүеқҮе‘ҲзҺ°еҮәдёҚеҗҢзҡ„зү№зӮ№е’Ңз«һдәүж јеұҖгҖӮ

1. й«ҳз«ҜжұҪиҪҰеёӮеңәпјҡй«ҳз«ҜжұҪиҪҰйҖҡеёёжӢҘжңүиҫғејәзҡ„жҖ§иғҪгҖҒй«ҳз«Ҝзҡ„й…ҚзҪ®е’ҢзІҫж№ӣзҡ„е·ҘиүәпјҢеҜ№жұҪиҪҰеҚҠеҜјдҪ“зҡ„йңҖжұӮд№ҹжӣҙдёәй«ҳз«ҜгҖӮеӣ жӯӨпјҢй«ҳз«ҜжұҪиҪҰеёӮеңәзҡ„еҚҠеҜјдҪ“дә§е“ҒеҫҖеҫҖйңҖиҰҒе…·еӨҮжӣҙй«ҳзҡ„йӣҶжҲҗеәҰгҖҒжӣҙејәзҡ„и®Ўз®—иғҪеҠӣе’ҢжӣҙеҸҜйқ зҡ„зЁіе®ҡжҖ§гҖӮз«һдәүдё»иҰҒжқҘиҮӘеӣҪйҷ…йўҶе…Ҳзҡ„еҚҠеҜјдҪ“еҺӮе•ҶпјҢдҫӢеҰӮжҒ©жҷәжөҰгҖҒж„Ҹжі•еҚҠеҜјдҪ“гҖҒиӢұйЈһеҮҢгҖҒз‘һиҗЁз”өеӯҗзӯүпјҢ他们еңЁй«ҳжҖ§иғҪеӨ„зҗҶеҷЁгҖҒдј ж„ҹеҷЁгҖҒжҺ§еҲ¶иҠҜзүҮзӯүж–№йқўжңүиҫғејәзҡ„жҠҖжңҜдјҳеҠҝгҖӮ

2. дёӯй«ҳз«ҜжұҪиҪҰеёӮеңәпјҡдёӯй«ҳз«ҜжұҪиҪҰеёӮеңәеҢ…жӢ¬дәҶдёҖдәӣеӣҪйҷ…е’ҢеӣҪеҶ…зҡ„зҹҘеҗҚе“ҒзүҢпјҢеҰӮеӨ§дј—гҖҒдё°з”°гҖҒжң¬з”°зӯүгҖӮиҝҷдәӣе“ҒзүҢзҡ„жұҪиҪҰйҖҡеёёеңЁй…ҚзҪ®е’ҢжҖ§иғҪдёҠд»ӢдәҺй«ҳз«Ҝе’ҢдҪҺз«Ҝд№Ӣй—ҙпјҢеҜ№еҚҠеҜјдҪ“зҡ„йңҖжұӮд№ҹд»ӢдәҺдёӨиҖ…д№Ӣй—ҙгҖӮеңЁиҝҷдёӘеёӮеңәдёҠпјҢеӣҪеҶ…дёҖдәӣзҹҘеҗҚзҡ„еҚҠеҜјдҪ“е…¬еҸёпјҢдҫӢеҰӮ闻泰科жҠҖгҖҒеҢ—дә¬еҗӣжӯЈзӯүпјҢд»ҘеҸҠеӣҪйҷ…зҡ„еҚҠеҜјдҪ“е…¬еҸёпјҢеҰӮжҒ©жҷәжөҰгҖҒиӢұйЈһеҮҢзӯүпјҢйғҪжңүз«һдәүжҝҖзғҲзҡ„еёғеұҖгҖӮ

3. дҪҺз«ҜжұҪиҪҰеёӮеңәпјҡдҪҺз«ҜжұҪиҪҰеёӮеңәдё»иҰҒеҢ…жӢ¬дёҖдәӣе…Ҙй—Ёзә§жұҪиҪҰеҸҠдёҖдәӣеӨ§дј—е“ҒзүҢзҡ„з»ҸжөҺеһӢиҪҰеһӢгҖӮиҝҷдәӣжұҪиҪҰеҜ№еҚҠеҜјдҪ“дә§е“Ғзҡ„иҰҒжұӮзӣёеҜ№иҫғдҪҺпјҢжӣҙжіЁйҮҚжҲҗжң¬е’ҢзЁіе®ҡжҖ§гҖӮеңЁиҝҷдёӘеёӮеңәдёҠпјҢеӣҪеҶ…зҡ„дёҖдәӣеҚҠеҜјдҪ“еҺӮе•ҶпјҢеҰӮйҹҰе°”иӮЎд»ҪгҖҒиҠҜжө·з§‘жҠҖгҖҒеҚҺж¶Ұеҫ®з”өеӯҗгҖҒж–ҜиҫҫеҚҠеҜјзӯүпјҢжӣҙеҠ жіЁйҮҚеҜ№жҲҗжң¬зҡ„жҠҠжҺ§д»ҘеҸҠиҠҜзүҮеҠҹиғҪзҡ„йҖӮз”ЁжҖ§гҖӮ

жҖ»дҪ“жқҘиҜҙпјҢйҡҸзқҖдёӯеӣҪжұҪиҪҰиЎҢдёҡзҡ„иҝ…йҖҹеҸ‘еұ•пјҢеҜ№жұҪиҪҰеҚҠеҜјдҪ“зҡ„йңҖжұӮд№ҹеңЁдёҚж–ӯеўһеҠ пјҢеёӮеңәз«һдәүжҝҖзғҲгҖӮеӣҪйҷ…еӣҪеҶ…еҗ„еӨ§еҚҠеҜјдҪ“дјҒдёҡзә·зә·еҠ еӨ§еҜ№дёӯеӣҪжұҪиҪҰеёӮеңәзҡ„еёғеұҖпјҢжҺЁеҠЁжҠҖжңҜе’Ңдә§е“ҒеҲӣж–°пјҢд»Ҙж»Ўи¶ідёҚеҗҢжұҪиҪҰеёӮеңәзҡ„йңҖжұӮгҖӮ

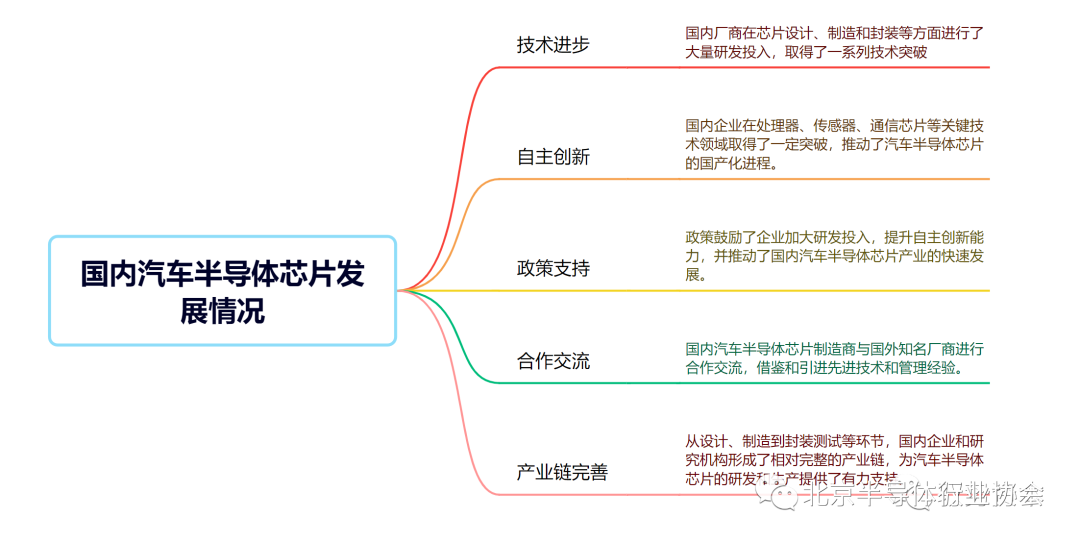

3.2 жұҪиҪҰеҚҠеҜјдҪ“иҠҜзүҮзҡ„еҸ‘еұ•жҰӮеҶө

иҝ‘е№ҙжқҘпјҢеӣҪеҶ…жұҪиҪҰеҚҠеҜјдҪ“иҠҜзүҮзҡ„еҸ‘еұ•еҸ–еҫ—дәҶжҳҫи‘—иҝӣеұ•гҖӮд»ҘдёӢжҳҜеӣҪеҶ…жұҪиҪҰеҚҠеҜјдҪ“иҠҜзүҮеҸ‘еұ•жғ…еҶөзҡ„дёҖдәӣдё»иҰҒж–№йқўпјҡ

1. жҠҖжңҜиҝӣжӯҘпјҡеӣҪеҶ…жұҪиҪҰеҚҠеҜјдҪ“иҠҜзүҮзҡ„жҠҖжңҜж°ҙе№ідёҚж–ӯжҸҗй«ҳгҖӮеӣҪеҶ…еҺӮе•ҶеңЁиҠҜзүҮи®ҫи®ЎгҖҒеҲ¶йҖ е’Ңе°ҒиЈ…зӯүж–№йқўиҝӣиЎҢдәҶеӨ§йҮҸз ”еҸ‘жҠ•е…ҘпјҢеҸ–еҫ—дәҶдёҖзі»еҲ—жҠҖжңҜзӘҒз ҙгҖӮдҫӢеҰӮпјҢеӣҪеҶ…дјҒдёҡжҲҗеҠҹејҖеҸ‘еҮәдәҶйҖӮеә”жұҪиҪҰе·ҘдҪңзҺҜеўғе’ҢйңҖжұӮзҡ„й«ҳеҸҜйқ жҖ§гҖҒй«ҳжё©еәҰиҢғеӣҙе’ҢжҠ—з”өзЈҒе№Іжү°зҡ„иҠҜзүҮдә§е“ҒгҖӮ

2. иҮӘдё»еҲӣж–°пјҡеӣҪеҶ…жұҪиҪҰеҚҠеҜјдҪ“иҠҜзүҮеҲ¶йҖ е•Ҷз§ҜжһҒиҝӣиЎҢиҮӘдё»еҲӣж–°пјҢжҸҗеҚҮдә§е“ҒжҖ§иғҪе’ҢиҙЁйҮҸгҖӮеӣҪеҶ…дјҒдёҡеңЁеӨ„зҗҶеҷЁгҖҒдј ж„ҹеҷЁгҖҒйҖҡдҝЎиҠҜзүҮзӯүе…ій”®жҠҖжңҜйўҶеҹҹеҸ–еҫ—дәҶдёҖе®ҡзӘҒз ҙпјҢжҺЁеҠЁдәҶжұҪиҪҰеҚҠеҜјдҪ“иҠҜзүҮзҡ„еӣҪдә§еҢ–иҝӣзЁӢгҖӮ

3. ж”ҝзӯ–ж”ҜжҢҒпјҡеӣҪ家ж”ҝеәңеҮәеҸ°дәҶдёҖзі»еҲ—ж”ҝзӯ–ж”ҜжҢҒжҺӘж–ҪпјҢйј“еҠұе’Ңж”ҜжҢҒеӣҪеҶ…жұҪиҪҰеҚҠеҜјдҪ“иҠҜзүҮдә§дёҡзҡ„еҸ‘еұ•гҖӮж”ҝзӯ–йј“еҠұдәҶдјҒдёҡеҠ еӨ§з ”еҸ‘жҠ•е…ҘпјҢжҸҗеҚҮиҮӘдё»еҲӣж–°иғҪеҠӣпјҢ并жҺЁеҠЁдәҶеӣҪеҶ…жұҪиҪҰеҚҠеҜјдҪ“иҠҜзүҮдә§дёҡзҡ„еҝ«йҖҹеҸ‘еұ•гҖӮ

4. еҗҲдҪңдәӨжөҒпјҡеӣҪеҶ…жұҪиҪҰеҚҠеҜјдҪ“иҠҜзүҮеҲ¶йҖ е•ҶдёҺеӣҪеӨ–зҹҘеҗҚеҺӮе•ҶиҝӣиЎҢеҗҲдҪңдәӨжөҒпјҢеҖҹйүҙе’Ңеј•иҝӣе…ҲиҝӣжҠҖжңҜе’Ңз®ЎзҗҶз»ҸйӘҢгҖӮиҝҷз§ҚеҗҲдҪңжңүеҠ©дәҺжҸҗеҚҮеӣҪеҶ…еҲ¶йҖ е•Ҷзҡ„жҠҖжңҜж°ҙе№іе’Ңдә§е“ҒиҙЁйҮҸгҖӮ

5. дә§дёҡй“ҫе®Ңе–„пјҡеӣҪеҶ…жұҪиҪҰеҚҠеҜјдҪ“иҠҜзүҮдә§дёҡй“ҫйҖҗжёҗе®Ңе–„гҖӮд»Һи®ҫи®ЎгҖҒеҲ¶йҖ еҲ°е°ҒиЈ…жөӢиҜ•зӯүзҺҜиҠӮпјҢеӣҪеҶ…дјҒдёҡе’Ңз ”з©¶жңәжһ„еҪўжҲҗдәҶзӣёеҜ№е®Ңж•ҙзҡ„дә§дёҡй“ҫпјҢдёәжұҪиҪҰеҚҠеҜјдҪ“иҠҜзүҮзҡ„з ”еҸ‘е’Ңз”ҹдә§жҸҗдҫӣдәҶжңүеҠӣж”ҜжҢҒгҖӮ

жҖ»дҪ“жқҘиҜҙпјҢеӣҪеҶ…жұҪиҪҰеҚҠеҜјдҪ“иҠҜзүҮзҡ„еҸ‘еұ•еҸ–еҫ—дәҶжҳҫи‘—иҝӣеұ•гҖӮеӣҪеҶ…еҲ¶йҖ е•ҶеңЁжҠҖжңҜж°ҙе№ігҖҒиҮӘдё»еҲӣж–°гҖҒж”ҝзӯ–ж”ҜжҢҒгҖҒеҗҲдҪңдәӨжөҒе’Ңдә§дёҡй“ҫзӯүж–№йқўеҸ–еҫ—дәҶз§ҜжһҒжҲҗжһңгҖӮ然иҖҢпјҢд»ҚйңҖеҠ еӨ§з ”еҸ‘жҠ•е…ҘпјҢжҸҗеҚҮжҠҖжңҜж°ҙе№іе’Ңдә§е“ҒиҙЁйҮҸпјҢеҠ ејәдёҺеӣҪеӨ–еҺӮе•Ҷзҡ„еҗҲдҪңпјҢиҝӣдёҖжӯҘжҺЁеҠЁеӣҪеҶ…жұҪиҪҰеҚҠеҜјдҪ“иҠҜзүҮдә§дёҡзҡ„еҸ‘еұ•гҖӮ