现货行情第5周|期货汹涌全脂再创新高,欧美止跌黄油暗流涌动

- 2026-02-08 11:18:38

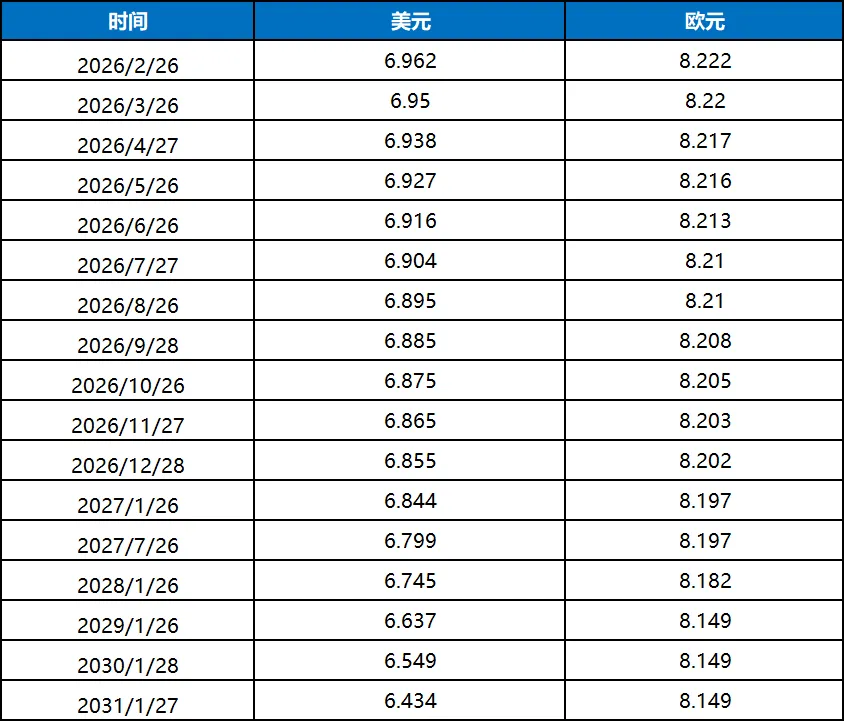

(2)国内主要银行远期锁汇参考:

2. 美/欧/日/韩经济数据:(1)劳工局公布1月ADP就业为+2.2万人,远低于预期与前值,中型企业(+4.1万)小幅支撑,大型企业(-1.8万)与制造业(-0.8万)拖累明显,显示私营部门招聘意愿降温,劳动力市场供需趋于平衡;(2)2月密歇根大学消费者信心指数初值57.3,环比+0.9,同比-7.4心指数环比微升,创6个月新高,高收入群体股市收益兑现支撑当前状况指数;1年期通胀预期降至3.5%,长期预期微升至3.4%,反映短期物价压力缓解,但长期通胀粘性仍存,美联储政策目标达成节奏或放缓。

3. 热点区域近况:(1)2026年2月8日日本大选投票结束,目前共同社/读卖/朝日等民调一致看好自民党单独过半,联盟有望达261-310席(后者触及修宪三分之二门槛)若联盟获三分之二席位,修宪(自卫队入宪、调整“无核三原则”)与扩军议程推进加速,外交与安保政策更趋鹰派;(2)俄军在扎波罗热、顿涅茨克、哈尔科夫持续推进,控制顿涅茨克巴拉诺夫卡、哈尔科夫新姆林斯克等定居点。双方谈判分歧巨大,还是要在战场上见分晓;(3)2月6日,美伊在阿曼马斯喀特以“背靠背”间接谈判重启接触,由阿曼斡旋传话,双方未直接会面。核心分歧:美方坚持核+导弹+地区代理人“三合一”议题,要求伊朗“零浓缩铀”;伊朗划定两条红线——铀浓缩权利不可剥夺、导弹项目属主权范畴拒绝谈判,谈判仅限核问题。双方分歧较大,美战略力量集结后,预计打击不可避免。

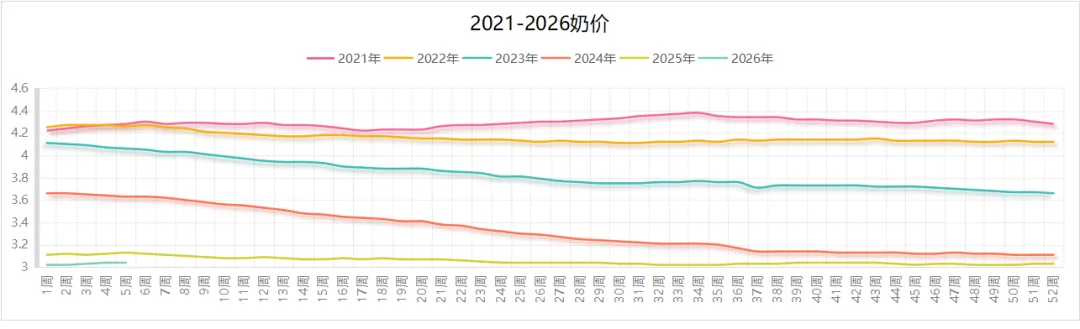

4. 国内合同外生奶及喷粉情况:奶价回落至东北内蒙地区2.5元/公斤,而宁夏地区由于多家新厂号开工,奶价维持在2.7元/公斤左右,和往年格局大相径庭。

5. 国内主要企业动态:龙头乳企持续入市小规模采购,为年后市场变局做前期准备。

6. 新西兰主要厂家/产地动态:新西兰乳企格局继续分化,两强格局明显,中小企业生存艰难。

7.国际行业/产地动态:由于蛋白热销,美国继续加大新建奶酪工厂,预计到2028年底将有22家奶酪新工厂投产。

8. 本周GDT结果:各产品大涨,乳脂由于低投放,上行明显。

9.欧美乳品期货表现:欧美脱脂持续上行,乳脂波动较大,拨云诡谲。

10.原油:中东谈判总体僵局,油价近期高位波动。

11.棕榈油:马棕1月产量环比降14.03%(MPOA数据),但同比仍增约25%,1月出口增7.97%-9.97%(ITS/AmsSpec),去库幅度仅约20万吨,库存仍处同期高位,支撑力度不足。棕榈油价高位回落。

12. 白糖:全球2025/26榨季过剩预期持续压制,Czarnikow等机构预计过剩274-340万吨,印度双周产量超预期,巴西压榨尾声但出口下降,北半球增产延续。价格被压至低位震荡。

13. 国内主要饲料用粮价:全国玉米平均价格2.45元/公斤,周环比涨0.4,同比涨7.9%;主产区价格2.28元/公斤,环比持平;主销区2.52元/公斤,环比涨0.4;豆粕均价3.34元/公斤,周环比涨0.3%,同比涨0.6%。

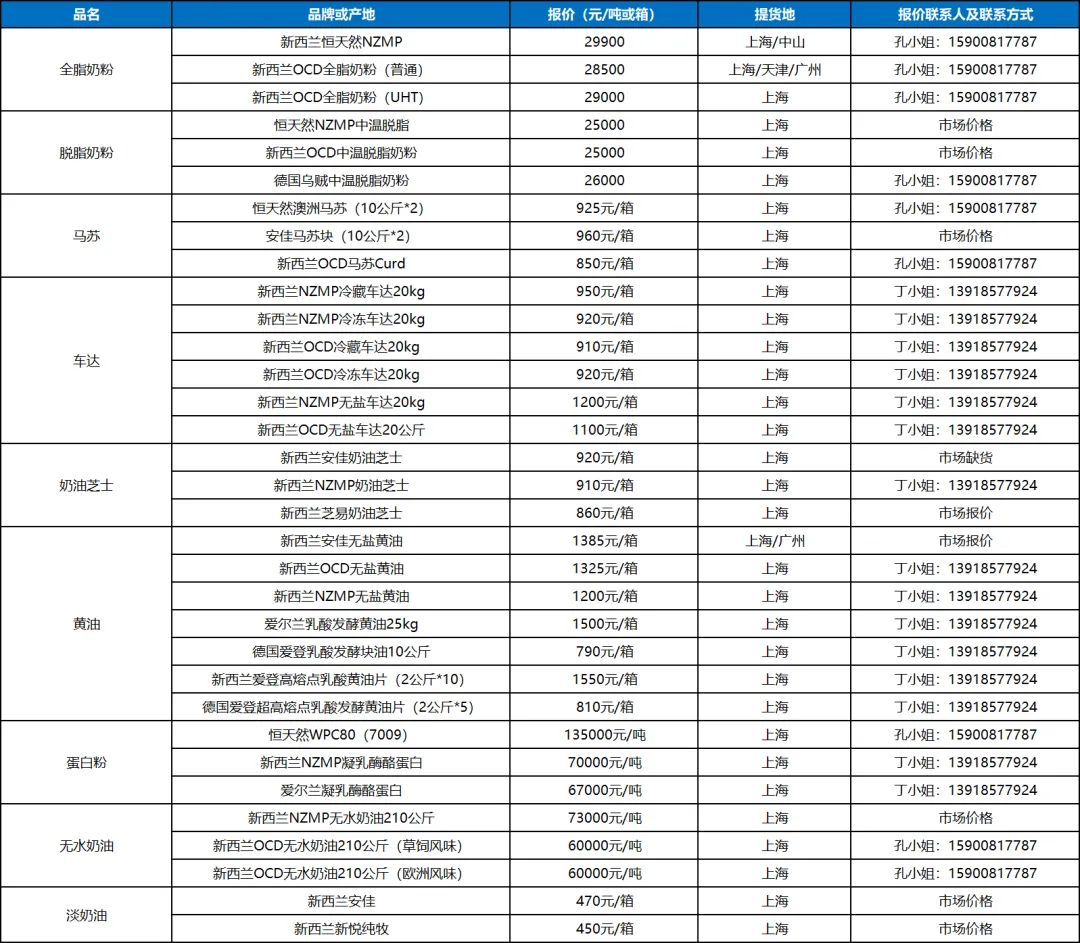

脱脂奶粉:进口脱脂奶粉继续随拍卖上行,货源略紧;国产脱脂奶粉供应略增,价格平稳。

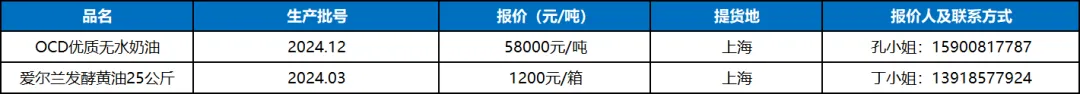

黄油:新西兰黄油价格小幅度上行,由于拍卖和外盘皆涨,深度套牢贸易商憧憬回本,开始惜售,而节前餐饮黄油减少给经销商配额,配额外有上调价格计划,涨价去库存心态明显;国产黄油价格下行不变,汹涌的新增产能给市场价格带来巨大压力。

奶油芝士:奶油芝士需强供弱,部分大型渠道新品上市,代工厂抢货新西兰产品导致市场货源紧缺,带动澳洲奶油芝士旺销;国产奶油芝士小幅度攀升,市场机会明显。

车达马苏:车达奶酪供需基本平稳,但加工厂补货欲望强,部分新进奶酪厂家由于产品质量波动而停产,给其它企业空出市场,带来格局变化;进口马苏块持续走强,而由于新西兰餐饮马苏碎过剩,对市场压制明显,加上欧洲关税风波渐平,惩罚性关税大幅度降低,对未来格局形成一定影响。

乳糖和乳清粉:乳糖低蛋白受养殖业打压,市场萎靡倒挂依旧;甜乳清倒是一如既往,价格坚挺,国内外供应紧张成为主要因素。

浓缩蛋白类各品种:WPI强劲市场价格,引发国内投资欲望,国产品有望进场;浓缩乳清蛋白80现货及远期持续热销,下半年预计紧张依旧;MPC80/70变化不大,成为浓缩蛋白中最萎靡品种之一;酪蛋白酸钠死水一滩,聊胜于无;RC现货紧张,远期新西兰主要品牌在连签大单后,大幅度调整报价至三年新高,而欧洲也悄悄上调价格。

稀奶油:进口稀奶油风云突变,新西兰品牌由于主力代工厂加量,格局稳健,欧系产品由于关税风波初步落地,市场动作频频;国产稀奶油热销,市场替代格局明显。