【JH-11130】钴锂有色金属行业研究框架:供需预期双向扭转,价格再启新周期(60页)

- 2026-03-07 17:27:39

编辑|一砚风雨 186-4914-3149 (商务合作请联系)

编辑|一砚风雨 186-4914-3149 (商务合作请联系)

来源|东方证券 分析师:于嘉懿、宁紫微

资料|加入付费星球,或者添加小编微信(Battery_Jianghu或文末二维码)领取

本报告导读

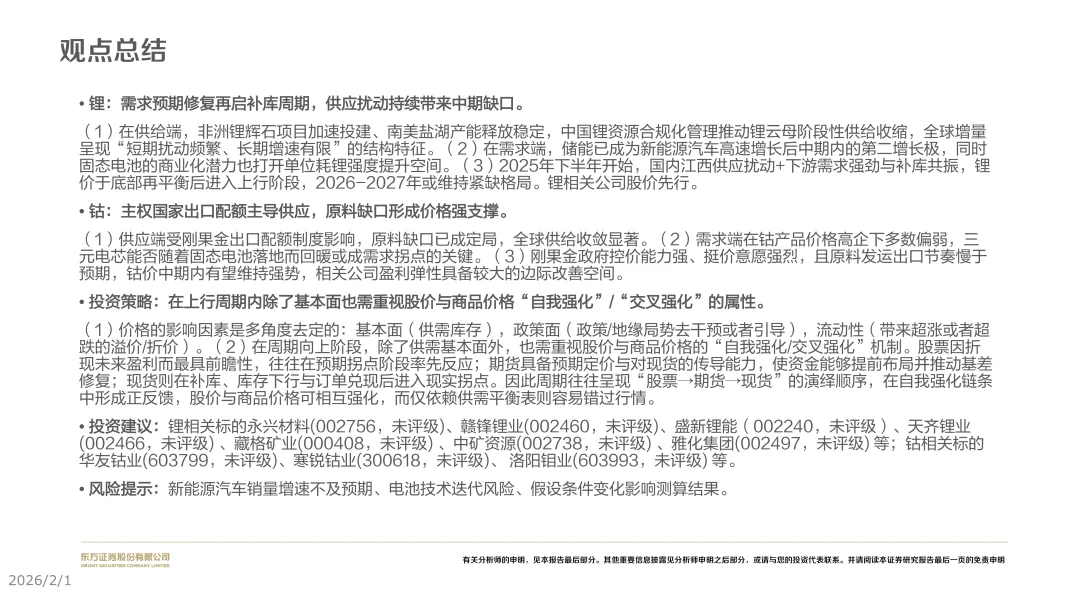

锂:需求预期修复再启补库周期,供应扰动持续带来中期缺口。

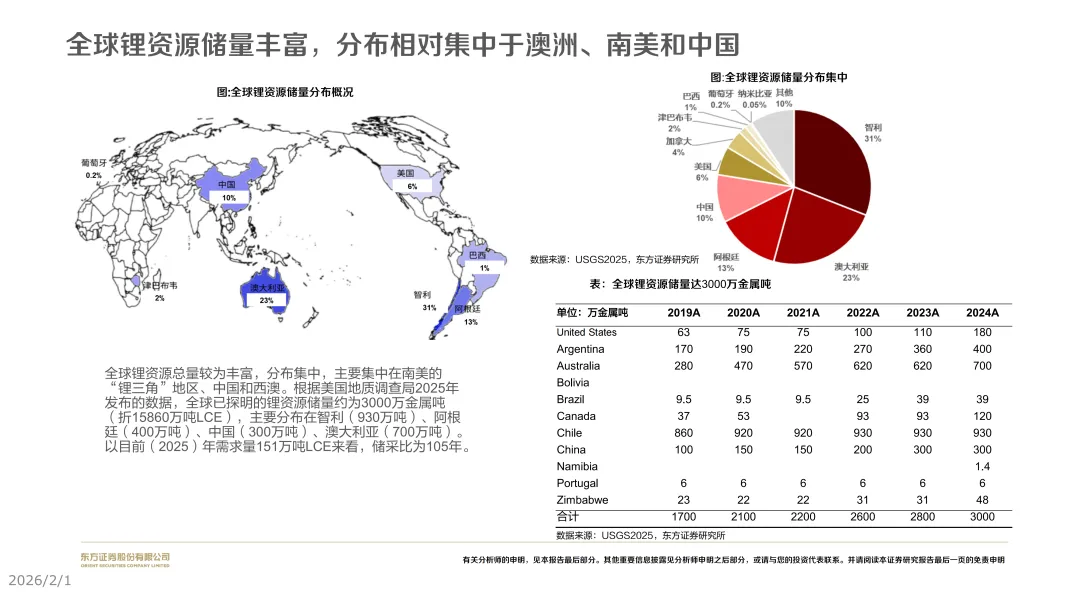

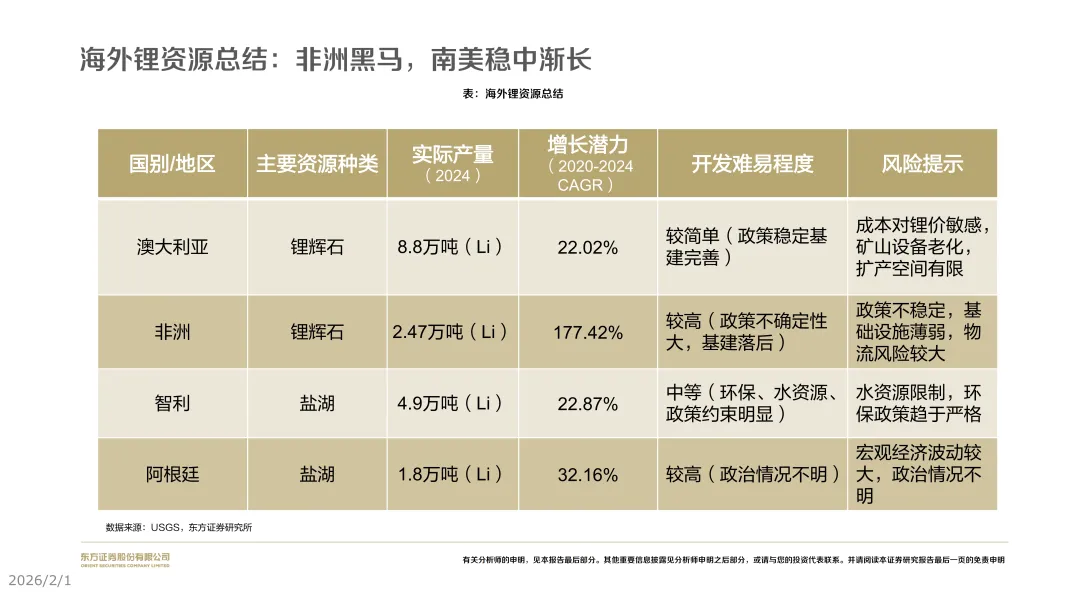

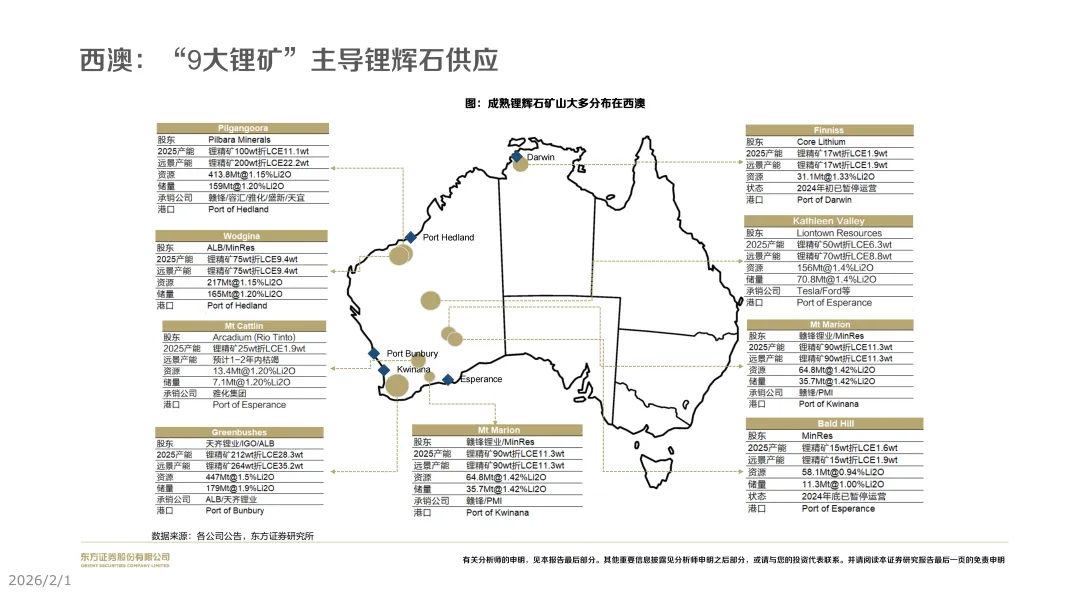

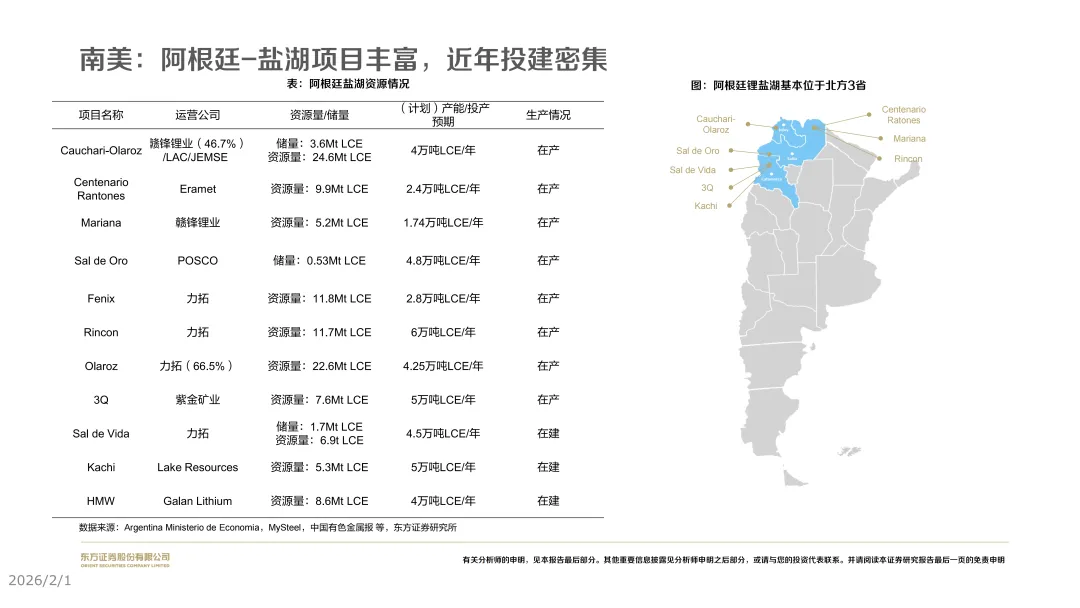

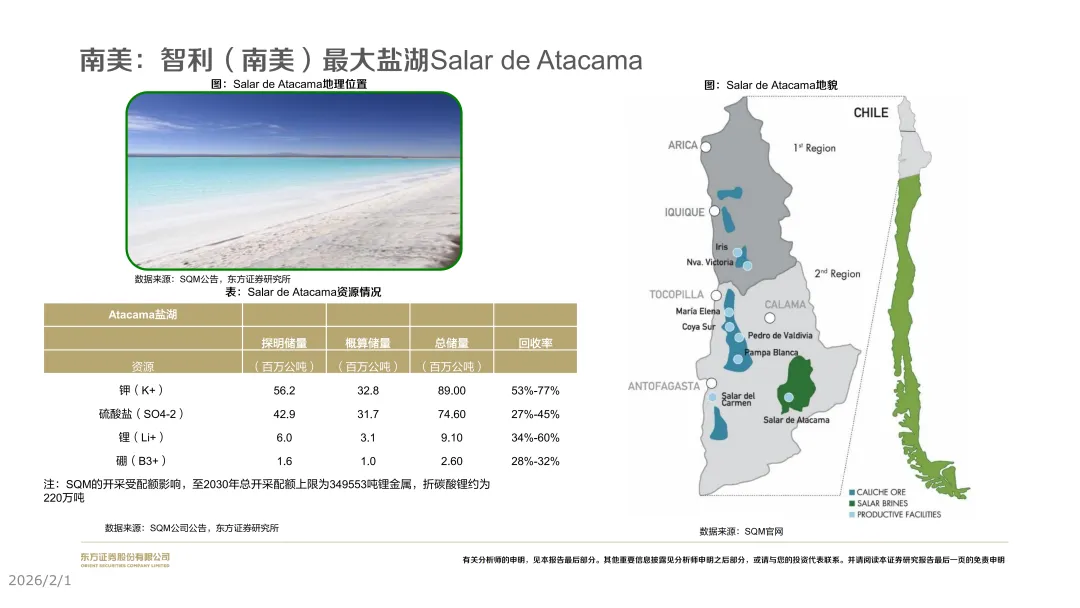

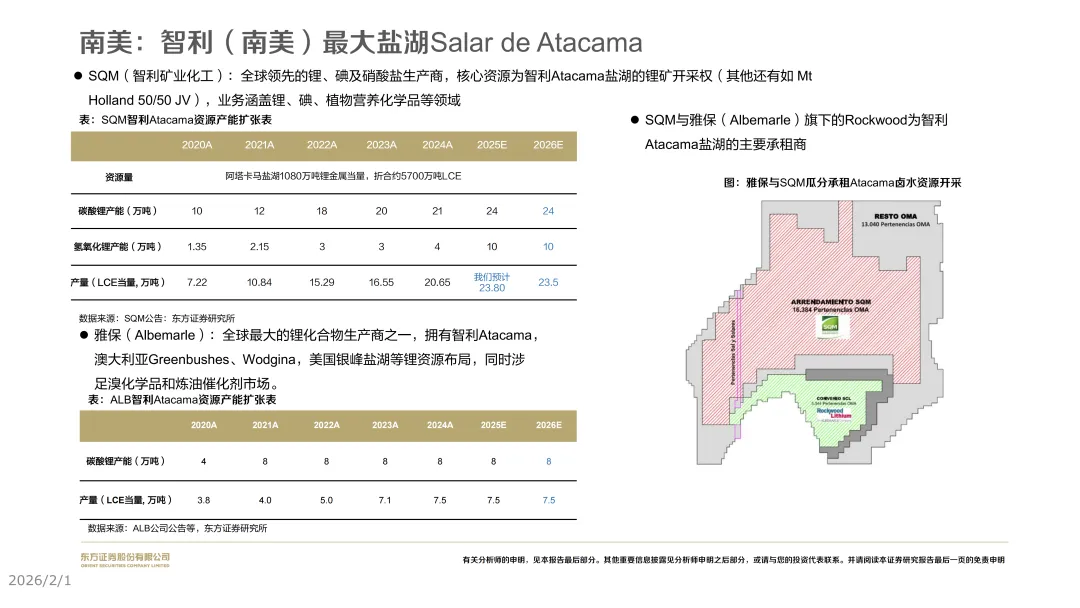

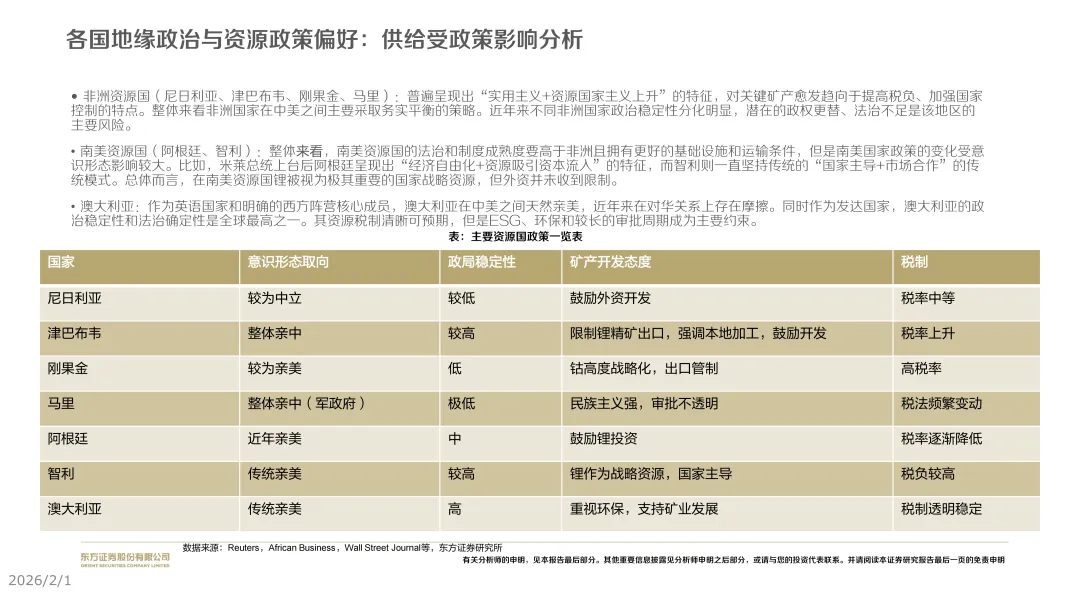

(1)在供给端,非洲锂辉石项目加速投建、南美盐湖产能释放稳定,中国锂资源合规化管理推动锂云母阶段性供给收缩,全球增量呈现“短期扰动频繁、长期增速有限”的结构特征。(2)在需求端,储能已成为新能源汽车高速增长后中期内的第二增长极,同时固态电池的商业化潜力也打开单位耗锂强度提升空间。(3)2025年下半年开始,国内江西供应扰动+下游需求强劲与补库共振,锂价于底部再平衡后进入上行阶段,2026-2027年或维持紧缺格局。锂相关公司股价先行。

钴:主权国家出口配额主导供应,原料缺口形成价格强支撑。

(1)供应端受刚果金出口配额制度影响,原料缺口已成定局,全球供给收敛显著。(2)需求端在钴产品价格高企下多数偏弱,三元电芯能否随着固态电池落地而回暖或成需求拐点的关键。(3)刚果金政府控价能力强、挺价意愿强烈,且原料发运出口节奏慢于预期,钴价中期内有望维持强势,相关公司盈利弹性具备较大的边际改善空间。

投资策略:在上行周期内除了基本面也需重视股价与商品价格“自我强化”/“交叉强化”的属性。

(1)价格的影响因素是多角度去定的:基本面(供需库存),政策面(政策/地缘局势去干预或者引导),流动性(带来超涨或者超跌的溢价/折价)。(2)在周期向上阶段,除了供需基本面外,也需重视股价与商品价格的“自我强化/交叉强化”机制。股票因折现未来盈利而最具前瞻性,往往在预期拐点阶段率先反应;期货具备预期定价与对现货的传导能力,使资金能够提前布局并推动基差修复;现货则在补库、库存下行与订单兑现后进入现实拐点。因此周期往往呈现“股票→期货→现货”的演绎顺序,在自我强化链条中形成正反馈,股价与商品价格可相互强化,而仅依赖供需平衡表则容易错过行情。

投资建议:锂相关标的永兴材料(002756,未评级)、赣锋锂业(002460,未评级)、盛新锂能(002240,未评级)、天齐锂业(002466,未评级)、藏格矿业(000408,未评级)、中矿资源(002738,未评级)、雅化集团(002497,未评级)等;钴相关标的华友钴业(603799,未评级)、寒锐钴业(300618,未评级)、洛阳钼业(603993,未评级)等。

风险提示:新能源汽车销量增速不及预期、电池技术迭代风险、假设条件变化影响测算结果。

全文联系小编领取

【免责声明】本文摘自网络,版权归原作者所有,仅用于技术分享与交流,非商业用途!对文中观点判断均保持中立,若您认为文中来源标注与事实不符,若有涉及版权等请告知,将及时修订删除,谢谢大家的关注!

【小编寄语】在新能源的道路上,不论你同行与否,不论你觉得这条路上有多少满意或者不满意的事情,也不论你觉得身边人都是普通人或者英雄,但最终这群人的奋斗都会让中国的科技横扫这个世界。浅尝江湖水,深品其中意,再闻已是江湖人——《锂电江湖》

●【JH-10344】民用无人机市场白皮书(精简版)(56页)

●【JH-10280】中国载人eVTOL行业白皮书(33页)

●【JH-10263】如何捕捉电池板块的投资新机遇?(51页)

●【JH-10239】2025年中国工业机器人行业白皮书(51页)

●【JH-10202】硫化物固态电池:技术路线、发展现状、发展趋势及相关公司深度梳理(21页)

●【JH-10191】固态电池:锂电皇冠上的明珠,产业化浪潮将至(27页)

●【JH-10171】低空经济行业发展趋势与路径研究报告(68页)

●【JH-10141】2025固态电池产业链研究报告:技术迭代、百舸争流,电池产业开启新纪元(101页)

●【JH-10114】下一阶段人形机器人如何投资?(26页)

●【JH-10100】储能需求超预期的原因是什么?(21页)

●【JH-10067】2025中国独立储能发展报告(42页)

●【JH-9928】全固态电池:锂电池的下一代解决方案(34页)

●【JH-9932】锂钴行业研究框架:新能源金属拐点分析(56页)

●【JH-9857】中国新型储能发展报告(2025)(54页)

☟

☟