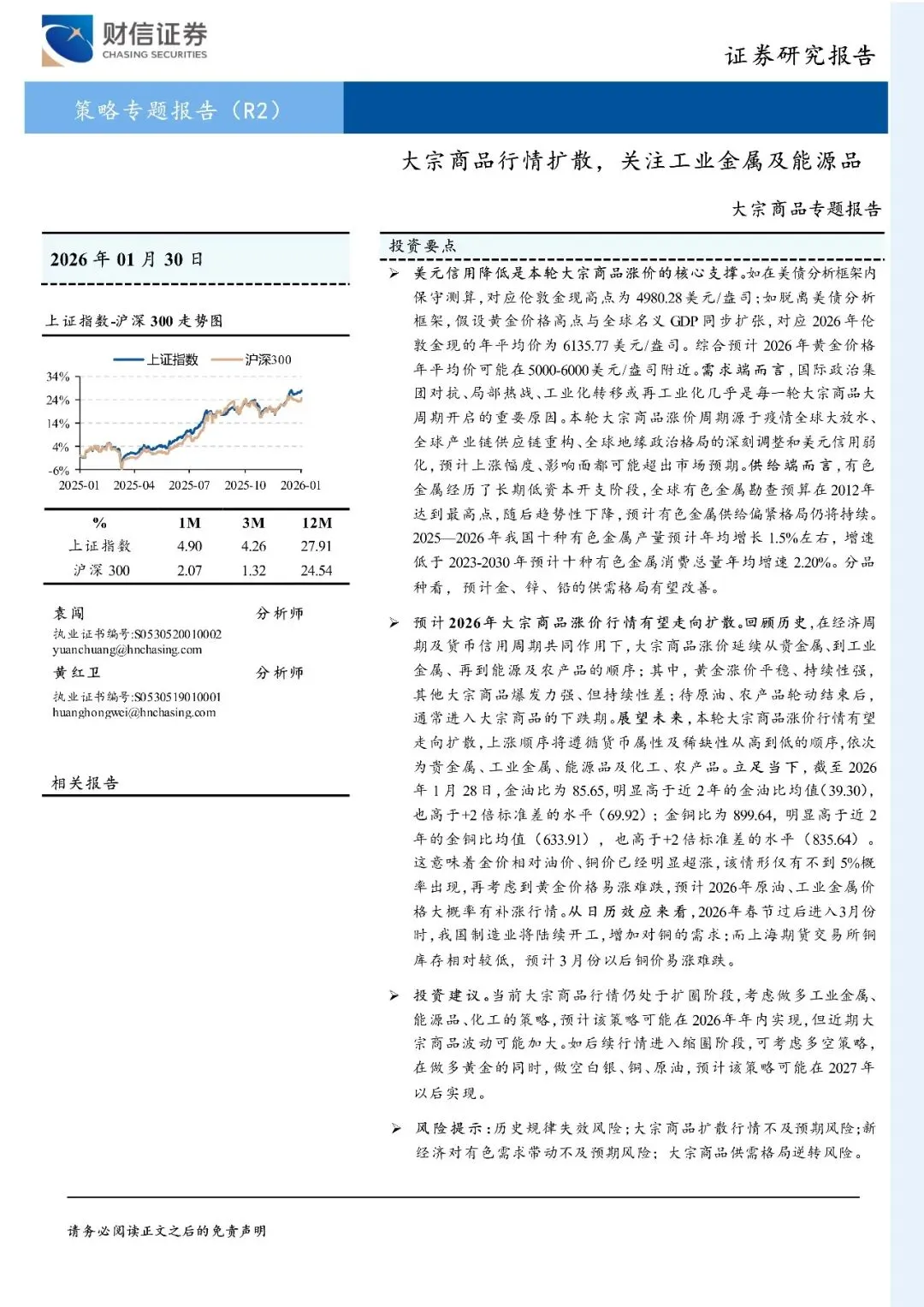

大宗商品专题报告:大宗商品行情扩散,关注工业金属及能源品(附下载)

- 2026-02-13 09:13:16

大宗商品专题报告:大宗商品行情扩散,关注工业金属及能源品(附下载)

文章摘要 文章内容

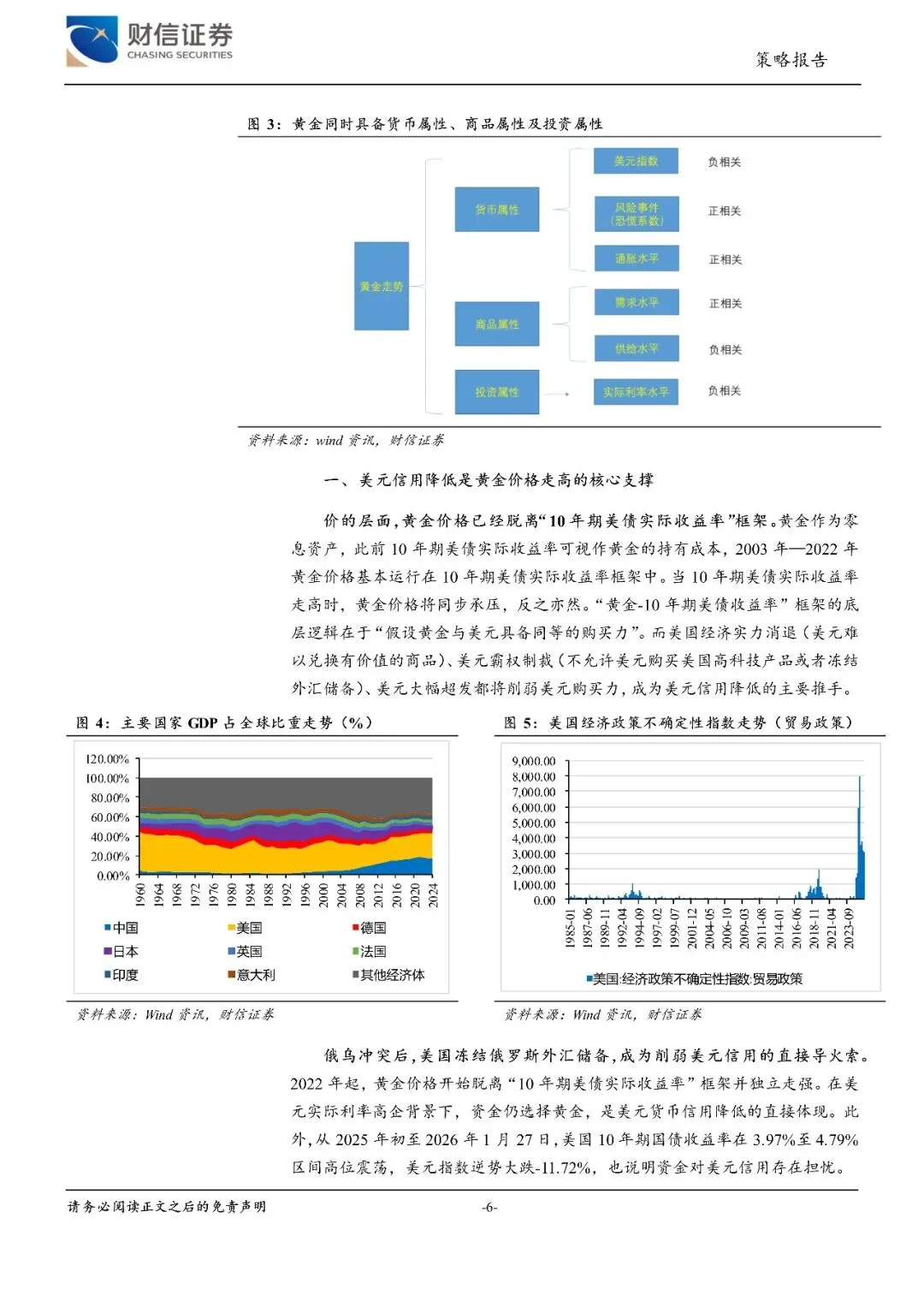

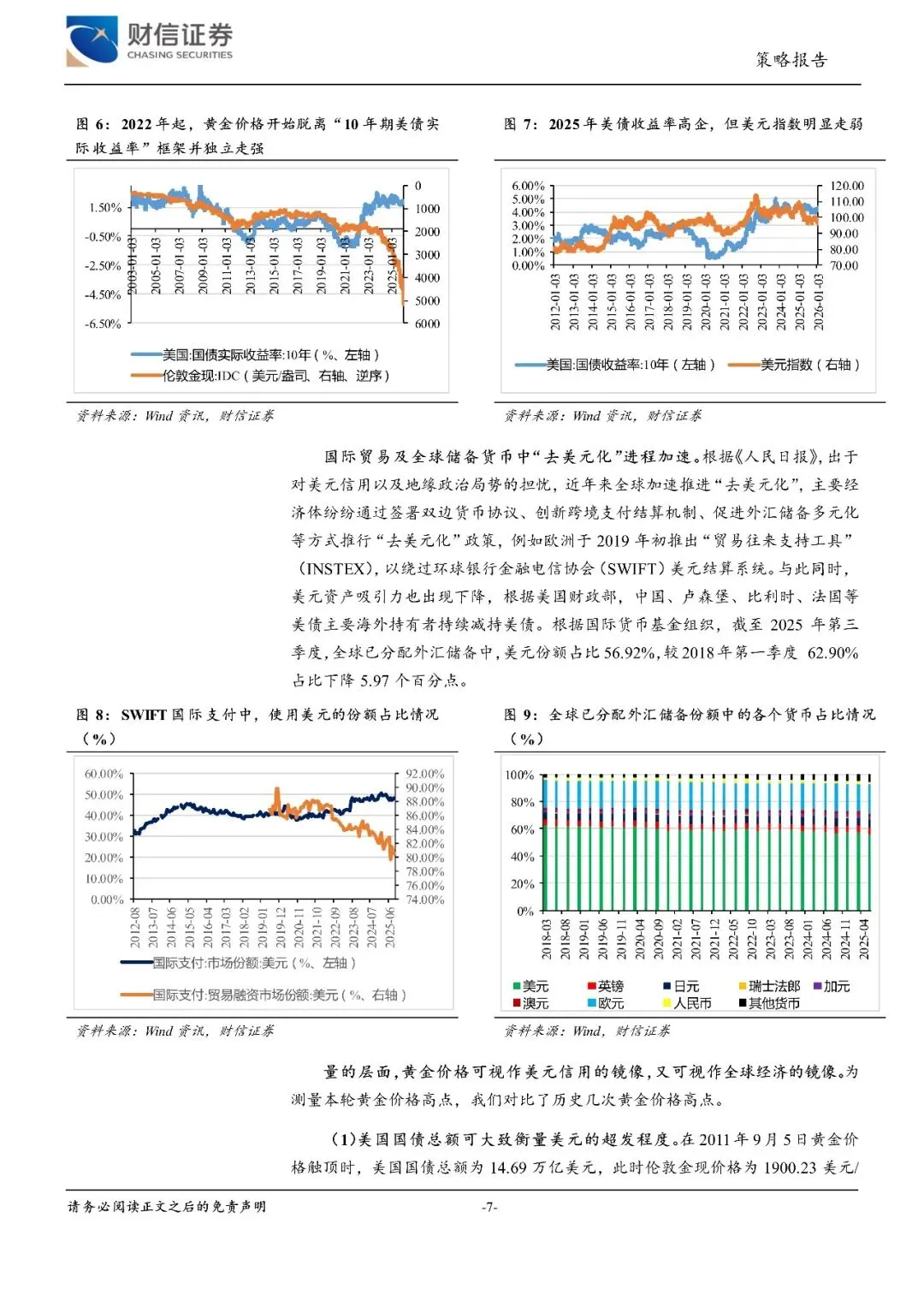

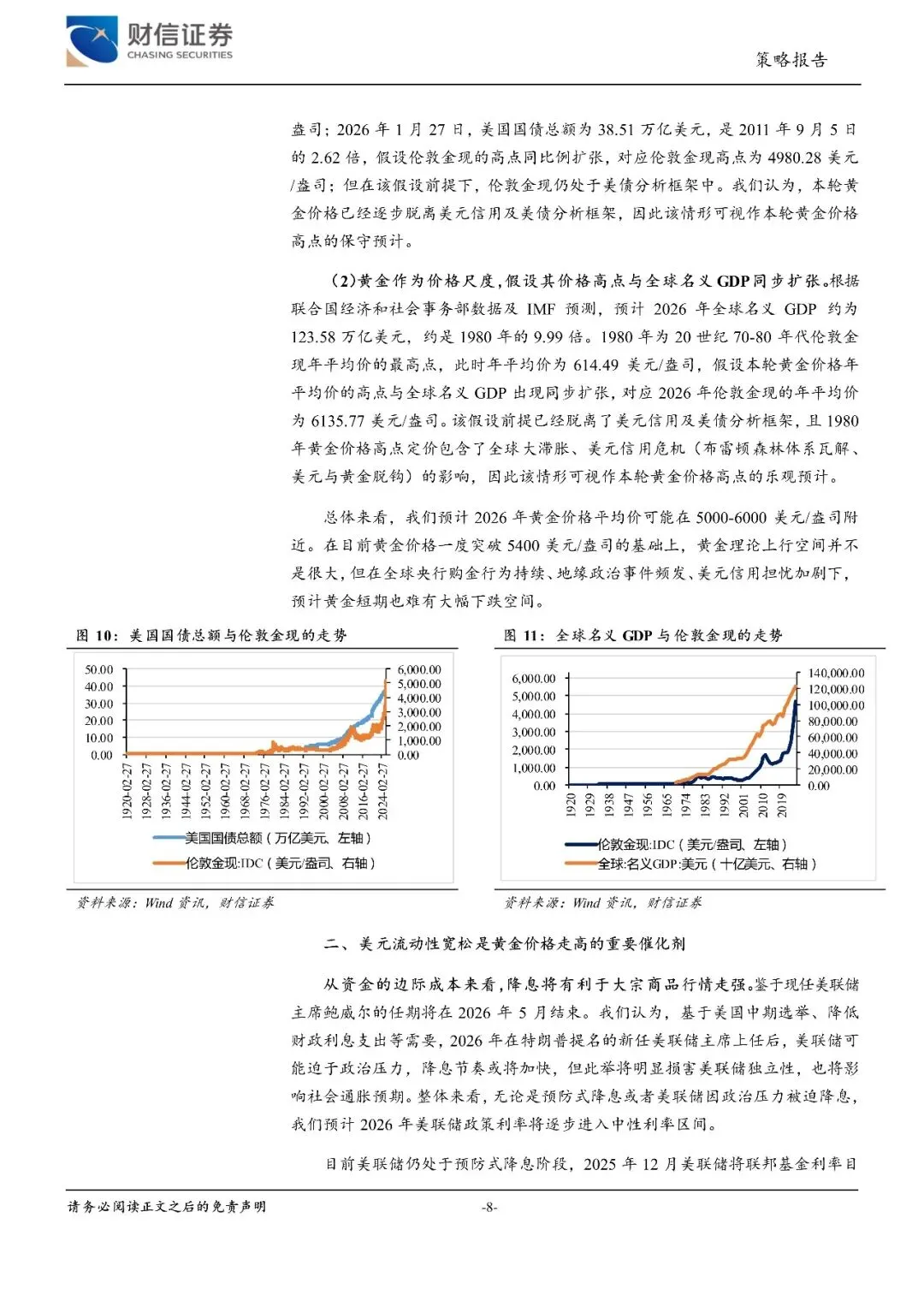

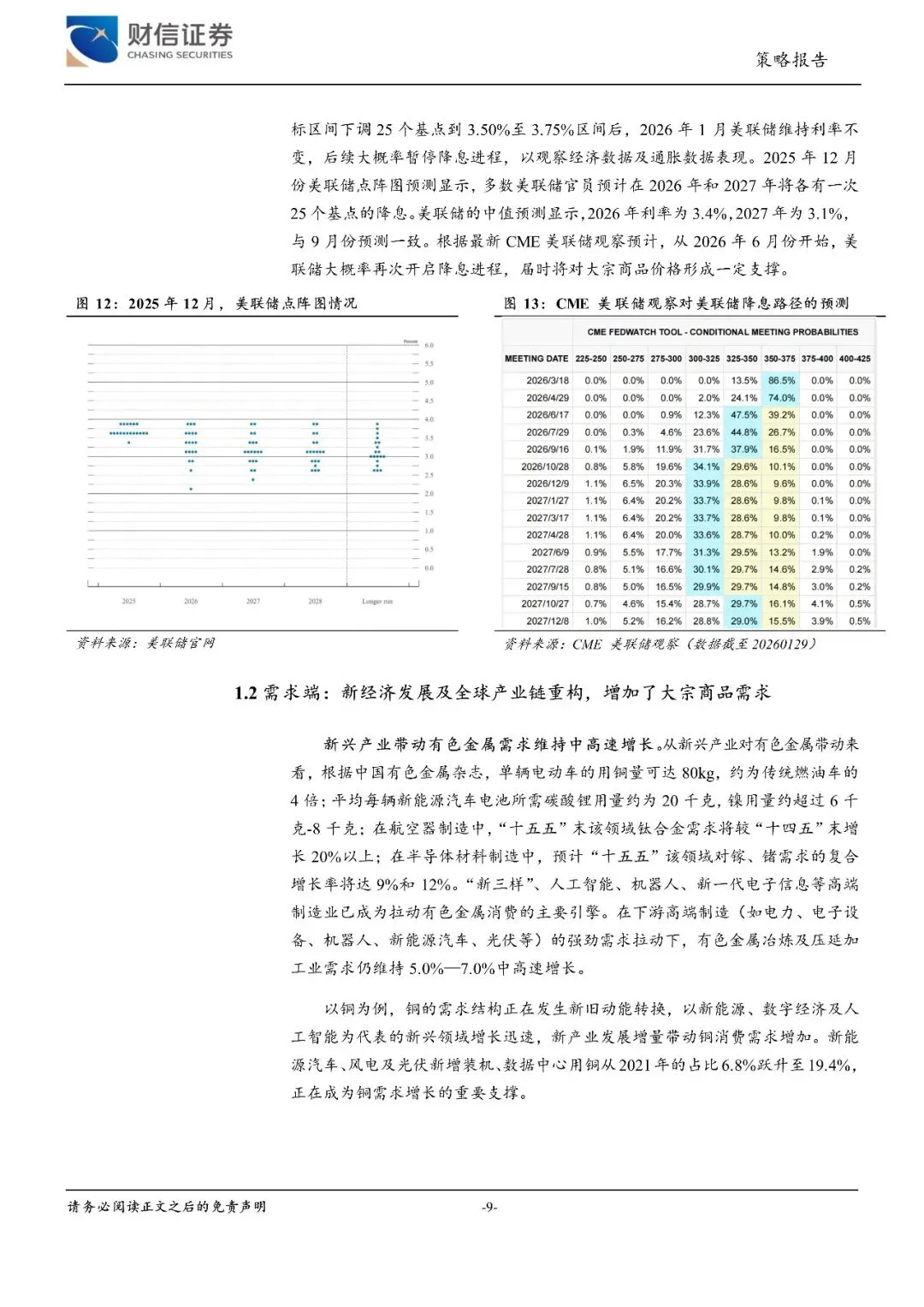

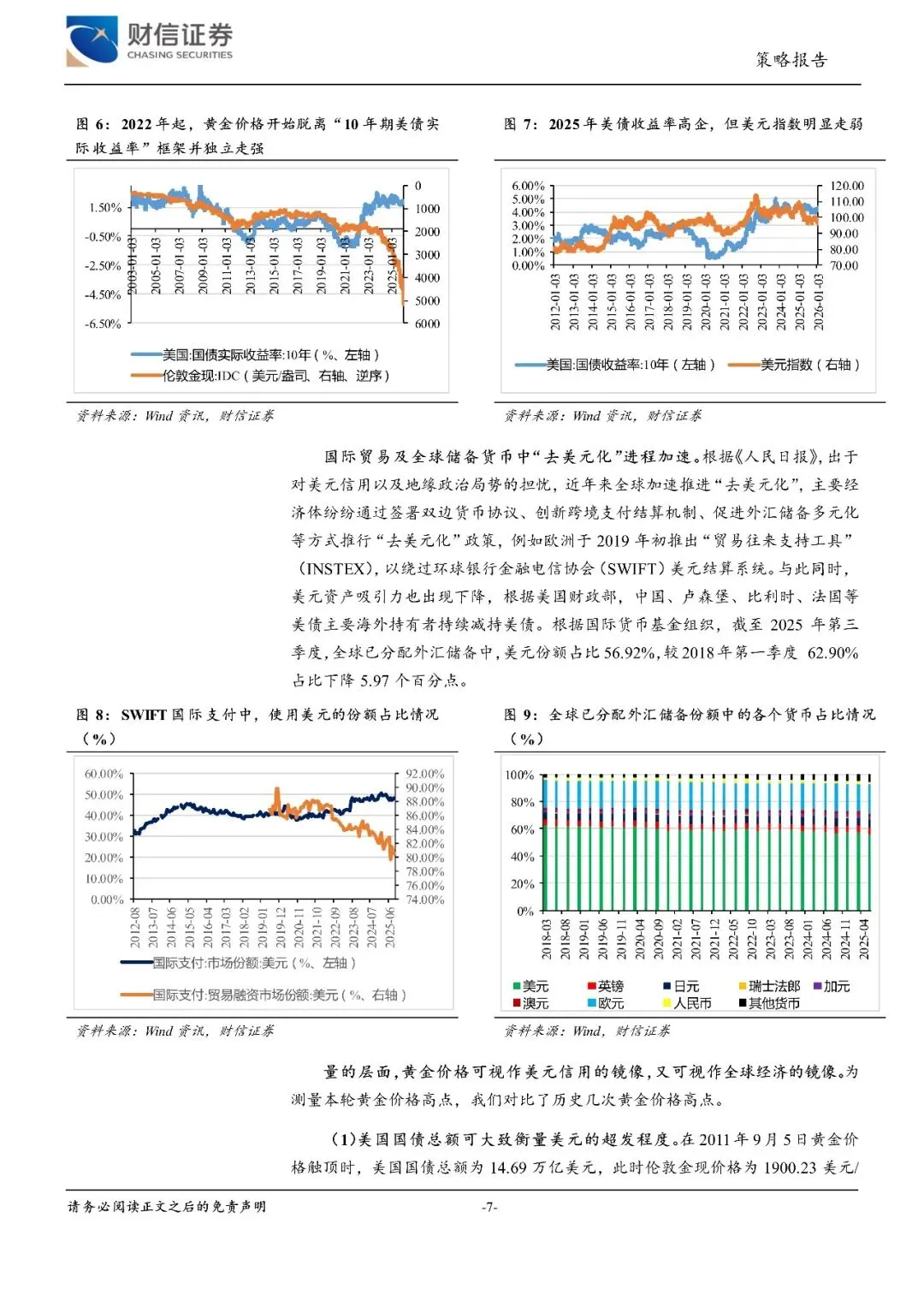

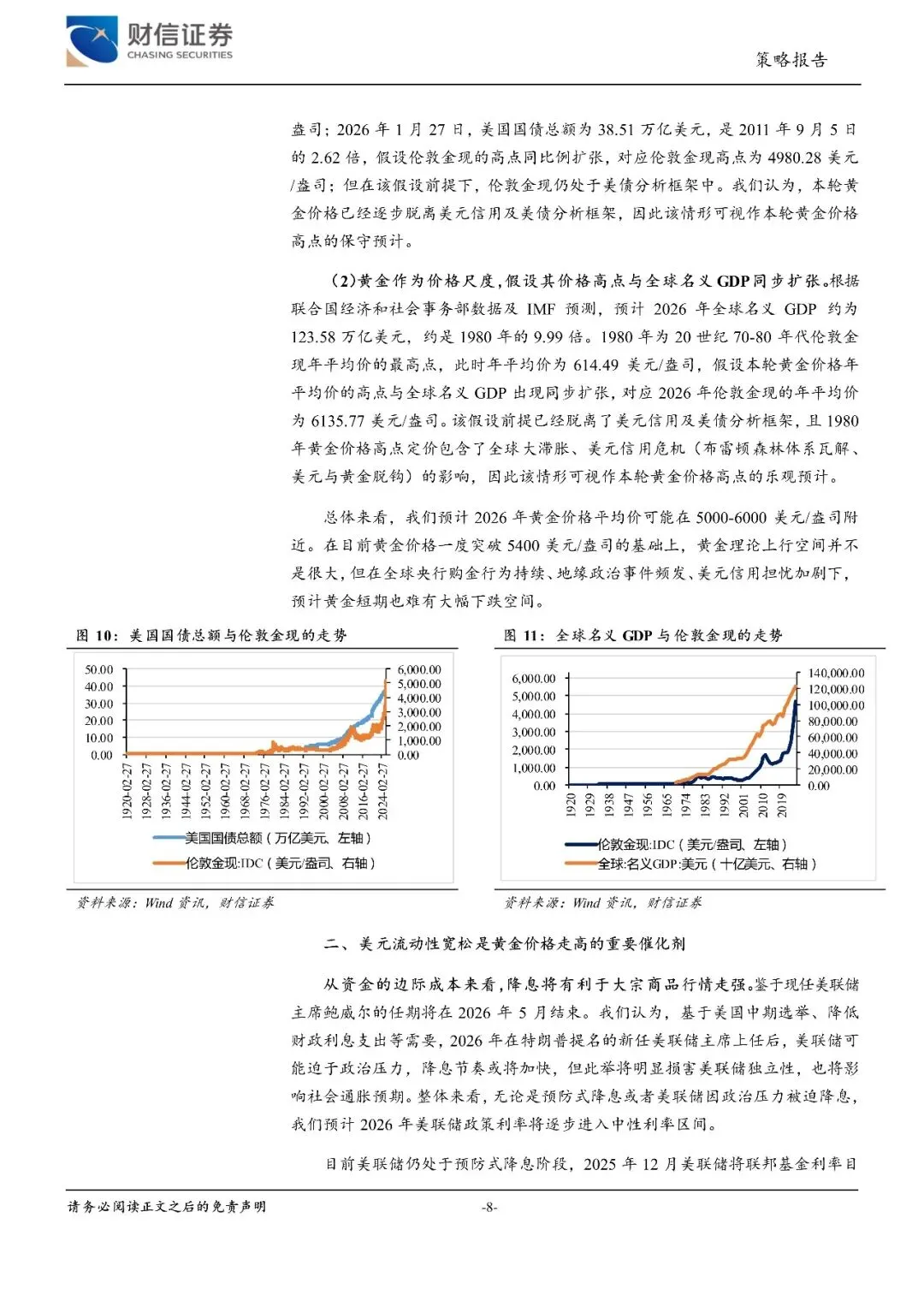

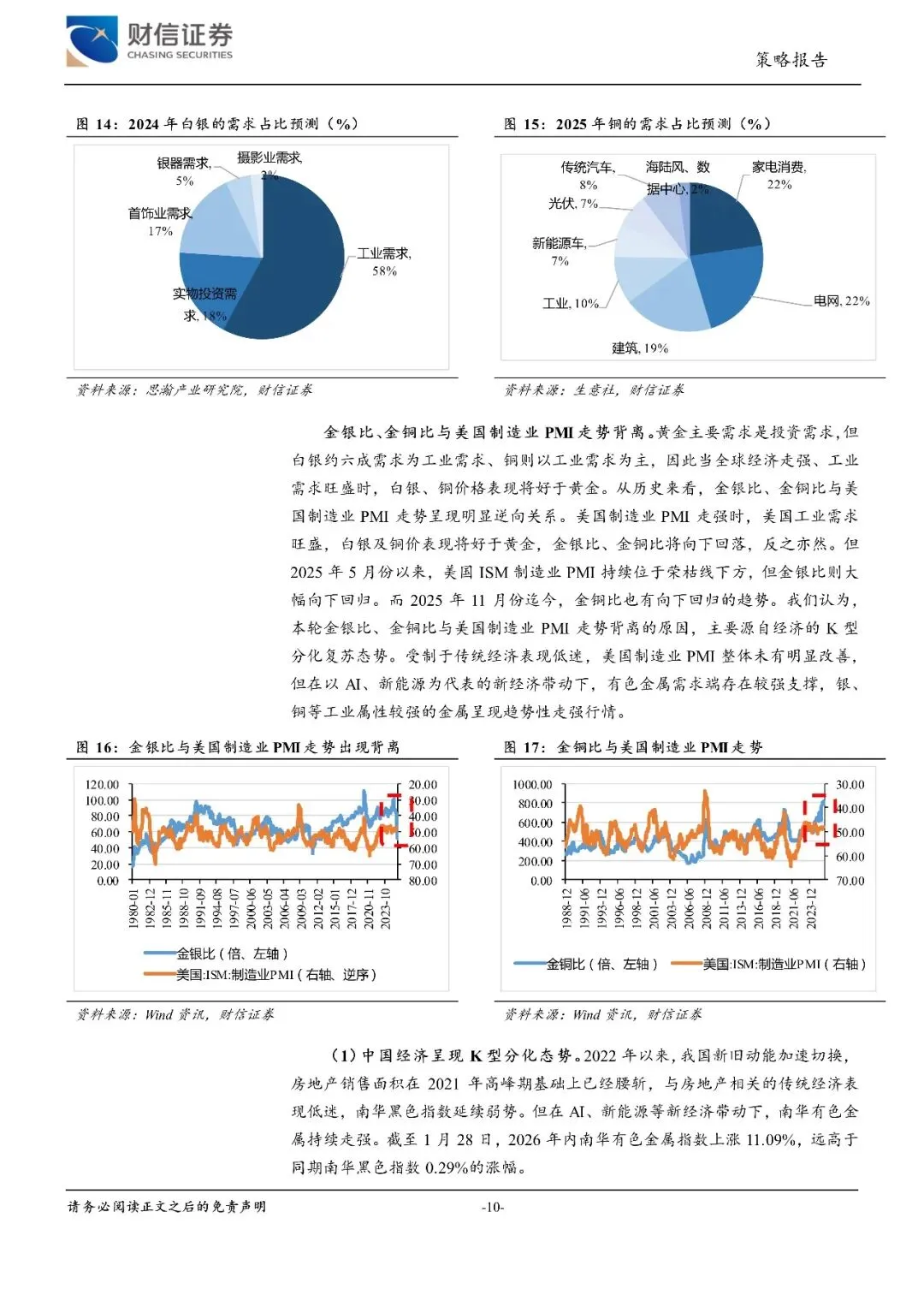

美元信用降低是本轮大宗商品涨价的核心支撑。如在美债分析框架内保守测算,对应伦敦金现高点为 4980.28美元/盎司;如脱离美债分析框架,假设黄金价格高点与全球名义 GDP 同步扩张,对应 2026 年伦敦金现的年平均价为 6135.77 美元/盎司。综合预计 2026 年黄金价格年平均价可能在5000-6000美元/盎司附近。需求端而言,国际政治集团对抗、局部热战、工业化转移或再工业化几乎是每一轮大宗商品大

周期开启的重要原因。

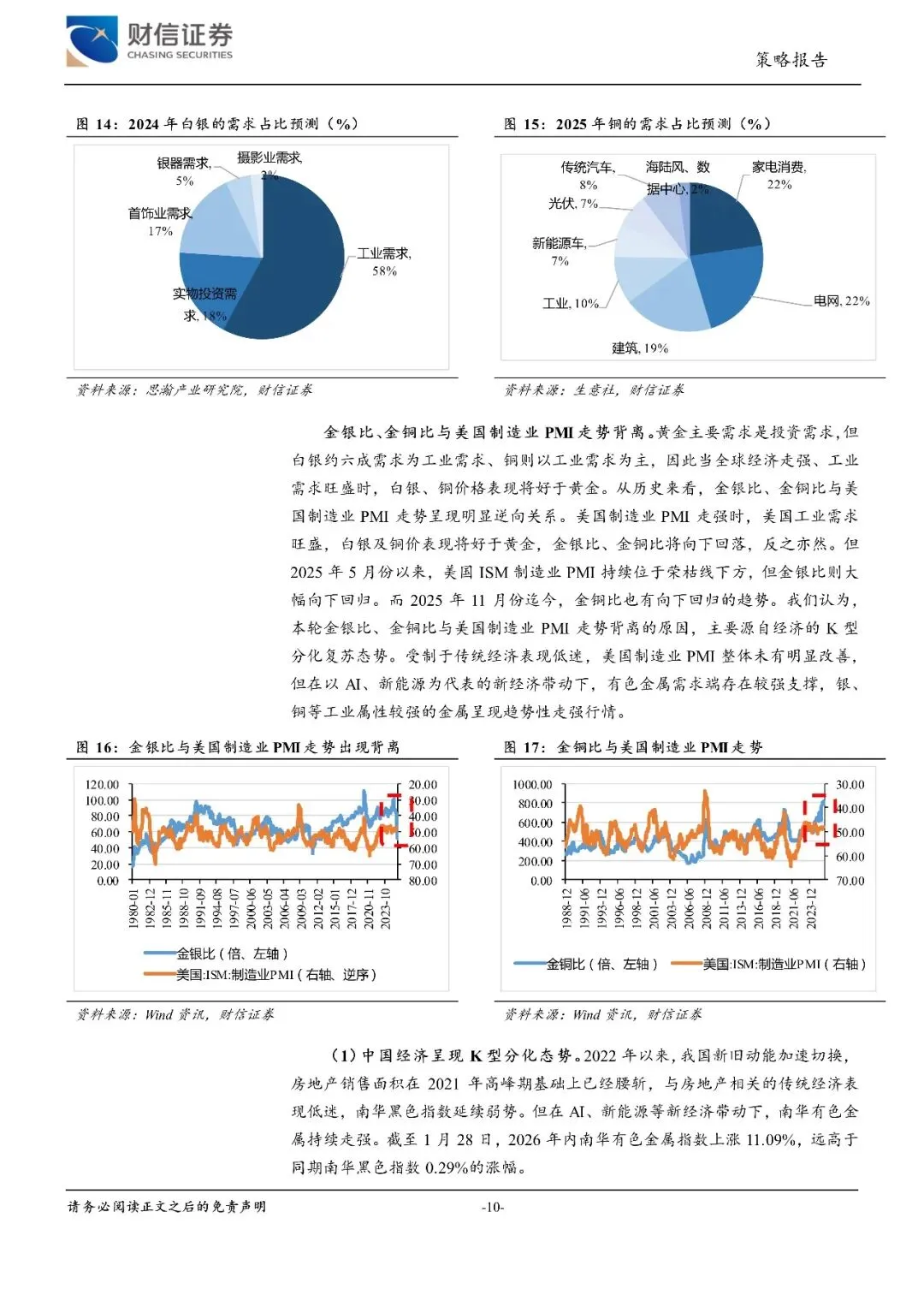

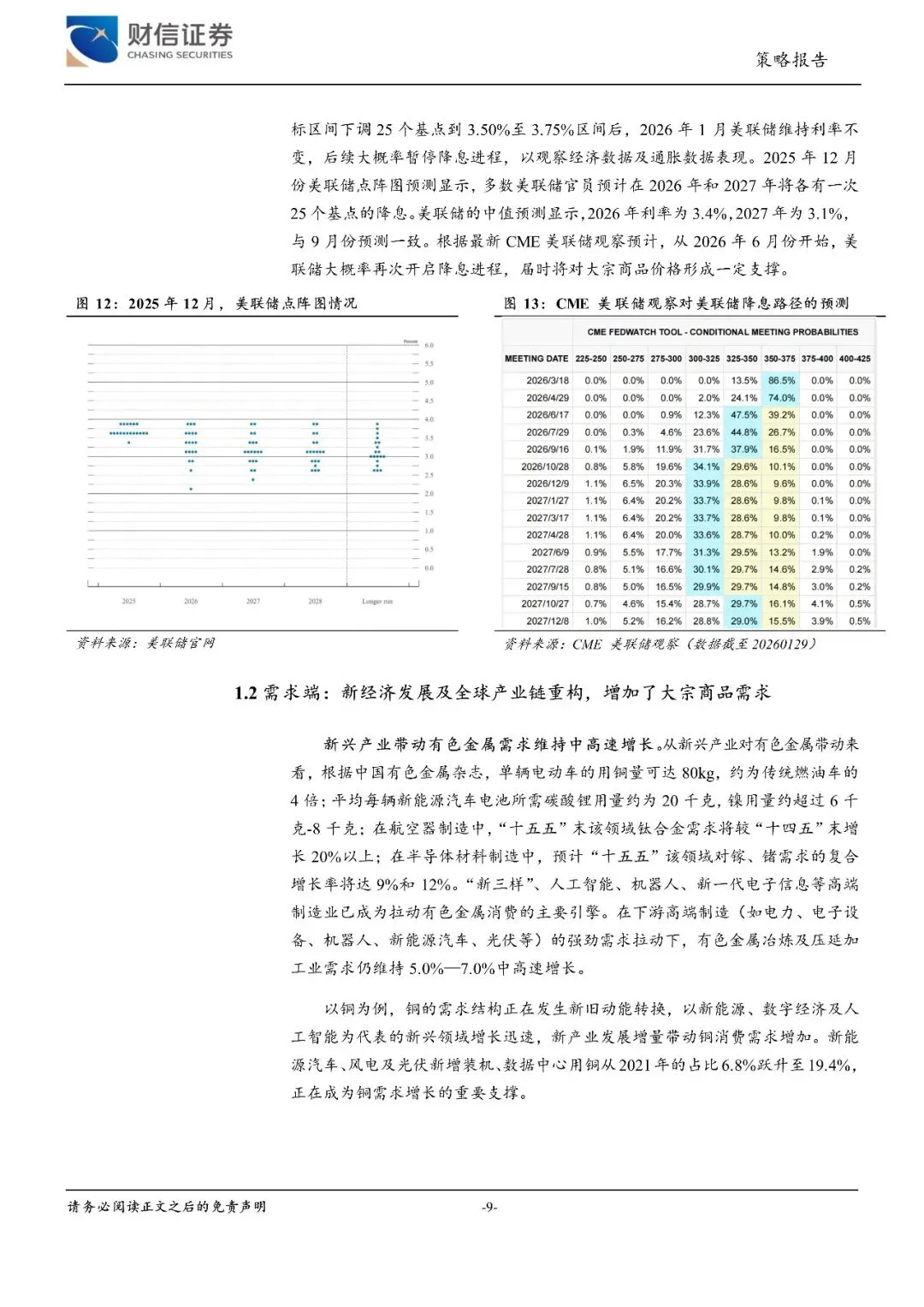

本轮大宗商品涨价周期源于疫情全球大放水、全球产业链供应链重构、全球地缘政治格局的深刻调整和美元信用弱化,预计上涨幅度、影响面都可能超出市场预期。供给端而言,有色金属经历了长期低资本开支阶段,全球有色金属勘查预算在 2012年达到最高点,随后趋势性下降,预计有色金属供给偏紧格局仍将持续。2025—2026 年我国十种有色金属产量预计年均增长 1.5%左右,增速低于 2023-2030 年预计十种有色金属消费总量年均增速 2.20%。分品种看,预计金、锌、铅的供需格局有望改善。

受篇幅限制,仅为部分报告预览

回复暗号:大宗商品专题报告:大宗商品行情扩散,关注工业金属及能源品-260130-财信证券-31页

-------------------------------------------------------------------------

*免责声明:以上报告均为本公众号通过公开、合法渠道获得,报告版权归原撰写/发布机构所有,如涉侵权,请联系删除;本号报告为推荐阅读,仅供参考学习,不构成投资建议。

往期报告精选

点分享

点收藏

点点赞

点在看

本文来自网友投稿或网络内容,如有侵犯您的权益请联系我们删除,联系邮箱:wyl860211@qq.com 。